Wie man die Trinity-Studie umsetzen in 2024

| Aktualisiert: |(Offenlegung: Einige der unten aufgeführten Links können Affiliate-Links sein)

Die Trinity-Studie ist die Wurzel der Bewegung für finanzielle Unabhängigkeit und frühen Ruhestand. Die wichtigste Lehre ist, dass es möglich ist, 30 Jahre lang mit einem Portfolio aus Aktien und Anleihen in Rente zu gehen und dabei jeweils einen bestimmten Prozentsatz des anfänglichen Portfolios zu entnehmen.

Wenn Sie also die Trinity-Studie umsetzen und vorzeitig in Rente gehen wollen, müssen Sie das x-fache Ihrer jährlichen Ausgaben ansparen und dann damit beginnen, von diesem Portfolio Geld abzuheben, um in Rente zu gehen.

Aber wie setzen wir die Trinity-Studie um? In diesem Artikel gehen wir auf die verschiedenen Phasen und Schritte sowie auf kritische praktische Punkte ein, wie man nach dieser Idee finanziell unabhängig werden kann.

Die Trinity-Studie

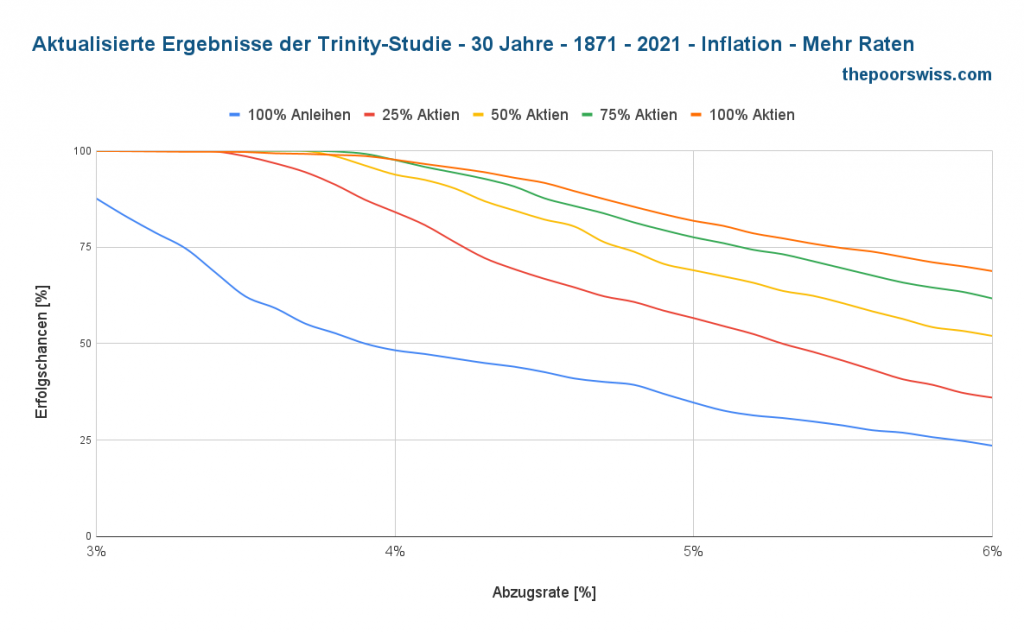

Zur Erinnerung: Die Trinity-Studie ist eine alte Studie von Professoren der Trinity-Universität. Sie untersuchten , wie hoch die Wahrscheinlichkeit ist, dass ein Portfolio bis zu 30 Jahre nach der Entnahme überlebt. Sie haben verschiedene Portfolios und Entnahmeraten in den Vereinigten Staaten analysiert.

Die wichtigste Schlussfolgerung war, dass man 4 % pro Jahr aus seinem Portfolio abziehen könnte, das wahrscheinlich 30 Jahre lang überleben würde. Aus diesen Ergebnissen wurde die so genannte 4-Prozent-Regel geboren. Aus dieser Regel ist die Bewegung für finanzielle Unabhängigkeit und Frühverrentung entstanden, die viele Menschen dazu veranlasst, sich frühzeitig zur Ruhe zu setzen und von ihren Ersparnissen zu leben.

Ich habe die Ergebnisse der Trinity-Studie bis zum letzten Jahr aktualisiert und verbessert. Auch nach vielen weiteren Jahren der Simulationen und unter Verwendung monatlicher Renditen sind die Ergebnisse der Studie bis heute gültig. Mit einer angepassten Entnahmerate können wir bis zu 60 Jahre überleben. Für die meisten Menschen würde die 4%-Regel jedoch nicht funktionieren. Wir müssen ein wenig konservativer sein.

Ich habe bereits verschiedene Aspekte der Trinity-Studie behandelt, aber ich möchte die praktischen Aspekte, die zur Umsetzung der Trinity-Studie notwendig sind, im Detail behandeln. Damit meine ich, dass ich mit einer ähnlichen Entnahmestrategie wie in der Studie vorzeitig in Rente gehe.

Wir werden die drei verschiedenen Phasen von FIRE behandeln:

- In der Planungsphase treffen Sie alle Entscheidungen.

- In der Ansparphase spart man genug Geld für den Ruhestand.

- Die Ruhestandsphase ist die Zeit, in der Sie von Ihrem angesparten Geld leben.

Dieser Artikel soll also Informationen für alle enthalten, unabhängig davon, wo sie sich auf ihrer FIRE-Reise befinden.

In diesem Artikel wird davon ausgegangen, dass Sie indexbasiert investieren werden. Wenn Sie in Einzeltitel investieren, sollten viele Entscheidungen anders getroffen werden.

Die Planungsphase von FIRE

Die erste Phase ist die Planungsphase. In dieser Phase werden Sie alles für die nächsten beiden Phasen festlegen. Diese Phase ist von wesentlicher Bedeutung, da sie den Entwurf für die nächsten beiden Phasen darstellt.

Es ist wichtig, es richtig zu machen. Das heißt aber nicht, dass Sie, wenn Sie mit der Planung fertig sind, nichts mehr ändern können. Es gibt Raum für Veränderungen und Verbesserungen in den nächsten beiden Phasen, insbesondere in der Akkumulationsphase.

1. Index-ETF oder Index-Investmentfonds

Die erste Entscheidung ist nicht entscheidend, bestimmt aber einige der folgenden Maßnahmen.

Sie müssen sich zwischen börsengehandelten Indexfonds (ETFs) und Indexfonds entscheiden. Der Unterschied in der Rendite ist minimal. Sie können die Trinity-Studie sowohl mit ETFs als auch mit Investmentfonds erfolgreich umsetzen.

Der Hauptunterschied (und der einzig wichtige) besteht darin, wie Sie auf diese beiden Instrumente zugreifen:

- Der Zugang zu Investmentfonds erfolgt direkt über eine Fondsgesellschaft wie Vanguard oder Blackrock. Mit diesem Konto sind Sie auf die Investmentfonds dieser Gesellschaft beschränkt.

- Exchange Traded Funds werden an der Börse mit einem Brokerkonto gehandelt. Mit einem Broker erhalten Sie Zugang zu allen verfügbaren ETFs.

Es liegt wirklich an Ihnen, zu entscheiden, welche Sie verwenden möchten. Aber in manchen Fällen kann die Auswahl begrenzt sein. In der Schweiz haben wir zum Beispiel keinen Zugang zu guten Anlagefonds (kein Zugang zu Vanguard), aber wir haben Zugang zu den besten ETFs. Deshalb würde ich in der Schweiz empfehlen, ETFs den Anlagefonds vorzuziehen.

Wenn Sie Zugang zu einem großen Anbieter von Investmentfonds wie Vanguard haben, ist es einfacher, in deren Fonds zu investieren als über den Aktienmarkt.

2. Makler oder Robo-Advisor

Die einzige technische Entscheidung sollte frühzeitig getroffen werden. Es ist nicht die wichtigste Entscheidung, aber sie wird die Art und Weise beeinflussen, wie Sie die anderen Entscheidungen angehen. Diese Entscheidung ist nur von Bedeutung, wenn Sie börsengehandelte Fonds verwenden. Wenn Sie direkt Investmentfonds verwenden, können Sie zum nächsten Schritt übergehen.

Sie müssen entscheiden, ob Sie selbst oder über einen Robo-Advisor investieren wollen. Selbst zu investieren ist effizienter, erfordert aber etwas mehr Engagement. Robo-Advisors sind unkomplizierter, aber auch teurer. Mit einem Robo-Advisor zu investieren ist doppelt so teuer wie selbst zu investieren.

Ich empfehle jedem, direkt in den Aktienmarkt zu investieren. Erst dann sollten sie sich an einen Robo-Advisor wenden, wenn es ihnen nicht gefällt. Abgesehen davon ist an Robo-Advisors grundsätzlich nichts auszusetzen. Sie können die Trinity-Studie auch mit einem Robo-Advisor umsetzen. Aber man muss sie sorgfältig auswählen, denn einige sind zu teuer.

Wenn Sie selbst investieren, müssen Sie einen Broker wählen. Ein Broker ist ein Dienst, der Ihnen den Zugang zum Aktienmarkt ermöglicht. Es gibt viele Makler, aber Sie müssen gut wählen, um die Gebühren zu minimieren und alle notwendigen Funktionen zu haben. Ich habe ein paar Empfehlungen für Makler.

Wichtig ist, dass alle Experimente der Trinity-Studie durch direkte Investitionen in den Aktienmarkt durchgeführt werden. Da ein Robo-Advisor höhere Gebühren verlangt, sind Ihre Erfolgsaussichten geringer. Mit einem Robo-Advisor müssen Sie also mehr Geld anhäufen, was länger dauert. Ich habe jedoch gezeigt, dass eine Frühverrentung mit einem Robo-Advisor möglich ist.

3. Vermögensallokation

Eine wichtige Entscheidung ist die Wahl der Vermögensaufteilung. Ihre Asset Allocation ist der prozentuale Anteil der verschiedenen Anlageklassen (Aktien, Anleihen, Edelmetalle usw.). Mein Portfolio besteht zum Beispiel zu 100 % aus Aktien.

Ihre Vermögensaufteilung ist wichtig, da sie eine Reihe anderer Entscheidungen beeinflusst, die Sie treffen müssen. Und das ist von entscheidender Bedeutung, denn wenn Sie eine für Sie ungeeignete Vermögensaufteilung wählen, können Sie bei schlechten Marktbedingungen Geld verlieren.

Wenn Sie einen Robo-Advisor nutzen, wählen die meisten Dienste Ihre Vermögensaufteilung für Sie aus. Aber in einigen Fällen können Sie selbst wählen. In jedem Fall ist es wichtig, dass Sie Ihre Aktienquote kennen und wissen, was sie bedeutet.

Es gibt keine falsche Vermögensaufteilung. Wenn Sie jedoch zu konservativ sind, müssen Sie mehr Geld anhäufen, da Aktien der wichtigste Renditetreiber sind. Sie können die Trinity-Studie aber auch mit verschiedenen Mengen an Anleihen durchführen.

Wenn Sie weitere Informationen wünschen, habe ich einen vollständigen Leitfaden zur Vermögensaufteilung.

4. Wählen Sie Ihr Portfolio

Zu diesem Zeitpunkt sollten Sie Ihre Risikofähigkeit und Ihre Vermögensaufteilung kennen. Anhand Ihrer Vermögensaufteilung können Sie Ihr Fondsportfolio auswählen. Es ist wichtig zu beachten, dass einige Robo-Advisors (falls Sie sie nutzen) Ihre Portfolioauswahl erheblich einschränken.

Der wichtigste Punkt in Ihrem Portfolio ist die Diversifizierung. Sie müssen in ein gut diversifiziertes Paket von Vermögenswerten investieren. Indexinvestitionen eignen sich hierfür hervorragend, da es viele Fonds gibt, die in alle Aktien eines Landes investieren. Es gibt sogar einige Fonds, die in der ganzen Welt investieren. Ich empfehle diese Art von Fonds, da sie die größte Diversifizierung bietet.

Eine wichtige Entscheidung ist die Frage, ob Sie in Ihrem Portfolio einen Home Bias haben wollen. Ein Home Bias ist ein Teil Ihres Portfolios, der auf Ihr Heimatland ausgerichtet ist. Und dieser Teil entspricht nicht unbedingt der Größe des lokalen Aktienmarktes (daher die Verzerrung). Generell ist es sinnvoll, einen Home Bias zu haben, um das Währungsrisiko abzusichern. Aber viele Menschen haben keine und kommen auch ohne sie aus.

Mein Portfolio für einen Anleger in der Schweiz sieht wie folgt aus:

- 80% World ETF (VT): Aktien von den Börsen der ganzen Welt.

- 20% Schweizer ETF (CHSPI): Aktien von der Schweizer Börse.

Alle Einzelheiten können Sie in meinem Leitfaden zur Auswahl eines ETF-Portfolios nachlesen.

5. Wählen Sie Ihre Abhebungsrate

In der Einleitung habe ich über die Abhebungsraten gesprochen. Eine Entnahmerate ist ein Prozentsatz Ihres ursprünglichen Portfolios, den Sie jährlich entnehmen. Wenn Ihre Entnahmerate beispielsweise 4 % beträgt und Ihr anfängliches Portfolio zwei Millionen CHF umfasst, werden Sie jährlich 80’000 CHF entnehmen.

Daher ist Ihre Entnahmerate äußerst wichtig, denn sie bestimmt, wie viel Sie ansparen müssen und wie viel Sie zum Leben brauchen.

Dennoch sollten Sie sich zu diesem Zeitpunkt nicht zu sehr damit beschäftigen. Dies ist eine Variable, die vor dem Eintritt in den Ruhestand mehrmals geändert werden kann. Ich habe meinen schon mehrmals gewechselt, und ich bin sicher, dass ich ihn noch einige Male wechseln werde, bevor ich in Rente gehe.

Zunächst müssen Sie abschätzen , wie lange Sie von Ihrem Geld leben müssen. Wenn Sie beispielsweise nur für 30 Jahre planen, wird es einfacher sein, als wenn Sie für 60 Jahre planen. Aber es kann schwierig sein, wenn man für 30 Jahre plant und 40 Jahre lebt.

Sie können eine Entnahmerate wählen, die sich aus Ihrer Vermögensaufteilung und der geschätzten Rentenzeit ergibt. Jede Rücknahmequote hat eine bestimmte historische Erfolgsquote. Sie müssen also einen Abhebungssatz wählen, der eine akzeptable Erfolgsquote aufweist.

Hierfür können Sie meinen FIRE-Rechner verwenden. Sie können Ihr Portfolio und die Jahre bis zur Pensionierung eingeben und erhalten historische Informationen über die Entnahmerate. Sie können verschiedene Auszahlungsraten ausprobieren und diejenige wählen, die am besten zu Ihnen passt.

Wenn Sie weitere Informationen benötigen, habe ich einen ganzen Artikel über die Wahl einer sicheren Entnahmequote.

6. Finden Sie Ihr Ziel

Schließlich ist es an der Zeit, Ihr endgültiges Ziel zu finden. Dieses Ziel ist Ihre Financial Independence Number, FI-Nummer (oder manchmal auch FU-Nummer). Sobald Sie diesen Betrag in Ihrem FI-Nettovermögen erreicht haben, sind Sie finanziell frei und können theoretisch von der Akkumulationsphase in die Ruhestandsphase (oder Entnahmephase) übergehen.

Hierfür müssen Sie Ihre Ausgaben im Ruhestand schätzen. Es ist eine Herausforderung, denn es ist schwierig abzuschätzen, was in vielen Jahren passieren wird. Ich empfehle Ihnen, sich bei Ihrer Schätzung auf Ihre aktuellen Ausgaben zu stützen und Ihre Schätzung im Laufe der Zeit anzupassen.

Nachdem Sie nun Ihre Ausgaben und Ihre Entnahmerate kennen, ist es an der Zeit, ein paar Berechnungen anzustellen. Ihr Ziel errechnet sich aus Jährliche Ausgaben * (100 / Entnahmerate). Bei einer Entnahmerate von 4% und Ausgaben von 100’000 CHF haben Sie beispielsweise 2,5 Millionen CHF als Ziel.

Wenn Sie Mathe nicht mögen, können Sie meinen Rentenrechner benutzen. Er übernimmt alle Berechnungen für Sie und gibt Ihnen weitere Informationen, wie z. B. eine Schätzung der Zeit bis zur Pensionierung.

7. Vernachlässigen Sie nicht die Sicherheitsmarge

Sie haben nun alle Entscheidungen aus der Planungsphase getroffen und sind bereit für die Durchführung der Trinity-Studie. Aber ich möchte Sie daran erinnern, dass Sie die Sicherheitsmarge nicht vergessen dürfen.

Ohne Sicherheitsspielraum kann eine geringfügige Veränderung des Umfelds oder einfach nur das Pech Ihre Situation verschlimmern. Daher ist es wichtig, bei jeder Entscheidung eine gewisse Sicherheitsmarge zu berücksichtigen.

Hier sind einige Beispiele:

- Sie könnten 5 % zusätzliche Ausgaben einplanen.

- Sie können Ihre Rückzugsrate um 0,1 % senken

- Sie könnten 100’000 CHF zu Ihrem Ziel hinzufügen

Wie bei allem anderen auch, ist dies von Person zu Person sehr unterschiedlich. Manche Menschen sind risikofreudiger als andere. Wir werden auf zwei Arten eine gewisse Sicherheitsmarge schaffen. Wir werden mit etwas höheren Ausgaben rechnen. Und ich denke auch, dass ich ein weiteres Jahr warten werde, nachdem ich mein Ziel erreicht habe.

Die Akkumulationsphase von FIRE

Die zweite Phase ist die Akkumulationsphase. Diese Phase wird deutlich mehr Zeit in Anspruch nehmen als die erste Phase. Es ist die Phase, in der Sie das gesamte Geld für den Eintritt in den Ruhestand ansparen werden.

Zu diesem Zeitpunkt haben Sie bereits alle Entscheidungen getroffen. Daher ist diese Phase relativ einfach (aber nicht leicht).

Wann sollten Sie investieren? Sie sollten jeden Monat in den Aktienmarkt investieren. Im Allgemeinen sollten Sie Ihr Geld investieren, sobald es verfügbar ist. Wenn Sie also einmal im Monat bezahlt werden, wie die meisten Menschen in der Schweiz, sollten Sie einmal im Monat investieren. Wenn Sie häufiger bezahlt werden, sollten Sie auch regelmäßiger investieren.

Sobald Sie also Geld haben, müssen Sie es investieren und dürfen nicht warten. Wenn Sie einen Robo-Advisor nutzen, müssen Sie nur Geld auf Ihr Robo-Advisor-Konto überweisen, und er wird für Sie investieren.

Wenn Sie selbst investieren, haben Sie mehrere Möglichkeiten:

- Sie könnten in einen ETF pro Monat investieren, was sehr kosteneffizient ist. Sie müssen die ETF auswählen, die am stärksten aus dem Gleichgewicht geraten ist. Wenn Ihr Portfolio zum Beispiel zu 80 % aus VT und zu 20 % aus CHSPI besteht und der CHSPI nur 16 % beträgt, investieren Sie Ihr gesamtes verfügbares Geld in CHSPI.

- Sie können in jeden ETF auf der Grundlage der Allokation investieren. Mit demselben Portfolio würden Sie 20 % Ihres verfügbaren Geldes in CHSPI investieren.

Ich empfehle, Ihr Portfolio nicht durch den Verkauf von Anteilen in der Aufbauphase neu zu gewichten. Da Sie Geld zur Verfügung haben, sollten Sie dieses Geld verwenden, um Ihr Portfolio auszugleichen, indem Sie in die ETFs investieren, die zu sehr aus dem Gleichgewicht geraten sind. Dies ist effizienter als der Verkauf von Aktien. Auf diese Weise werden Sie niemals Kapitalgewinne erzielen.

In dieser Phase erhalten Sie auch immer höhere Dividenden. Sie sollten diese Dividenden zusammen mit Ihren monatlichen Anlagen investieren.

Das ist fast alles, was Sie während der Akkumulationsphase tun müssen. Es gibt nur wenige Dinge zu tun, aber es wird viel Zeit in Anspruch nehmen. Das Wichtigste ist, dass Sie Ihre Investitionen zur Gewohnheit machen.

Wenn Sie Ihren ersten Bärenmarkt erleben, müssen Sie auch prüfen, ob Ihre Vermögensaufteilung sinnvoll ist. Wenn Sie Ihre Aktien aus Angst verkauft haben, war Ihre Vermögensaufteilung zu aggressiv für Sie. Und wenn Sie mehr Aktien haben wollten, als die Preise niedrig waren, liegt das wahrscheinlich daran, dass Ihre Vermögensaufteilung nicht aggressiv genug ist. Nach einem Bärenmarkt ist also ein hervorragender Zeitpunkt, um Ihre Vermögensaufteilung zu überdenken.

Ich empfehle Ihnen, Ihren Plan jedes Jahr zu überdenken. Wenn alles gut geht, gibt es nichts zu tun. Wenn Sie jedoch weit von Ihrem Ziel entfernt sind, sollten Sie sich anpassen. Auch wenn sich Ihre Ausgaben erheblich verändert haben, ist dies ein guter Zeitpunkt, um Ihre FI-Nummer anzupassen.

Die Ruhestandsphase von FIRE

Die letzte Phase ist schließlich die Ruhestandsphase (oder Entnahmephase). In dieser Phase sind Sie im Ruhestand und leben von den Erträgen aus Ihrem Portfolio. Herzlichen Glückwunsch, wenn Sie diese Phase erreichen!

Während der Ruhestandsphase werden Sie Geld aus Ihrer Phase abziehen. Wenn Sie Geld abheben, müssen Sie Aktien verkaufen und das Geld von Ihrem Konto abheben. Ähnlich funktioniert dies bei Robo-Advisors, ETFs und Investmentfonds.

Ich empfehle, das Geld einmal im Monat abzuheben, nicht einmal im Jahr. Im Allgemeinen sollten Sie Geld so spät wie möglich abheben, wenn Sie es brauchen. Im Idealfall möchten Sie, dass Ihre Aktien so lange wie möglich auf dem Aktienmarkt bleiben.

Außerdem stellt sich die Frage der Umschichtung im Ruhestand. Hier sind zwei Denkansätze möglich:

- Sie nehmen im Ruhestand keine Umschichtungen vor, um Ihre Erfolgsquote zu maximieren. Da Aktien im Allgemeinen besser abschneiden als Anleihen, verkaufen Sie keine Aktien, um Anleihen zurückzukaufen, damit Ihre Gesamtperformance höher ist.

- Sie nehmen jährlich eine Neugewichtung vor, um Ihre Volatilität zu reduzieren. Wenn Sie keine Neugewichtung vornehmen, werden Anleihen wahrscheinlich unterrepräsentiert sein, was Ihre Verluste erhöht.

Dies ist Ihnen überlassen und hängt hauptsächlich von Ihrer Risikofähigkeit ab. Und wenn Sie keine Anleihen haben, müssen Sie auch keine Umschichtungen vornehmen.

Während des Ruhestands sollten Sie Ihre effektive Entnahmequote im Auge behalten. Während Ihre Entnahmerate Ihr Ziel ist, gibt Ihre effektive Entnahmerate an, wie viel Sie entnehmen. Es ist ein schlechtes Zeichen, wenn sie mit der Zeit ansteigt. Dies kann ein Zeichen dafür sein, dass Sie zu viel ausgeben.

Und das ist auch schon alles, was Sie über diese Phase wissen müssen.

Schlussfolgerung

Es gibt viele wichtige Konzepte, die für die Durchführung der Trinity-Studie erforderlich sind. Wenn Sie jedoch die Planungsphase hinter sich gelassen haben, haben Sie die meisten Entscheidungen bereits getroffen. Die Akkumulationsphase ist einfach, wird aber einige Zeit in Anspruch nehmen.

Dieser Leitfaden soll Ihnen als Grundlage für die Planung Ihrer finanziellen Unabhängigkeit dienen. Wie Sie sehen können, gibt es viele Links zu weiterführenden Artikeln, wenn Sie mehr in die Tiefe gehen wollen. Sonst wäre dieser Artikel viel zu lang geworden.

Wir befinden uns persönlich in der Akkumulationsphase. Wir sind bei weniger als 20 % unseres Ziels der finanziellen Unabhängigkeit angelangt. Wir werden uns also noch mindestens zehn Jahre lang in dieser Phase befinden.

Was halten Sie von diesem Leitfaden? Planen Sie, die Trinity-Studie selbst durchzuführen? Habe ich etwas verpasst?

Laden Sie dieses E-Book herunter und optimieren Sie Ihre Finanzen und sparen Sie Geld, indem Sie die besten in der Schweiz verfügbaren Finanzdienstleistungen nutzen!

Das KOSTENLOSE E-Book herunterladen