Aktualisierte Trinity-Studie für 2024 – Mehr Austrittsraten!

| Aktualisiert: |(Offenlegung: Einige der unten aufgeführten Links können Affiliate-Links sein)

Möchten Sie genau wissen, welche Abhebungsrate sicher ist und Ihren Lebensstil für lange Zeit unterstützt?

Die Antwort finden Sie in diesem Artikel mit aktuellen Ergebnissen der Trinity-Studie! In dieser Studie wurden verschiedene Entnahmeraten für den Ruhestand untersucht. Obwohl sich die ursprüngliche Forschung nicht auf den Vorruhestand bezog, wird in der FIRE-Bewegung (Financial Independence and Retire Early) häufig darauf verwiesen!

Die ursprüngliche Studie ist jedoch mit zwei Vorbehalten behaftet. Erstens beziehen sie sich nur auf den Zeitraum bis 1995. Und dann decken sie nicht mehr als dreißig Jahre des Ruhestands ab. Dreißig Jahre sind für manche Menschen, die vorzeitig in Rente gehen wollen, nicht genug.

Deshalb gebe ich die Ergebnisse der Originalstudie mit aktuellen Daten bis zum Jahr 2023 wieder! Und ich habe die Daten bis ins Jahr 1871 zurückgeführt. Damit liegen wesentlich mehr Daten vor als in der ursprünglichen Studie.

Ich habe auch Zeiträume von bis zu 50 Jahren in Betracht gezogen. Das bedeutet, dass viel mehr Entzugssimulationen durchgeführt werden als in der ursprünglichen Studie.

In diesem Artikel erfährst du, wie ich das gemacht habe und welche Ergebnisse ich aus diesen Daten gewonnen habe!

Die Trinity-Studie

Ich habe bereits sehr ausführlich über die Trinitätsstudie gesprochen. Es handelt sich um eine hervorragende Forschungsarbeit, die von drei Professoren der Trinity University erstellt wurde.

Das Ziel ihrer Forschungsarbeit war es, herauszufinden, welche Entnahmeraten Menschen verwenden sollten, um einen bestimmten Lebensstil bis zu 30 Jahre lang aufrechtzuerhalten. Es ist wichtig, darauf hinzuweisen, dass es in der ursprünglichen Untersuchung nicht um den Vorruhestand, sondern um den offiziellen Ruhestand ging.

Es ist wichtig zu betonen, dass es hier um die Aufrechterhaltung eines Lebensstils (Ausgaben) und nicht um Kapital geht. Wenn Sie also am Ende des Ruhestandszeitraums über 1 USD verfügen, ist dies ein Erfolg. Wenn Sie Ihr Kapital im Ruhestand erhalten wollen, ist dies ein anderes Erfolgskriterium, das in der ursprünglichen Trinity-Studie nicht behandelt wurde.

Sie testeten die Erfolgsquoten von Abhebungsraten zwischen 3 % und 12 %. Außerdem testeten sie Portfolios mit 0% bis 100% Aktien durch Sprünge von 25%.

Die Autoren berücksichtigten bei ihren Ergebnissen auch die Inflation. In der Tat ist es interessant, die Ergebnisse mit und ohne Inflation zu vergleichen. Schließlich haben sie auch die Endwerte des Portfolios angegeben.

Ich habe einen ausführlichen Artikel über die Trinity-Studie geschrieben, wenn Sie mehr Informationen wünschen.

Die 4%-Regel (als Faustregel)

Die Trinity-Studie ist die Quelle der 4%-Regel. Diese Regel besagt, dass Sie Ihren Lebensstil für einen sehr langen Zeitraum aufrechterhalten können, wenn Sie jährlich nur 4 % Ihres ursprünglichen Portfolios abheben. Außerdem wird Ihre Entnahme jedes Jahr an die Inflation angepasst.

Einige Leute glauben, dass die ursprüngliche Studie zeigt, dass dies für immer so bleiben wird. Aber darum ging es in der ursprünglichen Untersuchung nicht. Es wurden nur Simulationen für einen Zeitraum von bis zu 30 Jahren getestet.

Es ist besser, es die 4%-Faustregel zu nennen. Denn wenn Sie planen, sehr früh in den Ruhestand zu gehen, benötigen Sie wahrscheinlich eine niedrigere Entnahmerate. Außerdem hängt Ihre Entnahmerate von Ihrem Portfolio und der Aufteilung Ihres Vermögens auf Aktien und Anleihen ab.

Warum habe ich es wieder getan?

Wenn die Studie ausgezeichnet ist, warum wollte ich sie dann noch einmal durchführen? Dafür habe ich mehrere Gründe.

Zunächst wollte ich sehen, wie dies mit den jüngsten Aktienmarktrenditen funktioniert. Die ursprüngliche Studie erstreckte sich nur auf die Jahre bis 1995. Ich wollte aktuellere Daten haben. Ich wollte sicherstellen, dass die Ergebnisse mit dem neueren Aktienmarktverhalten übereinstimmen. Diese Simulation deckt also die Renditen bis Ende 2023 ab!

Zweitens deckte die ursprüngliche Studie nur bis zu dreißig Jahre des Ruhestands ab. Ich wollte sicherstellen, dass das Portfolio über längere Zeiträume Entnahmen verkraften kann. Für Menschen, die früh in den Ruhestand gehen, halte ich 50 Jahre für nicht unangemessen.

Schließlich muss ich zugeben, dass ich gerne Code schreibe. Es war also cool, Code zu schreiben, der mit diesem Blog zu tun hat. Und da ich ein großer Geek bin, kann ich jetzt viele Simulationen mit den gewünschten Daten durchführen. Insgesamt hat es viel Spaß gemacht, die Daten für diesen Artikel aufzubereiten.

Letztendlich möchte ich die Trinity-Studie auf die europäischen Märkte ausweiten. Es wird schwierig sein, die Daten zu erhalten. Aber ich werde versuchen, sie so viele Jahre wie möglich zu finden.

Wie ich die Trinity-Studie umgestaltet habe

Meine Simulation basiert auf monatlichen Abhebungen. Die meisten Menschen im Ruhestand werden monatlich Geld abheben. Es ist auch möglich, stattdessen Geld am Ende des Jahres abzuheben. Ich glaube aber, dass dies nicht üblich ist.

Ich habe alle Erträge monatlich berechnet. Auf diese Weise sind die Ergebnisse viel genauer als bei einer jährlichen Erhebung. Und auch die monatliche Entnahme wird jeden Monat an die Inflation angepasst. Jeder mögliche Startmonat in den verfügbaren Daten wird getestet.

Für diese Simulation habe ich kein Rebalancing durchgeführt. Für weitere Informationen habe ich verschiedene Methoden der Neugewichtung für den Ruhestand verglichen.

Die Entnahme erfolgt auf der Grundlage der aktuellen Zuteilung. Wenn Ihre Basisallokation in Aktien beispielsweise 60 % beträgt, Ihre aktuelle Allokation aber 80 %, werden 80 % der Entnahme aus Aktien entnommen. Ich werde in Zukunft vielleicht andere Rückzugstechniken anwenden.

Auf der Grundlage dieser Simulation habe ich die gleichen Ergebnisse wie in der ursprünglichen Studie gesammelt: Erfolgsquoten ohne Inflation, Erfolgsquoten mit Inflation und Endwerte.

Erfolgsraten der Trinity-Studie

Ich beginne die Simulation mit den gesamten Daten von 1871 bis 2023.

In dieser Simulation ist Ihr Portfolio dann erfolgreich, wenn es nicht vor Ende der Simulation leer ist. Wenn wir zum Beispiel 20 Jahre lang simulieren und nach 20 Jahren einen Dollar haben, ist das ein Erfolg. Dies ist ein Misserfolg, wenn dem Portfolio vorher das Geld ausgeht (das kann im ersten Jahr oder im neunzehnten Jahr sein).

Die Erfolgsquote ist also der prozentuale Anteil der Monate, in denen ein Erfolg erzielt wird. Je höher die Erfolgsquote ist, desto besser sind die Ergebnisse.

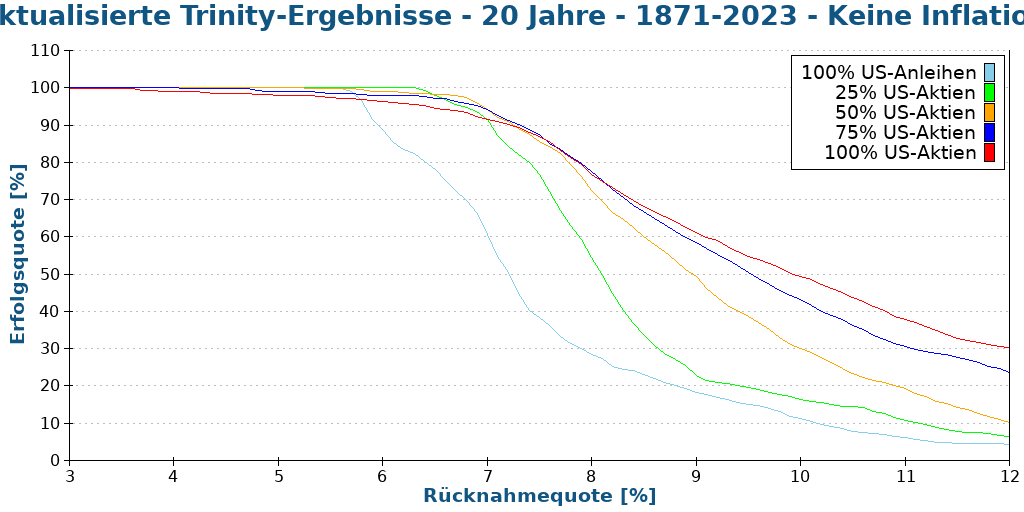

Wir werden sehen, welche Erfolgsquoten wir haben, wenn wir die Inflation ignorieren. Wir beginnen mit 20 Jahren, da ich nicht glaube, dass sich jemand für eine zehnjährige Simulation interessieren wird. Ich beginne mit einer Entnahmerate von 3 % und steige bis zu 12 %, jeweils um 1 % erhöht.

Wir können sehen, was wir bereits erwarten:

- Eine Erhöhung der Rücknahmequote verringert die Erfolgsaussichten

- Eine Entnahmerate von mehr als 8 % ist langfristig nicht sinnvoll, auch nicht ohne Inflation.

- Ein kleiner Anteil an Anleihen kann bei niedrigeren Rückzugsraten helfen

- Im Allgemeinen wird ein 100%iges Aktienportfolio besser abschneiden als die anderen Portfolios.

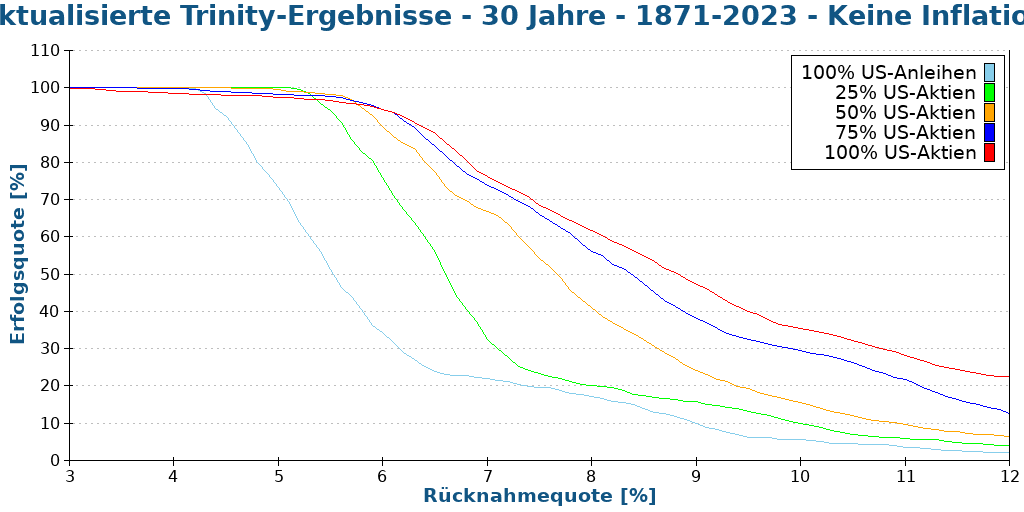

Das passiert, wenn wir die Simulation auf 30 Jahre ausdehnen.

Es zeigt sich, dass mit zunehmender Anzahl der Jahre die Erfolgswahrscheinlichkeit sinkt. Das ist logisch, denn es ist wahrscheinlicher, dass Ihnen das Geld ausgeht.

Bei 30 Jahren Ruhestand ohne Inflation ist eine Entnahmerate von 6 % mit einem hohen Aktienanteil immer noch sehr sinnvoll!

Berücksichtigung der Inflation im Ruhestand

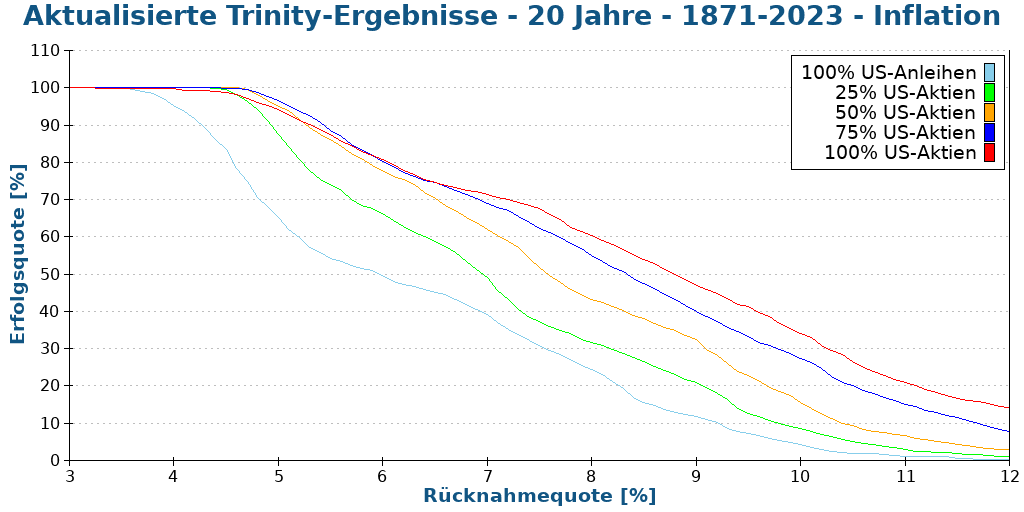

Es ist jedoch viel besser, die Inflation in unserer Simulation zu berücksichtigen! Nach 20 Jahren werden wir die Ergebnisse erneut vergleichen:

Wie wir sehen, führt die Inflation zu einer erheblichen Beeinträchtigung unserer Erfolgschancen! Vor der Inflation war eine Entnahmerate von 8 % durchaus sinnvoll. Jetzt sind 6 % die Grenze. Und selbst 6 % haben eine Erfolgschance von knapp über 75 %!

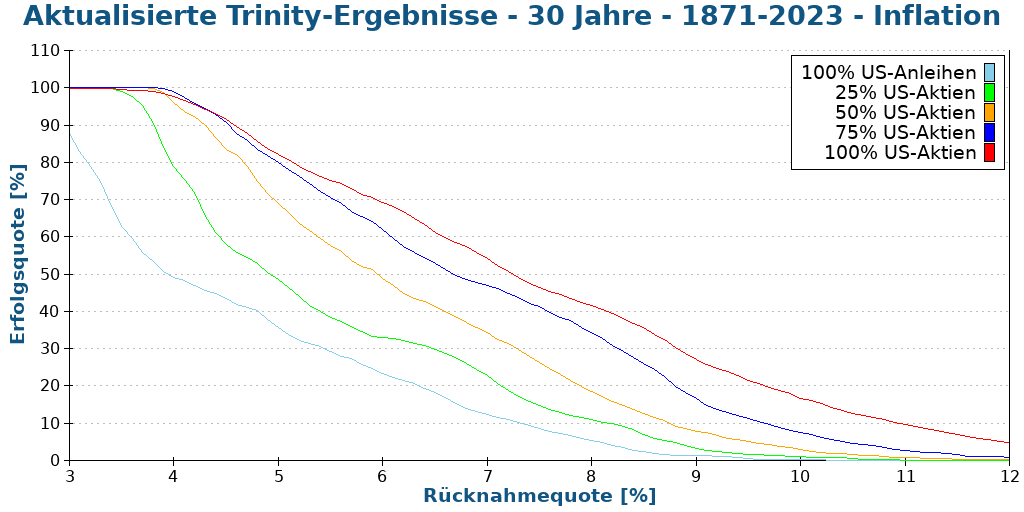

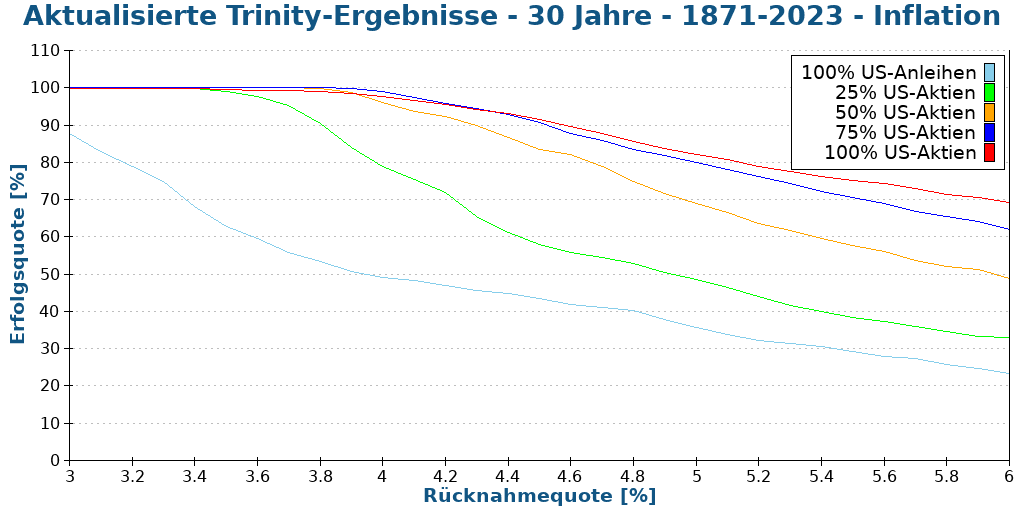

So sieht es in 30 Jahren aus.

Wir sehen nun, dass alles, was über 6 % Entnahmerate hinausgeht, gefährlich ist, mit einer Erfolgschance von weniger als 75 %, selbst bei 100 % Aktien.

Mehr Abhebungsraten

Da wir sehen, dass vernünftige Entnahmeraten im Bereich von 3 % bis 6 % liegen, versuchen wir weitere Entnahmeraten. Ich habe Schritte von 0,1 % der Entnahmeraten simuliert.

Bei einem hohen Aktienanteil sind Entnahmeraten zwischen 3 % und 4 % sehr sicher. Manche trauen sich sogar an Entnahmesätze von etwa 4,5 % heran. Aber selbst ein Portfolio mit 100% Aktien hat nach 30 Jahren mit 4,5% nur eine 85%ige Erfolgschance.

Längerer Ruhestand

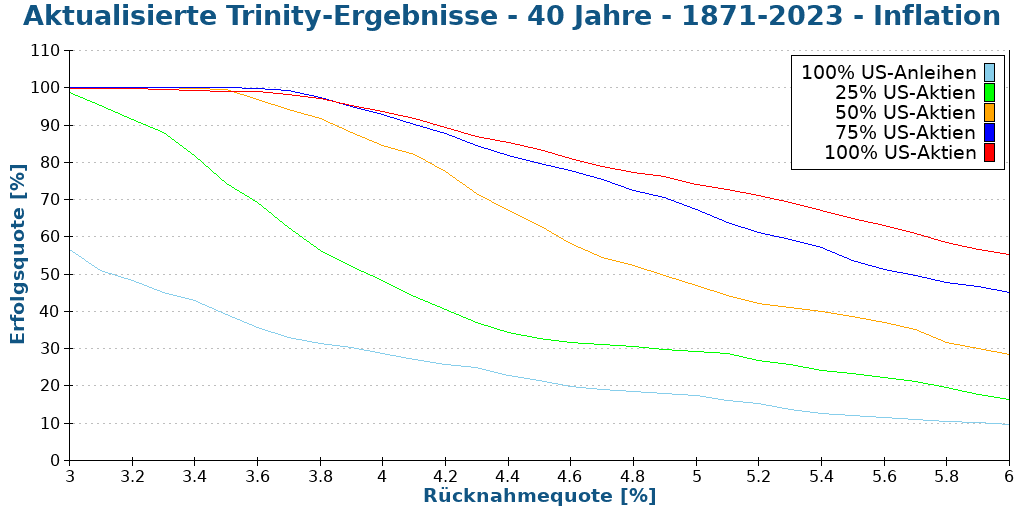

Einer der Vorbehalte der ursprünglichen Studie ist, dass sie bei 30 Jahren endete. Wir führen die gleiche Simulation noch einmal durch, diesmal aber mit 40 Jahren.

Nach 40 Jahren werden die Erfolgsquoten immer geringer, selbst bei der 4 %igen Entnahmerate der meisten Menschen. Wenn Sie nicht 100 % der Aktien haben, wird Ihre Erfolgsquote unter 90 % liegen.

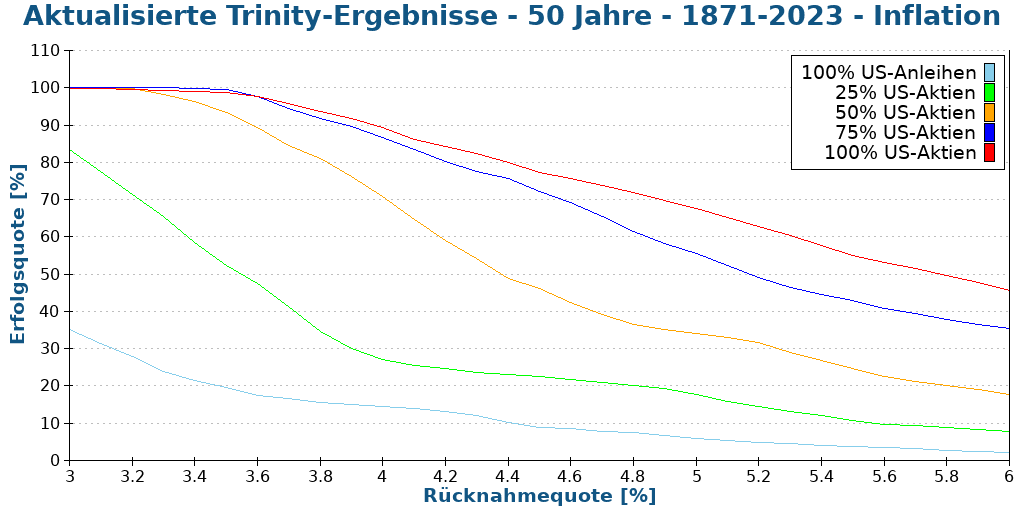

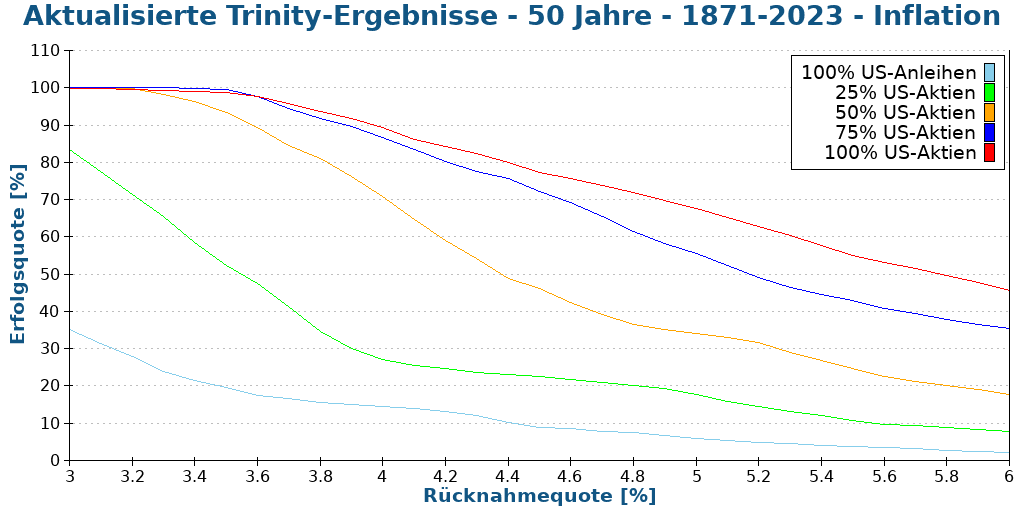

So sieht es aus, wenn 50 Jahre vergehen.

Wie erwartet, sind die Erfolgsquoten niedriger. Aber es ist immer noch nicht schlecht mit vernünftigen Rückzugsraten. Bei einer 100 %igen Aktienquote und einer Entnahmerate von 3,5 % liegt die Erfolgsquote immer noch bei über 98 %. Das ist deutlich mehr, als ich erwartet hatte.

Sie zeigt, dass die ursprüngliche Schlussfolgerung der Studie auch nach über 30 Jahren noch Gültigkeit hat. Das ist eine hervorragende Nachricht!

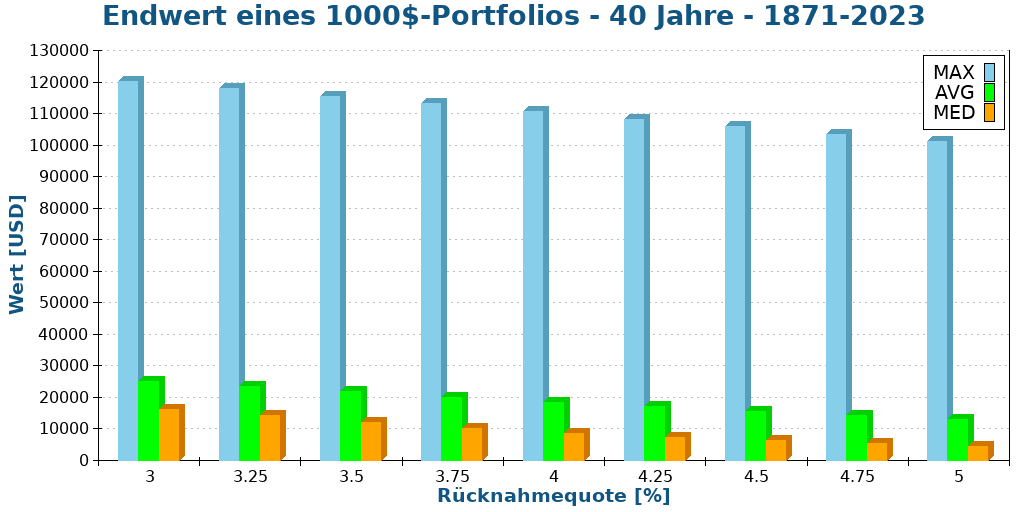

Aktualisierte Terminalwerte

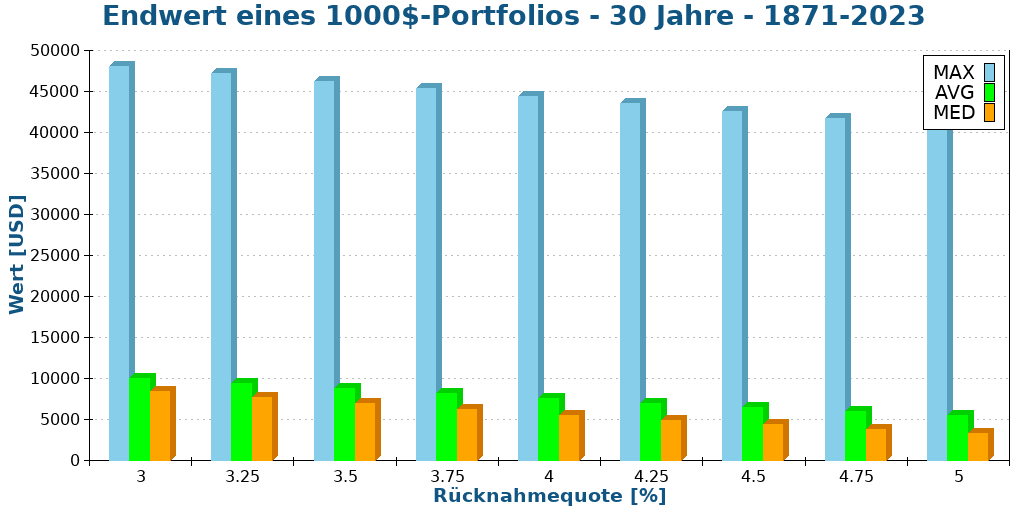

Ein weiterer interessanter Aspekt der Studie war, dass sie auch die Endwerte der verschiedenen Entnahmeraten und Portfolios verglichen.

Wir werden also die Endwerte eines 1000$-Portfolios nach 30 Jahren sehen. Ich habe die Simulation für ein Portfolio aus 100% Aktien durchgeführt. Aus Gründen der Übersichtlichkeit habe ich die Anzahl der Abhebungsraten reduziert.

Ich habe die Mindestwerte nicht angegeben. Sie sind in der Tat immer gleich Null. Wenn die Wahrscheinlichkeit des Scheiterns größer als Null ist, wird der Mindestwert Null sein.

Die Durchschnitts- und Medianwerte sind jedoch recht bemerkenswert. Wir werden uns auf den Median konzentrieren, da er im Allgemeinen repräsentativer ist als der Durchschnitt.

Bei einer Entnahmerate von 3,5 % beträgt mein derzeitiges Ziel, der mittlere Endwert nach 30 Jahren, etwa 6700 Dollar! Ihr Portfolio hat nicht nur Ihren Lebensstil aufrechterhalten, sondern sich auch versechsfacht! Lassen Sie mich dies wiederholen. Nach 30 Jahren, in denen Sie nichts anderes getan haben, als Geld abzuheben, haben Sie sechsmal mehr Geld als zu Beginn!

Die Höchstwerte sind nicht sehr aussagekräftig. Aber es ist schon verrückt, wenn man sieht, dass man nach 30 Jahren etwa 30 Mal mehr Geld haben könnte als zu Beginn! Und das bei einer Rückzugsrate von 3,5 %!

Das passiert, wenn wir sie auf 40 Jahre verlängern.

Wir sehen, dass die Ergebnisse vergleichbar sind. Allerdings sind alle Werte deutlich höher. Die Zahlen sind alle etwa doppelt so hoch. Im Durchschnitt verdoppelt sich Ihr Ruhestandsgeld in diesen zehn zusätzlichen Jahren. Obwohl Sie also nicht mehr Geld einzahlen und davon leben, wird sich Ihr Portfolio in 10 Jahren verdoppeln. Wie cool klingt das denn?

Die Erfolgsquote ist nicht alles

Bei diesen Messungen gibt es etwas Wichtiges zu beachten: Die Erfolgsquote sagt nichts über die gesamte Geschichte aus. Welches der beiden Szenarien ist zum Beispiel für Sie besser?

- 98 % halten 50 Jahre, können aber nach zehn Jahren auslaufen

- 96 % halten 50 Jahre, können aber nach 48 Jahren auslaufen

Für mich ist das zweite Szenario besser. Sie wollen nicht das Risiko eingehen, schon nach zehn Jahren zu scheitern, wenn Sie für 50 Jahre planen. Aber wenn es nach 48 Jahren scheitert, haben Sie noch viele Jahre Zeit, um Anpassungen vorzunehmen.

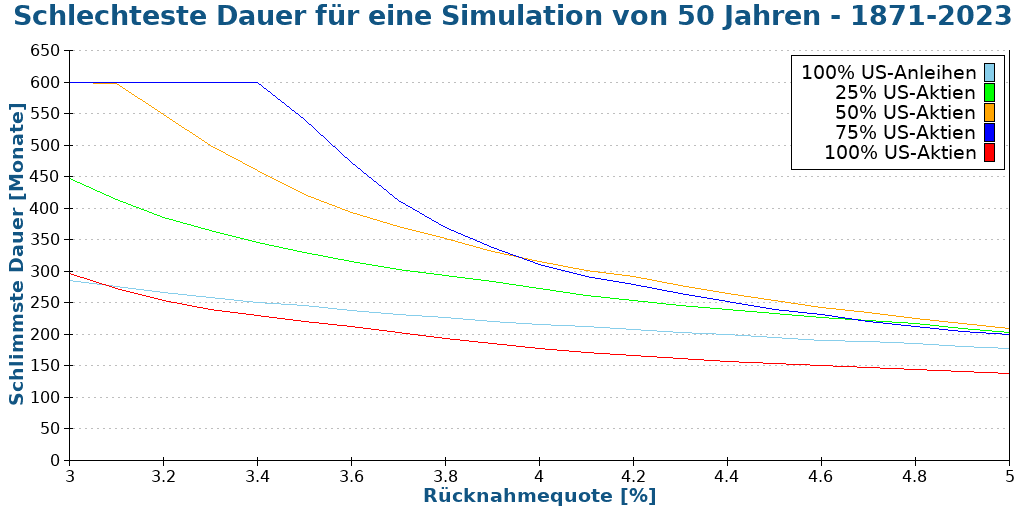

Eine weitere wichtige Kennzahl ist also die ungünstigste Dauer eines Szenarios. Das heißt, nach wie vielen Monaten kann der erste Ausfall eintreten.

Zur Veranschaulichung finden Sie hier die Erfolgsquoten der einzelnen Portfolios für 50 Jahre und verschiedene Entnahmeraten:

Und hier sind die schlechtesten Laufzeiten für jedes dieser Portfolios:

Betrachtet man nur die erste Grafik, so kommt man zu dem Schluss, dass eine höhere Aktienquote immer besser ist. Betrachtet man jedoch das zweite Diagramm, so sind 100% Aktien das schlechteste Ergebnis!

Das heißt also: Sie brauchen ein Gleichgewicht in Ihrem Portfolio. Anleihen verringern das Risiko, dass Ihr Portfolio zu früh scheitert, erheblich. Das bedeutet aber nicht, dass Sie auf die höchstmögliche Dauer optimieren sollten. Denn wenn Ihre höchste Laufzeit 40 Jahre beträgt, Sie aber nur eine 50-prozentige Chance haben, 50 Jahre zu erreichen, ist das ein Glücksspiel und keine Planung.

Ein Gleichgewicht ist also unerlässlich. Mit Aktien können Sie zwar Ihren Erfolg steigern, aber sie sind auch stärker dem Risiko der Renditeentwicklung ausgesetzt.

Wie lässt sich die Trinity-Studie umsetzen?

Nachdem wir nun gesehen haben, dass die Ergebnisse der Trinity-Studie ermutigend sind und die Menschen vorzeitig in den Ruhestand gehen lassen würden, stellt sich die Frage, wie wir sie umsetzen sollen.

Theoretisch basiert die Trinity-Studie auf einem einfachen Konzept: Sie können mit einem großen Kapital in Rente gehen, indem Sie mit einer festen Entnahmerate abheben.

In der Praxis bedeutet dies jedoch, dass Sie Geld anhäufen müssen, mehr als die meisten Menschen in ihrem Leben anhäufen. Und das muss man vor dem Rentenalter ansparen.

Dieses Geld anzuhäufen ist nicht einfach, aber es ist auch nicht kompliziert. Erstens müssen Sie Geld sparen (so viel wie möglich). Hierfür müssen Sie sich auf Ihre Ausgaben und Einnahmen konzentrieren.

Dann müssen Sie dieses Geld investieren, bis Sie in Rente gehen können. Sobald Sie den entsprechenden Betrag durch Kapitalerträge und Ersparnisse angesammelt haben, sind Sie finanziell frei.

Wenn Sie daran interessiert sind, finden Sie in meinem Blog viele Artikel über finanzielle Unabhängigkeit.

Wie habe ich das gemacht?

Sie können meinen Code und meine Daten auf Github finden. Es ist alles vorhanden, um so viel wie möglich zu teilen!

Ich habe das gesamte Programm in C++ geschrieben. Ich habe diese Programmiersprache verwendet, weil es meine Lieblingssprache ist! Und es ist rasend schnell! Ich habe meinen Code nicht besonders optimiert, und es dauert weniger als eine Sekunde, um Tausende von Simulationen zu erstellen.

Wenn Sie kein Programmierer sind, habe ich auch einen Online-FIRE-Rechner, mit dem Sie die meisten der hier vorgestellten Berechnungen durchführen können.

Meine US-amerikanischen und internationalen Daten beruhen auf den Daten, die Big ERN in seiner Reihe Safe Withdrawal Rate zur Verfügung stellt. Es ist ein guter Datensatz, der bereits mehrfach getestet wurde. Big ERN hat dies alles kostenlos zur Verfügung gestellt. Ich bin ihm sehr dankbar für seine Arbeit! Ich habe die Daten mit den fehlenden Jahren nach der gleichen Methode ergänzt.

Wenn Sie die Grafiken in diesem Artikel verwenden möchten, geben Sie bitte diesen Artikel als Quelle des Bildes an!

Zukunft der Serie

Es war faszinierend, diese Ergebnisse zu reproduzieren. Und es war auch sehr aufschlussreich. Ich habe viele Dinge aus den Ergebnissen gelernt. Es ist schön zu sehen, dass die ursprünglichen Schlussfolgerungen auch nach mehr als 50 Jahren noch gelten.

Und es zeigt auch, dass meine Entnahmequote (3,5 %) eine sichere Sache ist. In Zukunft werde ich vielleicht zu 3,75 % wechseln. Ich werde weitere Simulationen durchführen müssen. Es ist wichtig, eine angemessene und sichere Entnahmerate zu wählen.

Apropos Simulationen: Ich habe noch ein paar weitere Simulationen mit der gleichen Idee durchgeführt:

- Ergebnisse der Trinity-Studie mit Schweizer Aktien

- Auszahlungsraten und niedrig verzinste Anleihen

- Wann sollten Sie Ihr Portfolio neu ausrichten?

- Hat die Trinity-Studie in den letzten Jahren funktioniert?

- Wie oft sollten Sie Geld abheben?

Da ich plane, weitere Artikel wie diesen mit mehr Simulationen zu verfassen, würde ich gerne Ihre Meinung zu diesem Artikel erfahren! Bitte lassen Sie mich in den Kommentaren wissen, was Sie davon halten! Was sollte ich verbessern?

Was halten Sie von diesen Ergebnissen? Möchten Sie, dass ich weitere Simulationen wie diese durchführe? Haben Sie Ideen, welche Art von Simulationen ich als nächstes durchführen sollte?

Schlussfolgerungen

Aus all diesen Ergebnissen können wir mehrere wichtige Schlussfolgerungen ziehen.

Erstens sind die ursprünglichen Schlussfolgerungen des Papiers auch dann noch gültig , wenn viel mehr Daten berücksichtigt werden. Und sie gilt immer noch genau bis 2024! Das ist hervorragend, denn es zeigt, dass die 4%-Faustregel immer noch funktioniert!

Wenn Sie die Simulationsdauer auf mehr als 30 Jahre erhöhen , ist eine Entnahmerate von 4 % nicht mehr sicher. Bei 50 Jahren Ruhestand haben Sie mit einer Entnahmerate von maximal 4 % eine Erfolgschance von 90 %. Eine Entnahmerate von etwa 3,5 % wäre für die meisten Menschen sicherer.

Wenn Sie echte Erfolgschancen haben wollen, müssen Sie mehr als 50 % Ihres Portfolios in Aktien anlegen. Mit den Vorräten können wir die Inflation bekämpfen und die Entnahmerate Jahr für Jahr decken.

Wenn Sie eine vernünftige Entnahmerate wählen, werden Sie wahrscheinlich viel mehr Geld haben als zu Beginn! Bei einer Entnahmerate von 3,5 % über einen Zeitraum von 30 Jahren und einer Aktienquote von 100 % hätten Sie etwa sechsmal so viel Geld wie zu Beginn!

Weitere Informationen über die ursprüngliche Studie finden Sie in meinem ausführlichen Artikel über die Trinity-Studie. Wenn Sie extrem konservativ sind, wird es Sie auch interessieren, wie Sie eine ausfallsichere Entnahmequote wählen.

Wenn Sie mit dem Investieren beginnen möchten, um finanziell unabhängig zu werden, wird Sie mein Leitfaden für den Einstieg in den Aktienmarkt interessieren.

Laden Sie dieses E-Book herunter und optimieren Sie Ihre Finanzen und sparen Sie Geld, indem Sie die besten in der Schweiz verfügbaren Finanzdienstleistungen nutzen!

Das KOSTENLOSE E-Book herunterladen

Hey,

wie genau hast du die aktualisierte Trinity-Studie technisch durchgeführt?

Hast du das ganze mit Python gemacht?

Woher hast du die genauen Datensätze gezogen? Und hast du deinen Code veröffentlicht?

Hallo

Ein ganzer Abschnitt des Artikels befasst sich mit der Durchführung dieses Experiments und enthält Details zum Code sowie einen Link zum Code und zu den Daten.