Mise à jour de l’étude Trinity pour 2024 – Plus de taux de retrait !

| Mis à jour: |(Information: certains des liens ci-dessous peuvent être des liens d'affiliation)

Vous souhaitez savoir précisément quel taux de prélèvement est sûr et vous permettra de maintenir votre niveau de vie pendant longtemps ?

Vous trouverez la réponse dans cet article avec les résultats actualisés de l’étude Trinity ! Cette étude a porté sur différents taux de retrait pour la retraite. Bien que la recherche originale ne portait pas sur la retraite anticipée, elle est souvent mentionnée dans le mouvement pour l’indépendance financière et la retraite anticipée (FIRE) !

Toutefois, l’étude originale comporte deux mises en garde. Premièrement, ils ne couvrent que la période allant jusqu’à 1995. Et puis, ils ne couvrent pas plus de trente ans de retraite. Trente ans, ce n’est pas suffisant pour certaines personnes qui veulent prendre une retraite anticipée.

Je reproduis donc les résultats de l’étude originale avec des données récentes jusqu’en 2023 ! Et j’ai étendu les données jusqu’en 1871. Cela permet d’obtenir beaucoup plus de données que l’étude originale.

J’ai également envisagé des périodes allant jusqu’à 50 ans. Cela signifie beaucoup plus de simulations de retrait que l’étude originale.

Dans cet article, vous trouverez comment j’ai procédé et tous les résultats que j’ai obtenus à partir de ces données !

L’étude Trinity

J’ai déjà parlé longuement de l’étude sur la Trinité. Il s’agit d’un excellent document de recherche réalisé par trois professeurs de l’université de Trinity.

L’objectif de leur document de recherche était de voir quels taux de retrait les gens devraient utiliser pour maintenir un style de vie particulier pendant une période allant jusqu’à 30 ans. Il est important de noter que la recherche originale ne portait pas sur la retraite anticipée mais sur la retraite officielle.

Il est important de souligner que nous parlons du maintien d’un mode de vie (dépenses) et non d’un capital. Ainsi, si vous vous retrouvez avec 1 USD à la fin de la période de retraite, c’est un succès. Si vous souhaitez maintenir votre capital à la retraite, il s’agit d’un critère de réussite différent qui n’a pas été pris en compte dans l’étude originale de Trinity.

Ils ont testé les taux de réussite des taux de retrait de 3% à 12%. Ils ont également testé des portefeuilles contenant entre 0 et 100 % d’actions par des sauts de 25 %.

Les auteurs ont également tenu compte de l’inflation dans leurs résultats. En effet, il est intéressant de comparer les résultats avec et sans inflation. Enfin, ils ont également fourni les valeurs terminales du portefeuille.

J’ai écrit un article détaillé sur l’étude Trinity si vous voulez plus d’informations.

La règle des 4 % (empirique)

L’étude Trinity est la source de la règle des 4 %. Cette règle stipule que si vous ne retirez que 4 % de votre portefeuille initial chaque année, vous pouvez maintenir votre style de vie pendant une très longue période. Et votre retrait est ajusté chaque année en fonction de l’inflation.

Certaines personnes pensent que l’étude originale montre que cela durera toujours. Mais ce n’est pas l’objet de la recherche initiale. Ils n’ont testé que des simulations pour une durée maximale de 30 ans.

Il est préférable de l’appeler la règle d’or des 4 %. En effet, si vous envisagez de prendre votre retraite très tôt, vous aurez probablement besoin d’un taux de retrait plus faible. En outre, votre taux de retrait dépendra de votre portefeuille et de la répartition de vos actifs entre actions et obligations.

Pourquoi ai-je recommencé ?

Si l’étude est excellente, pourquoi ai-je voulu la refaire ? J’ai plusieurs raisons pour cela.

Tout d’abord, je voulais voir comment cela fonctionnait avec les rendements boursiers récents. L’étude originale ne couvrait que les années jusqu’à 1995. Je voulais avoir des données plus récentes. Je voulais m’assurer que les résultats se maintenaient avec le comportement plus récent du marché boursier. Cette simulation couvrira donc les rendements jusqu’à la fin de l’année 2023 !

Deuxièmement, l’étude originale ne couvrait que jusqu’à trente ans de retraite. Je voulais m’assurer que le portefeuille pouvait supporter des retraits pendant de longues périodes. Pour les personnes qui prennent une retraite anticipée, je pense que 50 ans n’est pas déraisonnable.

Enfin, je dois admettre que j’aime écrire du code. C’était donc cool d’écrire du code lié à ce blog. Et comme je suis un grand geek, je peux maintenant effectuer de nombreuses simulations avec les données que je veux. Dans l’ensemble, c’était très amusant de préparer les données pour cet article.

En fin de compte, je veux étendre l’étude Trinity aux marchés européens. Il sera difficile d’obtenir les données. Mais j’essaierai de le trouver pour autant d’années que possible.

Comment j’ai refait l’étude de la Trinité

Ma simulation utilise des retraits mensuels. La plupart des personnes à la retraite retireront de l’argent tous les mois. Il est également possible de retirer l’argent à la fin de l’année. Mais je crois que ce n’est pas courant.

J’ai calculé tous les retours mensuels. En procédant ainsi, les résultats sont beaucoup plus précis qu’en procédant chaque année. Et le retrait mensuel est également actualisé chaque mois en fonction de l’inflation. Tous les mois de départ possibles dans les données disponibles sont testés.

Pour cette simulation, je n’ai procédé à aucun rééquilibrage. Pour plus d’informations, j’ai comparé différentes méthodes de rééquilibrage pour la retraite.

Les retraits sont basés sur l’allocation actuelle. Par exemple, si votre allocation de base aux actions est de 60%, mais que votre allocation actuelle est de 80%, 80% du retrait sera prélevé sur les actions. Il se peut que j’utilise d’autres techniques de retrait à l’avenir.

Sur la base de cette simulation, j’ai recueilli les mêmes résultats que ceux de l’étude originale: taux de réussite sans inflation, taux de réussite avec inflation, et valeurs terminales.

Taux de réussite de l’étude Trinity

Je commence la simulation avec l’ensemble des données de 1871 à 2023.

Dans cette simulation, le succès est atteint lorsque votre portefeuille n’est pas à court d’argent avant la fin de la simulation. Par exemple, si nous simulons pendant 20 ans et que nous nous retrouvons avec un dollar après 20 ans, c’est un succès. Il s’agit d’un échec si le portefeuille n’a plus d’argent avant cela (cela peut être au cours de la première ou de la dix-neuvième année).

Le taux de réussite est donc le pourcentage des mois qui se terminent par un succès. Plus le taux de réussite est élevé, meilleurs sont les résultats.

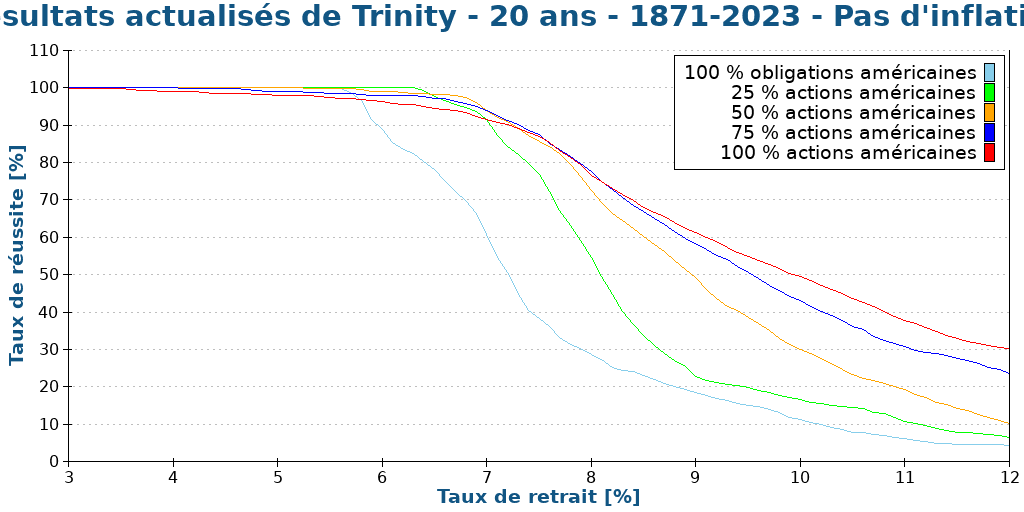

Nous verrons quels sont les taux de réussite lorsque nous ne tenons pas compte de l’inflation. Nous commençons par 20 ans, car je pense que personne ne s’intéressera à une simulation de dix ans. Je commencerai par un taux de retrait de 3 % et j’irai jusqu’à 12 %, en augmentant de 1 % à la fois.

Nous pouvons voir ce à quoi nous nous attendons déjà :

- L’augmentation du taux de retrait diminue les chances de réussite.

- Un taux de retrait supérieur à 8 % n’a pas de sens à long terme, même en l’absence d’inflation.

- Une petite allocation d’obligations peut aider à réduire les taux de retrait.

- En règle générale, un portefeuille composé à 100 % d’actions obtient de meilleurs résultats que les autres portefeuilles.

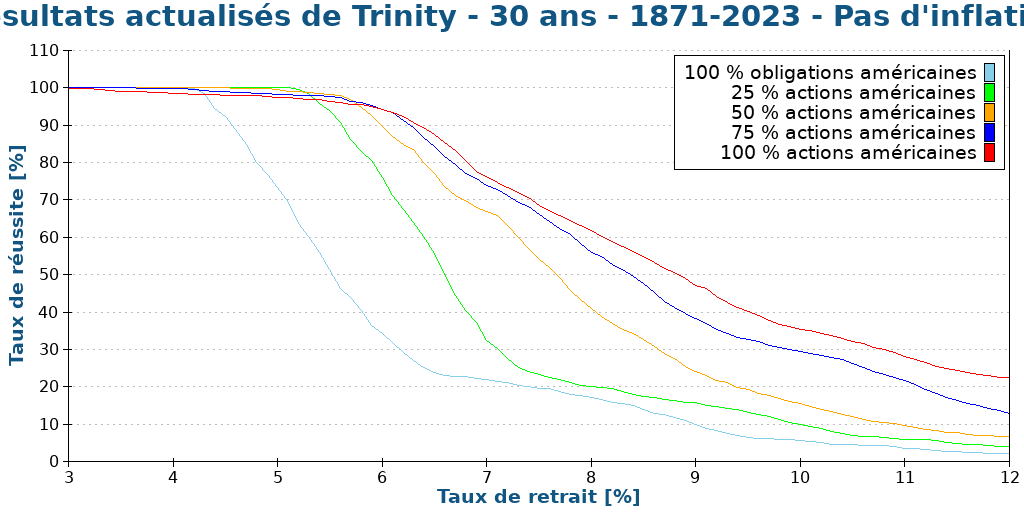

Voici ce qui se passe lorsque nous poussons la simulation à 30 ans.

On constate que l’augmentation du nombre d’années diminue les chances de succès. C’est logique puisque vous êtes plus susceptible d’être à court d’argent.

Avec 30 ans de retraite sans inflation, un taux de retrait de 6 % avec une allocation importante en actions est encore très judicieux !

Tenir compte de l’inflation pour la retraite

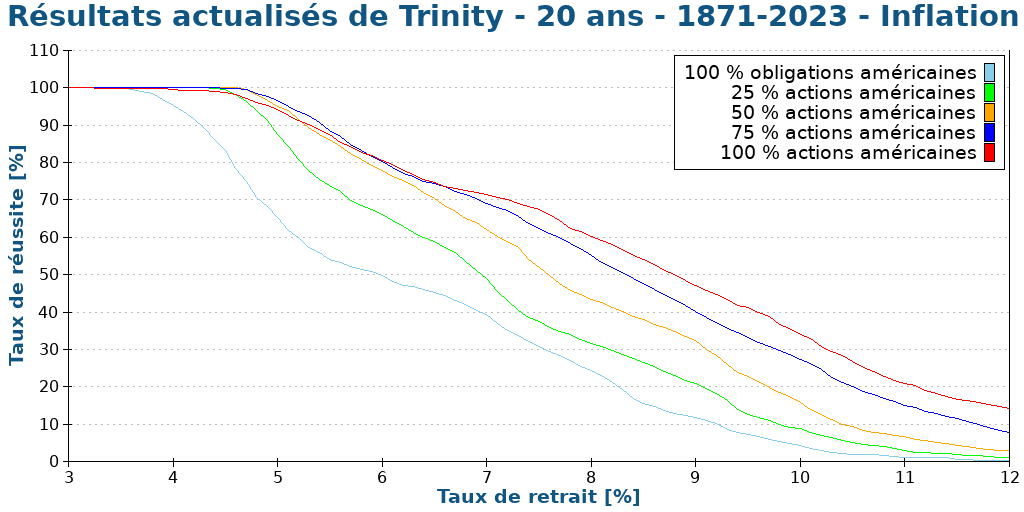

Cependant, il est préférable de prendre en compte l’inflation dans notre simulation ! Nous revoyons la situation dans 20 ans pour comparer les résultats :

Comme on peut le constater, l’inflation réduit considérablement nos chances de succès ! Avant l’inflation, un taux de retrait de 8 % avait un certain sens. Maintenant, 6% est la limite. Et même 6 % ont à peine plus de 75 % de chances de réussite !

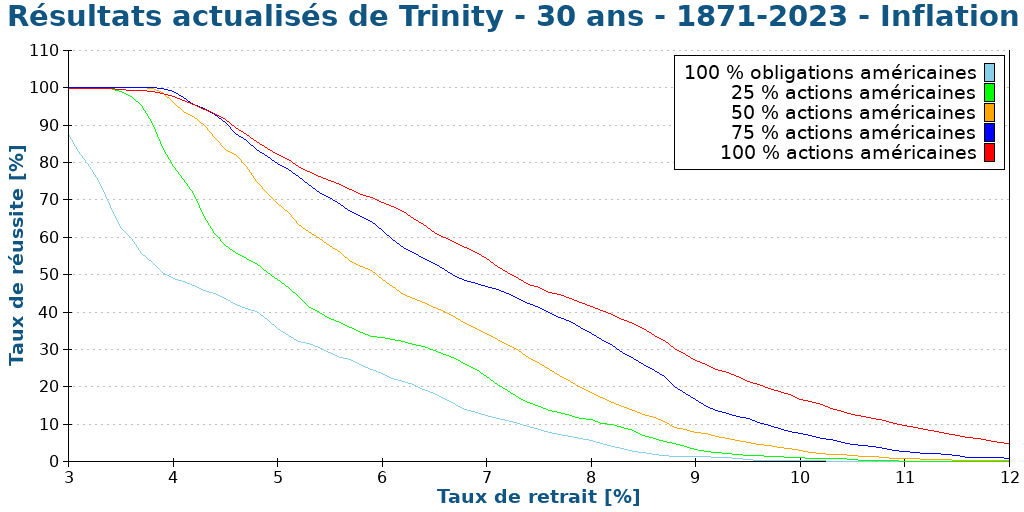

Voici ce qui se passera dans 30 ans.

Nous pouvons maintenant voir que tout ce qui est supérieur à un taux de retrait de 6 % est dangereux, avec moins de 75 % de chances de réussite même avec 100 % d’actions.

Plus de taux de retrait

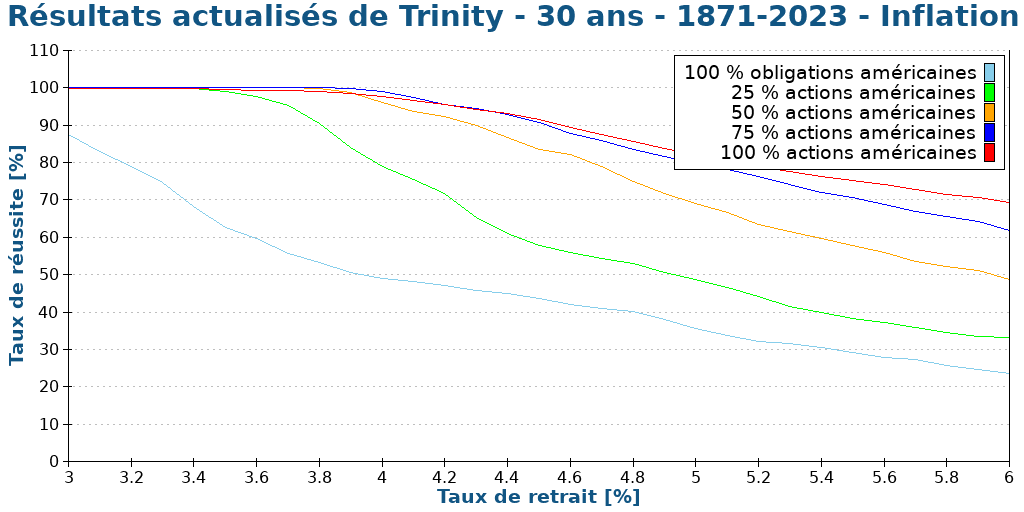

Comme nous constatons que les taux de retrait raisonnables se situent entre 3 et 6 %, nous essayons d’autres taux de retrait. J’ai simulé des incréments de 0,1 % des taux de retrait.

Avec une importante allocation d’actions, les taux de retrait entre 3 et 4 % sont très sûrs. Certaines personnes osent même utiliser des taux de retrait d’environ 4,5 %. Mais même un portefeuille composé à 100% d’actions n’a que 85% de chances de réussite après 30 ans avec 4,5%.

Durée de la retraite plus longue

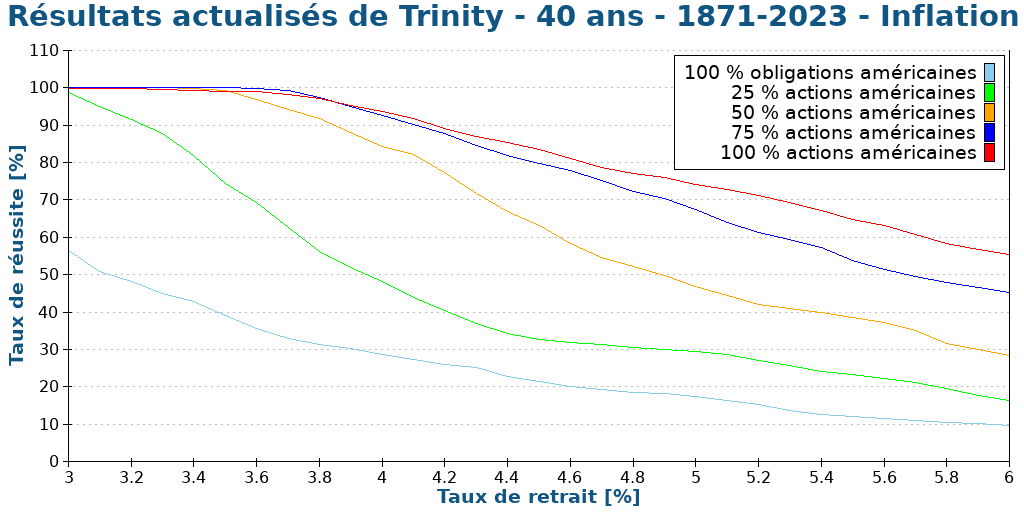

L’une des réserves de l’étude originale est qu’ils se sont arrêtés à 30 ans. Nous effectuons à nouveau la même simulation, mais avec 40 ans cette fois-ci.

Après 40 ans, nous commençons à voir des taux de réussite plus faibles, même pour le taux de retrait de 4 % de la plupart des gens. À moins que vous ne possédiez 100 % des actions, votre taux de réussite sera inférieur à 90 %.

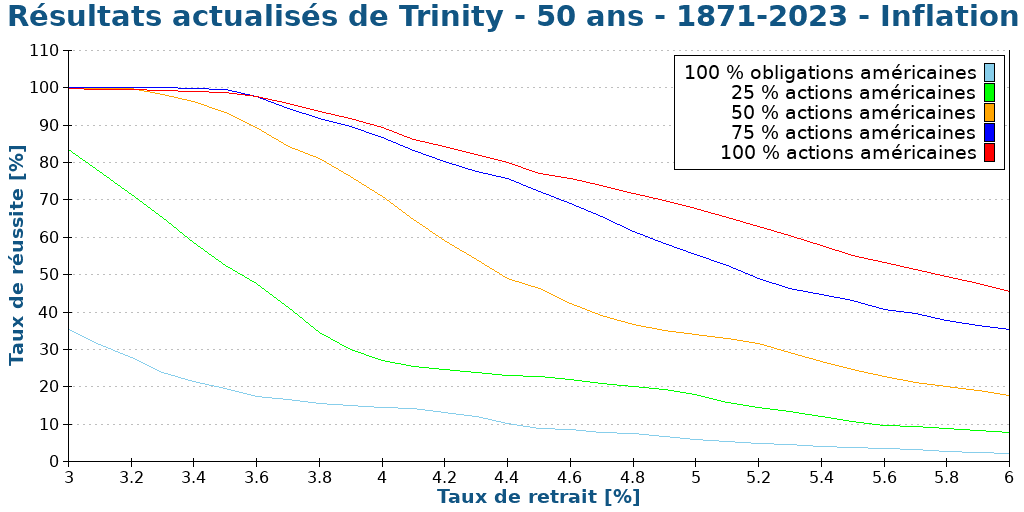

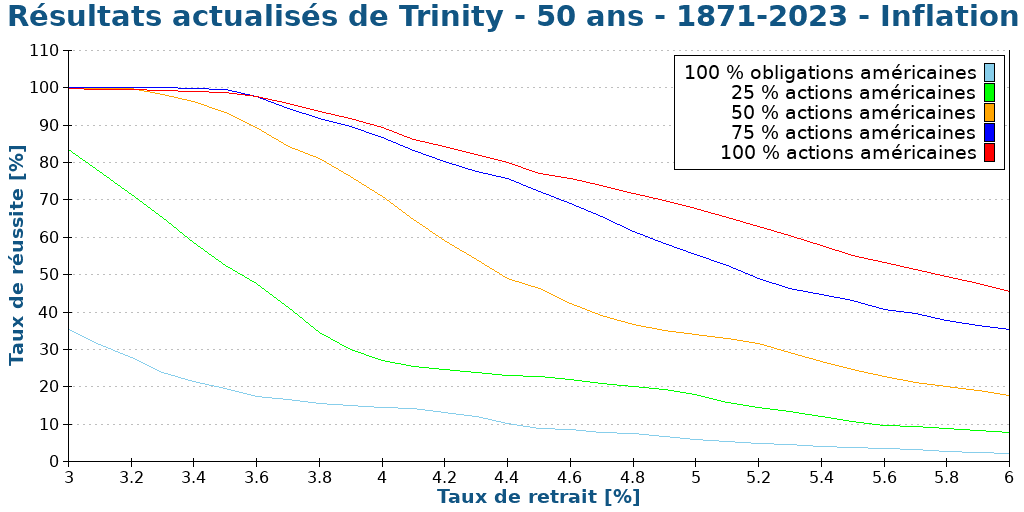

Voici ce qui se passe avec 50 ans.

Comme prévu, nous constatons des taux de réussite plus faibles. Mais ce n’est pas mal du tout, avec des taux de retrait raisonnables. Une allocation de 100 % en actions et un taux de retrait de 3,5 % ont toujours un taux de réussite de plus de 98 %. C’est beaucoup plus que ce que j’attendais.

Cela montre que la conclusion initiale de l’étude reste valable pendant plus de 30 ans. C’est une excellente nouvelle !

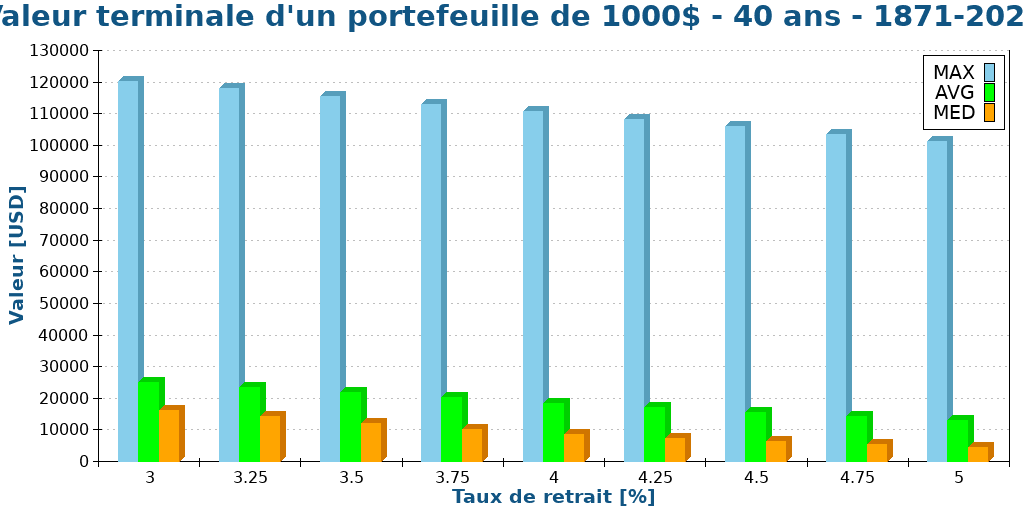

Valeurs terminales actualisées

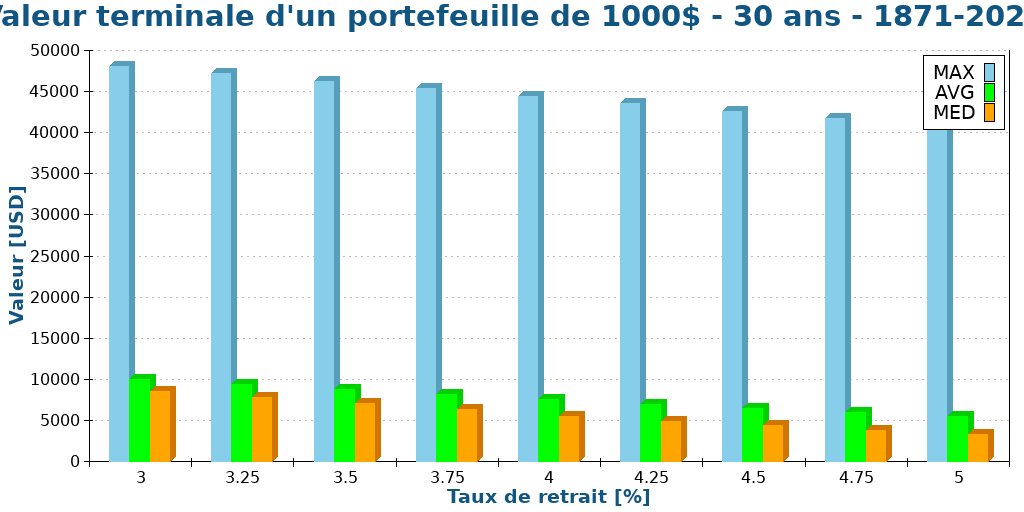

Un autre élément intéressant de l’étude est qu’elle a également comparé les valeurs finales des différents taux de retrait et portefeuilles.

Nous verrons donc les valeurs terminales d’un portefeuille de 1000 $ après 30 ans. J’ai fait la simulation pour un portefeuille composé à 100% d’actions. Pour des raisons d’affichage, j’ai réduit le nombre de taux de retrait.

Je n’ai pas montré les valeurs minimales. En effet, ils sont toujours nuls. Si le risque d’échec est supérieur à zéro, la valeur minimale sera égale à zéro.

Cependant, les valeurs moyennes et médianes sont tout à fait remarquables. Nous nous concentrerons sur la médiane car elle est généralement plus représentative que la moyenne.

Pour un taux de retrait de 3,5 %, mon objectif actuel, la valeur terminale médiane après 30 ans, est d’environ 6 700 dollars ! Non seulement votre portefeuille a soutenu votre style de vie, mais il a été multiplié par six ! Laissez-moi le répéter. Après 30 ans à ne rien faire d’autre que de retirer de l’argent, vous avez six fois plus d’argent que lorsque vous avez commencé !

Les valeurs maximales ne signifient pas grand-chose. Mais c’est fou de voir qu’après 30 ans, vous pourriez avoir environ 30 fois plus d’argent que lorsque vous avez commencé ! Et ce, avec un taux de retrait de 3,5 % !

Voici ce qui se passe lorsque l’on porte cette durée à 40 ans.

Nous pouvons constater que les résultats sont comparables. Cependant, toutes les valeurs sont significativement plus élevées. Les chiffres sont environ deux fois plus élevés. En moyenne, l’argent de votre retraite doublera au cours de ces dix années supplémentaires. Ainsi, même si vous n’apportez pas plus d’argent et que vous n’en vivez pas, votre portefeuille doublera en 10 ans. C’est cool, non ?

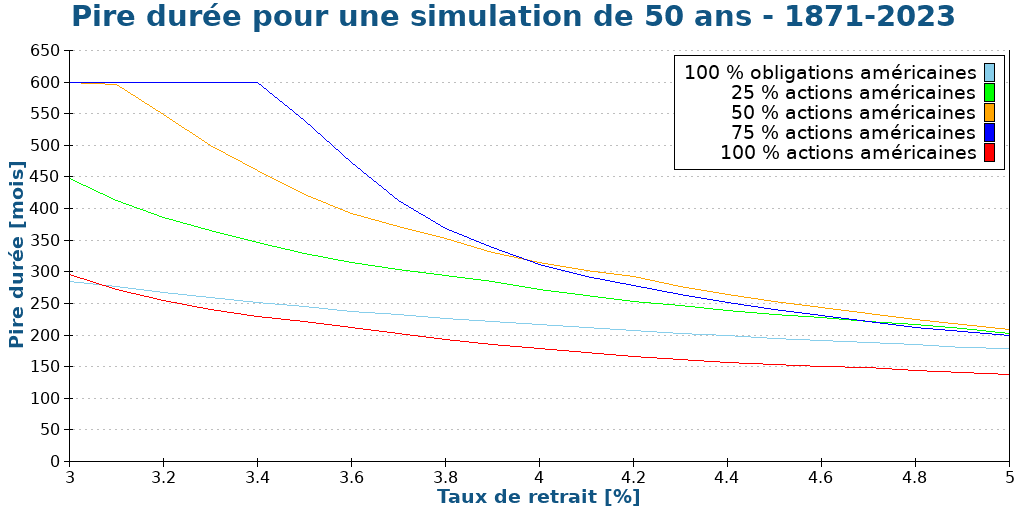

Le taux de réussite n’est pas tout

Il y a une chose importante avec ces mesures : le taux de réussite ne dit pas tout. Par exemple, pour vous, lequel de ces deux scénarios est le meilleur :

- 98 % de durée de vie 50 ans, mais possibilité d’épuisement après 10 ans

- 96 % d’une durée de vie de 50 ans, mais un risque d’ép ép ép épuisement après 48 ans

Pour moi, le deuxième scénario est meilleur. Vous ne voulez pas risquer d’échouer au bout de dix ans seulement si vous planifiez pour 50 ans. Mais s’il échoue après 48 ans, vous avez de nombreuses années pour faire des adaptations.

Ainsi, une autre mesure très importante est la pire durée d’un scénario. Cela signifie qu’après combien de mois, le premier échec peut se produire.

Pour référence, voici les taux de réussite de chaque portefeuille pour 50 ans et différents taux de retrait :

Et maintenant, voici les pires durées pour chacun de ces portefeuilles :

Si l’on ne considère que le premier graphique, la conclusion est qu’il est toujours préférable d’augmenter la part des actions. Mais si l’on regarde le deuxième graphique, les actions à 100% sont les pires !

Ce que cela signifie : vous avez besoin d’un équilibre dans votre portefeuille. Les obligations réduisent considérablement les risques d’échec prématuré de votre portefeuille. Cela ne signifie pas non plus qu’il faille optimiser pour la pire durée la plus élevée. Car si votre durée maximale est de 40 ans, mais que vous n’avez que 50 % de chances d’atteindre 50 ans, c’est du jeu, pas de la planification.

L’équilibre est donc essentiel. Bien que les actions augmentent votre succès, elles sont plus sujettes aux risques liés aux séquences de rendement.

Comment mettre en œuvre l’étude Trinity ?

Maintenant que nous avons vu que les résultats de l’étude Trinity sont encourageants et permettraient aux gens de prendre une retraite anticipée, comment devons-nous la mettre en œuvre ?

En théorie, l’étude Trinity repose sur un concept simple : vous pouvez prendre votre retraite sur la base d’un capital important en effectuant des retraits à un taux fixe.

Toutefois, dans la pratique, cela signifie que vous devez accumuler de l’argent, plus que ce que la plupart des gens accumulent au cours de leur vie. Et vous devez l’accumuler avant l’âge de la retraite.

Accumuler cet argent n’est pas facile, mais ce n’est pas compliqué non plus. Premièrement, vous devez économiser de l’argent (autant que possible). Pour cela, vous devrez vous concentrer sur vos dépenses et vos gains.

Ensuite, vous devrez investir cet argent jusqu’à ce que vous puissiez prendre votre retraite. Une fois que vous aurez accumulé le montant approprié grâce aux gains en capital et à l’épargne, vous serez libre financièrement.

Si cela vous intéresse, j’ai de nombreux articles sur mon blog sur l’indépendance financière.

Comment ai-je fait ?

Vous pouvez trouver mon code et mes données sur Github. Tout est disponible pour partager au maximum !

J’ai écrit le programme entier en C++. J’ai utilisé ce langage de programmation parce que c’est mon préféré ! Et c’est très rapide ! Je n’ai pas spécialement optimisé mon code, et il faut moins d’une seconde pour générer des milliers de simulations.

Si vous n’êtes pas un codeur, j’ai également mis en ligne une calculatrice FIRE qui permet d’effectuer la plupart des calculs présentés ici.

Mes données américaines et internationales sont basées sur les données mises à disposition par Big ERN dans sa série « Safe Withdrawal Rate« . Il s’agit d’un bon jeu de données qui a déjà été testé plusieurs fois. Le grand ERN a mis tout cela à disposition gratuitement. Je suis très reconnaissant pour son travail ! J’ai complété ses données avec les années manquantes en utilisant la même méthodologie.

Si vous souhaitez utiliser les graphiques de cet article, veuillez citer cet article comme source de l’image !

L’avenir de la série

Il était fascinant de reproduire ces résultats. Et c’était aussi très perspicace. J’ai appris beaucoup de choses grâce à ces résultats. C’est formidable de voir la confirmation que les conclusions initiales se maintiennent pendant plus de 50 ans.

Et cela montre aussi que mon taux de retrait (3,5 %) est un pari sûr. Je pourrais passer à 3,75 % à l’avenir. Je vais devoir faire d’autres simulations. Il est important de choisir un taux de retrait sûr et approprié.

En parlant de simulations, j’ai effectué quelques autres simulations avec la même idée :

- Résultats de l’étude de Trinity avec les actions suisses

- Taux de retrait et obligations à faible rendement

- Quand faut-il rééquilibrer son portefeuille ?

- L’étude Trinity fonctionne-t-elle ces dernières années ?

- À quelle fréquence devez-vous retirer de l’argent ?

Comme j’ai l’intention de rédiger d’autres articles de ce type avec davantage de simulations, j’aimerais connaître votre point de vue sur cet article ! Faites-moi savoir ce que vous en pensez dans les commentaires ci-dessous ! Que dois-je améliorer ?

Que pensez-vous de ces résultats ? Voulez-vous que je fasse d’autres simulations comme celle-ci ? Avez-vous des idées sur le type de simulations que je devrais effectuer ensuite ?

Conclusions

Avec tous ces résultats, nous pouvons tirer plusieurs conclusions importantes.

Tout d’abord, les conclusions initiales de l’article restent valables même si l’on tient compte d’un nombre beaucoup plus important de données. Et il est toujours d’actualité jusqu’en 2024 ! C’est excellent car cela montre que la règle des 4% fonctionne toujours !

Si vous augmentez la durée de la simulation à plus de 30 ans, un taux de retrait de 4 % n’est plus sûr. Avec 50 ans de retraite, vous avez 90 % de chances de réussir avec un taux de retrait de 4 % au maximum. Un taux de retrait d’environ 3,5 % serait plus sûr pour la plupart des gens.

Si vous voulez avoir de réelles chances de réussite, vous devrez allouer plus de 50 % de votre portefeuille à des actions. Les actions nous permettent de lutter contre l’inflation et de couvrir le taux de retrait année après année.

Si vous choisissez un taux de retrait raisonnable, vous aurez probablement beaucoup plus d’argent que lorsque vous avez commencé! Par exemple, un taux de retrait de 3,5 % sur 30 ans avec 100 % d’actions vous laisserait environ six fois plus d’argent qu’au départ !

Pour en savoir plus sur l’étude originale, lisez mon article détaillé sur l’étude Trinity. Si vous êtes extrêmement conservateur, vous serez également intéressé d’apprendre comment choisir un taux de retrait sûr.

Si vous voulez commencer à investir pour devenir financièrement indépendant, vous serez intéressé par mon guide sur la façon de se lancer sur le marché boursier.

Téléchargez cet e-book et optimisez vos finances et économisez de l'argent en utilisant les meilleurs services financiers disponibles en Suisse!

Télécharger l'e-book GRATUIT

Salut Batiste.

Merci pour ton article.

Il y a juste un point que je n’ai compris et que tu as peut-être déjà expliqué dans un article. Si c’est le cas je m’en excuse.

Pour donner un exemple.

Une fois qu’on aura accumulé l’argent qu’on souhaite dans notre portefeuille boursier et on commence la règle de 4% pendant 25 ans par exemple.

Est-ce qu’après 25 ans, on aura le même montant boursier ou on sera à 0 CHF?

En réalité, je ne comprends pas si la période que tu écris ( 30, 40 , 50 ans) va vider le portefeuille boursier jusqu’à attendre 0 CHF ou on gardera la même somme qu’au moment oú on commence la vie FIRE.

Merci d’avance pour la réponse.

Bonjour Jo,

Mes exemples se basent sur la même règle sur l’étude originale: Un succès indique qu’on a au moins 1 CHF à la fin de la la période.

Aucune de mes calculations ne font le calcul sur la présérvation du capital.

Merci et felicitations!

Je m’ajoute à la liste des gents qui aimerais le simulations avec des données EU et CH

Bonjour Dario,

Ce résultat est disponible en anglais: https://thepoorswiss.com/4-percent-rule-swiss-stocks/

Mais je n’ai pas encore traduit l’article en Français.

Super travail.

Il serait intéressant de varier le taux de retrait en fonction du marché. Par exemple 2.5% en cas de baisse et 5% en cas de hausse. Je soupçonne que cette stratégie permettrait d’augmenter largement les chances de succès.

Très intéressant. Je suis Belge donc oui les données pour l’Europe m’interessent.

Les obligations et actions, elle sont américaines? C’est basé sur des indices boursiers, des ETF?

Michaël

Bonjour,

Oui, les actions et obligations sont américains. Comme écrit dans l’article, j’ai utilisé des index américains pour les données.

Excellent !

En effet, des simulations pour la Suisse et l’Europe seraient très instructives, car je suppose que nos banques Suisses (chez qui nous avons nos fonds et autres Mandats) investissent surtout en Suisse et Europe. MERCI !

Hello Dali,

J’ai fait des simulations pour la Suisse, mais je n’ai pas encore traduit l’article (ici).

Je vais le mettre sur la liste des articles à traduire :)

Incroyable job et open source.

Presque envie de me remettre au c++ pour compiler et exécuter tout ça 😊

Mais je vais en rester à tes conclusions pour mon FIRE.

Merci !

Marc.

Merci beaucoup :)

Je me suis bien amusé avec le C++ pour ce projet :)

Je suis content que les conclusions soient utiles!

Super boulot. Chapeau bas de France.

Salut Sébastien,

Merci pour tes encouragements :)