Faut-il utiliser un coussin de liquidités à la retraite ?

| Mis à jour: |(Information: certains des liens ci-dessous peuvent être des liens d'affiliation)

Lorsque vous prenez votre retraite sur la base d’un taux de retrait sûr, vous retirez de votre capital mois après mois. Le principal risque est que vous manquiez d’argent avant la fin de votre retraite.

Le principal cas où cela se produirait est celui où vous prenez votre retraite juste avant un grand krach boursier. Une mauvaise séquence de rendements constitue un risque important pour votre retraite. Une façon de réduire le risque est de réduire le taux de retrait sûr que vous utilisez. Mais cela signifie que vous devrez accumuler beaucoup plus d’argent. Et vous pouvez aussi vous retrouver avec beaucoup d’argent à la fin de votre retraite.

Une autre solution que beaucoup de gens se demandent s’ils doivent détenir davantage de liquidités pour se protéger contre ce risque. C’est exactement ce que nous allons découvrir aujourd’hui !

J’ai simulé quelques utilisations de ce que l’on appelle les coussins de liquidités à la retraite. Nous verrons si cela a du sens ou non.

Le problème

Le principal risque de la retraite est une mauvaise séquence de rendements. Si vous commencez votre retraite à proximité d’un grand krach boursier, votre portefeuille souffrira grandement au cours des premières années. Votre taux de retrait effectif sera donc nettement plus élevé que prévu. Et vous risquez de vous retrouver à court d’argent beaucoup plus tôt que vous ne le souhaitiez !

La principale mesure d’atténuation de ce risque consiste à être plus prudent en ce qui concerne le taux de retrait. La réduction de votre taux de retrait peut faire une différence très importante. Mais en réduisant votre taux de retrait, vous augmentez également de manière significative le montant que vous devez accumuler avant de prendre votre retraite. Cela signifie que vous devrez travailler plus longtemps.

Nombreux sont ceux qui pensent que le fait de disposer d’un important coussin de liquidités avant de prendre sa retraite contribuerait de manière significative au taux de réussite de son portefeuille. Et ils pensent aussi qu’ils pourront prendre leur retraite plus tôt grâce à cela.

Nous verrons donc comment un coussin de liquidités se comporte à la retraite.

Simulations

Pour ce faire, j’effectue des simulations de l’étude Trinity. Pour cela, j’utilise les données de l’indice S&P 500 pour les actions. Et je vais utiliser des obligations du Trésor américain pour les obligations.

J’utilise mon propre outil pour faire ces simulations. Les personnes intéressées par l’outil et les données peuvent consulter mon article sur l’étude Trinity mise à jour. J’ai ajouté le support des espèces dans mon outil pour plus de simulations.

Le résultat de la simulation est le taux de réussite. Le succès est défini comme le fait de ne pas manquer d’argent avant la fin de la simulation. Une simulation se terminant par 1 CHF est un succès. Et le taux de réussite est le pourcentage de simulations réussies dans l’ensemble des simulations.

Pour cet article, j’ai simulé plus de 2 millions de scénarios !

Retarder le retrait des actions

L’idée la plus simple d’un coussin de liquidités consiste à retarder les retraits d’actions. Cela signifie que pendant les M premiers mois, vous retirez des liquidités au lieu de retirer des fonds du portefeuille.

Par exemple, si vous dépensez 3000 USD par mois, vous pourriez accumuler 18’000 USD (M=6) et ne retirer de cet argent que pendant les six premiers mois. De cette manière, votre portefeuille s’accroîtrait au cours des six premiers mois de la retraite, ce qui lui donnerait de meilleures chances de réussite à la retraite.

Il s’agit d’une vision simple d’un coussin de liquidités. Mais il est intéressant de commencer par quelque chose de petit.

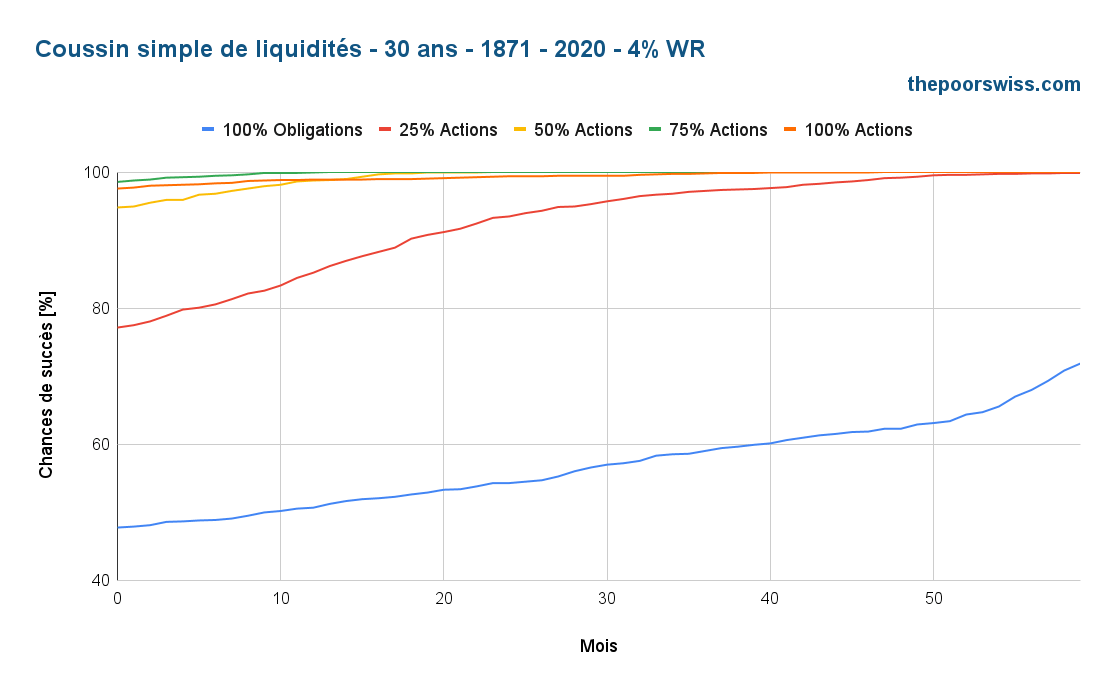

Nous partons de 30 ans de retraite et d’un taux de retrait de 4 %. Je vais simuler l’ajout d’un coussin de liquidités de 0 mois (pas de coussin de liquidités) à un coussin de liquidités de 60 mois.

Nous pouvons voir plusieurs choses sur ce graphique. Tout d’abord, le fait d’utiliser d’abord un peu d’argent liquide aide définitivement le taux de réussite des différentes simulations. Il peut même faire passer un portefeuille de 25% d’actions de moins de 80% à 100% de chances de succès. Cependant, vous devez accumuler plus de 50 mois de dépenses. Cela fait une différence significative dans le temps qu’il vous faudra pour atteindre l’indépendance financière et prendre votre retraite.

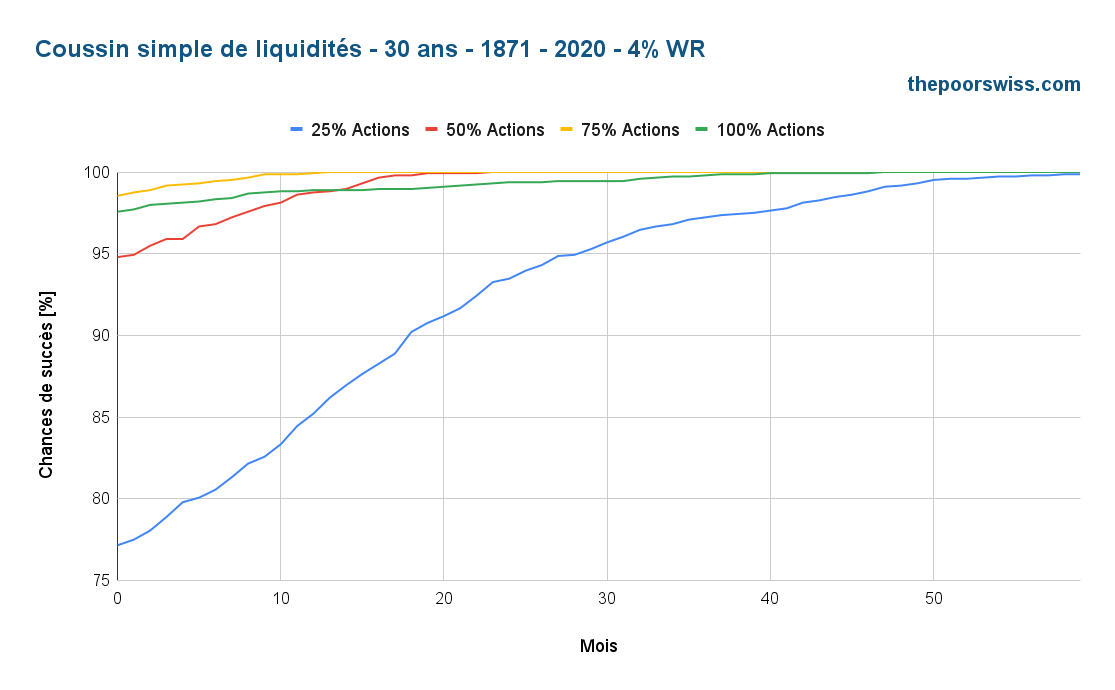

Comme les chances de prendre sa retraite avec un portefeuille composé à 100 % d’obligations sont très faibles, je vais l’enlever du graphique pour le rendre plus lisible.

Nous pouvons constater que le fait d’avoir un coussin de liquidités aide considérablement le retrait de 4 %. Toutefois, même un portefeuille composé à 50 % d’actions a déjà plus de 95 % de chances de réussite. Pour voir si cela fait une grande différence, nous devons voir ce qui se passe avec 40 ans de retraite.

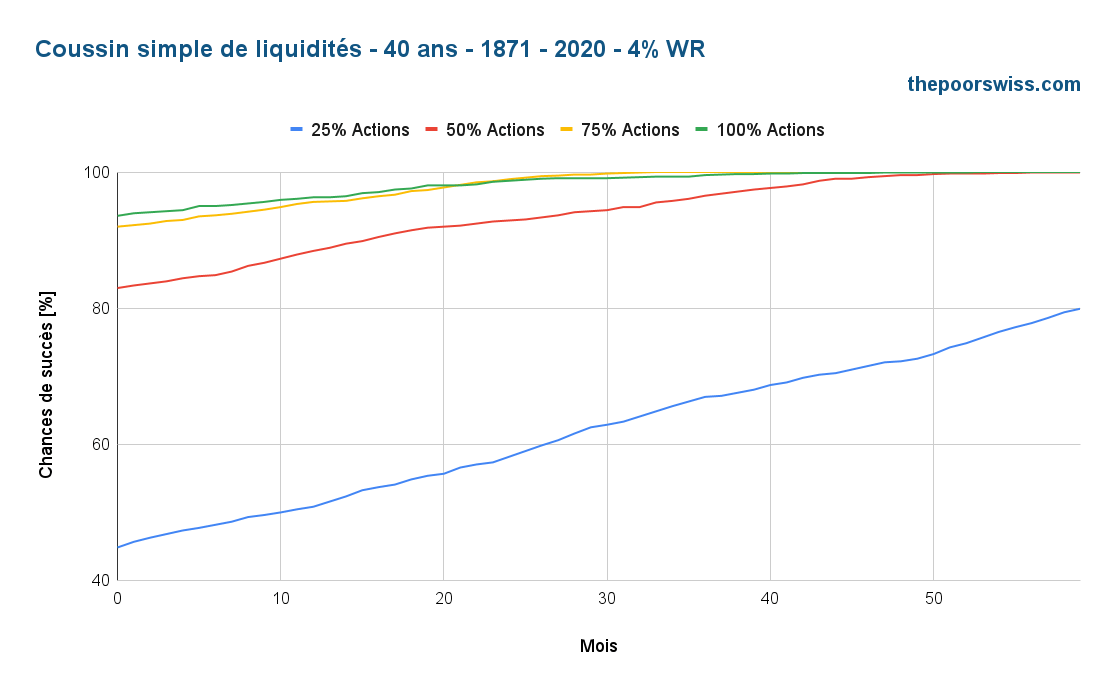

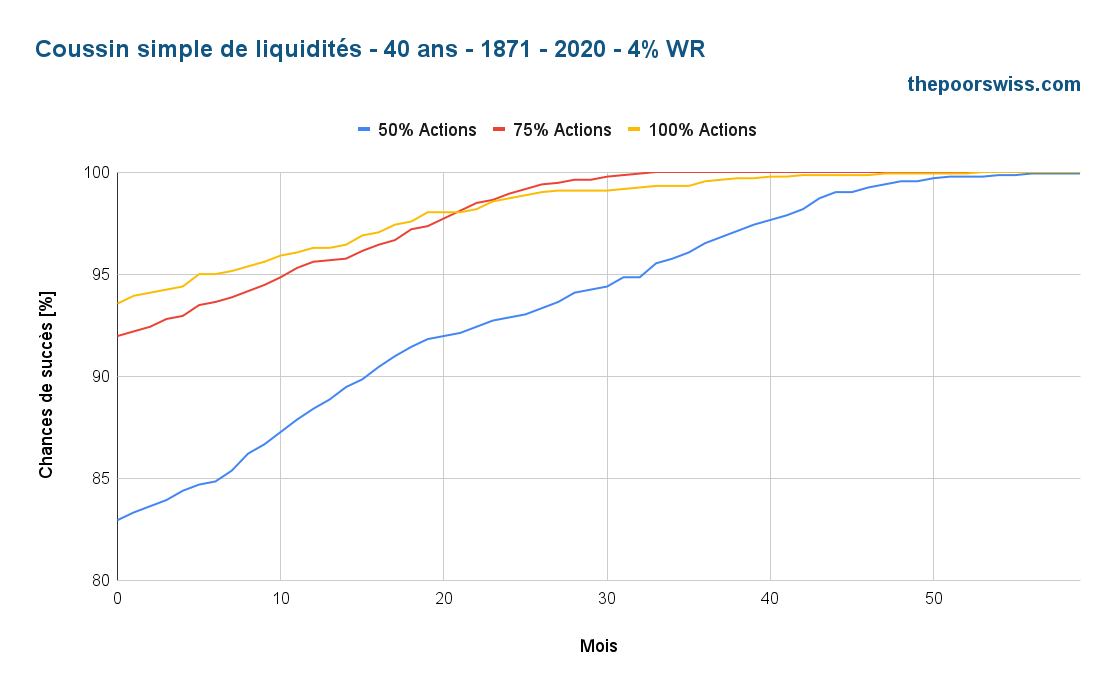

Pour une retraite de 40 ans, nous devrons éliminer le portefeuille d’actions de 25 %.

Il est intéressant de noter que, même pendant 40 ans, un simple coussin de liquidités peut affecter de manière significative vos chances de réussite. Par exemple, l’ajout de 30 mois de liquidités à un portefeuille composé à 75 % ou à 100 % d’actions augmenterait les chances de presque 100 %. Cela pourrait aider certaines personnes qui veulent être plus conservatrices.

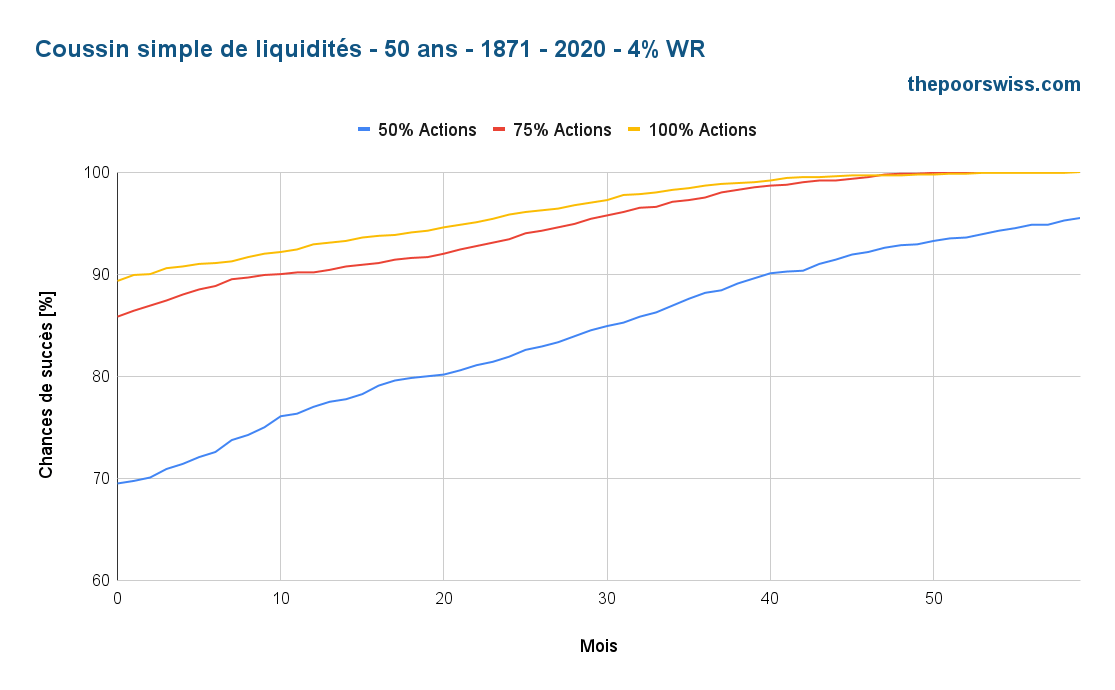

Enfin, nous examinons les 50 années de retraite.

Cette fois, nous pouvons constater qu’il faudrait au moins 40 mois de coussin de liquidités pour atteindre une chance de réussite de 100 % avec un taux de retrait de 4 % et un portefeuille composé à 75 % ou 100 % d’actions.

Néanmoins, l’ajout d’un coussin de liquidités de 12 mois à un portefeuille dynamique vous donnerait quelques pour cent de chances supplémentaires de réussir votre retraite. Pendant ce temps, le portefeuille se développe suffisamment pour augmenter vos chances de réussite.

Un coussin d’argent intelligent

Avant de faire ces simulations et d’écrire cet article, je pensais que nous pouvions avoir une stratégie de coussin de liquidités plus intelligente. J’ai pensé que l’utilisation du coussin de trésorerie au cours des premiers mois n’était pas optimale.

Mon idée était d’utiliser le coussin de liquidités sur la base du taux de retrait effectif actuel. Si ce taux était supérieur au taux de retrait attendu, nous retirerions des liquidités, sinon du portefeuille. Toutefois, il s’avère que cela ne fonctionne pas beaucoup mieux que de toujours retirer en espèces lorsque cela est possible.

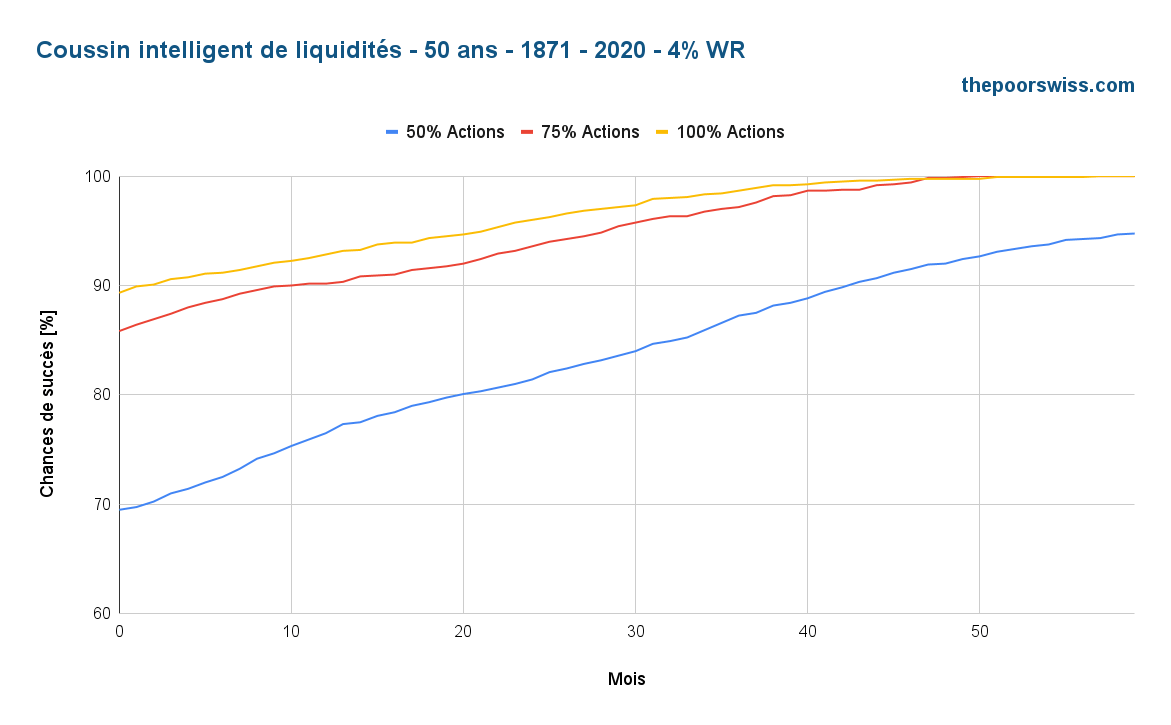

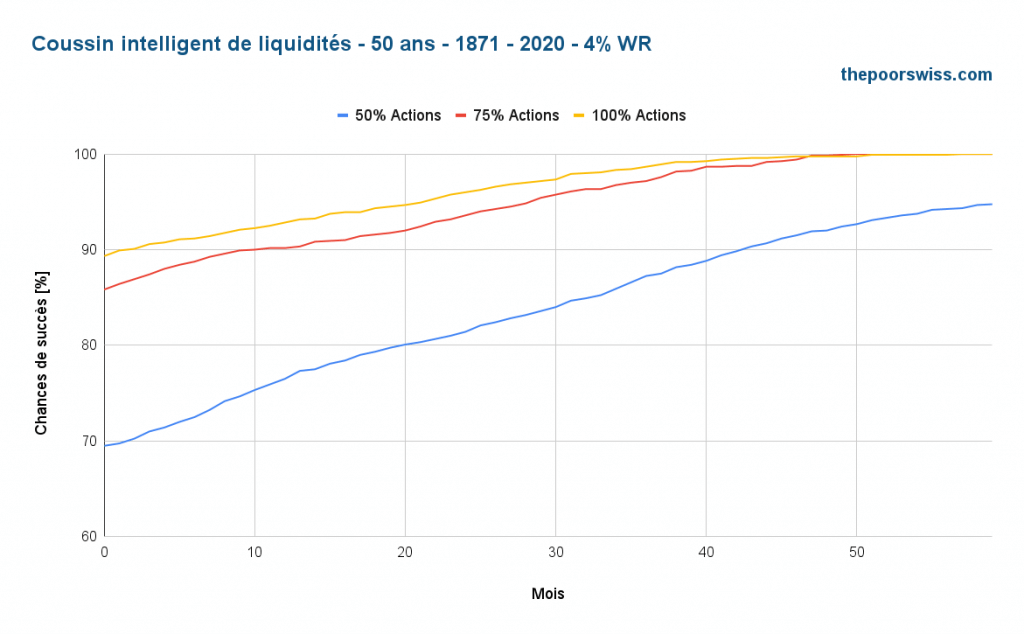

Voici les résultats pour 50 ans avec le coussin de liquidités intelligent :

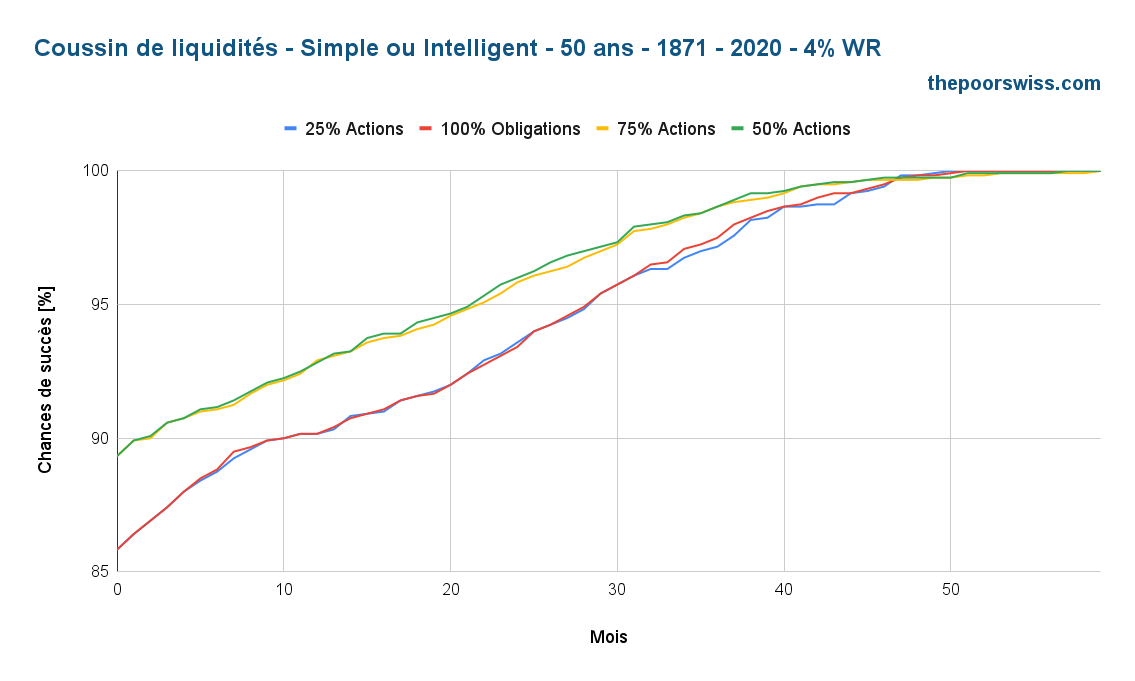

Il ne semble pas très différent des résultats précédents. Pour avoir un meilleur aperçu, j’ai mis les deux sur le même graphique :

Comme vous pouvez le constater, les différences entre les deux stratégies sont minimes. Pour un petit nombre de mois, la stratégie intelligente est légèrement meilleure. Pour un grand nombre de mois, la stratégie simple est légèrement meilleure. Mais compte tenu de ces différences, la stratégie simple est meilleure parce qu’elle est beaucoup plus simple et qu’elle fonctionne !

Une autre solution que je n’ai pas mise en œuvre, mais qui devrait donner des résultats similaires, consiste à ne retirer des liquidités que lorsque nous nous trouvons dans une période de baisse prolongée (marché baissier). Le résultat devrait être assez similaire puisque, dans le cas d’un drawdown, votre taux de retrait effectif est nettement plus élevé. La différence serait que nous épuiserions la totalité de notre réserve de liquidités au cours d’un marché baissier plutôt qu’au début de la retraite. Mais je ne m’attends pas à ce que cette stratégie fonctionne beaucoup mieux.

Ainsi, dans l’ensemble, il semble que la stratégie consistant à retarder les retraits les premiers mois avec un coussin de liquidités fonctionne le mieux. Il n’y a pas besoin d’une stratégie plus intelligente.

Comparaison avec un taux de retrait inférieur

Accumuler un peu d’argent en espèces à côté du portefeuille signifie que vous avez une fortune nette totale plus élevée. Et cela signifie également que votre retrait effectif sur la base de votre fortune nette totale sera inférieur au taux de retrait prévu sur votre portefeuille.

L’ajout de quelques mois de liquidités peut être associé à un taux de retrait différent. Par exemple, avec un taux de retrait de 4 % :

- 12 mois de réserve d’argent, soit un taux de retrait de 3,84 %.

- 24 mois de réserve d’argent, soit un taux de retrait d’environ 3,70 %.

- 36 mois de réserve d’argent, c’est environ un taux de retrait de 3,57 %.

- 48 mois de réserve d’argent, soit un taux de retrait de 3,44 %.

- 60 mois de réserve d’argent, c’est environ un taux de retrait de 3,33 %.

Alors, en quoi un coussin de sécurité diffère-t-il de la réduction du taux de prélèvement ?

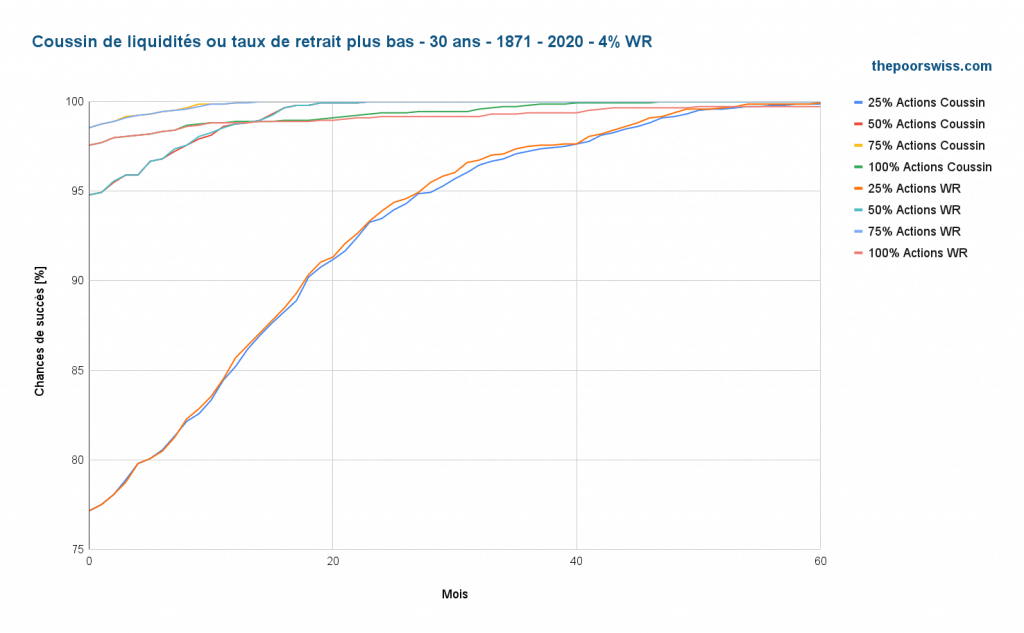

Nous pouvons recommencer avec 30 ans de retraite. Nous comparerons la constitution d’un coussin de trésorerie (CC) de plusieurs mois à l’augmentation de votre portefeuille du même montant (taux de retrait). L’augmentation du portefeuille a pour effet de diminuer le taux de retrait.

Comme prévu, la différence n’est pas très significative entre ces deux stratégies. Néanmoins, nous pouvons quand même constater deux choses intéressantes :

- Dans le cas d’une faible allocation en actions, un taux de retrait plus faible est presque toujours préférable à un coussin de liquidités.

- Pour une allocation élevée en actions, un coussin de liquidités est très légèrement préférable à un taux de retrait plus faible.

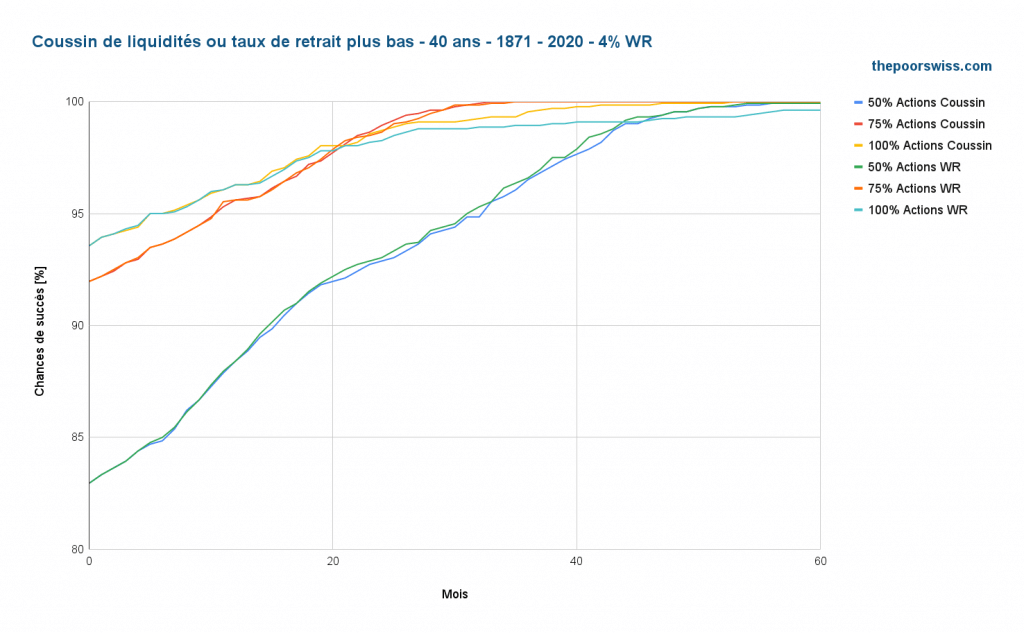

Nous procédons de la même manière pour 40 années de retraite.

Il est intéressant de noter que nous pouvons observer les mêmes fils à partir de 20 mois de liquidités accumulée. Avant cela, la différence est minime. Après 20 mois, un taux de retrait plus faible est légèrement meilleur pour un portefeuille composé à 50 % d’actions. En revanche, le coussin de liquidités est légèrement meilleur pour le portefeuille composé à 100% d’actions. Le portefeuille contenant 75 % d’actions fonctionne de manière similaire avec les deux stratégies.

Enfin, nous examinons ce qui se passe après 50 ans de retraite.

La différence entre les différentes stratégies n’est pas très significative. Mais nous pouvons observer la même tendance :

- Pour le portefeuille composé à 50 % d’actions, un taux de retrait plus faible a de meilleures chances de succès.

- Sur le portefeuille avec 75% d’actions, il n’y a presque aucune différence

- Pour le portefeuille composé à 100 % d’actions, une réserve de liquidités est légèrement plus avantageuse qu’un taux de retrait plus faible, mais seulement pour plus de 20 mois de réserve de liquidités.

Dans l’ensemble, les deux stratégies ont donc du mérite. Cependant, il est généralement plus facile d’accumuler de l’argent dans un portefeuille que dans des liquidités. En effet, l’argent que vous ajoutez à votre portefeuille sera composé, alors que l’argent que vous accumulez en espèces ne le sera pas.

Conclusion

Dans l’ensemble, il n’y a pas d’avantage significatif à disposer d’un matelas de liquidités à la retraite. Disposer d’un simple coussin d’argent pour retarder les retraits augmentera vos chances de réussite. Mais dans l’ensemble, cela revient à ajouter la même somme d’argent à votre portefeuille.

En effet, disposer d’un peu d’argent supplémentaire est très similaire à avoir de l’argent supplémentaire dans son portefeuille. Le taux de retrait sera ainsi plus faible et les chances de réussite plus élevées.

Par conséquent, si vous souhaitez augmenter vos chances de réussite, je vous recommande de retarder votre départ à la retraite ou de réduire votre taux de retrait. C’est plus logique.

Si vous vous inquiétez de vos chances de réussite, vous pouvez vous renseigner sur les différentes façons d’ajouter une marge de sécurité à votre plan de retraite.

Prévoyez-vous de disposer d’un coussin de trésorerie à la retraite ?

Téléchargez cet e-book et optimisez vos finances et économisez de l'argent en utilisant les meilleurs services financiers disponibles en Suisse!

Télécharger l'e-book GRATUIT