La règle des 4 % fonctionne-t-elle avec les obligations à faible rendement ?

| Mis à jour: |(Information: certains des liens ci-dessous peuvent être des liens d'affiliation)

De nombreuses personnes utilisent des obligations dans leurs portefeuilles pour les rendre moins volatils. Et beaucoup de gens basent leur retraite sur la règle des 4%. Mais les rendements obligataires n’ont jamais été aussi bas. Alors comment fonctionne la règle des 4 % lorsque les rendements sont plus faibles ?

J’essaie de répondre à cette question dans cet article. Je simule les chances de réussite de la règle des 4 % avec différents rendements obligataires. L’idée est d’abaisser le taux d’intérêt historique pour voir ce qui se serait passé.

Il ne s’agit bien sûr que d’une simulation. Mais étant donné que les rendements moyens récents des obligations sont bien inférieurs aux rendements historiques, c’est intéressant.

C’est quelque chose que beaucoup de gens ont suggéré. Si vous avez des obligations dans votre portefeuille, c’est une question intéressante.

Rendements historiques des obligations

Premièrement, les rendements obligataires sont-ils si bas aujourd’hui ? Nous savons qu’ils sont faibles. Mais par rapport à la moyenne historique, est-ce si grave ?

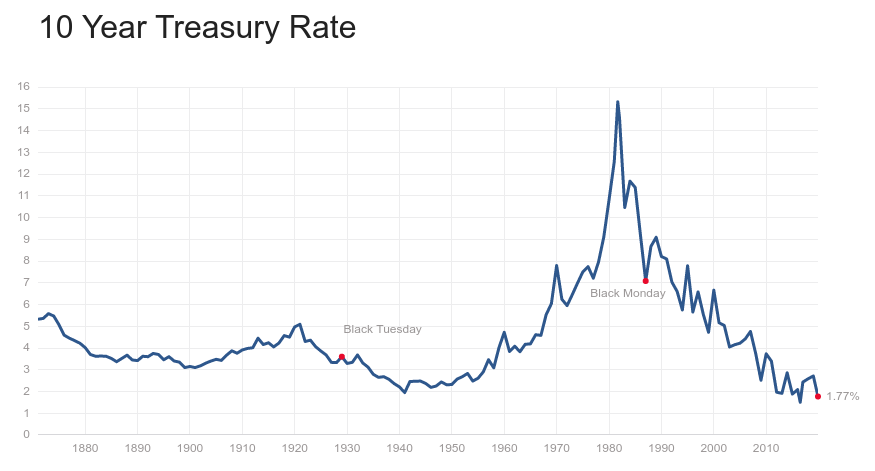

À titre de référence, voici les rendements historiques des obligations du Trésor américain à 10 ans :

Depuis 1860, le rendement moyen a été de 4,55%. Actuellement, les rendements sont de 1,77%. Et le rendement le plus bas jamais enregistré a été enregistré il y a seulement trois ans, à 1,55%. Donc, oui, les taux actuels sont historiquement très bas.

Cela ne veut pas dire que les taux ne baisseront pas ou ne reviendront pas à un niveau plus élevé. Mais il est important de noter que les rendements actuels sont beaucoup plus faibles que le rendement historique moyen.

Dans les simulations historiques des retraits de retraite, les taux sont beaucoup plus élevés que les taux actuels. Il y a donc lieu de se demander ce qui se serait passé si les taux avaient été plus bas.

La règle des 4%

À l’heure actuelle, la plupart des gens devraient connaître la règle des 4 % de l’étude The Trinity.

L’étude a montré qu’en retirant chaque année 4 % de son portefeuille initial, un portefeuille pouvait être maintenu jusqu’à 30 ans. Ils ont testé de nombreux portefeuilles différents et de nombreux portefeuilles différents.

J’ai récemment publié les résultats actualisés de l’étude Trinity. Ces nouveaux résultats tiennent compte de données plus récentes. Et j’ai également testé pour plus de 30 ans de retraite.

Pour cela, j’ai rassemblé des données historiques sur le marché boursier. Et j’ai écrit un programme pour simuler le taux de réussite d’un taux de retrait sur la base de données historiques.

Donc, aujourd’hui, j’utilise les mêmes données et le même code pour ces expériences. J’utilise les données de 1871 à 2018. Et je simule les taux de réussite pour différents taux de retrait. Je simule pour 30 ans de retraite. C’est la période de simulation la plus utilisée par la plupart des gens.

J’utilise le rééquilibrage annuel dans tous mes scénarios. J’ai déjà évalué différentes méthodes de rééquilibrage à la retraite si vous souhaitez obtenir plus de détails.

Résultats de référence

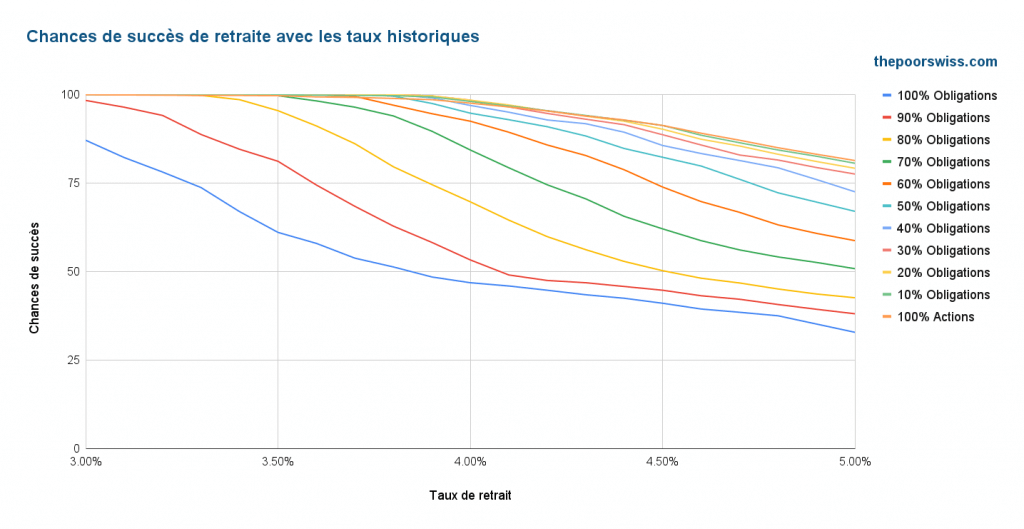

Pour référence, voici les résultats avec les rendements historiques :

Ces résultats sont les taux de réussite standard auxquels nous sommes habitués pour les taux de retrait de base. Étant donné qu’il y a 25 % de chances d’échouer à plus de 5 %, j’enlèverai cet élément des futurs graphiques. Les taux de retrait entre 3 et 5 % sont les plus raisonnables.

Nous pouvons déjà tirer quelques enseignements de ce graphique :

- Il vous faut au moins 40 % d’actions si vous voulez avoir une bonne chance de rendement avec un taux de retrait de 4 %.

- Plus vous avez d’actions, plus vous avez de chances de réussir avec un taux de retrait de 4 %.

- En dessous de 4%, les obligations augmentent légèrement les chances de succès par rapport aux actions à 100%.

- Si vous souhaitez utiliser un taux de retrait supérieur à 4 %, vous devrez augmenter la part des actions.

Si nous modifions les rendements, le portefeuille composé à 100 % d’actions ne changera pas. Mais il reste un bon indicateur des rendements maximaux. Et c’est aussi la plus grande chance de succès.

Les rendements baissent de 10 %.

Pour notre première simulation, nous voyons ce qui se passe si les rendements baissent de 10 %. Les obligations étant moins risquées, leur rendement négatif est réduit de 10 %. Par exemple, un rendement de 2 % devient 1,8 %. Et un rendement de -3% devient -2,7%.

Dans ce scénario, le rendement moyen serait d’environ 4 %. Il est encore nettement plus élevé que les taux de la dernière décennie.

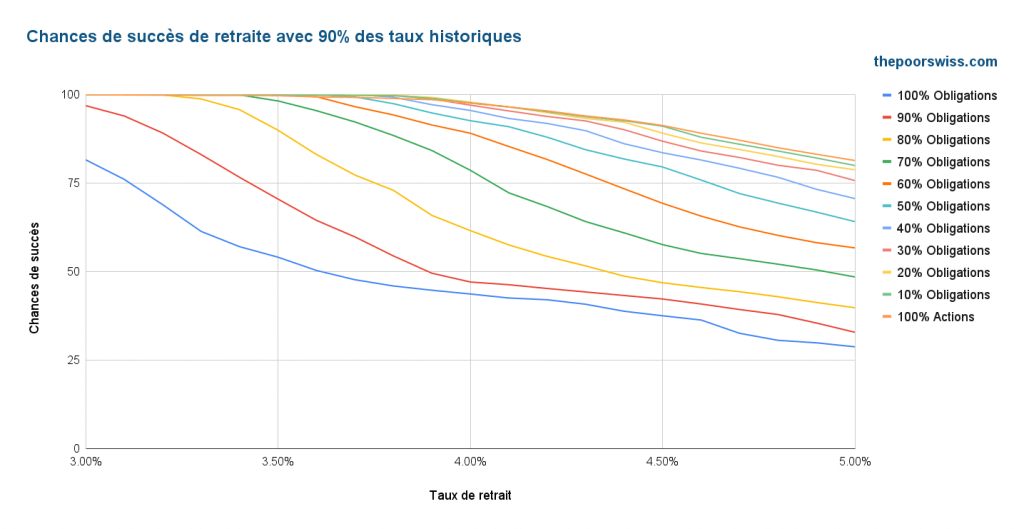

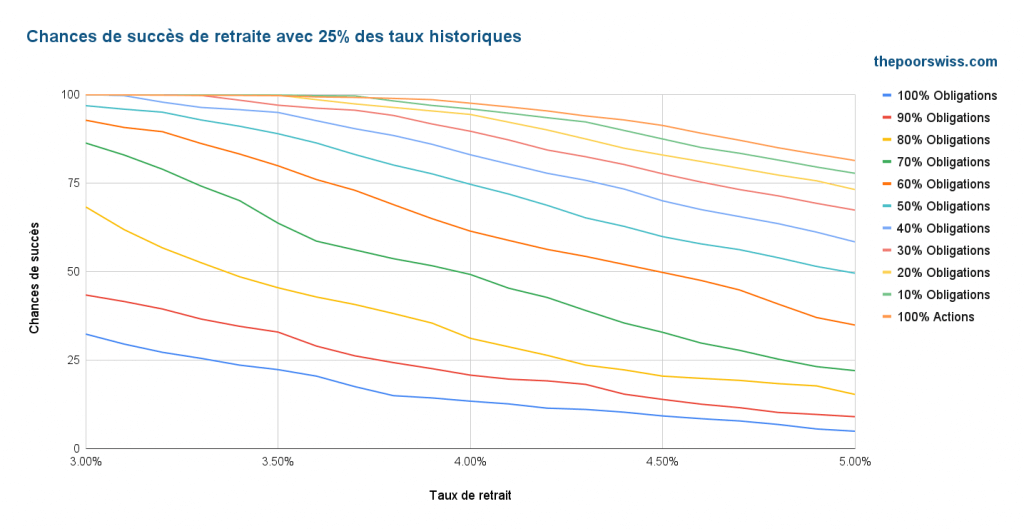

Voici ce qui se passerait dans ce scénario :

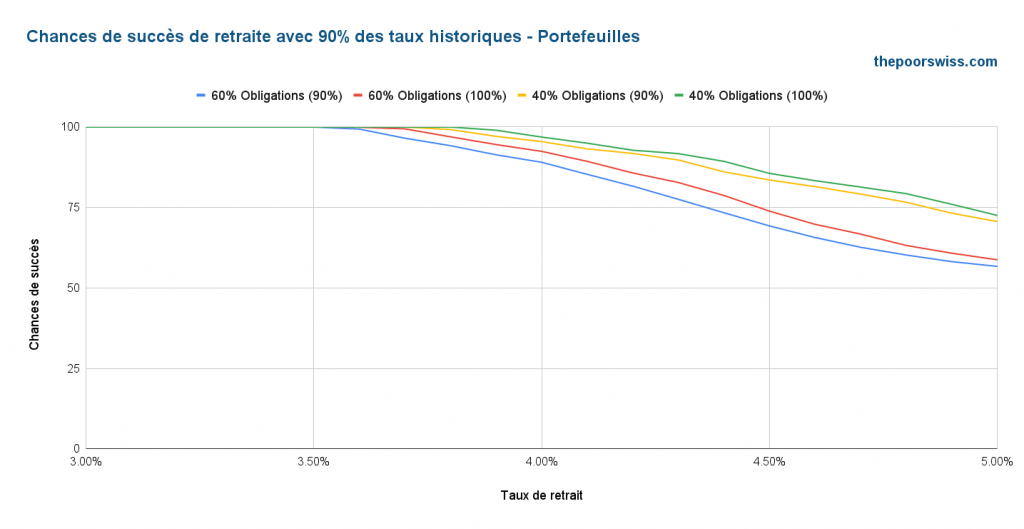

Il est difficile de voir les différences ici. Mais tous les portefeuilles contenant des obligations ont fait légèrement moins bien. Nous comparons les résultats avec les portefeuilles obligataires les plus populaires :

- 40% Obligations / 60% Actions

- 60 % d’obligations / 40 % d’actions

En fonction du taux de retrait, votre taux de réussite peut diminuer légèrement. Mais ce ne sera pas trop grave. Le taux de réussite du portefeuille d’obligations à 60% n’a baissé que de 3,4%. Et le taux de réussite du portefeuille plus populaire composé à 40 % d’obligations n’a baissé que de 1,4 %. C’est tout à fait raisonnable.

Les rendements chutent de 20 %.

Voyons maintenant ce qui se passe si les rendements baissent de 20 %. Dans ce scénario, le rendement moyen serait d’environ 3,6 %. Il est encore plus élevé que les rendements de la dernière décennie.

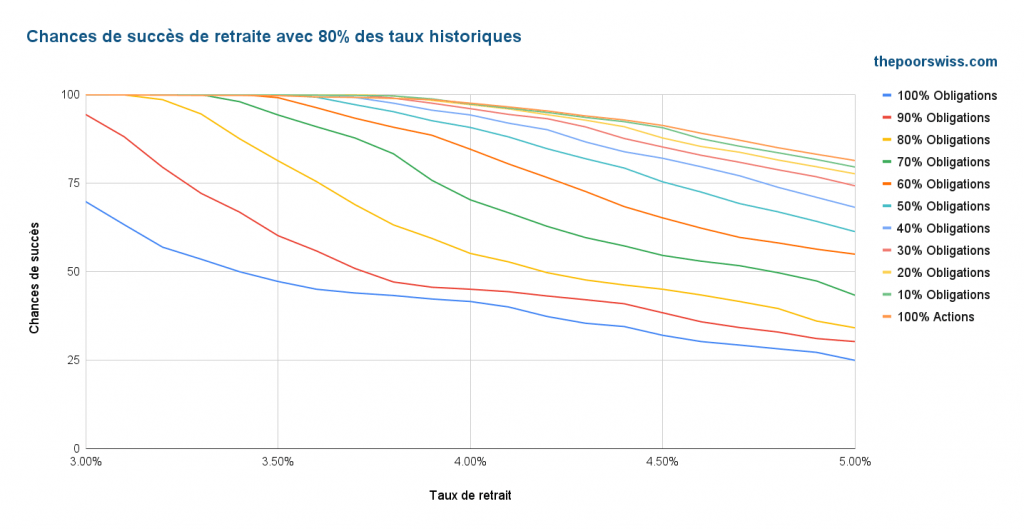

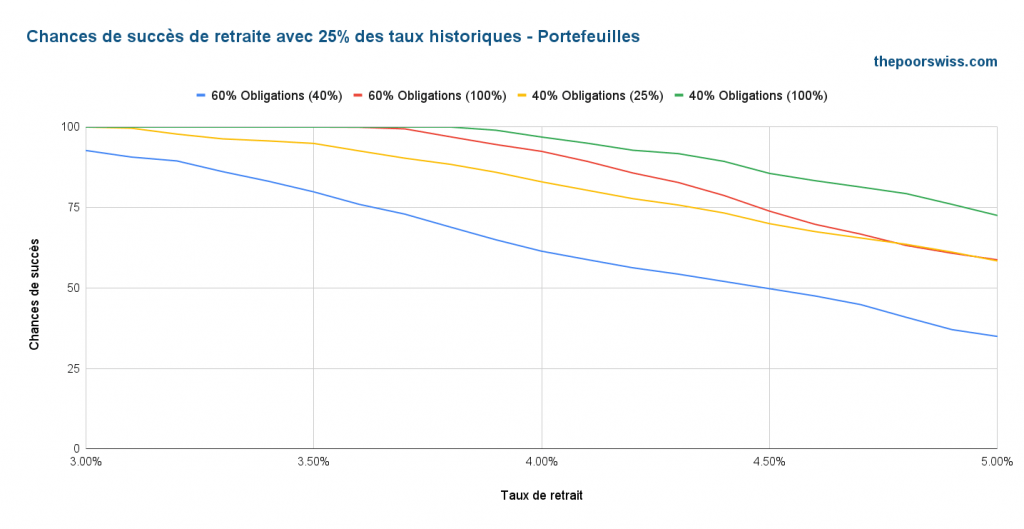

Voici ce qui se passerait dans ce scénario :

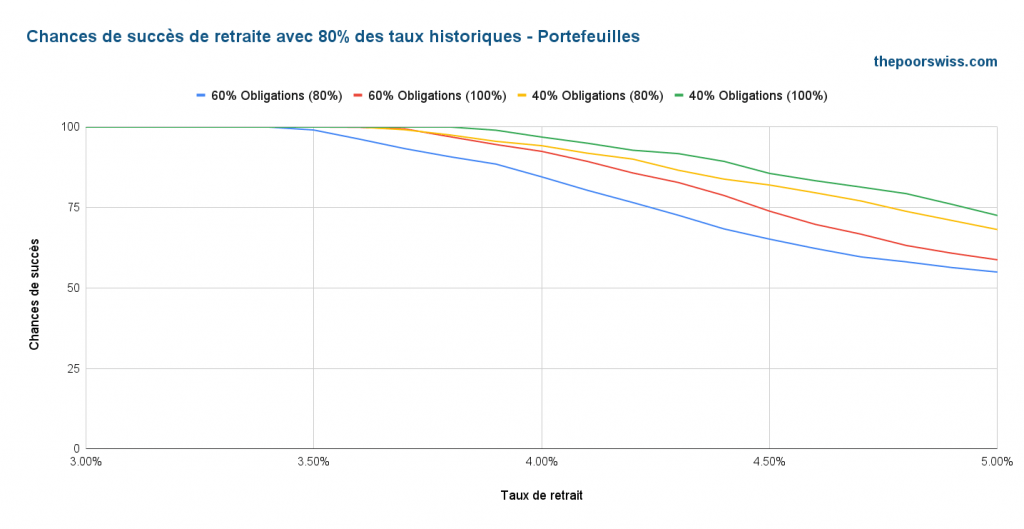

Cette fois-ci, nous pouvons constater que les taux de réussite diminuent de manière significative. Voici les différences entre les deux grands portefeuilles :

Cette fois, nous pouvons voir plus clairement la différence si les rendements obligataires baissent de 20 %. Le portefeuille composé à 60 % d’obligations accuse déjà une baisse de 8 % dans ce scénario. Il devient un risque important pour ce portefeuille. Mais le portefeuille composé à 40% d’obligations ne baisse que de 2,6%. C’est tout de même quelque chose que la plupart des gens devraient être capables de gérer.

Les rendements chutent de 50 %.

Nous pouvons également envisager une situation plus radicale. Que se passerait-il si les rendements diminuaient de 50 % ? Dans ce scénario, le taux moyen serait d’environ 2,25 %.

Vous pouvez penser qu’une réduction de 50 % des taux est une situation extrême. Mais les rendements de la dernière décennie ont été encore plus bas que cela. Je ne pense donc pas que ce soit un scénario si déraisonnable.

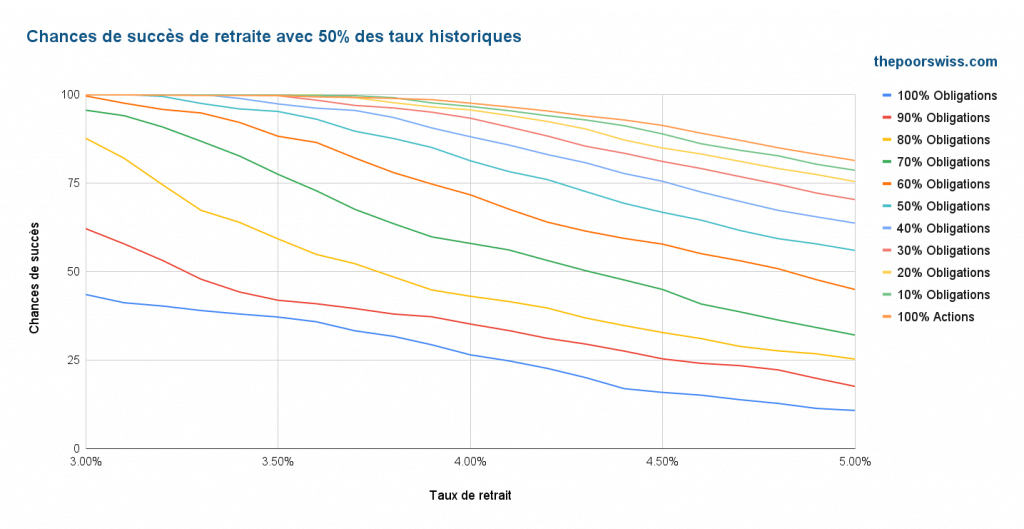

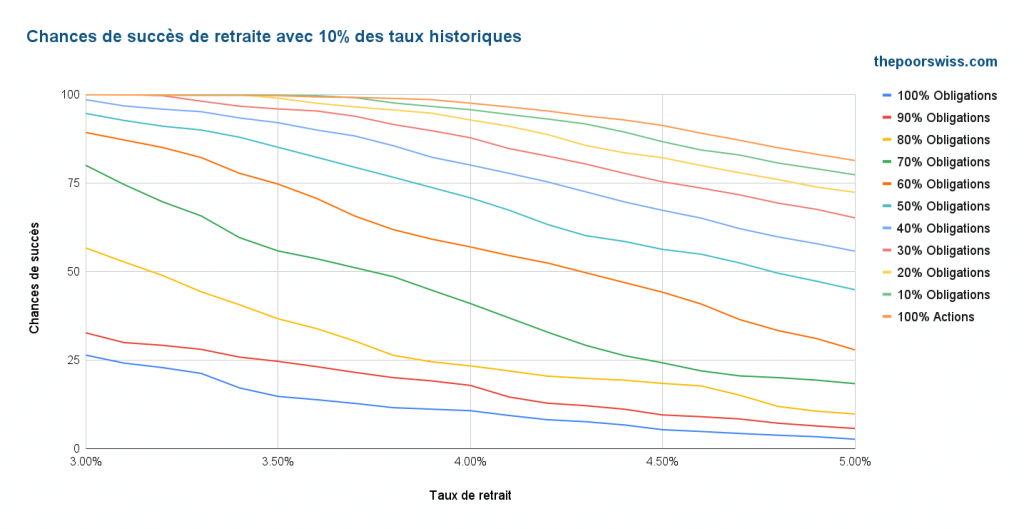

Sans plus attendre, voici ce qui se passe dans ce scénario :

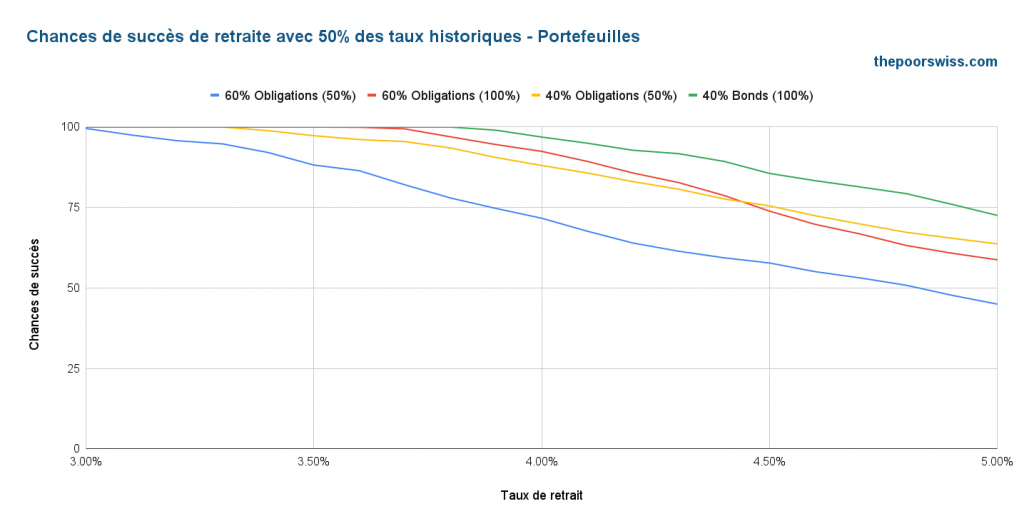

Il y a quelques changements importants dans ce scénario. Certains des portefeuilles ne sont plus sûrs. Voici nos deux portefeuilles en détail :

Le portefeuille composé à 60 % d’obligations a maintenant perdu 20 % de chances de réussite. Mais le portefeuille à 40 % d’obligations n’a perdu que 8 % de chances de réussite. C’est mieux que ce que j’aurais pensé. La perte d’une chance de succès de 8% n’est pas quelque chose que nous pouvons ignorer. Mais c’est toujours quelque chose qui peut être géré. Réduire le taux de retrait est un moyen de l’améliorer.

Les rendements chutent de 75 %.

Nous pouvons prendre une situation encore plus radicale. Que se passerait-il si les rendements baissaient de 75 % ? Dans ce scénario, le taux moyen serait d’environ 1,13%. Ce chiffre est finalement inférieur aux rendements actuels.

Maintenant, je ne pense pas que ce scénario se produise. Mais c’est quand même intéressant à voir. Si je pense qu’une perte de 50 % est réaliste, une perte de 75 % est trop inquiétante. Mais on ne sait jamais !

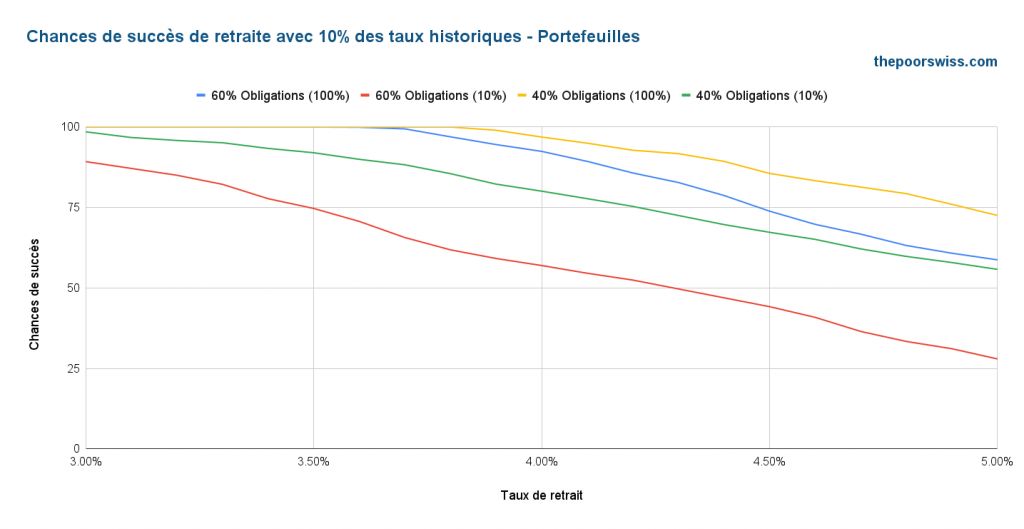

Voici donc ce qui se passe :

Les portefeuilles contenant beaucoup d’obligations subissent un coup très sérieux. Avec une perte de rendement de 75 %, ils rapportent rarement plus que le taux de retrait.

Voici les détails :

Le portefeuille composé à 60 % d’obligations a perdu 30 % de chances de réussite avec un taux de retrait de 4 %. Il y a maintenant environ 60% de chances de succès. Il est très faible. Le portefeuille composé à 40 % d’obligations n’avait que 14 % de chances de réussite. C’est important, mais avec un taux de retrait réduit, cela fonctionne encore.

Les rendements chutent de 90 %.

Nous pouvons également prendre un dernier scénario. Que se passerait-il si les obligations rapportaient 90 % de moins que leur moyenne historique ?

Nous sommes maintenant en présence d’un rendement moyen de 0,455 %. Les taux d’intérêt n’ayant jamais été aussi bas, ce scénario n’est pas réaliste. Cela pourrait arriver. Mais il faudrait beaucoup de temps pour que cela se produise. Et il est peu probable que les taux restent à ce niveau pendant longtemps.

Voici donc ce qu’il advient des portefeuilles :

Je suis toujours surpris que le portefeuille avec 100% d’obligations ait encore quelques chances de succès. C’est un énorme pari. Mais j’aurais pensé que ce serait pire. Les portefeuilles à forte allocation obligataire ne devraient pas fonctionner avec des rendements obligataires aussi faibles. Cependant, comme j’ai également réduit les rendements négatifs, ils sont très stables.

Le portefeuille composé à 60 % d’obligations est maintenant très dangereux, même avec un taux de retrait de 3,5 %. Et le portefeuille contenant 40 % d’obligations se rapproche de 75 % de chances de réussite avec un taux de retrait de 4 %. Mais ce n’est toujours pas si mal. Et c’est un cas extrême.

Conclusion

Les rendements historiques des obligations sont beaucoup plus élevés que les rendements actuels! C’est la conclusion la plus importante de cette étude. Ainsi, lorsque nous effectuons des simulations historiques, nous le faisons sur la base d’une moyenne nettement supérieure à la moyenne récente.

Il est important de s’en rendre compte. Je ne dis pas que les simulations historiques n’ont aucune valeur ! Peut-être que les rendements actuels vont encore augmenter et que la moyenne va augmenter. Mais je dis que nous devons connaître ce fait.

Pour les personnes utilisant un portefeuille avec des obligations, c’est important. Par exemple, de nombreuses personnes utilisent un portefeuille composé à 40 % d’obligations. Si les retours diminuent de 50 % (ce qui ramène la moyenne à 2,2 %), le taux de réussite diminue d’environ 14 %. Ces personnes devraient probablement réduire leurs taux de retrait pour être en sécurité.

Maintenant, je réalise que ce n’est qu’un benchmark synthétique. Se contenter de réduire les retours n’est pas réaliste. Comme les rendements obligataires sont corrélés à l’inflation, si les rendements obligataires baissent, l’inflation baissera probablement aussi. Mais j’ai voulu voir ce qui se passerait si l’inflation restait la même et que les rendements obligataires baissaient.

Et je pense que cette simulation a une certaine valeur. Beaucoup de gens ne réalisent pas que les rendements des obligations ont été historiquement beaucoup plus élevés.

Si les rendements des obligations vous inquiètent, vous pouvez prendre votre retraite avec des liquidités plutôt qu’avec des obligations.

J’ai également effectué une simulation pour vérifier nos chances de prendre une retraite anticipée ces dernières années. Et si vous êtes en Suisse, j’ai vérifié le taux de réussite des actions suisses en matière de retraite!

Si vous aimez les simulations, vous devriez également lire la section sur l’opportunité d’un rééquilibrage à la retraite. Vous pourriez être surpris par les résultats !

J’espère que vous avez trouvé cette simulation intéressante ! Faites-moi savoir si vous avez des idées pour d’autres simulations !

Téléchargez cet e-book et optimisez vos finances et économisez de l'argent en utilisant les meilleurs services financiers disponibles en Suisse!

Télécharger l'e-book GRATUIT