La règle des 4 % pour les actions suisses – Pouvez-vous prendre une retraite anticipée ?

| Mis à jour: |(Information: certains des liens ci-dessous peuvent être des liens d'affiliation)

Aujourd’hui, nous allons voir si la règle des 4% fonctionne en Suisse, avec des actions suisses, ou non. Je voulais faire cette expérience depuis très longtemps. Maintenant, j’ai toutes les données dont j’ai besoin pour une simulation complète !

J’ai obtenu des données jusqu’en 1924 pour les actions suisses et l’inflation suisse. Cela n’a pas été facile car peu de personnes étaient intéressées par les données. Mais maintenant, c’est fait ! J’ai donc enfin pu faire la simulation !

Je sais que beaucoup de mes lecteurs l’attendent. Et j’attendais aussi ces résultats.

La règle des 4%

L’étude Trinity nous a présenté la règle des 4%. Si vous retirez chaque année 4 % de votre portefeuille initial, vous pouvez maintenir vos dépenses pendant une période prolongée. Vous devrez également ajuster chaque année le montant de votre retrait en fonction de l’inflation.

Contrairement à la croyance populaire, l’étude originale n’a jamais dit que vous pouviez maintenir votre portefeuille indéfiniment. Les auteurs n’ont simulé que jusqu’à 30 ans de retrait. Mais j’ai fait plusieurs simulations pour une retraite allant jusqu’à 60 ans. Et si vous retirez moins de 4 %, vous devriez être en mesure de soutenir une très longue retraite anticipée.

Cette règle est à la base du nouveau mouvement pour l’indépendance financière et la retraite anticipée (Financial Independence and Retire Early – FIRE). Nous devrions l’appeler la règle du pouce de 4%. Pour une retraite très précoce, 3,5 % est un meilleur taux de retrait. En plus de cela, cela dépendra de votre portefeuille.

L’expérience

Le problème de cette étude et de la plupart des expériences est qu’elles se concentrent sur les actions et les obligations américaines. Cela signifie qu’il est difficile de l’appliquer à d’autres pays. Même si vous n’investissez que dans des actions américaines, vous aurez toujours le facteur supplémentaire du taux de change.

Je vais utiliser le même système que celui que j’ai déjà utilisé pour mettre à jour les résultats de l’étude Trinity. Mais cette fois, je me concentrerai d’abord sur les actions suisses. Cela nous aidera à comprendre si nous pouvons reproduire ces résultats en Suisse ou non !

Dans ma simulation, nous utilisons des retraits mensuels. Chaque mois, la valeur du portefeuille est mise à jour sur la base des rendements mensuels. Ensuite, le prélèvement mensuel est actualisé en fonction de l’inflation. Il est ensuite retiré du portefeuille.

Pour cette simulation, je n’ai procédé à aucun rééquilibrage. Pour plus d’informations, j’ai comparé différentes méthodes de rééquilibrage pour la retraite.

J’utilise les données relatives aux actions suisses de 1924 à 2019. C’est le maximum de données que j’ai pu trouver, et je pense que c’est déjà une excellente période pour voir si la règle des 4% fonctionne en Suisse.

Mise à jour 2023 : J’ai amélioré les données, y compris les obligations. Cela permet d’obtenir de meilleurs résultats pour les actions et les obligations suisses et de prendre une retraite anticipée.

La règle des 4% avec les actions suisses

Tout d’abord, je vais considérer un portefeuille entièrement composé d’actions suisses. Je veux voir comment ils se comparent aux actions américaines.

Comme c’est la première fois que j’expérimente la règle des 4 % sur ces données, je commencerai par une période courte, puis je l’augmenterai de dix ans en dix ans.

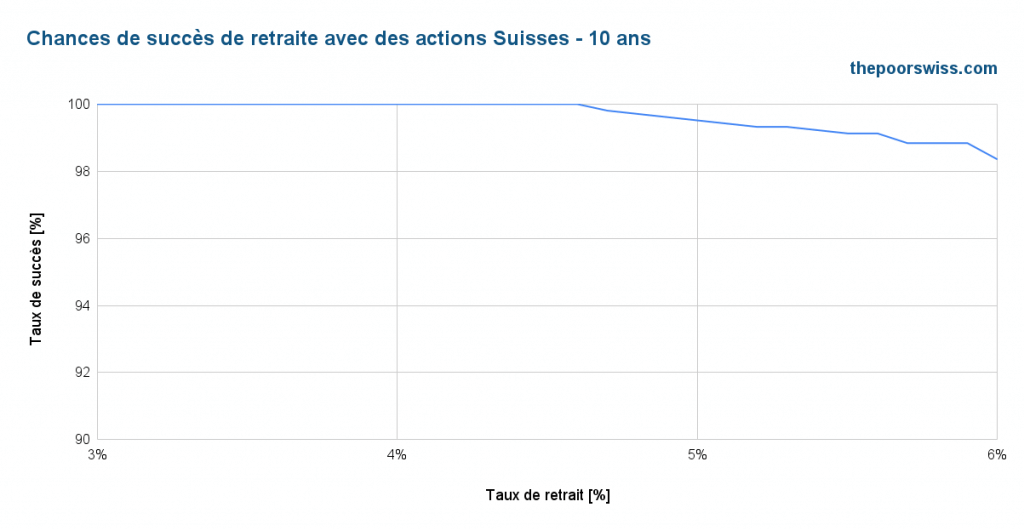

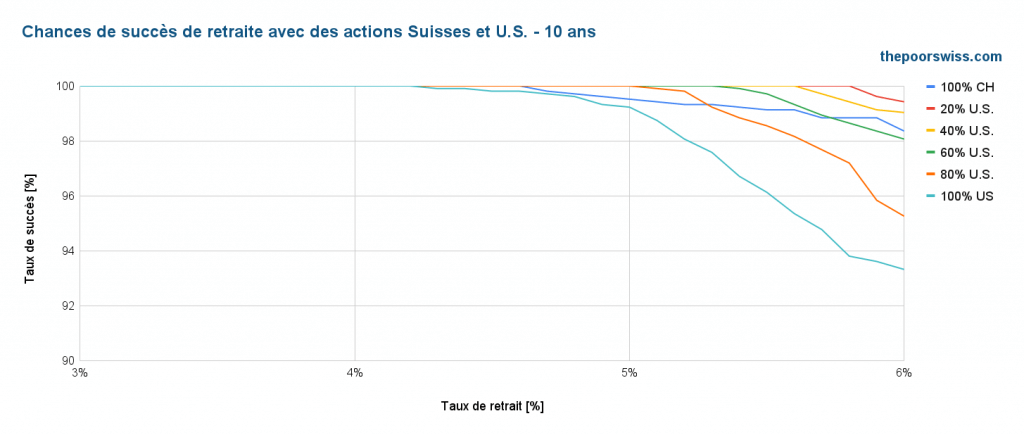

Retraite de 10 ans

Nous pouvons voir si les actions suisses peuvent tenir pendant dix ans avec différents taux de retrait.

Comme prévu, avec un délai de dix ans, il est presque impossible d’échouer. Presque tous les portefeuilles le supporteront.

Mais il est intéressant de noter qu’avec un taux de retrait de 5%, il est déjà possible d’échouer. C’est inattendu. Sur dix ans, un retrait de 5 % devrait permettre de retirer plus de la moitié de la valeur. Cela signifie qu’il y a des périodes où un portefeuille suisse ne pourrait même pas assurer dix ans de retraite. Ce n’est pas le cas des actions américaines.

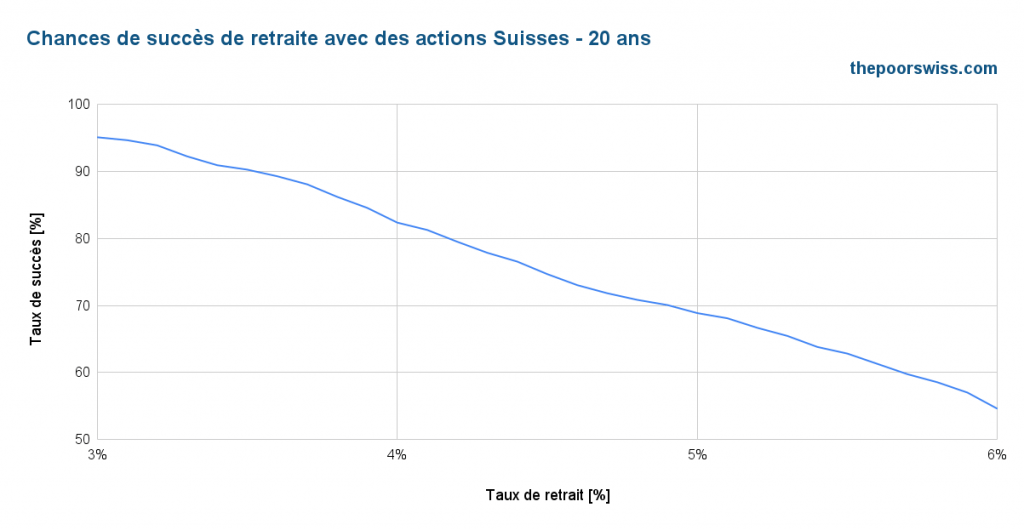

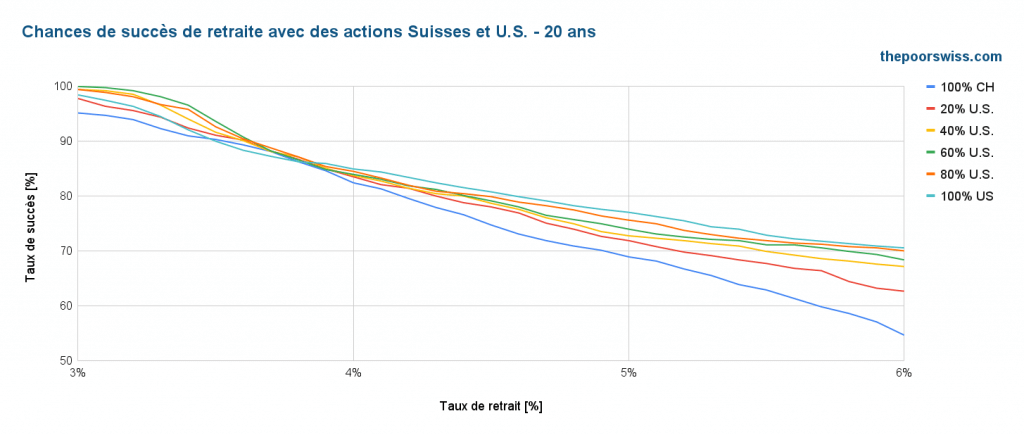

Retraite de 20 ans

Ensuite, nous voyons ce qui se passe avec 20 ans de retraite. C’est déjà une bonne période pour tester la règle des 4%. Sans aucun rendement et avec une inflation raisonnable, cela reviendrait déjà à retirer la totalité du portefeuille. Nous avons donc déjà besoin d’une certaine rentabilité pour tenir 20 ans.

Cette fois, les résultats n’ont pas été aussi bons que je l’espérais. Un taux de retrait de 4 % ne vous donne que 82 % de chances de réussite sur 20 ans ! Si vous souhaitez avoir plus de 90 % de chances de réussite, vous devez utiliser un taux de retrait de 3,5 %.

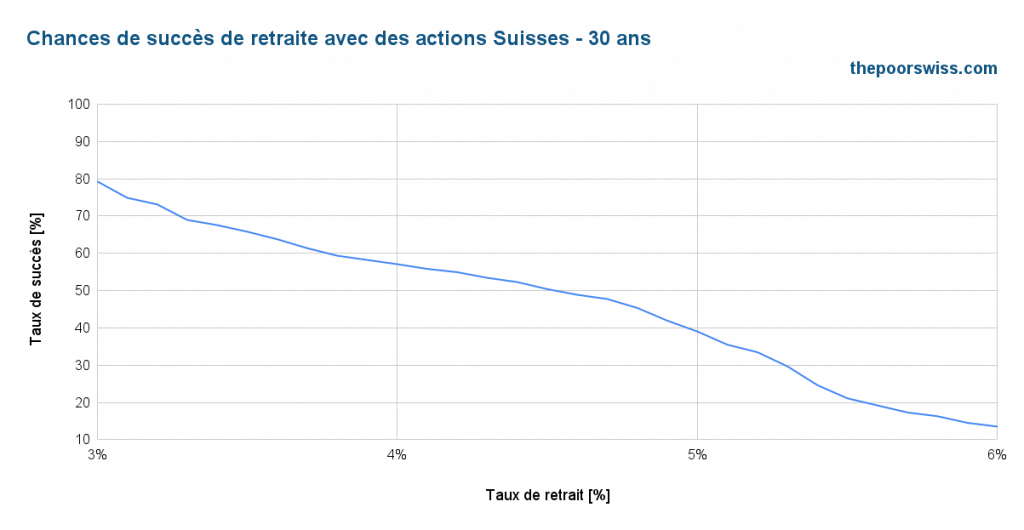

Retraite de 30 ans

Jusqu’à présent, c’est pire que ce que j’attendais. Mais voici ce qui se passe avec 30 ans.

Maintenir une retraite de 30 ans avec des actions suisses est difficile. Un taux de retrait de 3 % ne vous donnerait que 80 % de chances de réussite. Avec la règle standard des 4%, vous serez déjà en dessous de 60%. Vous avez juste un peu plus de chances de réussir qu’en jouant à pile ou face.

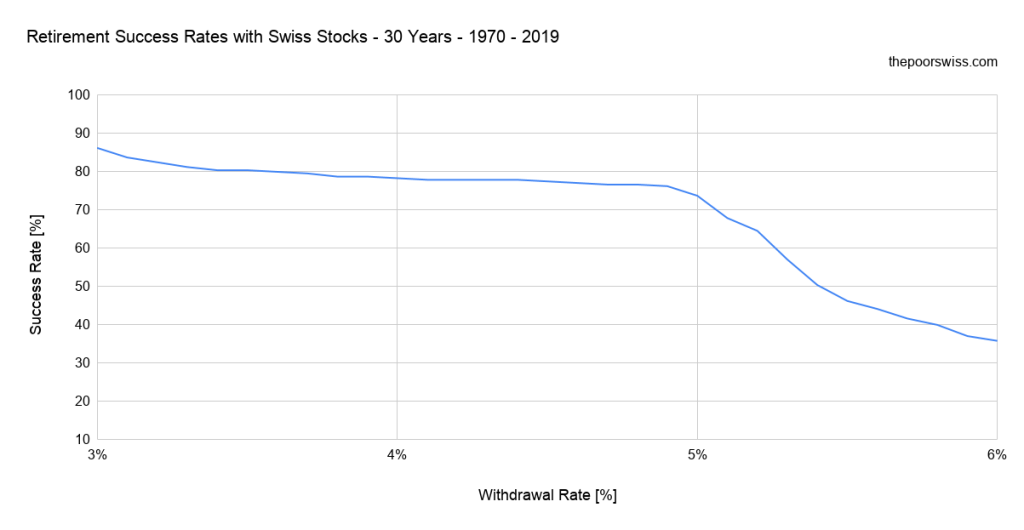

Les actions suisses ces dernières années

Il y a une bonne chose avec les actions suisses : Elles ont enregistré de bien meilleures performances ces dernières années. C’est une bonne chose, mais nous ne devons pas fonder notre stratégie sur le fait que cela se reproduira.

Par exemple, voici les résultats pour 30 ans de retraite si l’on ne prend en compte que les 50 dernières années.

Ces données sont déjà bien meilleures. Et il est encore plus beau ces 40 dernières années. Mais cela commence à être trop court pour toute simulation. Il est tout de même bon de savoir que les actions suisses ne se portent pas trop mal ces dernières années.

Les actions suisses et la règle des 4

Nous pouvons déjà tirer la première conclusion : Les actions suisses ne génèrent pas à elles seules un rendement suffisant pour assurer une longue retraite. Vous devez obtenir un taux de retrait très bas pour que cela fonctionne. Et cela signifie que vous devrez accumuler une somme d’argent importante.

Le deuxième élément intéressant de ces données est que les actions suisses se sont beaucoup mieux comportées ces dernières années qu’auparavant. Ils ont été assez plats jusqu’en 1950. Après cela, ils ont constaté de bons résultats. Ces dernières années, ils se sont plutôt bien débrouillés. Et ils ne sont généralement pas aussi volatils que les actions américaines.

Diversifier notre portefeuille d’actions suisses

En général, les investisseurs suisses ne devraient pas investir uniquement dans des actions suisses.

Il est logique pour les Américains d’investir uniquement dans des actions américaines. En effet, ils représentent la moitié du marché boursier mondial.

Cependant, la Suisse représente environ 3 % du marché boursier mondial. Les habitants de la Suisse devraient donc diversifier leurs investissements. Idéalement, ce serait avec un ETF mondial. Comme je n’ai pas les données pour les actions mondiales, nous allons le faire avec les actions américaines.

Au lieu d’utiliser uniquement des actions suisses, nous verrons différentes allocations d’actions suisses et d’actions américaines.

Mais cela signifie qu’il faut tenir compte d’un élément supplémentaire : les échanges de devises ! Dans ce cas, nous devons convertir la valeur des actions américaines en CHF sur la base du taux de change. J’ai pu trouver des données historiques pour le taux de change USD/CHF pour cette simulation.

Retraite de 10 ans

Nous recommençons avec dix ans de retraite.

L’ajout de quelques actions américaines améliore nos chances de succès. Mais en ajouter trop les diminue. Cette situation est quelque chose à laquelle je ne m’attendais pas !

Le portefeuille 100 % actions américaines est le moins performant. Je me serais attendu à ce que ce soit le meilleur. Il semble que les taux de change ne soient pas aussi bons pour notre portefeuille.

Mais c’est une période très courte. Nous devons voir ce qui se passe avec des périodes plus longues.

Retraite de 20 ans

Voici donc ce qui se passe avec 20 ans de retraite.

Pour un taux de retrait élevé, il y a une amélioration significative en ajoutant quelques actions américaines. Cependant, pour les faibles taux de retrait, il n’est pas si important, malheureusement.

Même avec des actions américaines à 100 %, les chances de réussite pendant 20 ans ne sont que de 84 %. Ces résultats ne sont pas trop mauvais, mais pas trop bons non plus. Et cela ne dure que 20 ans. En pratique, nous voudrions durer plus longtemps que cela. Quel est donc le problème ?

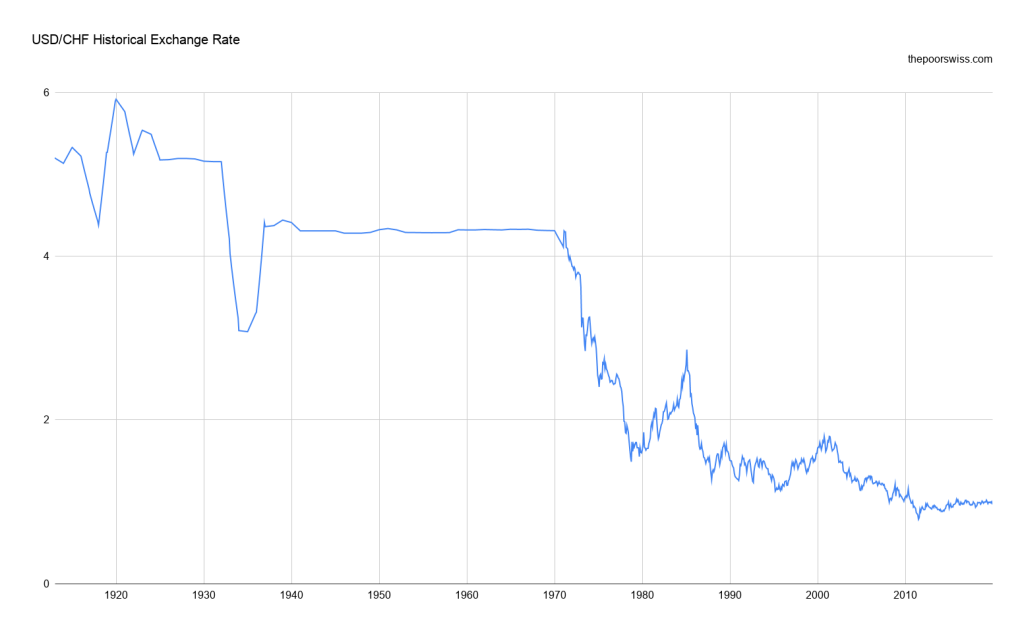

Taux de change USD / CHF

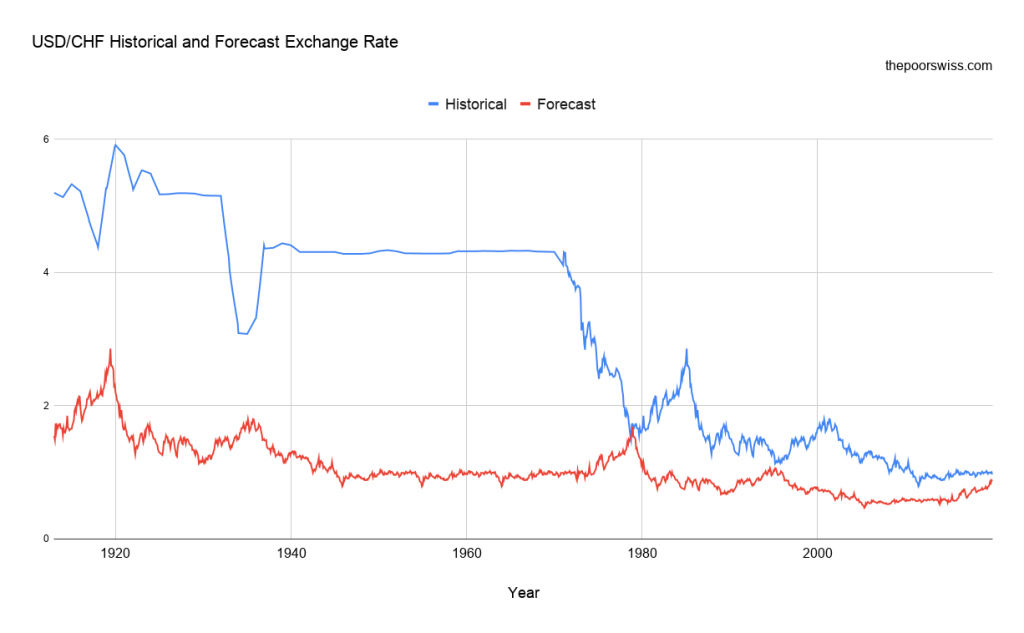

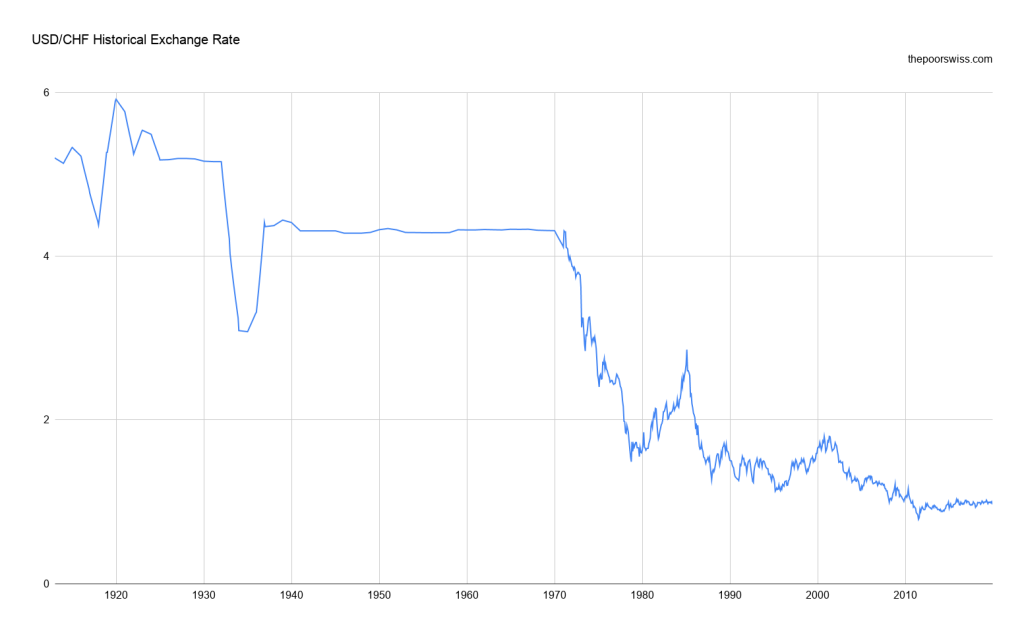

Pour comprendre le problème, nous devons examiner les données historiques du taux de change USD / CHF.

La première fois que j’ai vu ce graphique, j’ai été choqué. Les données d’avant 1980 sont juste bizarres. Mais c’est logique. Pour expliquer certains des grands mouvements, nous devons connaître l’histoire du dollar américain.

Tout d’abord, depuis 1900, le dollar américain est convertible en or. Cette conversion est appelée l’étalon-or. Il est essentiel de le savoir pour comprendre ce graphique.

La première baisse significative a eu lieu au début de la guerre mondiale en 1914. Lorsque les États-Unis sont entrés en guerre, la valeur du dollar a commencé à se redresser. Et après la guerre, il est monté très haut puisque l’économie a augmenté très rapidement aussi.

Ensuite, nous avons un graphique presque plat jusqu’en 1933. À cette époque, Franklin Roosevelt a modifié l’étalon-or. Il a fait passer la valeur d’un dollar de 1,505 gramme d’or à 0,888 gramme d’or. Ce changement explique la chute massive du graphique en 1933.

Après cela, nous pouvons voir une ligne très plate. Elle est principalement due à l’étalon-or et un peu au système de Bretton Woods. Lorsque le système de Bretton Woods a été abandonné en 1970, nous pouvons constater un léger déclin. Mais la chute colossale n’a commencé qu’après l’abandon de l’étalon-or par Richard Nixon en 1971. Cette action a réduit de moitié la valeur du dollar en moins de huit ans.

Alors, pourquoi je parle de ces détails ? Parce que les données ne sont pas représentatives de l’avenir. Nous ne verrons jamais un nouvel étalon-or ou un nouveau système de Bretton Woods. Et nous ne verrons pas d’énormes baisses comme avant.

Alors maintenant, nous devons faire quelque chose de mal : prédire l’avenir! Au cours des dix dernières années, le dollar a été plutôt stable. Et au cours des 30 dernières années, elle a surtout baissé. Cependant, je ne pense pas que la valeur du dollar sera à nouveau coupée en cinq, ou du moins pas dans un court laps de temps. L’économie des États-Unis est forte et le restera pendant de nombreuses années.

Je vois deux façons d’estimer une meilleure prévision en dollars :

- Ignorer le taux de change en donnant la même valeur au dollar et au franc suisse.

- Couper les premières années folles et reproduire les dernières années plus raisonnables.

Nous le ferons tous les deux maintenant. N’oubliez pas que l’avenir peut être tout à fait différent pour le dollar et le franc suisse. Je n’ai aucun moyen de savoir mieux ! Et personne ne sait mieux !

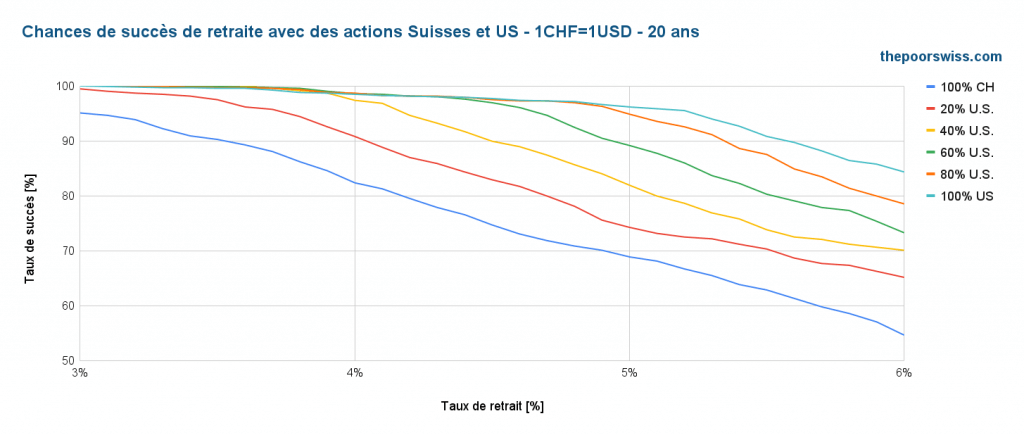

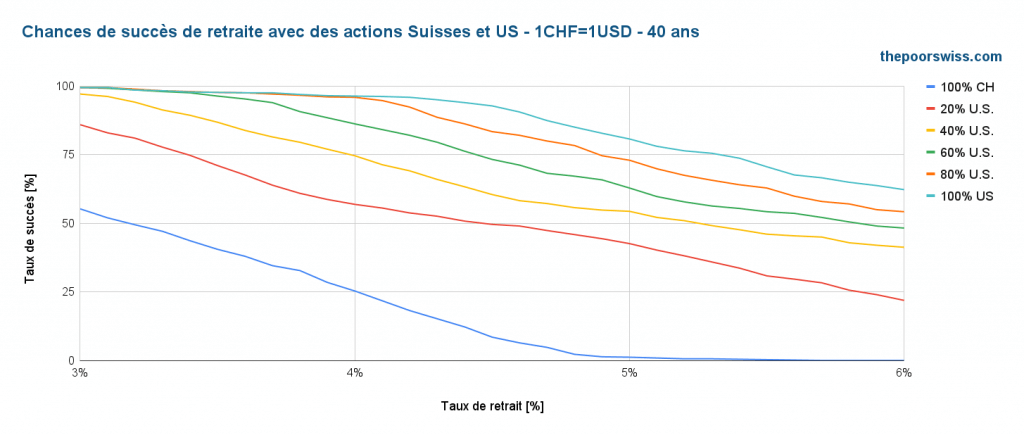

Ignorer le taux de change USD/CHF

Nous avons vu que si le taux de change répète son histoire, ce ne sera pas bon pour les investisseurs suisses. Nous pouvons commencer par voir ce qui se passe lorsque nous ignorons le taux de change USD/CHF. Cela signifie que nous fixons tous les taux de change à un.

Retraite de 20 ans

Nous commençons directement avec une retraite de 20 ans.

Ce graphique est déjà bien meilleur ! Si l’on ne tient pas compte du taux de change, l’ajout d’actions américaines améliore considérablement nos chances de réussite. C’est logique puisqu’ils ont historiquement eu de bien meilleurs rendements. L’ajout de 40 % des actions américaines fait déjà une grande différence.

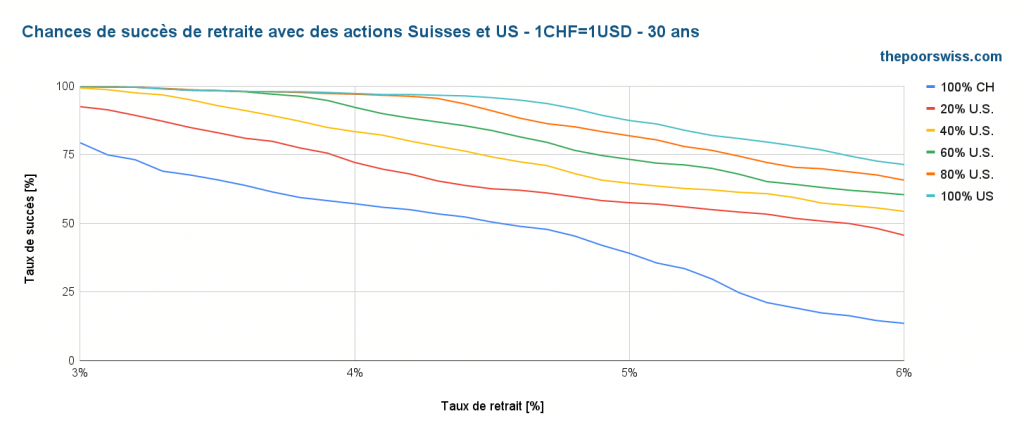

Retraite de 30 ans

Voici ce qui se passe pendant 30 ans.

On peut voir que depuis 30 ans, les actions américaines sont nécessaires. Pour obtenir une chance de réussite supérieure à 90 % avec un taux de retrait de 4 %, 60 % des actions américaines sont nécessaires. Les actions suisses ne peuvent pas supporter un taux de retrait élevé.

Retraite de 40 ans

Et si nous voulons que notre argent dure pendant 40 ans ?

Depuis 40 ans, même avec 60% des actions américaines, il commence à paraître dangereux avec 86% de chances de succès. Il serait encore acceptable avec un taux de retrait de 3,5 %. Il est intéressant de noter que pour un taux de retrait de 4 %, les actions suisses à 20 % et à 0 % affichent une performance presque identique. Toutefois, pour des taux de retrait plus élevés, le portefeuille composé à 100 % d’actions américaines domine plus nettement.

Prévision de l’USD/CHF

Fixer le taux de change à 1 CHF = 1 USD n’est pas trop mauvais à court terme. Mais ce n’est pas du tout une bonne chose à long terme. En outre, elle élimine les risques que nous ne devons pas ignorer. Je propose donc que nous fassions une petite prévision basée sur les retours réels.

Voici les estimations prévisionnelles pour le taux de change USD/CHF :

En bleu, le taux de change réel, et en rouge, la prévision que je fais. Le début de la courbe correspond aux données réelles de 1978 à 2020, suivies des données de 2009 à 2020. Enfin, le reste utilise les rendements mensuels de 1978 à 2020 pour compléter les données.

Il n’est pas du tout parfait. Et ça ne se passera pas comme ça. Mais je crois que c’est une bien meilleure représentation de ce que le dollar deviendra à l’avenir.

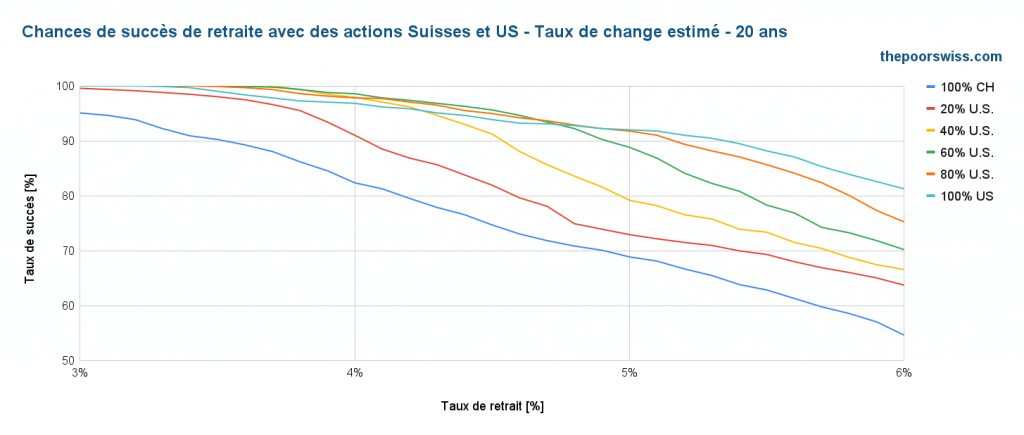

Retraite de 20 ans

Nous devrions voir ce qui se passerait avec notre taux de change prévisionnel imaginaire.

Maintenant, les résultats sont plus intéressants ! Nous pouvons voir qu’il n’y a pas de séparation nette avec chaque augmentation de l’allocation américaine. Comme on peut s’y attendre, une allocation trop importante en actions suisses n’a pas beaucoup de chances de réussir.

Mais même 20 % d’actions américaines peuvent augmenter les chances de succès, jusqu’à 90 % avec un taux de retrait de 4 %. Le plus intéressant est que les meilleures chances ne sont pas avec 100% d’actions américaines mais avec 60% d’actions américaines. À partir d’un taux de retrait de 5 %, les actions américaines à 100 % dominent, mais ce taux de retrait est trop élevé pour la plupart des gens.

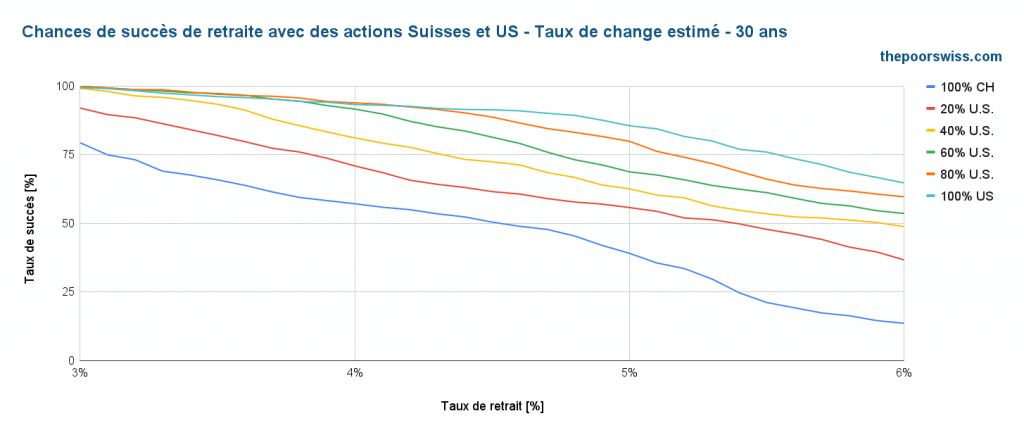

Retraite de 30 ans

Nous pouvons également voir si nous pouvons observer la même tendance avec 30 ans de retraite.

Nous pouvons observer ici le même comportement que précédemment. Pour une période prolongée, vous aurez besoin d’au moins 60 % d’actions américaines dans votre portefeuille. En conservant quelques actions suisses, vous augmentez vos chances de réussite avec un taux de retrait raisonnable. Mais ce n’est pas par une grande marge.

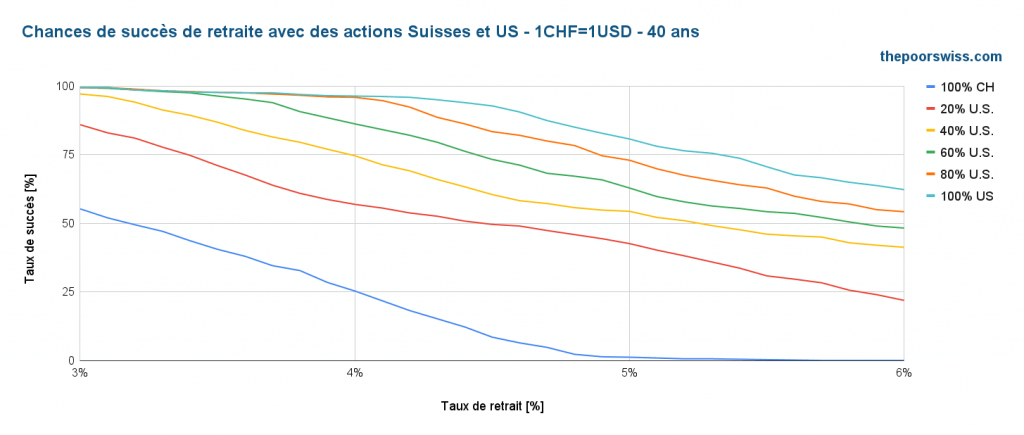

Retraite de 40 ans

Enfin, il convient de voir ce qui se passe si la retraite dure 40 ans.

Cette fois, la performance avec 20 % d’actions suisses et 100 % d’actions américaines est presque identique, à l’exception des taux de retrait élevés. Mais nous pouvons maintenant constater une performance très faible pour même 40% des actions américaines. Si vous détenez 60 % d’actions américaines, vous aurez besoin d’un taux de retrait plus faible pour tenir le coup.

Conclusion sur le taux de change

Nous pouvons constater que les taux de change ont un impact considérable sur les rendements. Historiquement, les taux de change de l’USD et du CHF ont été assez fous, et je ne pense pas qu’il faille trop s’en inquiéter. Cependant, je pense que nous devons quand même l’envisager.

20% d’actions suisses est une allocation raisonnable pour se protéger contre les mauvais taux de change. Les personnes utilisant un faible taux de retrait pourraient même envisager de détenir 40 % d’actions suisses pour se couvrir contre les fluctuations du taux de change.

Les données pour la Suisse

Si vous voulez plus de détails sur la simulation, je détaille la technique dans mon post sur mon calculateur FIRE basé sur mon outil et mes données. Le code source est également disponible !

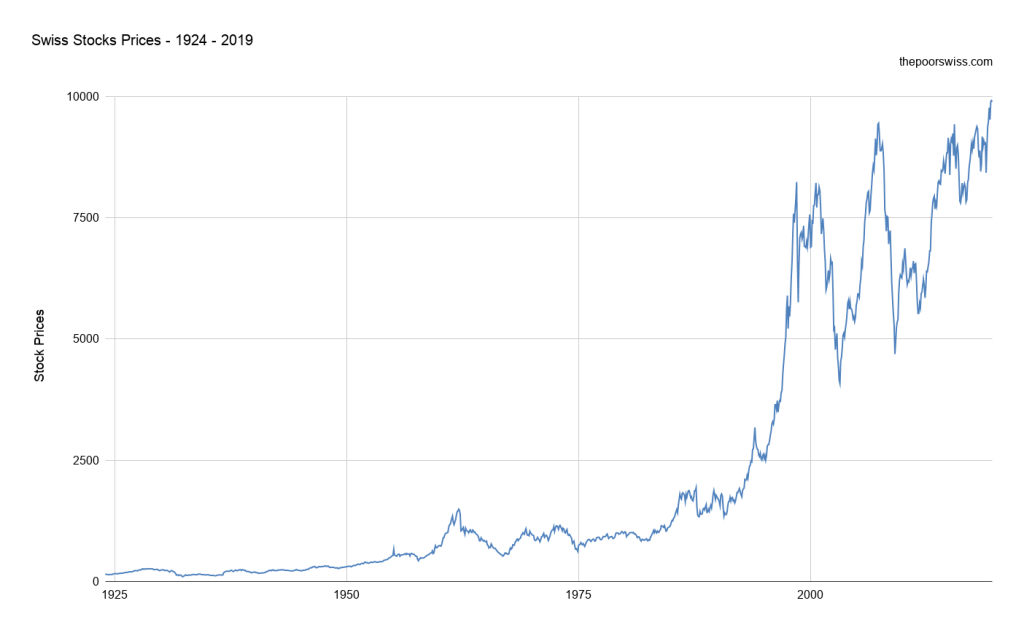

Actions suisses

Pour les valeurs boursières suisses, j’ai obtenu des données historiques de l’HSSO. Comme ces données n’ont duré que jusqu’en 1995, je les ai complétées avec les données du SMI de 1988 à 2020.

Voici comment les actions suisses ont évolué historiquement :

Comme nous pouvons le constater, les actions suisses n’ont pas eu la vie facile. Jusqu’en 1980, ils étaient stables et rapportaient peu. Après cela, ils ont commencé à revenir beaucoup plus souvent. Mais ils ont également été plus volatils. Ils ont commencé à ressembler aux actions américaines, mais avec une ampleur moindre.

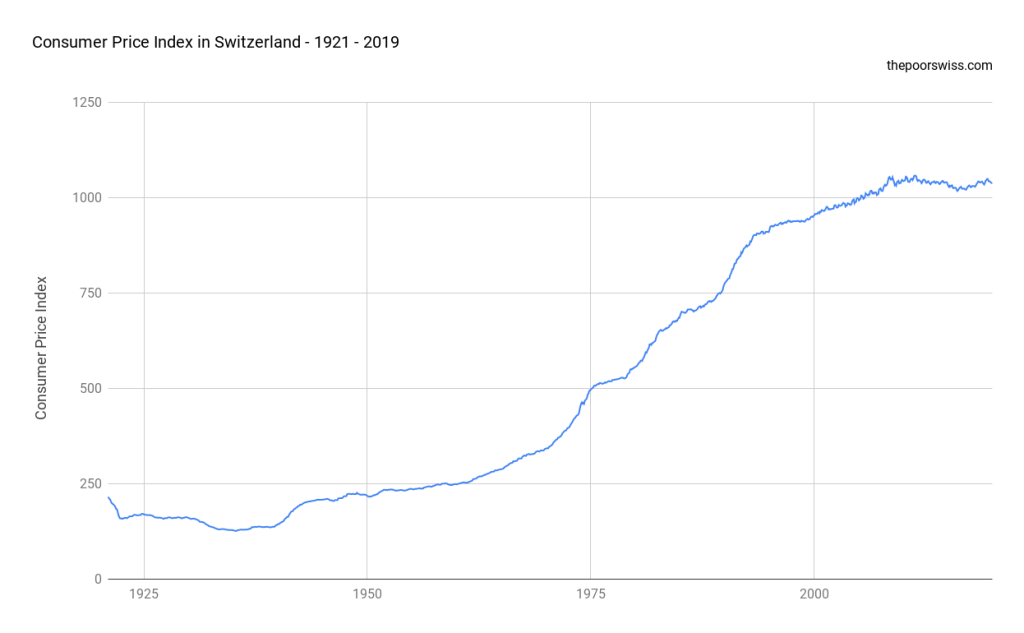

Inflation historique en Suisse

Pour cette simulation, j’ai obtenu des données historiques sur l’inflation auprès du bureau officiel des statistiques. Comme l’indice a changé plusieurs fois, j’ai pris 1924 comme référence et j’ai calculé les prix de chaque période sur la base de la période précédente.

Voici à quoi ressemblent les prix en Suisse au cours des 100 dernières années.

Les dix dernières années ont été plutôt plates. Avant cela, l’inflation était beaucoup plus forte. Mais l’inflation en Suisse a toujours été plus raisonnable que dans certains pays.

Taux de change USD/CHF

J’ai trouvé deux sources pour les données historiques sur le taux de change USD/CHF. Tout d’abord, j’ai trouvé des données annuelles de 1924 à 2018, et j’ai complété par des données mensuelles de 1971 à 2019.

Nous avons déjà examiné le graphique du taux de change des États-Unis :

Vous pouvez lire la section précédente sur le taux de change USD/CHF pour savoir ce qui est arrivé à ce taux de change.

Conclusion

Vous êtes à la recherche d'indépendance financière, vous venez de l'atteindre ou vous la vivez?

Tirez le meilleur de chaque phase en vous faisant accompagner par un coach professionnel certifié (qui est passé par toutes ses phases)

Cette analyse nous a permis d’apprendre de nombreuses choses intéressantes sur les actions suisses et la retraite en Suisse.

Tout d’abord, les actions suisses n’auraient pas suffi à elles seules à alimenter un portefeuille pendant une longue période. Leurs rendements ont été historiquement trop faibles pour supporter des retraits. Toutefois, depuis une cinquantaine d’années, ils s’en sortent mieux. Ce fait ne prouve pas qu’ils feront mieux à long terme. Mais cela montre tout de même qu’ils vont dans la bonne direction.

Une autre chose que nous pouvons apprendre est que le taux de change USD/CHF au cours des 100 dernières années a été assez mouvementé. Les changements de l’étalon-or, le système de Bretton Woods et l’abandon de l’étalon-or ont entraîné de nombreuses baisses et hausses brutales du taux de change.

Ce taux de change effréné diminuerait nos chances de réussir à prendre une retraite anticipée en Suisse. Puisque les actions suisses ne rapportent pas assez, nous avons besoin de quelques actions américaines (ou mondiales) pour équilibrer cela. Mais alors, nous sommes exposés au risque de change.

Je ne pense pas que ce taux de change soit représentatif de l’avenir. L’étalon-or n’existe plus. Et je ne vois pas revenir un nouveau système de Bretton Woods. Gardez à l’esprit que je ne fais que des suppositions.

Si nous considérons un taux de change moins volatile, nous pouvons espérer maintenir notre retrait pendant 40 ans. Avec un taux de retrait de 4 %, nous aurions besoin d’au moins 80 % d’actions américaines. Et avec un taux de retrait de 3,5 %, il nous faudrait au moins 60 %.

Après avoir fait cette simulation, je vais m’en tenir à mon plan actuel. Je vais conserver 20 % d’actions suisses dans mon portefeuille, et éventuellement augmenter ce chiffre à 25 %. Et je garderai un taux de retrait d’environ 3,75 % ou moins. Je vais envisager d’ajouter 5 % d’actions suisses supplémentaires à mon portefeuille pour me couvrir contre le risque de change. Mais plus que cela ne semble pas nécessaire.

Que pensez-vous de ces résultats ?

Téléchargez cet e-book et optimisez vos finances et économisez de l'argent en utilisant les meilleurs services financiers disponibles en Suisse!

Télécharger l'e-book GRATUIT

Attention, le graphique qui montre la performance historique des actions suisses sur un siècle est extrêmement trompeur: en effet, cela n’a aucun sens d’utiliser une échelle linéaire sur une période historique aussi longue!

Quand on visualise ces mêmes données sur un chart logarithmique, on se rend compte que les actions suivent quasiment une ligne droite sur le long terme!

La conclusion que les actions ont été relativement stables jusqu’en 1980 puis beaucoup plus volatiles par la suite est totalement erronée. On s’en rend compte sur un graphique à échelle logarithmique, cf. par exemple le 1er graphique sur ce lien:

https://www.crottaz-finance.ch/100-ans-de-marche-suisse-des-actions/

Super Job. Merci pour les infos.

Une question, tu utilises quelle programe pour faire tes graphiques ? Merci

Bonjour Jo,

Je génère les données avec mon outil SWR et je mets les données dans Google Sheets et c’est là que je génère les graphes.