Die 4%-Regel für Schweizer Aktien – Können Sie früh in Rente gehen?

| Aktualisiert: |(Offenlegung: Einige der unten aufgeführten Links können Affiliate-Links sein)

Heute werden wir sehen, ob die 4%-Regel in der Schweiz und mit Schweizer Aktien funktioniert oder nicht. Ich wollte dieses Experiment schon sehr lange durchführen. Jetzt habe ich alle Daten, die ich für eine vollständige Simulation brauche!

Ich habe Daten bis zum Jahr 1924 für Schweizer Aktien und die Schweizer Inflation erhalten. Das war nicht einfach, da sich nicht viele Leute für die Daten interessierten. Aber jetzt ist es geschafft! So konnte ich endlich die Simulation durchführen!

Ich weiß, dass viele meiner Leser darauf gewartet haben. Und ich habe auch auf diese Ergebnisse gewartet.

Die 4%-Regel

In der Trinity-Studie haben wir die 4%-Regel kennengelernt. Wenn Sie jährlich 4 % Ihres anfänglichen Portfolios abheben, können Sie Ihre Ausgaben über einen längeren Zeitraum aufrechterhalten. Außerdem müssen Sie Ihren Entnahmebetrag jedes Jahr an die Inflation anpassen.

Entgegen der landläufigen Meinung wurde in der ursprünglichen Studie nie behauptet, dass man sein Portfolio ewig halten kann. Die Autoren simulierten nur bis zu 30 Jahre des Rückzugs. Aber ich habe mehrere Simulationen für bis zu 60 Jahre Ruhestand durchgeführt. Und wenn Sie weniger als 4 % abheben, sollten Sie in der Lage sein, einen sehr langen Vorruhestand zu überstehen.

Diese Regel ist die Grundlage der neuen FIRE-Bewegung (Financial Independence and Retire Early). Wir sollten es die 4%-Faustregel nennen. Für eine sehr frühe Pensionierung sind 3,5 % eine bessere Entnahmequote. Darüber hinaus hängt es auch von Ihrem Portfolio ab.

Das Experiment

Das Problem bei dieser Studie und den meisten Experimenten ist, dass sie sich auf Aktien und Anleihen aus den Vereinigten Staaten konzentrieren. Das bedeutet, dass es schwierig ist, sie auf andere Länder anzuwenden. Selbst wenn Sie nur in Aktien aus den Vereinigten Staaten investieren, haben Sie immer noch den zusätzlichen Faktor des Währungsumtauschs.

Ich werde dasselbe System verwenden, das ich bereits zur Aktualisierung der Ergebnisse der Trinity-Studie benutzt habe. Aber dieses Mal werde ich mich zuerst auf die Schweizer Aktien konzentrieren. Das wird uns helfen zu verstehen, ob wir diese Ergebnisse in der Schweiz wiederholen können oder nicht!

In meiner Simulation gehen wir von monatlichen Entnahmen aus. Jeden Monat wird der Wert des Portfolios auf der Grundlage der monatlichen Renditen aktualisiert. Danach wird die monatliche Entnahme an die Inflation angepasst. Und dann wird es aus dem Portfolio entfernt.

Für diese Simulation habe ich kein Rebalancing durchgeführt. Für weitere Informationen habe ich verschiedene Methoden der Neugewichtung für den Ruhestand verglichen.

Ich verwende die Daten für Schweizer Aktien von 1924 bis 2019. Das sind so viele Daten, wie ich finden konnte, und ich denke, es ist bereits ein hervorragender Zeitraum, um zu sehen, ob die 4%-Regel in der Schweiz funktioniert.

2023 Update: Ich habe die Daten verbessert, einschließlich der Anleihen. Dies führt zu besseren Ergebnissen für Schweizer Aktien und Anleihen und zu einer frühzeitigen Pensionierung.

Die 4%-Regel bei Schweizer Aktien

Zunächst werde ich ein Portfolio betrachten, das vollständig aus Schweizer Aktien besteht. Ich möchte sehen, wie sie im Vergleich zu den Aktien der Vereinigten Staaten abschneiden.

Da ich zum ersten Mal mit der 4 %-Regel mit diesen Daten experimentiere, beginne ich mit einem kurzen Zeitraum und erhöhe ihn dann zehn Jahre um zehn Jahre.

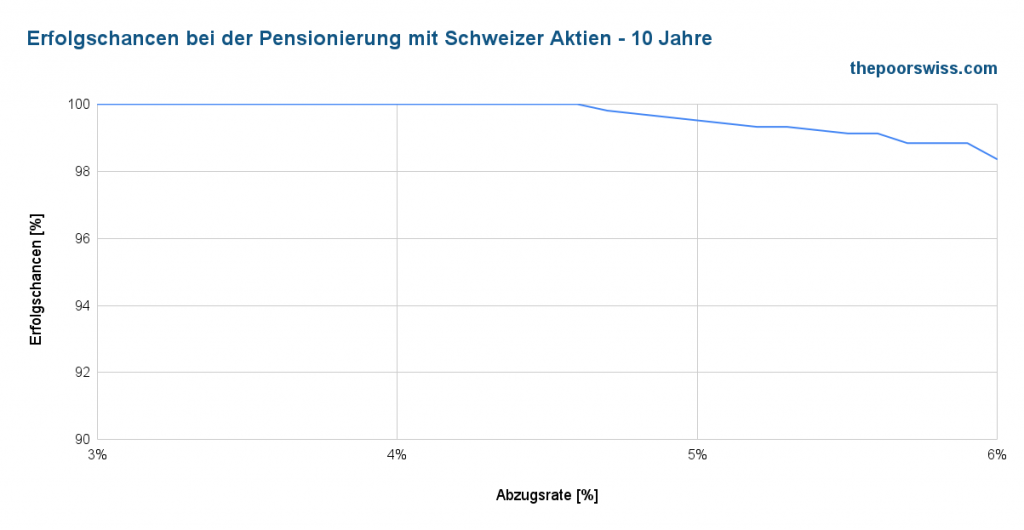

Ruhestand von 10 Jahren

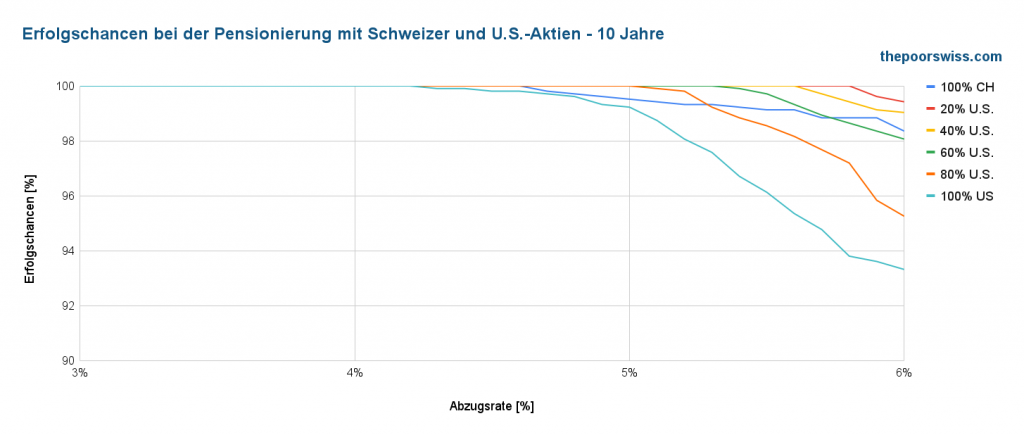

Wir können sehen, ob Schweizer Aktien zehn Jahre lang mit unterschiedlichen Entnahmeraten halten können.

Wie erwartet, ist es bei einem Zeitrahmen von zehn Jahren fast unmöglich, zu scheitern. Nahezu jedes Portfolio wird dies unterstützen.

Interessant ist jedoch, dass bereits bei einer Rückzugsrate von 5 % ein Scheitern möglich ist. Es ist unerwartet. Über einen Zeitraum von zehn Jahren sollte bei einer Entnahme von 5 % mehr als die Hälfte des Wertes abgezogen werden. Das bedeutet, dass es Zeiten gibt, in denen ein Schweizer Portfolio nicht einmal zehn Jahre im Ruhestand überstehen würde. Das ist bei US-Aktien nicht der Fall.

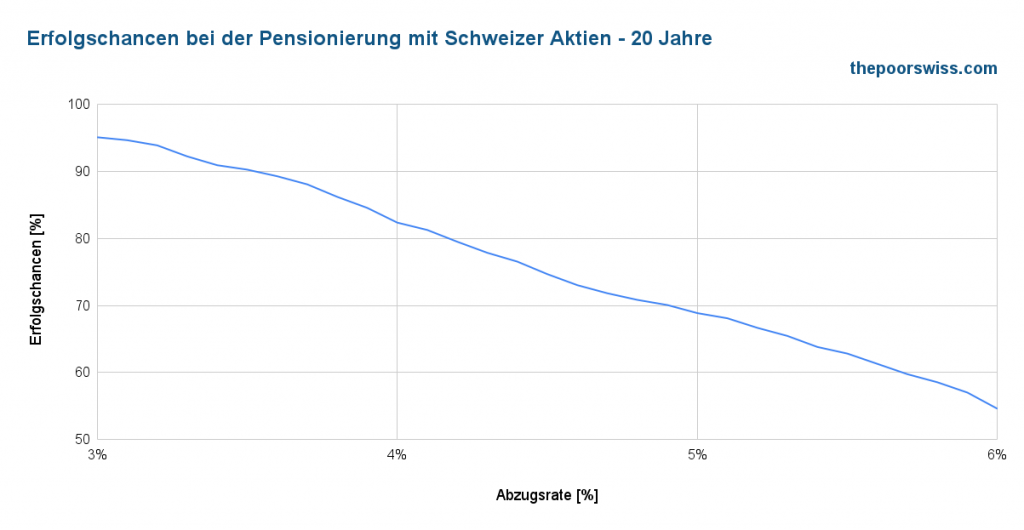

Ruhestand von 20 Jahren

Als nächstes sehen wir uns an, was mit 20 Jahren Ruhestand passiert. Dies ist bereits ein guter Zeitraum, um die 4%-Regel zu testen. Ohne jegliche Rendite und bei einer angemessenen Inflation wäre damit bereits das gesamte Portfolio abgezogen. Wir brauchen also schon einen gewissen Ertrag, um 20 Jahre durchzuhalten.

Dieses Mal waren die Ergebnisse nicht annähernd so gut, wie ich erwartet hatte. Bei einer Entnahmerate von 4 % haben Sie 20 Jahre lang nur eine Erfolgschance von 82 %! Wenn Sie eine Erfolgschance von mehr als 90 % haben wollen, müssen Sie eine Entnahmequote von 3,5 % verwenden.

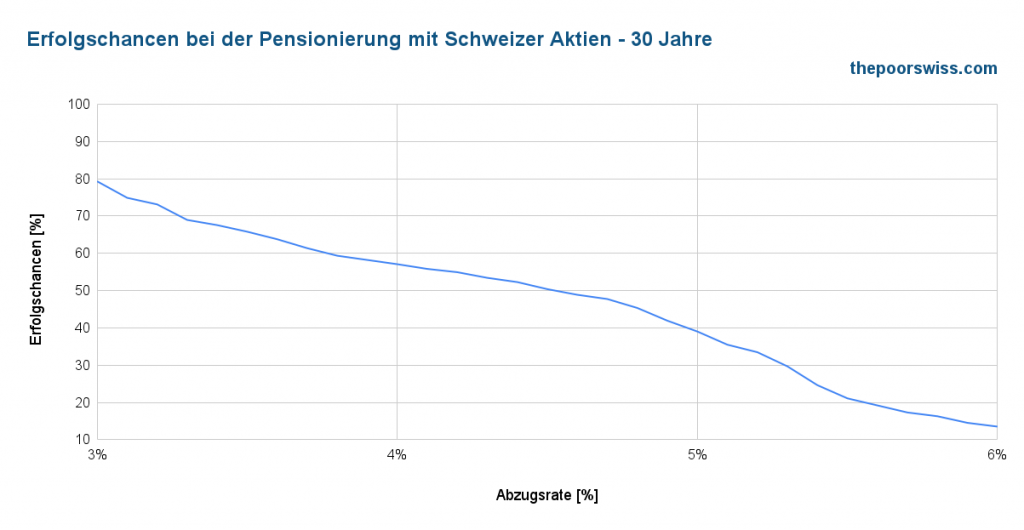

Ruhestand von 30 Jahren

Bisher ist es schlimmer, als ich erwartet habe. Aber das passiert bei 30 Jahren.

Eine 30-jährige Pensionierung mit Schweizer Aktien ist schwierig. Bei einer Entnahmerate von 3 % hätten Sie nur eine Erfolgschance von 80 %. Mit der Standard-4%-Regel liegen Sie bereits unter 60%. Die Erfolgschancen sind ein wenig größer als beim Werfen einer Münze.

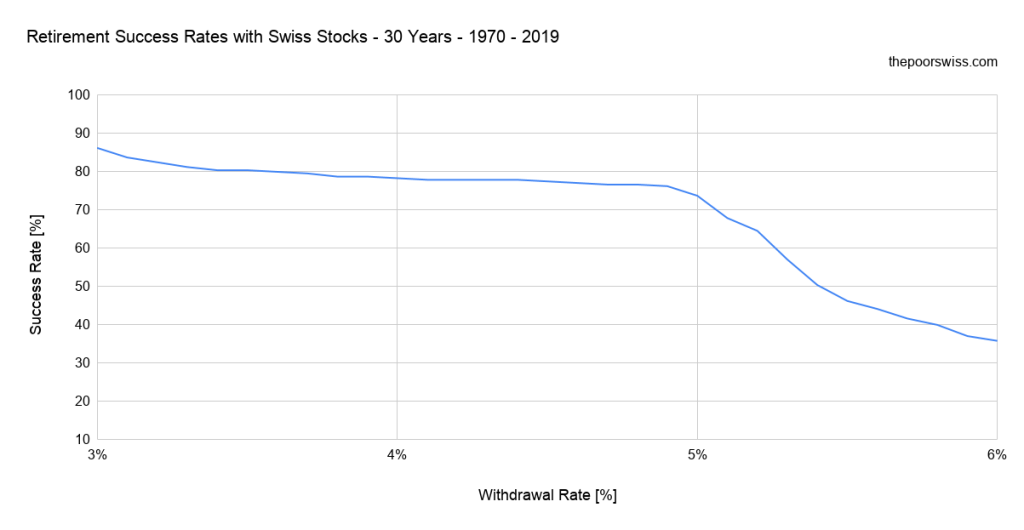

Schweizer Aktien in den letzten Jahren

Es gibt eine gute Sache mit Schweizer Aktien: Sie haben sich in den letzten Jahren deutlich besser entwickelt. Das ist eine gute Sache, aber wir sollten unsere Strategie nicht darauf aufbauen, dass dies wieder passieren wird.

Hier sind zum Beispiel die Ergebnisse für 30 Jahre Ruhestand, wenn man nur die letzten 50 Jahre berücksichtigt.

Diese Daten sehen bereits viel besser aus. Und es sieht in den letzten 40 Jahren noch besser aus. Aber das wird langsam zu kurz für eine Simulation. Es ist immer noch gut zu wissen, dass es den Schweizer Aktien in den letzten Jahren nicht allzu schlecht ergangen ist.

Schweizer Aktien und die 4%-Regel

Wir können bereits die erste Schlussfolgerung ziehen: Schweizer Aktien erwirtschaften allein nicht genug Rendite, um einen langen Ruhestand zu finanzieren. Sie müssen eine sehr niedrige Abhebungsrate haben, damit dies funktioniert. Und das bedeutet, dass Sie einen beträchtlichen Geldbetrag anhäufen müssen.

Die zweite interessante Tatsache aus diesen Daten ist, dass Schweizer Aktien in den letzten Jahren viel besser abgeschnitten haben als früher. Bis 1950 waren sie ziemlich flach. Danach haben sie gute Ergebnisse gesehen. In den letzten Jahren haben sie ziemlich gut abgeschnitten. Und sie sind im Allgemeinen nicht so volatil wie US-Aktien.

Diversifizierung unseres Schweizer Aktienportfolios

Generell sollten Schweizer Anleger nicht nur in Schweizer Aktien investieren.

Für Amerikaner ist es sinnvoll, nur in US-Aktien zu investieren. Sie machen die Hälfte des Weltaktienmarktes aus.

Allerdings macht die Schweiz rund 3 % des Weltaktienmarktes aus. Deshalb sollten die Menschen in der Schweiz ihre Anlagen diversifizieren. Idealerweise würde dies mit einem World ETF geschehen. Da ich die Daten für die Weltaktien nicht habe, werden wir es mit den US-Aktien machen.

Anstatt nur Schweizer Aktien zu verwenden, werden wir unterschiedliche Allokationen von Schweizer Aktien und US-Aktien sehen.

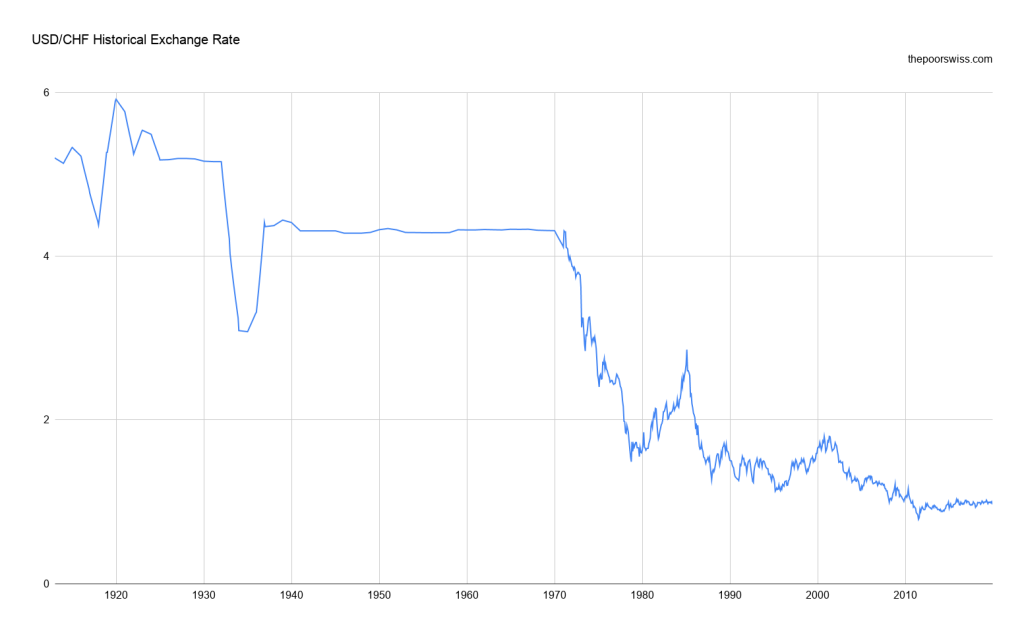

Aber das bedeutet, dass wir noch eine weitere Sache berücksichtigen müssen: den Währungsumtausch! In diesem Fall müssen wir den Wert der US-Aktien auf der Grundlage des Wechselkurses in CHF umrechnen. Für diese Simulation konnte ich historische Daten für den USD/CHF-Kurs finden.

Ruhestand von 10 Jahren

Wir beginnen wieder mit zehn Jahren Ruhestand.

Die Aufnahme einiger US-Aktien verbessert unsere Erfolgschancen. Aber wenn man zu viel hinzufügt, nimmt sie ab. Mit dieser Situation habe ich nicht gerechnet!

Das Portfolio mit 100 % US-Aktien ist das Portfolio mit der schlechtesten Performance. Ich hätte erwartet, dass es das Beste ist. Es scheint, dass die Wechselkurse für unser Portfolio nicht so gut sind.

Aber das ist ein sehr kurzer Zeitraum. Wir müssen abwarten, was bei längeren Zeiträumen passiert.

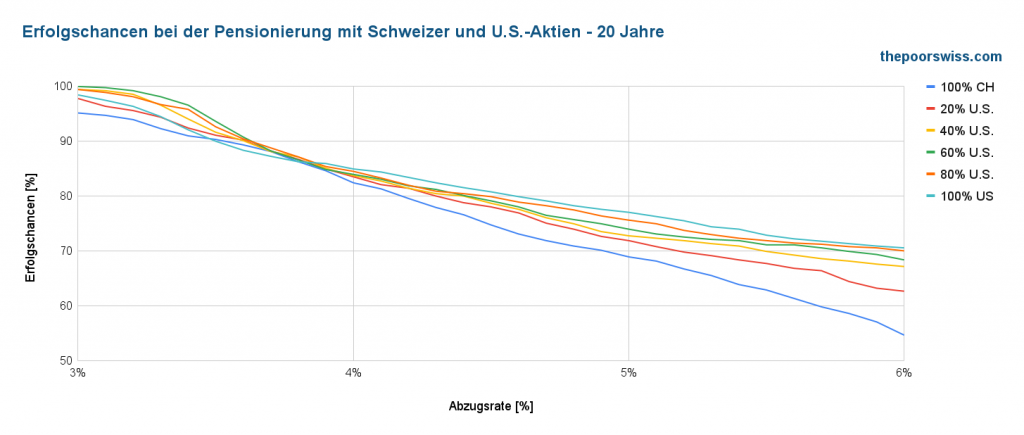

Ruhestand von 20 Jahren

So sieht es also aus, wenn man 20 Jahre im Ruhestand ist.

Bei einer hohen Entnahmequote ergibt sich eine deutliche Verbesserung durch die Beimischung von US-Aktien. Bei niedrigen Entnahmesätzen ist er jedoch leider nicht so bedeutend.

Selbst bei 100 % US-Beständen liegt die Erfolgschance für 20 Jahre bei nur 84 %. Diese Ergebnisse sind nicht zu schlecht, aber auch nicht zu toll. Und das in nur 20 Jahren. In der Praxis würden wir gerne länger durchhalten. Was ist also das Problem?

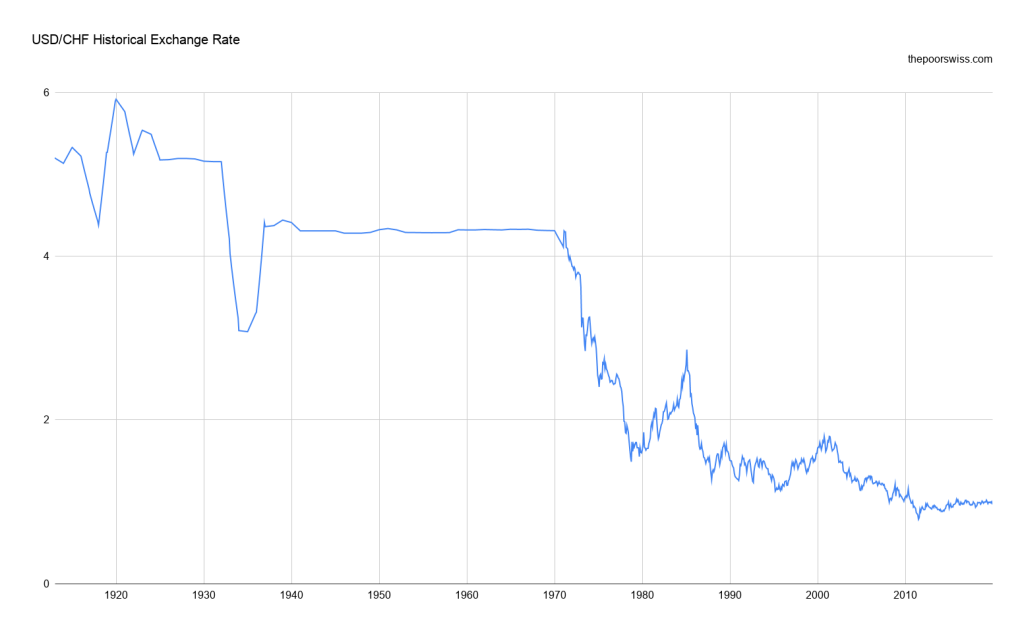

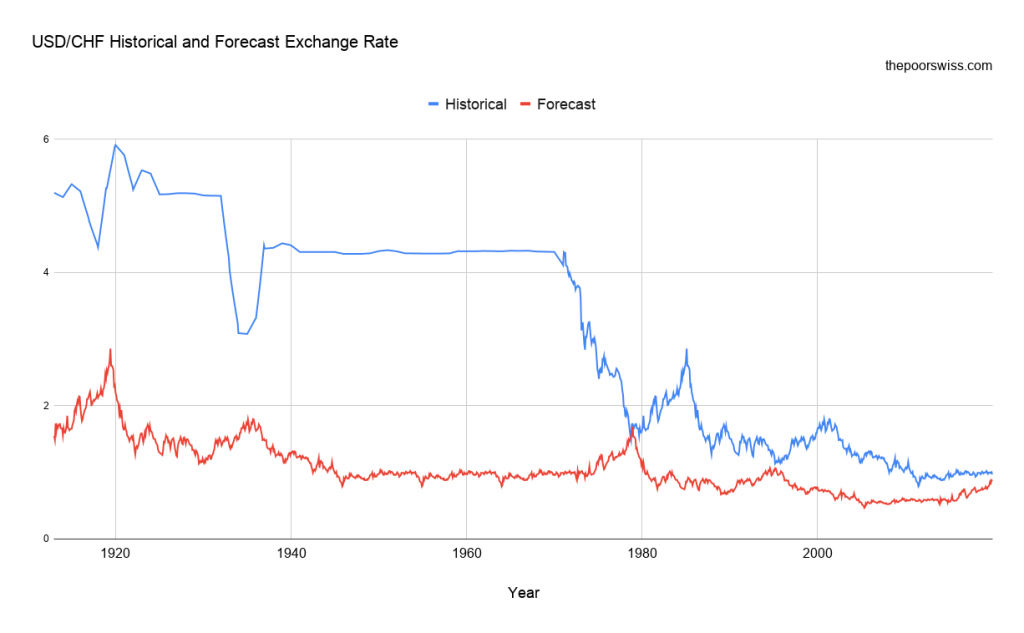

USD / CHF-Wechselkurs

Um das Problem zu verstehen, müssen wir uns die historischen Daten des USD/CHF-Wechselkurses ansehen.

Als ich diese Grafik zum ersten Mal sah, war ich schockiert. Die Daten vor 1980 sind einfach seltsam. Aber es macht Sinn. Um einige der großen Bewegungen zu erklären, müssen wir etwas über die Geschichte des US-Dollars erfahren.

Erstens ist der US-Dollar seit 1900 in Gold konvertierbar. Diese Umrechnung wird als Goldstandard bezeichnet. Es ist wichtig, dies zu wissen, um diese Grafik zu verstehen.

Der erste deutliche Rückgang war zu Beginn des Weltkriegs 1914 zu verzeichnen. Als die Vereinigten Staaten in den Krieg eintraten, begann sich der Wert des Dollars zu erholen. Und nach dem Krieg stieg sie sehr stark an, da auch die Wirtschaft sehr schnell anstieg.

Dann folgt eine fast flache Kurve bis 1933. Zu dieser Zeit änderte Franklin Roosevelt den Goldstandard. Er änderte den Wert eines Dollars von 1,505 Gramm Gold auf 0,888 Gramm Gold. Diese Veränderung erklärt den massiven Rückgang der Grafik im Jahr 1933.

Danach ist eine sehr flache Linie zu sehen. Sie ist in erster Linie auf den Goldstandard und ein wenig auf das Bretton-Woods-System zurückzuführen. Als das Bretton-Woods-System 1970 aufgegeben wurde, war ein leichter Rückgang zu verzeichnen. Doch der kolossale Fall begann erst, nachdem Richard Nixon 1971 den Goldstandard aufgab. Durch diese Maßnahme halbierte sich der Wert des Dollars in weniger als acht Jahren.

Warum spreche ich also über diese Details? Denn die Daten sind nicht repräsentativ für die Zukunft. Wir werden nie einen neuen Goldstandard oder ein neues Bretton-Woods-System erleben. Und wir werden keine großen Rückgänge wie bisher erleben.

Jetzt müssen wir also etwas Schlimmes tun: die Zukunft vorhersagen! In den letzten zehn Jahren war der Dollar weitgehend stabil. Und in den letzten 30 Jahren ging es meist bergab. Ich glaube jedoch nicht, dass der Wert des Dollars jemals wieder verfünffacht werden wird, zumindest nicht in nächster Zeit. Die Vereinigten Staaten haben eine starke Wirtschaft und werden noch viele Jahre stark bleiben.

Ich sehe zwei Möglichkeiten, eine bessere Dollarprognose zu erstellen:

- Der Wechselkurs wird ignoriert, indem dem Dollar und dem Schweizer Franken der gleiche Wert beigemessen wird.

- Die frühen verrückten Jahre werden gestrichen und die späteren, vernünftigeren Jahre werden nachgeholt.

Wir werden jetzt beide. Denken Sie daran, dass die Zukunft für den Dollar und den Schweizer Franken etwas ganz anderes bereithalten kann. Ich kann es nicht besser wissen! Und niemand weiß es besser!

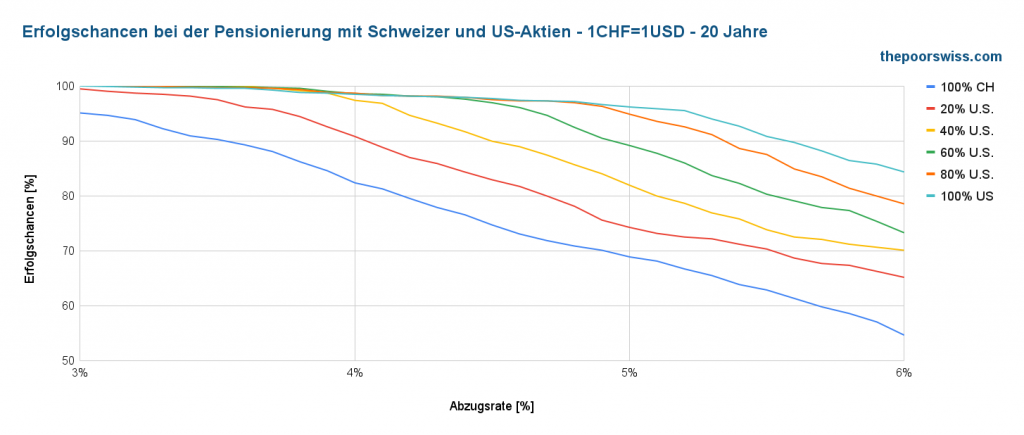

Der USD/CHF-Kurs wird ignoriert

Wir haben gesehen, dass es für die Schweizer Anleger nicht gut ist, wenn der Wechselkurs seine Geschichte wiederholt. Wir können damit beginnen, zu sehen, was passiert, wenn wir den Wechselkurs USD/CHF ignorieren. Das bedeutet, dass wir alle Wechselkurse auf eins setzen.

Ruhestand von 20 Jahren

Wir beginnen direkt mit einem Ruhestand von 20 Jahren.

Diese Grafik ist schon viel besser! Wenn wir den Wechselkurs außer Acht lassen, verbessert die Beimischung von US-Aktien unsere Erfolgschancen drastisch. Das ist logisch, denn sie haben in der Vergangenheit viel bessere Renditen erzielt. Die Hinzufügung von 40 % der US-Bestände macht bereits einen großen Unterschied.

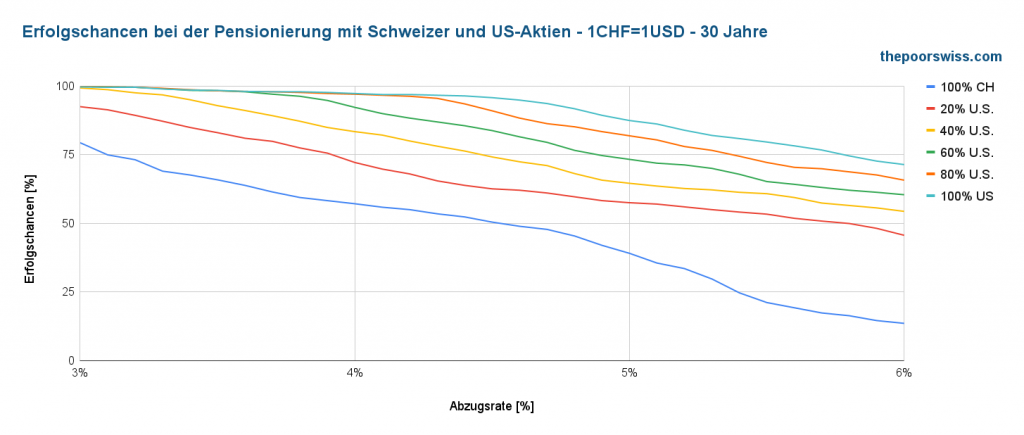

Ruhestand von 30 Jahren

Dies geschieht 30 Jahre lang.

Wir können sehen, dass seit 30 Jahren US-Bestände notwendig sind. Um eine Erfolgschance von mehr als 90 % bei einer Entnahmerate von 4 % zu erreichen, sind 60 % der US-Aktien erforderlich. Die Schweizer Aktien können keine hohe Entnahmequote verkraften.

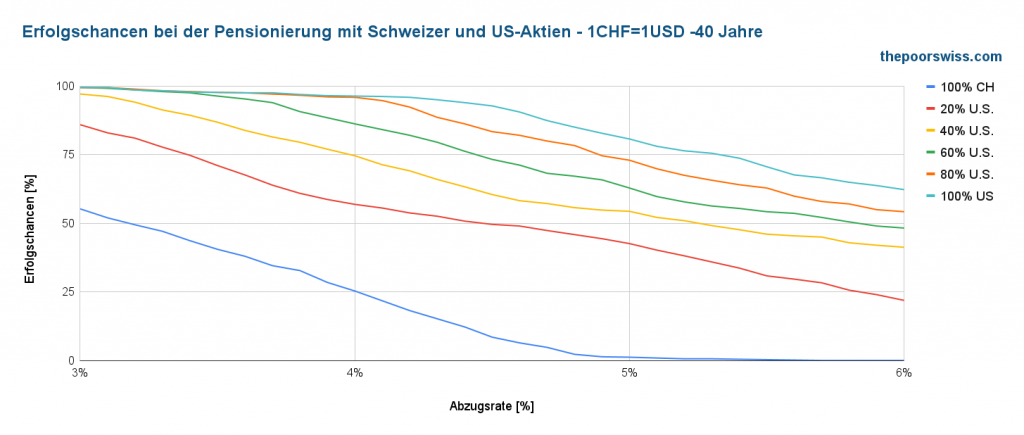

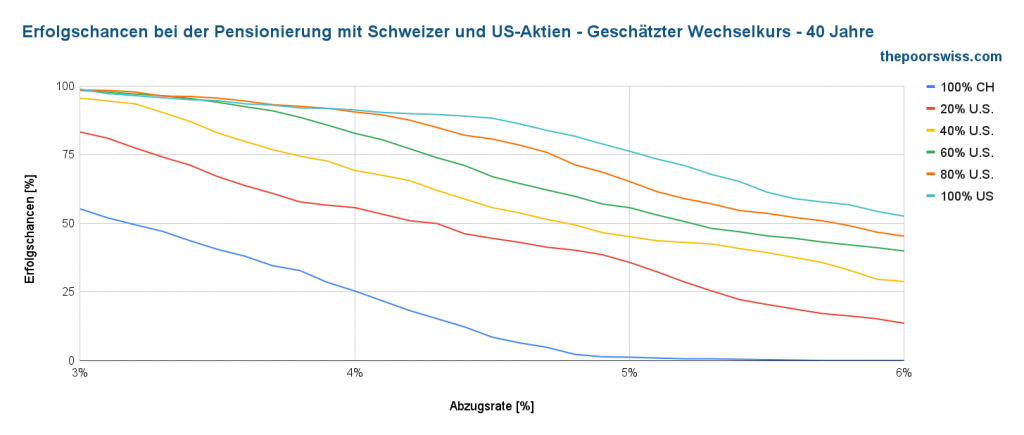

Ruhestand nach 40 Jahren

Was ist, wenn wir wollen, dass unser Geld 40 Jahre lang reicht?

Seit 40 Jahren sieht es selbst bei 60 % der US-Bestände mit einer Erfolgschance von 86 % gefährlich aus. Mit einer Entnahmequote von 3,5 % wäre es noch in Ordnung. Interessant ist, dass bei einer Entnahmerate von 4 % sowohl 20 % als auch 0 % Schweizer Aktien fast die gleiche Performance aufweisen. Bei höheren Entnahmeraten dominiert jedoch das Portfolio mit 100% US-Aktien deutlicher.

Vorhersage des USD/CHF

Die Festsetzung des Wechselkurses auf 1 CHF = 1 USD ist auf kurze Sicht nicht allzu schlecht. Langfristig gesehen ist das aber überhaupt nicht gut. Außerdem werden dadurch Risiken beseitigt, die wir nicht ignorieren sollten. Ich schlage daher vor, dass wir eine kleine Prognose auf der Grundlage der tatsächlichen Erträge erstellen.

Hier sind die voraussichtlichen Schätzungen für den USD/CHF-Wechselkurs:

In blau ist der aktuelle Wechselkurs dargestellt, in rot die von mir erstellte Prognose. Der Anfang der Kurve sind die realen Daten von 1978 bis 2020, gefolgt von den Daten von 2009 bis 2020. Der Rest schließlich verwendet die monatlichen Renditen von 1978 bis 2020, um die Daten zu vervollständigen.

Sie ist keineswegs perfekt. Und so wird es auch nicht sein. Aber ich glaube, dass dies eine viel bessere Darstellung dessen ist, was der Dollar in Zukunft werden wird.

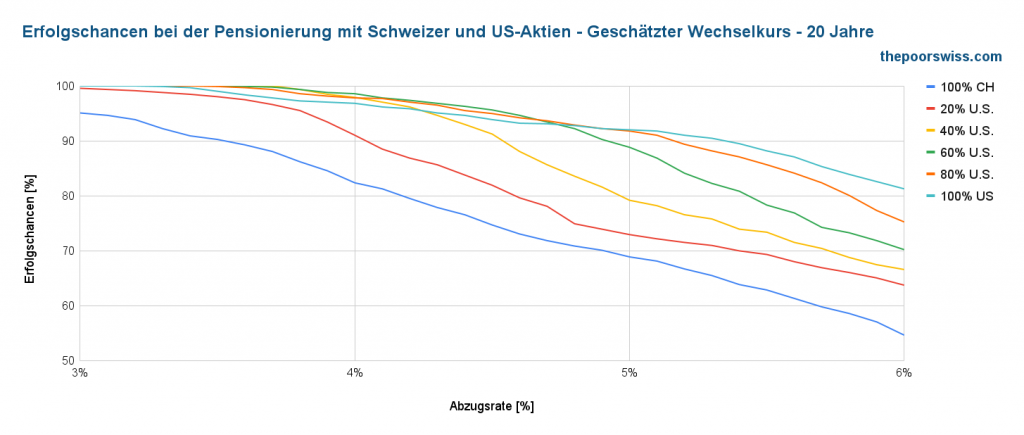

Ruhestand von 20 Jahren

Wir sollten sehen, was mit unserem imaginären prognostizierten Wechselkurs passieren würde.

Jetzt sind die Ergebnisse noch interessanter! Wir können sehen, dass es keine klare Trennung bei jeder Erhöhung der US-Zuweisung gibt. Wie wir erwarten, hat eine zu hohe Allokation in Schweizer Aktien wenig Aussicht auf Erfolg.

Aber selbst 20 % der US-Aktien können Ihnen eine erhöhte Erfolgschance bieten, bis zu 90 % Erfolgschance bei einer Entnahmerate von 4 %. Am interessantesten ist, dass die besten Chancen nicht mit 100% US-Aktien, sondern mit 60% US-Aktien bestehen. Ab einer Entnahmerate von 5 % dominieren die 100 %-igen US-Aktien, doch ist diese Entnahmerate für die meisten Menschen zu hoch.

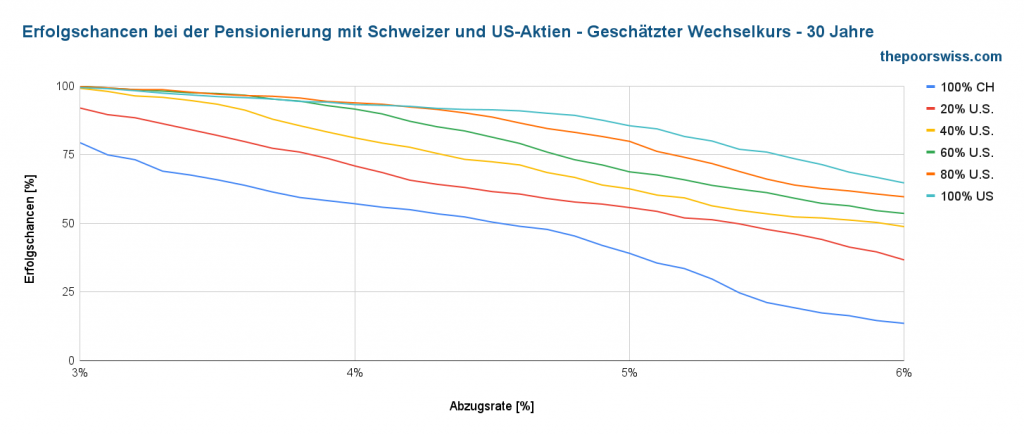

Ruhestand von 30 Jahren

Wir können auch sehen, ob wir den gleichen Trend mit 30 Jahren Ruhestand beobachten können.

Wir können hier das gleiche Verhalten wie zuvor beobachten. Für einen längeren Zeitraum benötigen Sie einen Anteil von mindestens 60 % an US-Aktien in Ihrem Portfolio. Wenn Sie einige Schweizer Aktien behalten, haben Sie immer noch gute Chancen, mit einer vernünftigen Rückzugsrate erfolgreich zu sein. Dies ist jedoch kein großer Unterschied.

Ruhestand von 40 Jahren

Schließlich sollten wir sehen, was passiert, wenn der Ruhestand 40 Jahre lang dauert.

Dieses Mal ist die Performance mit 20% Schweizer Aktien und 100% US-Aktien fast identisch, abgesehen von den hohen Entnahmeraten. Aber wir sehen jetzt, dass sogar 40 % der US-Aktien eine sehr niedrige Performance aufweisen. Wenn Sie zu 60 % in US-Aktien investiert sind, benötigen Sie eine niedrigere Entnahmerate, um Ihr Vermögen zu erhalten.

Schlussfolgerung zum Wechselkurs

Wir sehen, dass die Wechselkurse einen erheblichen Einfluss auf die Renditen haben. In der Vergangenheit waren die Wechselkurse für USD und CHF ziemlich verrückt, und ich glaube nicht, dass wir uns allzu große Sorgen machen müssen, dass sie zu verrückt werden. Aber ich denke, wir müssen es trotzdem in Betracht ziehen.

20 % der Schweizer Aktien sind eine vernünftige Allokation, um sich gegen schlechte Wechselkurse abzusichern. Wer eine niedrige Rückzugsrate nutzt, könnte sogar in Erwägung ziehen, 40 % in Schweizer Aktien zu halten, um sich gegen Wechselkursschwankungen abzusichern.

Die Daten für die Schweiz

Wenn Sie mehr Details über die Simulation erfahren möchten, finden Sie die Technik in meinem Beitrag über meinen FIRE-Rechner, der auf meinem Tool und meinen Daten basiert. Der Quellcode ist ebenfalls verfügbar!

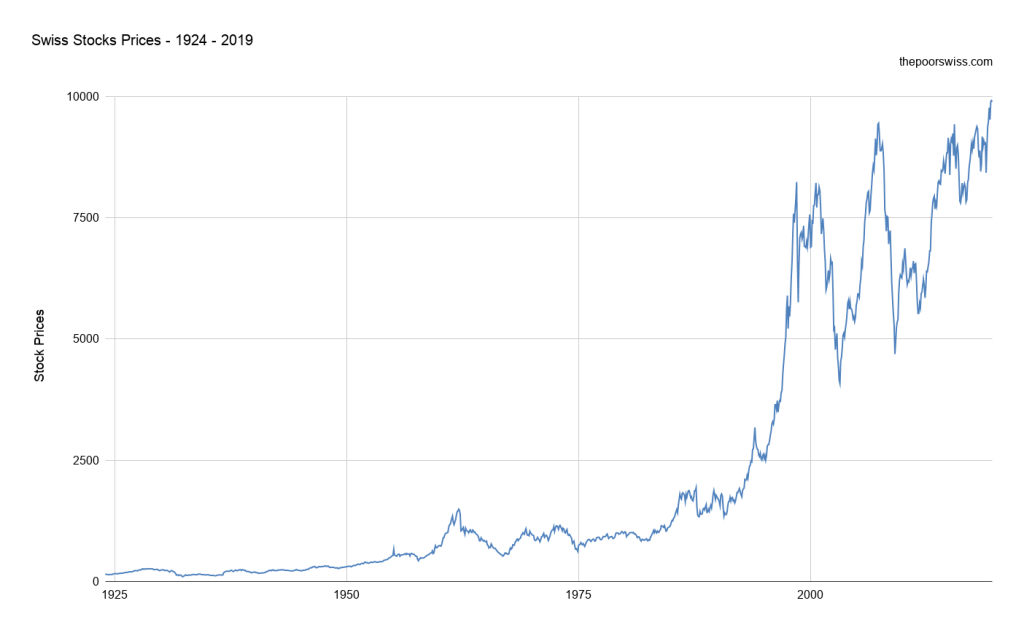

Schweizer Aktien

Für die Schweizer Aktienwerte habe ich historische Daten von der HSSO erhalten. Da diese Daten nur bis 1995 reichten, habe ich sie mit SMI-Daten von 1988 bis 2020 ergänzt.

Hier sehen Sie, wie sich die Schweizer Aktien in der Vergangenheit entwickelt haben:

Wie wir sehen können, war es keine ruhige Fahrt für Schweizer Aktien. Bis 1980 waren sie stabil und brachten wenig ein. Danach kamen sie viel häufiger zurück. Aber sie waren auch unbeständiger. Sie ähneln inzwischen sehr stark den US-Aktien, allerdings in geringerem Ausmaß.

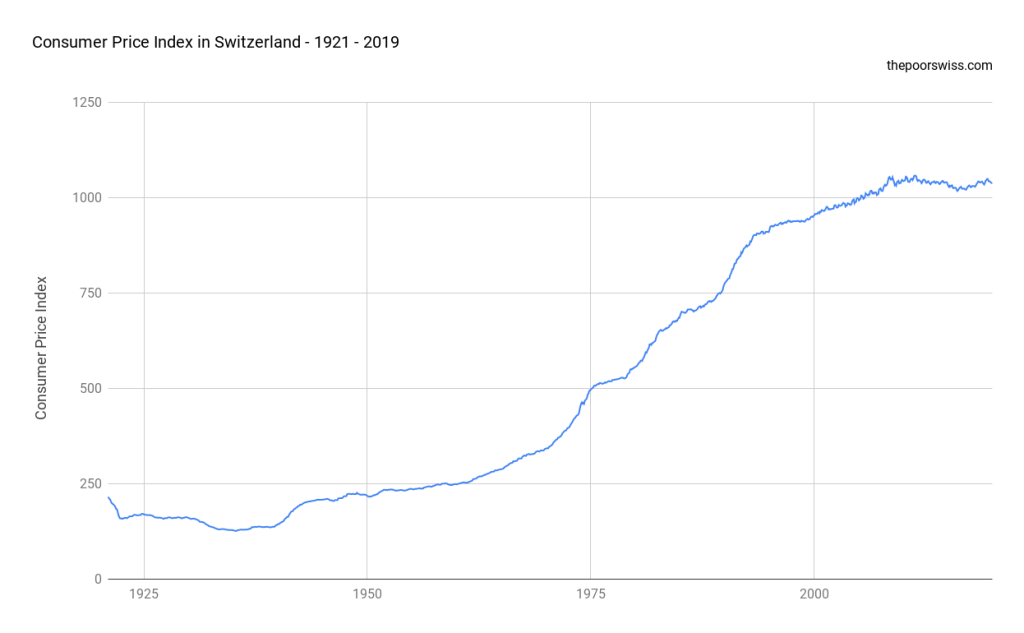

Historische Inflation in der Schweiz

Für diese Simulation habe ich historische Inflationsdaten vom amtlichen Statistikamt erhalten. Da sich der Index mehrmals geändert hat, habe ich das Jahr 1924 als Referenz genommen und die Preise aus jeder Periode auf der Grundlage der vorherigen Periode berechnet.

Hier sehen Sie, wie die Preise in der Schweiz in den letzten 100 Jahren aussahen.

In den letzten zehn Jahren war die Entwicklung weitgehend flach. Davor war die Inflation viel stärker. Aber die Inflation in der Schweiz war schon immer vernünftiger als in anderen Ländern.

USD/CHF-Wechselkurs

Ich habe zwei Quellen für die historischen Daten des USD/CHF-Wechselkurses gefunden. Zunächst habe ich jährliche Daten von 1924 bis 2018 gefunden und diese mit monatlichen Daten von 1971 bis 2019 ergänzt.

Wir haben uns bereits das Diagramm zum US-Wechselkurs angesehen:

Sie können den vorherigen Abschnitt über den USD/CHF-Wechselkurs lesen, um zu erfahren, was mit diesem Wechselkurs passiert ist.

Schlussfolgerung

Ein einfacher Leitfaden (auf Englisch), der Sie durch alle Schritte in die finanzielle Unabhängigkeit und vielleicht in den Vorruhestand führt.

Starten Sie Ihren Tag in die finanzielle Unabhängigkeit!

Aus dieser Analyse haben wir viele interessante Dinge über Schweizer Aktien und den Ruhestand in der Schweiz gelernt.

Zunächst einmal hätten Schweizer Aktien allein nicht ausgereicht, um ein Portfolio über lange Zeit zu halten. Ihre Renditen sind in der Vergangenheit zu niedrig gewesen, um Rücknahmen zu ermöglichen. In den letzten 50 Jahren ist es ihnen jedoch besser ergangen. Diese Tatsache beweist nicht, dass sie langfristig besser abschneiden werden. Dies zeigt jedoch, dass sie auf dem richtigen Weg sind.

Eine weitere Erkenntnis ist, dass der USD/CHF-Wechselkurs in den letzten 100 Jahren ziemlich hektisch war. Mit den Änderungen des Goldstandards, dem Bretton-Woods-System und der Aufgabe des Goldstandards kam es zu zahlreichen starken Kurseinbrüchen und -anstiegen.

Dieser hektische Wechselkurs würde unsere Chancen auf eine erfolgreiche Frühpensionierung in der Schweiz schmälern. Da die Schweizer Aktien nicht genug abwerfen, brauchen wir einige US-Aktien (oder Weltaktien), um das auszugleichen. Aber dann sind wir dem Währungsrisiko ausgesetzt.

Ich glaube nicht, dass dieser Wechselkurs für die Zukunft repräsentativ ist. So etwas wie den Goldstandard gibt es nicht mehr. Und ich sehe nicht, dass ein neues Bretton-Woods-System zurückkehren wird. Bedenken Sie, dass ich nur Vermutungen anstelle.

Bei einem weniger schwankungsanfälligen Wechselkurs können wir hoffen, dass wir unsere Rücknahme 40 Jahre lang aufrechterhalten können. Bei einer Entnahmerate von 4 % würden wir mindestens 80 % US-Aktien benötigen. Und bei einer Entnahmerate von 3,5 % würden wir mindestens 60 % benötigen.

Nach dieser Simulation werde ich bei meinem derzeitigen Plan bleiben. Ich werde 20 % Schweizer Aktien in meinem Portfolio behalten und möglicherweise auf 25 % aufstocken. Und ich werde eine Entnahmerate von etwa 3,75 % oder weniger beibehalten. Ich werde in Erwägung ziehen, 5% zusätzliche Schweizer Aktien in mein Portfolio aufzunehmen, um mich gegen das Währungsrisiko abzusichern. Mehr als das scheint aber nicht nötig zu sein.

Was halten Sie von diesen Ergebnissen?

Laden Sie dieses E-Book herunter und optimieren Sie Ihre Finanzen und sparen Sie Geld, indem Sie die besten in der Schweiz verfügbaren Finanzdienstleistungen nutzen!

Das KOSTENLOSE E-Book herunterladen