Was ist eine ausfallsichere Rückzugsrate?

| Aktualisiert: |(Offenlegung: Einige der unten aufgeführten Links können Affiliate-Links sein)

Wir haben bereits viel über Rückzugsrate und sichere Rückzugsrate im Zusammenhang mit dem Ruhestand gesprochen. Wir haben jedoch noch nicht über ausfallsichere Rückzugsraten gesprochen.

Einfach ausgedrückt ist eine ausfallsichere Rückzugsrate eine Rückzugsrate , die in der Vergangenheit nie ausgefallen wäre. In diesem Artikel sehen wir uns an, welche Rückzugsraten ausfallsicher sind und ob es mehr als diese einfache Definition gibt.

Ausfallsichere Rückzugsraten

Auch hier beginnen wir mit der Definition: Eine ausfallsichere Entnahmequote ist eine Entnahmequote, die in der Vergangenheit niemals ausgefallen wäre. Anders ausgedrückt: Wenn Sie eine ausfallsichere Rückzugsrate verwenden würden, würde Ihnen im Ruhestand für einen bestimmten Zeitraum und ein bestimmtes Portfolio nicht das Geld ausgehen.

Es ist unbedingt zu beachten, dass es für jeden Zeitraum und jedes Portfolio eine ausfallsichere Rückzugsrate gibt. Das bedeutet, dass es keine einheitliche, sichere Rückzugsrate gibt, sondern dass es für jede Situation eine gibt.

Wenn Sie, wie ich, über historische Daten und einige Programmierkenntnisse verfügen, ist es ein Leichtes, für viele Situationen ausfallsichere Rückzugsraten zu finden. Die Aufgabe besteht einfach darin, viele Abhebungsraten auszuprobieren, von hoch bis niedrig, bis Sie eine finden, die eine 100%ige Erfolgsquote ergibt.

Wir werden also die ausfallsicheren Rückzugsrate für einige Standardportfolios und Ruhestandszeiträume sehen. Ich werde US-Aktien und -Anleihen verwenden, mit historischen Daten von 1871 bis 2021.

Wenn Sie weitere Informationen zu diesen Daten wünschen, sollten Sie sich ansehen , wie ich die Ergebnisse der Trinity-Studie wiedergegeben habe.

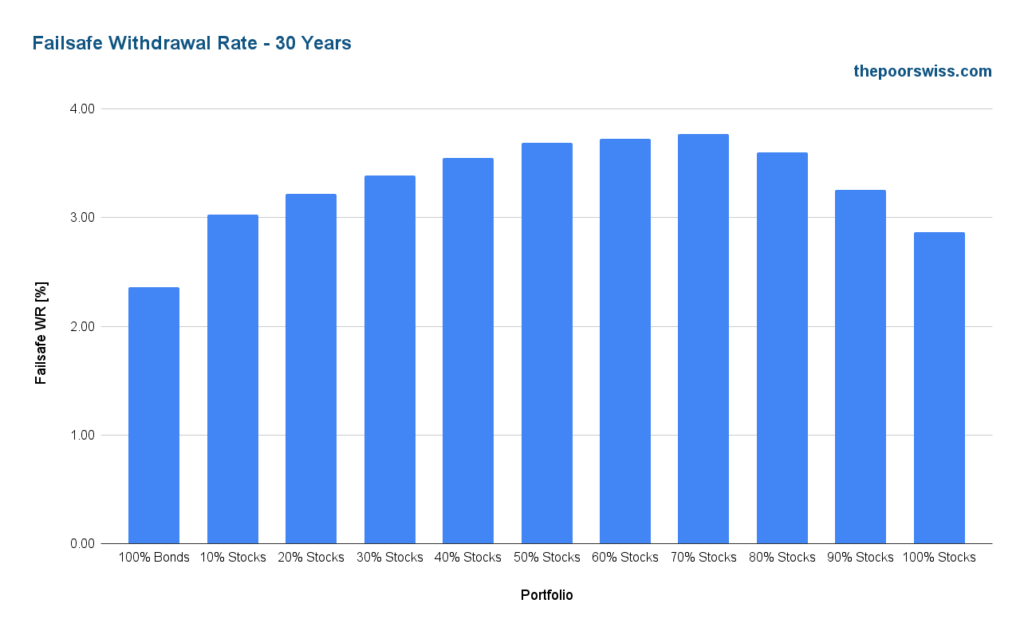

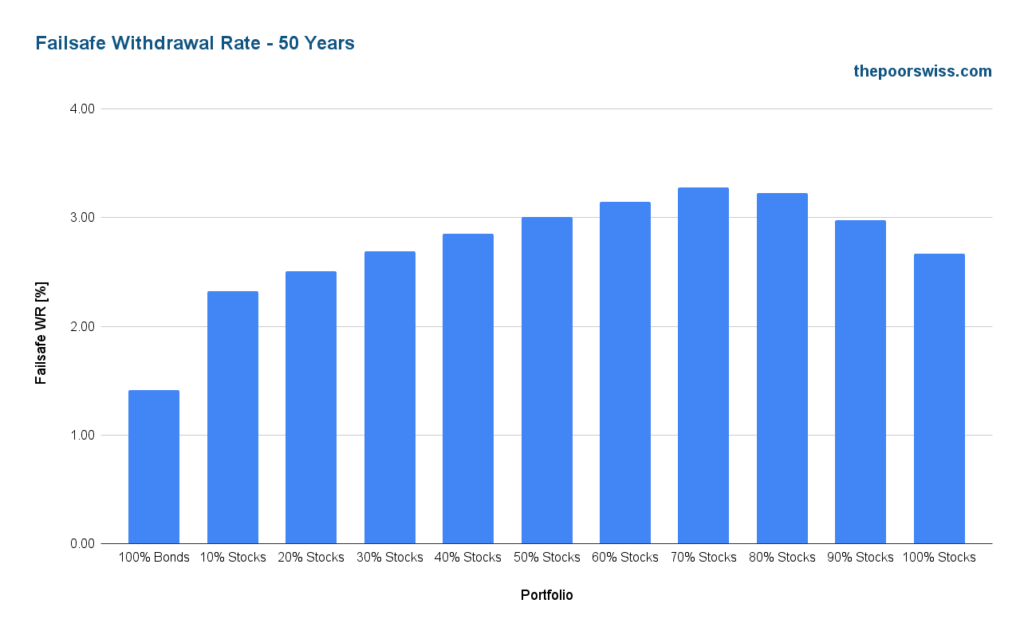

30 Jahre Ruhestand

Wir beginnen mit einer Rentenzeit von 30 Jahren. Hier sind die ausfallsicheren Rückzugsrate für verschiedene Portfolios.

Die höchste ausfallsichere Rückzugsrate wird mit 70% Aktien und 30% Anleihen erreicht. Davor und danach sind die ausfallsicheren Rückzugsraten niedriger.

Diese Ergebnisse sind sehr interessant. Dabei geht es um zwei Punkte:

- Aktien sind notwendig, um eine ausreichende Rendite für 30 Jahre zu erzielen.

- Anleihen erhöhen die Wahrscheinlichkeit, dass ein Portfolio länger hält (schlechteste Duration), verbessern aber nicht immer die Erfolgsquote eines Portfolios.

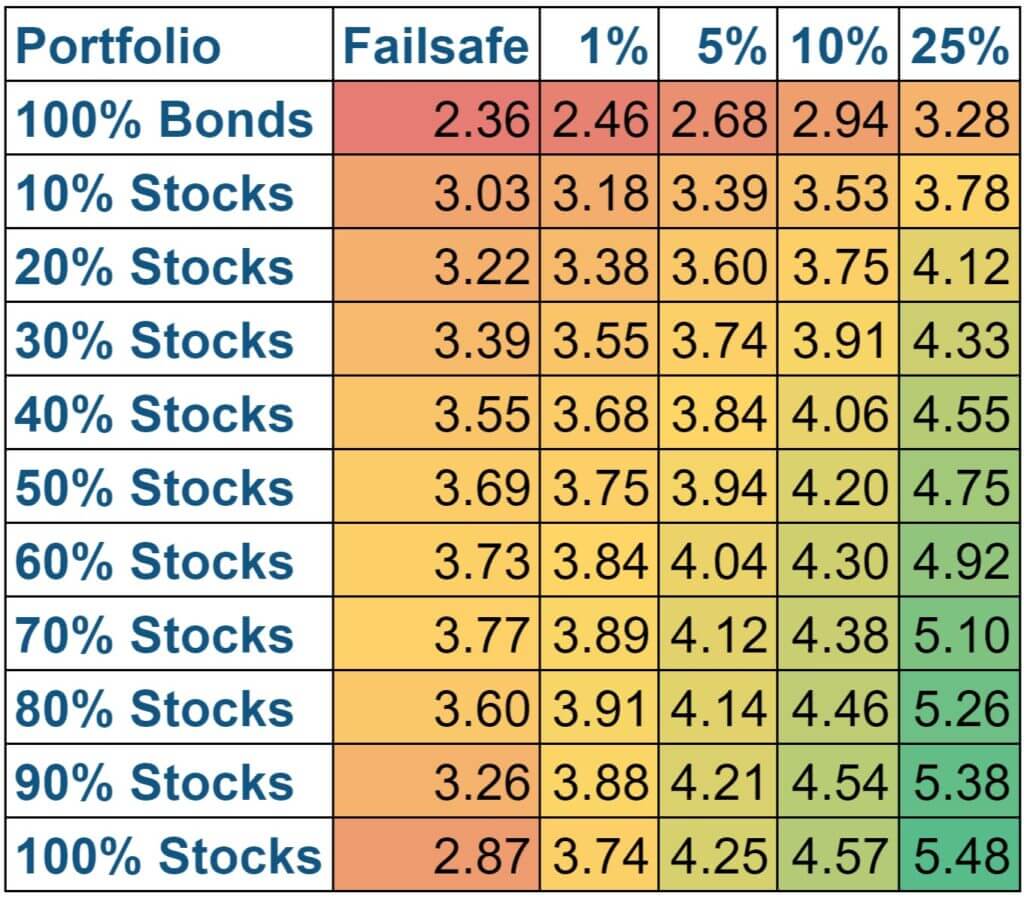

Heißt das, dass wir nur die ausfallsichere Rückzugsrate verwenden sollten? Nicht unbedingt. Eine Erfolgsquote von 100 % ist gut, aber nicht unbedingt notwendig. Manche Menschen wollen niedriger zielen, um aggressiver zu sein.

Sie wollen im Ruhestand nicht scheitern. In einigen Fällen können Sie jedoch eine höhere Entnahmerate mit einer gewissen Flexibilität planen und ohne Probleme in Rente gehen.

Wir können also einige Varianten von Rücknahmequoten sehen, indem wir einige Fehlschläge zulassen.

Die Spalte 5 % bedeutet beispielsweise, dass eine Abhebungsrate mit einer Erfolgsquote von mindestens 95 % angestrebt wird.

Diese Ergebnisse sind sehr interessant. In der Tat bedeutet die Tolerierung einiger Fehlschläge, dass die Rückzugsraten, die Sie nutzen können, erheblich steigen. Dieses Ergebnis gilt insbesondere für Aktien. Wenn wir einen Ausfall von 5 % in Kauf nehmen, können wir feststellen, dass das Portfolio mit 100 % die höchste Rückzugsrate ermöglicht.

Wie viel Misserfolg Sie in Ihrem Fall tolerieren, hängt nur von Ihnen selbst ab. Jede Person sollte das angemessene Maß an akzeptablem Versagen wählen. Bei mir sind es zwischen 5 und 10 %.

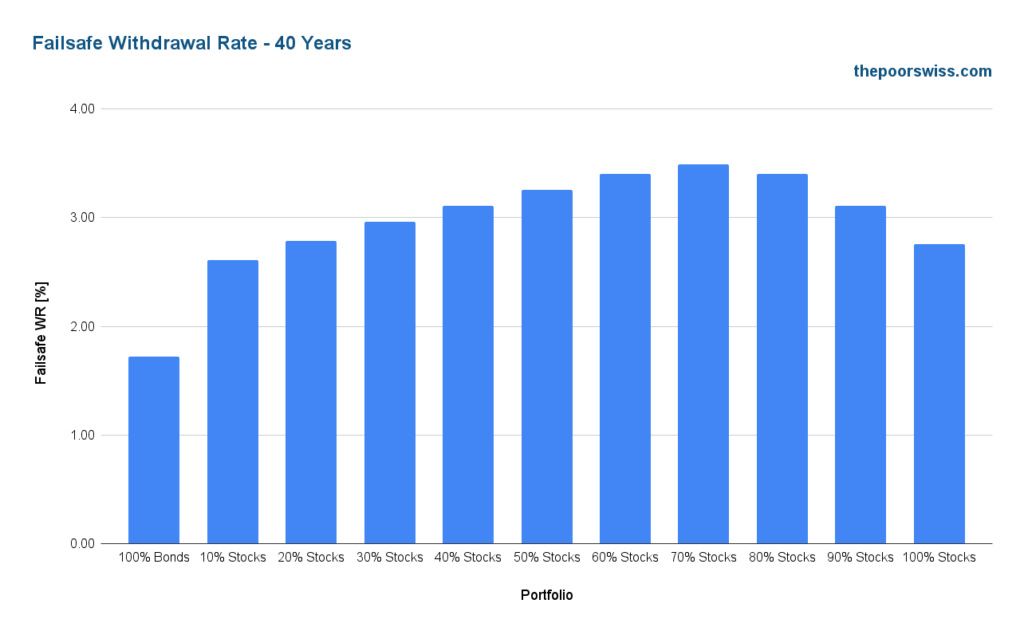

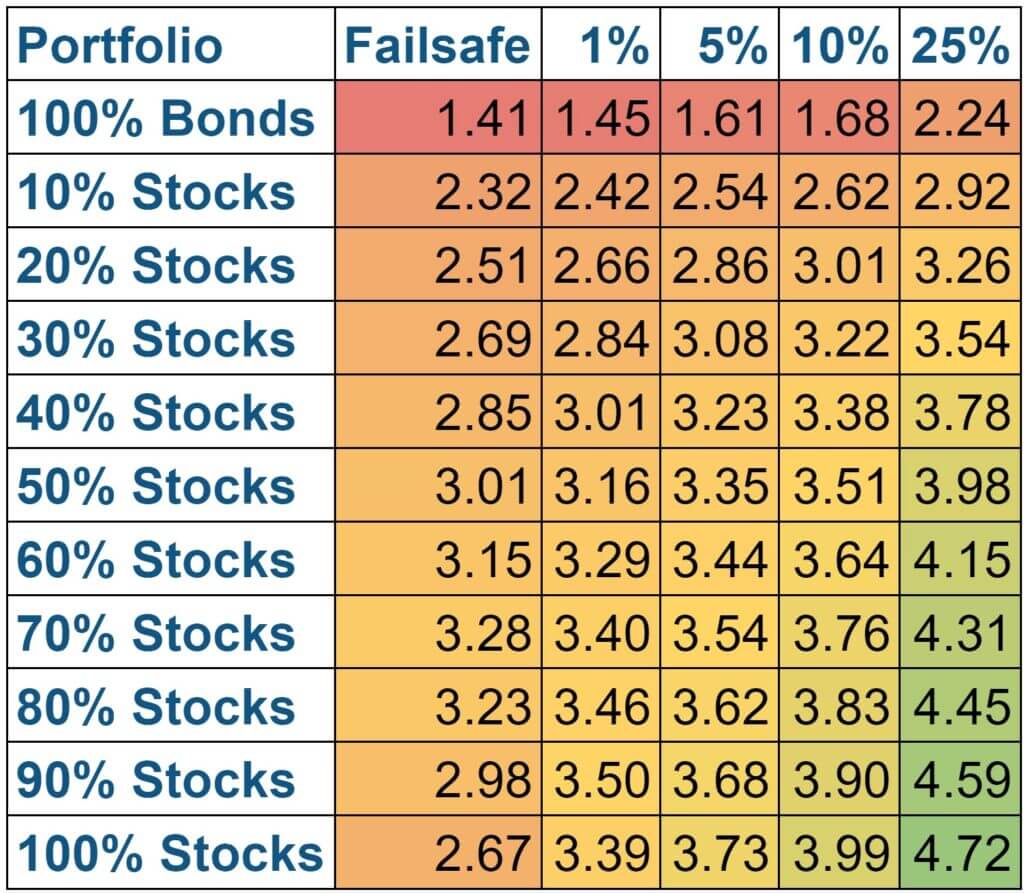

40 Jahre Ruhestand

Dreißig Jahre Ruhestand sind relativ kurz, wenn Sie vorzeitig in Rente gehen wollen. Wir betrachten also die ausfallsicheren Entnahmeraten für 40 Jahre im Ruhestand.

Über einen Zeitraum von 40 Jahren sind die ausfallsicheren Rückzugsrate durchweg niedriger als über 30 Jahre. Interessanterweise sind die ausfallsicheren Rückzugsrate für Anleihen stärker gesunken als für Aktien. Diese Feststellung ist sinnvoll, da Anleihen niedrigere Renditen aufweisen und ein langer Ruhestand Aktien erfordert. Aber auch hier wird die höchste ausfallsichere Rückzugsrate mit 70% Aktien erreicht.

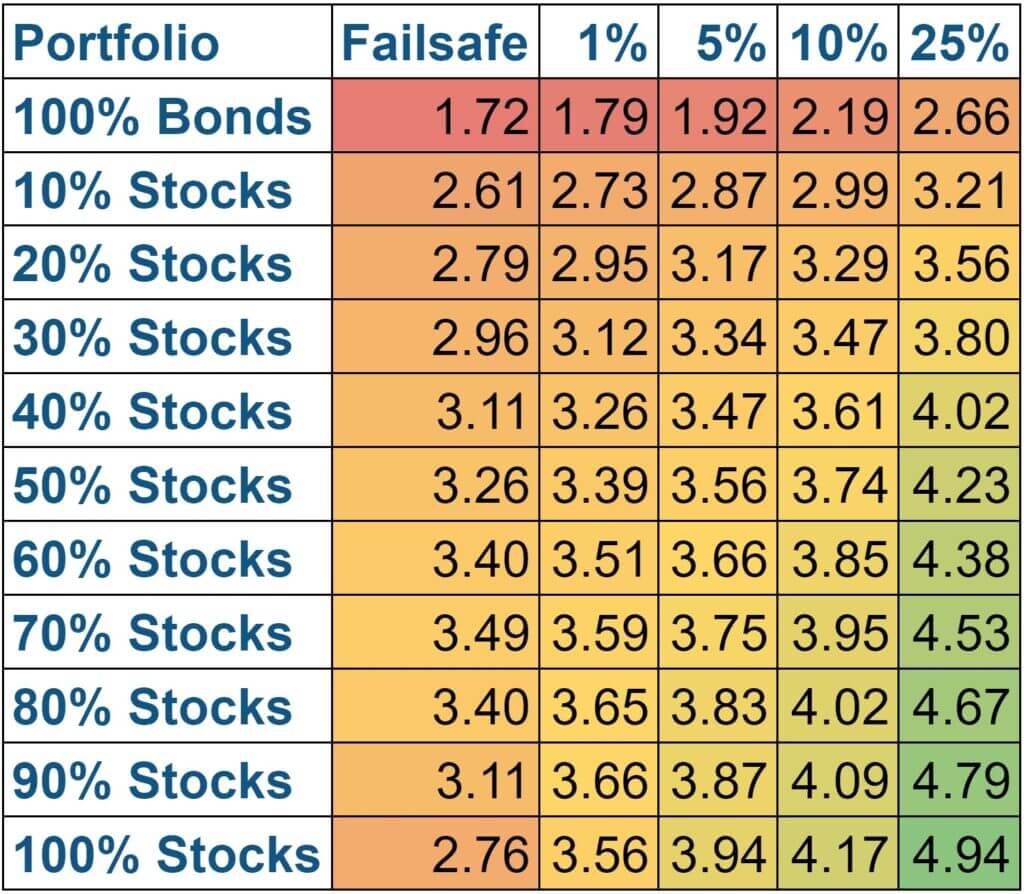

Hier sind noch einmal die verschiedenen Abhebungsraten.

Selbst bei einer Fehlerquote von 5 % wird die 4 %-Regel immer scheitern. Um eine Rückzugsrate von 4 % zu erreichen, müssten wir 10 % Ausfall zulassen.

Dennoch ist es interessant, dass die Rückzugsraten immer noch relativ hoch sind, mit einer vernünftigen Aktienquote und einer gewissen Fehlertoleranz.

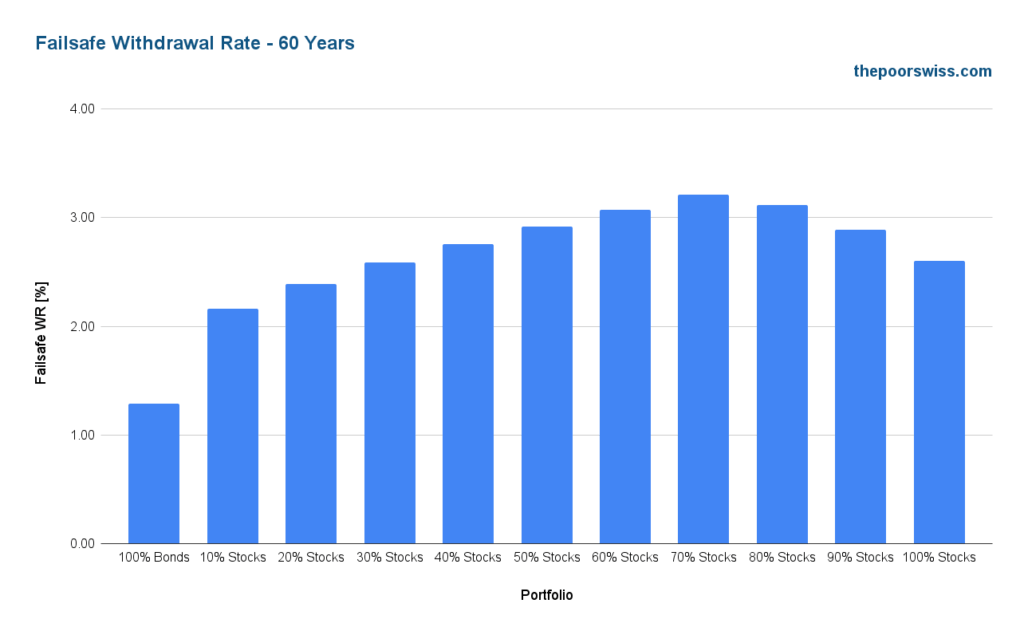

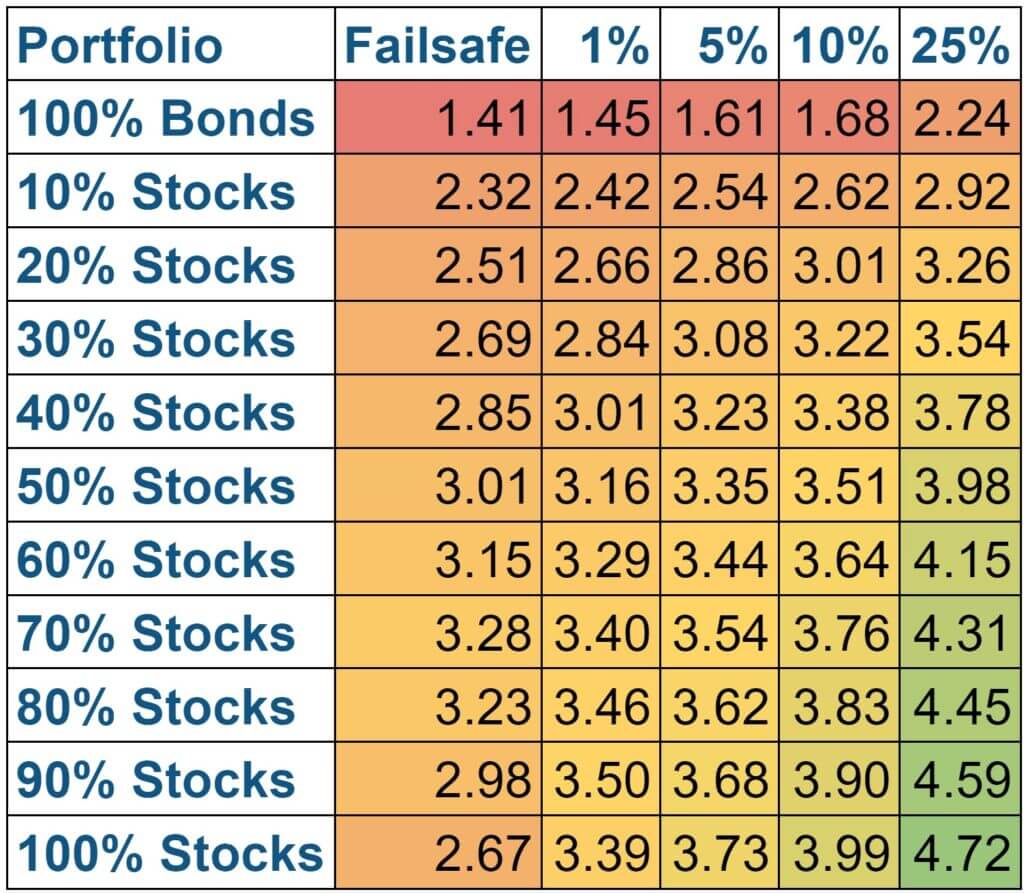

50 Jahre Ruhestand

So sieht es bei einem Ruhestand von 50 Jahren aus.

Erwartungsgemäß gehen die ausfallsicheren Rückzugsraten noch weiter zurück. Selbst mit 70 % Aktien liegen wir kaum bei 3 %.

Wir sehen, dass wir selbst bei einer Ausfallquote von 10 % nicht die sichere Abzugsquote von 4 % erreichen. Auch hier gilt: Je mehr Misserfolge Sie zu akzeptieren bereit sind, desto besser entwickeln sich die Aktien.

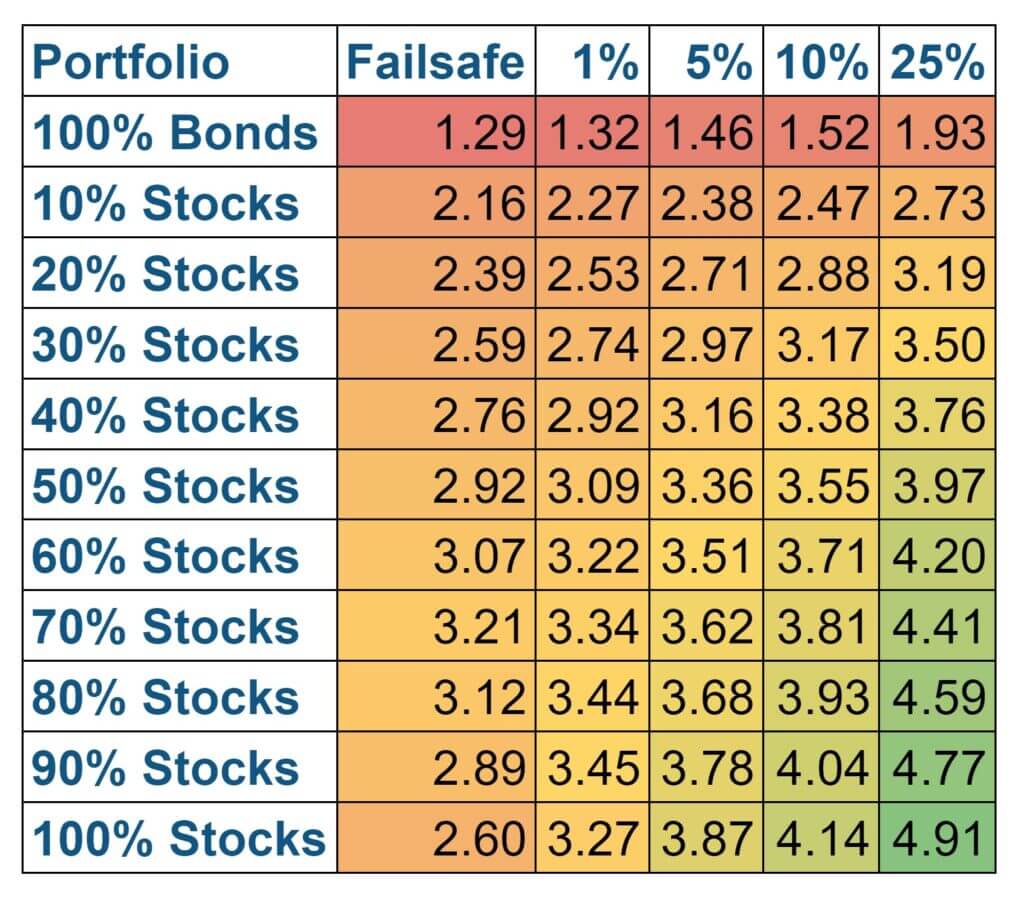

60 Jahre Ruhestand

Und schließlich, was passiert, wenn man 60 Jahre im Ruhestand ist.

Die ausfallsicheren Rückzugsraten sind wieder niedriger, aber der Unterschied ist nicht sehr groß. Eine Strategie, die über 50 Jahre funktioniert, würde im Allgemeinen auch über 60 Jahre funktionieren.

Und hier sind die Details:

Wenn Sie die Ergebnisse genau verfolgt haben, werden Sie feststellen, dass einige dieser Ergebnisse höher als 50 Jahre sind. Bedeutet dies, dass 60 Jahre sind einfacher als 50 Jahre? Nein!

Das Problem mit den 60 Jahren ist, dass wir einige Bärenmärkte in der Geschichte übersehen. So fehlen beispielsweise die Bärenmärkte von 1966 und 1968, die in den 50-Jahres-Zeiträumen erfasst wurden. Dieses Ergebnis zeigt die Grenzen der historischen Simulation auf, da wir nur Daten bis 1871 haben.

Nichtsdestotrotz halte ich diesen Zeitraum für eine interessante Studie. Interessant ist, dass dieses Mal 1 % Toleranz nicht ausreicht, um 100 % Aktien an der Spitze zu erhalten.

Unsere Situation

Diese Daten sind interessant, aber wie können wir sie nutzen?

Nehmen wir zum Beispiel unsere Situation. Ich möchte mit 50 Jahren finanziell frei sein. Zurzeit möchte ich, dass mein Geld etwa 50 Jahre lang reicht. Deshalb muss ich mir die Tabelle 50 Jahre lang ansehen:

Im Ruhestand möchte ich entweder 100 % Aktien oder 80 % Aktien haben. Meine Risikotoleranz liegt zwischen 5% und 10%. Ich kann also zum Beispiel den mittleren Wert zwischen diesen beiden Zahlen nehmen.

Für meine beiden Portfolios:

- Bei 80 % Aktien bräuchte ich eine Rückzugsrate zwischen 3,62 % und 3,83 %.

- Bei 100 % Aktien bräuchte ich eine Rückzugsrate zwischen 3,73 % und 3,99 %.

Derzeit liegt meine Zielentnahmequote bei 3,75 %. In Anbetracht dieser Ergebnisse werde ich meine Rückzugsrate auf 3,80 % erhöhen. Es ist ein winziger Unterschied. Ich bin noch 15 Jahre von der Pensionierung entfernt, also kann ich meine Rückzugsrate noch mehrmals ändern, bevor ich mein Ziel erreiche.

Schlussfolgerung

Eine ausfallsichere Rückzugsrate ist eine Rückzugsrate, die in der Vergangenheit für ein bestimmtes Portfolio und einen bestimmten Ruhestandszeitraum nicht versagt hätte. Es ist ein interessantes Konzept, das manchen Menschen bei der Wahl ihrer Rückzugsrate helfen kann.

Ich bin nicht der Meinung, dass man nur eine ausfallsichere Rückzugsrate wählen sollte. Sie ist oft zu konservativ. Manche Menschen ziehen es jedoch vor, diese Informationen zu nutzen. Es ist also wichtig, dieses Konzept zu kennen.

Anhand dieser Daten werde ich meine Entnahmequote von 3,75 % auf 3,80 % ändern, was meinem Risikoprofil besser entspricht.

Wenn Sie weitere Informationen wünschen, sollten Sie wählen, wie Sie Ihre sichere Rückzugsrate wählen.

Was halten Sie davon? Wie hoch ist Ihre angestrebte Rückzugsrate?

Laden Sie dieses E-Book herunter und optimieren Sie Ihre Finanzen und sparen Sie Geld, indem Sie die besten in der Schweiz verfügbaren Finanzdienstleistungen nutzen!

Das KOSTENLOSE E-Book herunterladen