Hat sich die 4-Prozent-Regel in den letzten Jahren bewährt?

| Aktualisiert: |(Offenlegung: Einige der unten aufgeführten Links können Affiliate-Links sein)

Wenn wir Ruhestandssimulationen durchführen, wollen wir in der Regel so viele Jahre wie möglich zurückgehen. Für meine früheren Ruhestandssimulationen bedeutete dies, dass ich für die Simulation etwa 150 Jahre an Daten verwenden musste.

Es gibt jedoch ein mögliches Problem mit dieser Simulation. Was ist, wenn wir uns jetzt nicht mehr in der gleichen Situation befinden? Was ist, wenn sich die Erfolgsaussichten in den letzten Jahren deutlich von denen früherer Jahre unterscheiden?

Ich dachte, es wäre eine interessante Analyse, sich auf die letzten 50 Jahre zu konzentrieren, anstatt die gesamten 150 Jahre an Daten zu nehmen. Dies würde zum Beispiel bedeuten, dass es in der Analyse keine Große Depression gibt.

Wir werden also sehen, ob die 4-Prozent-Regel in den letzten 50 Jahren funktioniert hätte. Und natürlich testen wir noch viele weitere Abhebungsraten!

Ist es anders?

Zunächst werden wir diese beiden Zeiträume vergleichen:

- 1870 – 2018: 150 Jahre Daten

- 1968 – 2018: 50 Jahre Daten

Sind sie unterschiedlich? In beiden Zeiträumen gab es viele verschiedene Ereignisse. Aber wir sind an den Börsenergebnissen und den Inflationsergebnissen interessiert. Diese Fakten können einen großen Unterschied ausmachen, wenn Sie sich für Ihren Ruhestand auf die 4-Prozent-Regel verlassen. Sie werden unabhängig von Ihrer Rückzugsrate einen Unterschied machen.

Renditen auf Aktien

Zunächst werden wir uns mit den Aktien befassen.

In den letzten 150 Jahren lag die durchschnittliche monatliche Aktienrendite bei 0,82 %. In den vergangenen 50 Jahren lag die durchschnittliche monatliche Rendite bei 0,88 %. Das bedeutet, dass die durchschnittlichen Renditen in den letzten 50 Jahren gestiegen sind. Wir können dies wahrscheinlich damit erklären, dass wir uns auf dem Höhepunkt eines starken Bullenmarktes befinden.

In den letzten 150 Jahren gab es 690 negative Monate. Das sind 38,85 % der Monate. In den vergangenen 50 Jahren waren es nur 232, also etwas weniger als 37,90 %.

In den letzten 150 Jahren war der beste Aktienmonat der April 1933 mit einer Rendite von 42,89 %! Im Vergleich dazu war der beste Monat der letzten 50 Jahre der Oktober 1974 mit nur +16,77%. In den vorangegangenen fünf Jahrzehnten waren die Spitzenwerte wesentlich niedriger.

Der schlechteste Monat für Aktien in den letzten 150 Jahren war der September 1931 mit -29,62%! In den letzten 50 Jahren war es der Oktober 1987 mit -21,53%! Auch hier sind die Spitzenwerte in den letzten Jahren niedriger.

Interessant ist, dass in den letzten 50 Jahren die Renditen des niedrigsten Monats einen höheren absoluten Wert hatten als die des besten Monats.

Insgesamt haben Aktien in den letzten 50 Jahren eine etwas höhere Rendite erzielt und waren weniger volatil.

Erträge aus Anleihen

Wir können die gleiche Analyse auch für Anleihen durchführen.

In den letzten 150 Jahren erzielten Anleihen eine durchschnittliche monatliche Rendite von 0,39 %. Doch in den letzten fünf Jahrzehnten brachten sie im Durchschnitt nur 0,62 %. Die durchschnittliche Rendite von Anleihen war in den letzten 50 Jahren deutlich höher! Ich bin überrascht. Ich dachte, die Renditen von Anleihen wären gesunken. Dies ist jedoch nicht der Fall.

In den letzten 150 Jahren gab es 594 negative Monate für Anleihen (33,44 %). Und in den letzten 50 Jahren waren es 232, also 37,90 %. Wir sehen, dass die Anleihen in den letzten Jahrzehnten deutlich volatiler waren.

In beiden Zeiträumen war der beste Monat für Anleihen der April 1980 mit einer Rendite von 12,688 %. Das ist eine sehr hohe Rendite für Anleihen innerhalb eines einzigen Monats! Fast so hoch wie die beste Rendite für Aktien in den letzten 50 Jahren (16,77 %).

Auch hier war der schlechteste Monat in beiden Zeiträumen der Februar 1980 mit einer Rendite von -7,91%! Dennoch ist das deutlich mehr, als ich dachte.

Die Renditen von Anleihen sind also gestiegen. Allerdings sind sie auch unbeständiger geworden, mit mehr negativen Monaten.

Inflation

Schließlich können wir uns auch die Inflationsdaten ansehen.

Im Durchschnitt betrug die monatliche Inflation in den letzten 150 Jahren 0,17 %. In den letzten fünf Jahrzehnten lag die monatliche Inflationsrate bei 0,32 %. Er ist in letzter Zeit höher gewesen!

Der Monat mit der höchsten Inflation der letzten 150 Jahre war der Oktober 1902 mit 6,96 %! Das ist eine wahnsinnig hohe Inflation für einen Monat. In einem einzigen Monat sind die Lebenshaltungskosten um fast 7 % gestiegen! In den letzten 50 Jahren war der schlechteste Monat der August 1973 mit einer Inflation von 1,80 %.

Der Monat mit der niedrigsten Inflation der letzten 150 Jahre war der Juni 1898 mit -6,50 %. Auch das ist eine verrückte Zahl! In den letzten 50 Jahren war die niedrigste Inflation in einem Monat im November 2008 zu verzeichnen.

In den letzten 150 Jahren gab es 379 Monate mit negativer Inflation. Das bedeutet, dass in einem von fünf Monaten die Preise gesunken sind. In den letzten 50 Jahren waren jedoch nur 47 Monate negativ. Sie beträgt nur 7,67 %.

Die Inflation war also in den letzten fünf Jahrzehnten höher.

Ist es anders?

Wenn wir alles berücksichtigen, sind die Dinge zwischen diesen beiden Zeiträumen nicht völlig unterschiedlich. Aber es gibt immer noch einige signifikante Unterschiede.

Der Hauptunterschied ist zunächst einmal die Inflation. Im Durchschnitt war die monatliche Inflation in den letzten 50 Jahren fast doppelt so hoch wie in den letzten 150 Jahren. Das ist wichtig, denn eine höhere Inflation macht es schwieriger, vorzeitig in Rente zu gehen.

Auf der anderen Seite haben Anleihen und Aktien höhere Renditen erzielt. Diese Renditen kompensieren die höhere Inflation. Andererseits waren sie auch beide volatiler. In beiden Fällen gab es in den letzten 50 Jahren mehr negative Monate als in den letzten 150 Jahren.

Interessant ist aber auch, dass der Umfang der schlechtesten und besten Monate ebenfalls geringer ist. Die absoluten Werte sind niedriger. Das ist wichtig, denn Monate mit -20 % können sich äußerst nachteilig auf Ihren Ruhestand auswirken. Das gilt insbesondere, wenn Sie jeden Monat Geld abheben.

Da wir nun die Unterschiede zwischen diesen Zeiträumen kennen, ist es an der Zeit, einige Rückzugsraten-Simulationen durchzuführen!

Die Simulation

Für diese Simulationen der 4-Prozent-Regel verwende ich die Daten zu Aktien, Anleihen und Inflation in den USA von 1968 bis 2018. Es handelt sich um die gleichen Daten, die ich für mehrere meiner Simulationen verwendet habe. Ich habe sie zum Beispiel benutzt, um die Ergebnisse der Trinity-Studie aufzufrischen.

Wenn Sie mehr Details wünschen, finden Sie die Daten in meinem Beitrag über meinen FIRE-Rechner, der auf meinem Tool und meinen Daten basiert. Der Quellcode ist ebenfalls verfügbar!

Für diese spezielle Simulation habe ich verschiedene Portfolios und unterschiedliche Entnahmeraten verwendet. In allen Simulationen verwende ich ein jährliches Rebalancing. Wenn Sie sich fragen, warum das so ist, dann schauen Sie sich die Simulationen zur Umschichtung im Ruhestand an.

Die Ergebnisse

Ich führe die Simulation für eine unterschiedliche Anzahl von Jahren im Ruhestand durch. Ich werde mit 20 Jahren beginnen und mit 40 Jahren im Ruhestand enden. Idealerweise würden wir eine Simulation mit mehreren Jahren durchführen wollen. Aber wir haben nur 50 Jahre an Daten. Eine Simulation über mehr als 40 Jahre würde keine Ergebnisse von statistischer Qualität liefern.

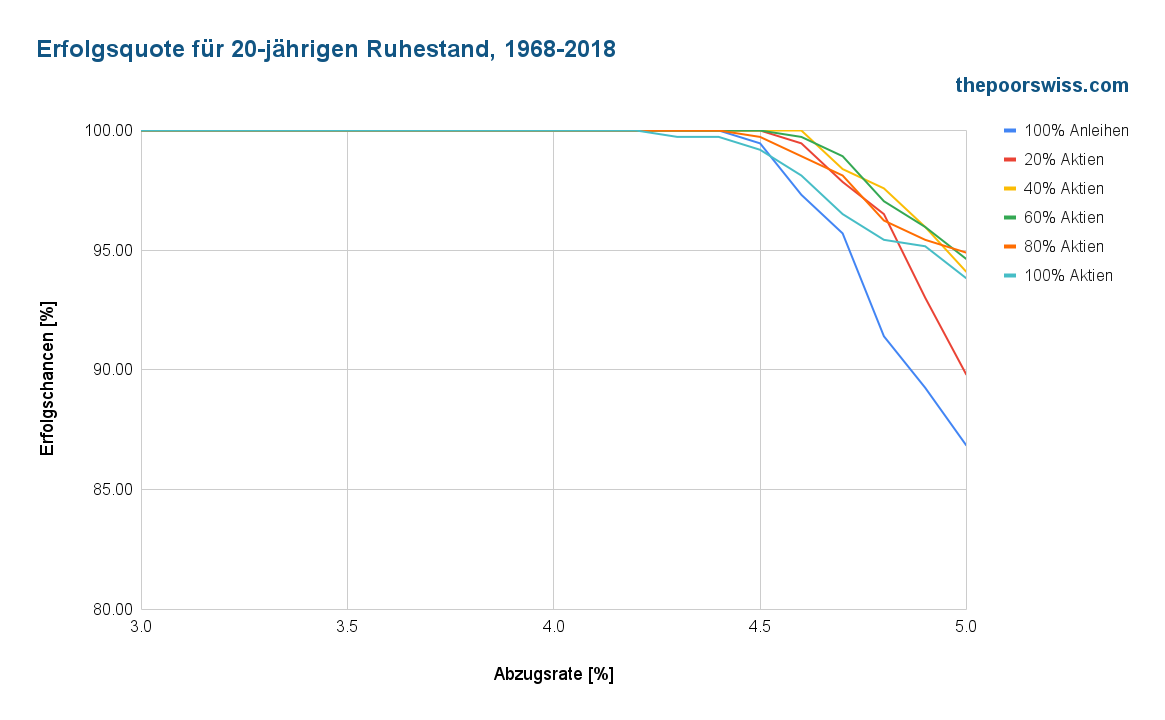

Ruhestand von 20 Jahren

Hier sind unsere Erfolgsaussichten, unser Portfolio in den letzten 50 Jahren 20 Jahre lang aufrechtzuerhalten.

Wie Sie sehen, sind die Erfolgsaussichten einer solchen Pensionierung hoch. Selbst bei einem Rückzug von 4,5 % hätten wir Erfolgsaussichten von über 99 %! Bei einer Entnahmerate von 5 % und einer angemessenen Menge an Aktien liegen die Erfolgschancen immer noch bei über 95 %!

Die 4-Prozent-Regel hat in den letzten 50 Jahren nie versagt, wenn es um 20 Jahre Ruhestand ging. Das ist wirklich beeindruckend!

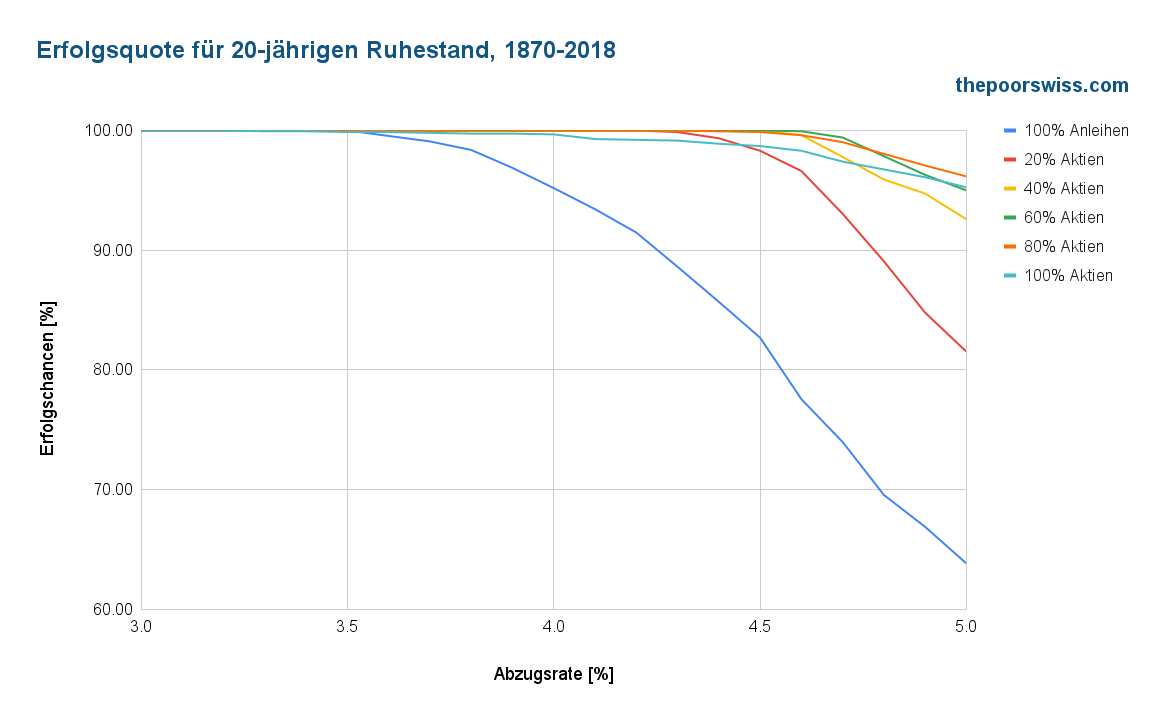

Aber wie sieht es im Vergleich zu klassischen Ergebnissen aus? Hier sind die Ergebnisse für den gesamten Datenzeitraum.

Wir können direkt sehen, dass die beiden Diagramme sehr unterschiedlich sind! Ich hatte nicht mit so großen Unterschieden gerechnet, als ich dieses Experiment begann.

Wir können feststellen, dass die Erfolgsquoten für alle Portfolios in den letzten 50 Jahren deutlich höher waren. Dies gilt insbesondere für Anleihen. Anleihen in einem Portfolio haben in den letzten 50 Jahren viel besser abgeschnitten als in den letzten 150 Jahren.

Nun sind 20 Jahre Ruhestand ein sehr kurzer Zeitraum. Die meisten Menschen müssen ihre Ausgaben über einen wesentlich längeren Zeitraum hinweg bestreiten. Wir werden also versuchen, die Entwicklung bei einem längeren Ruhestand genauer zu beobachten.

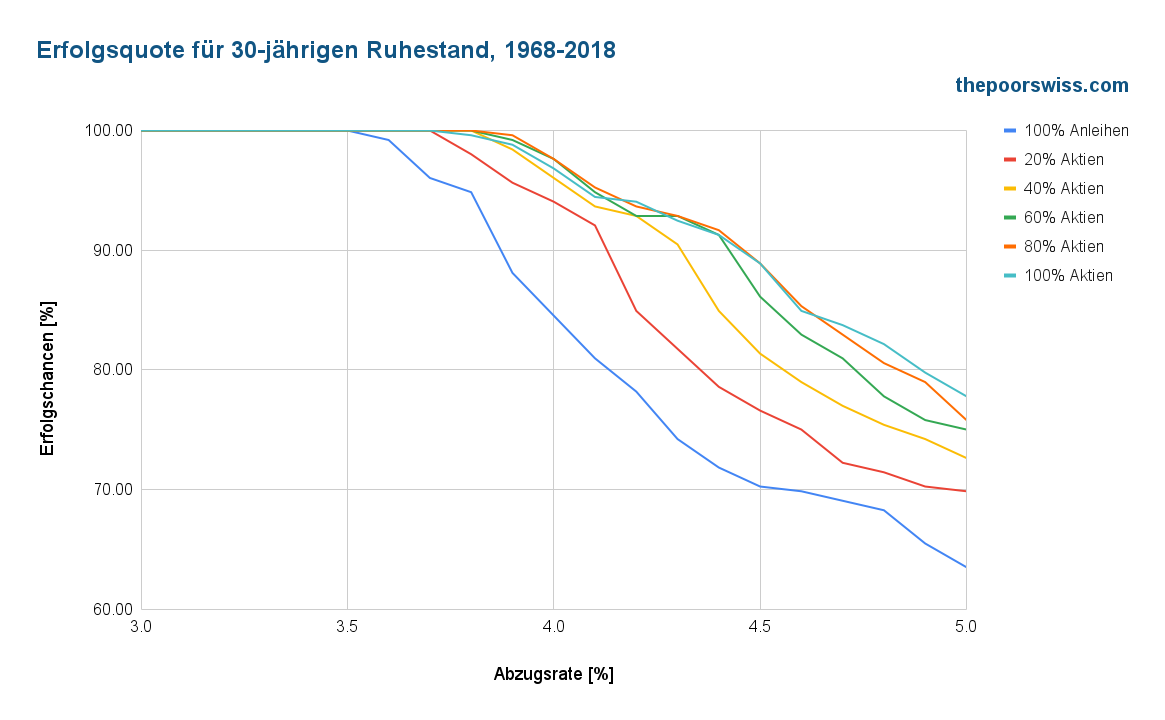

Ruhestand von 30 Jahren

Hier sind unsere Erfolgschancen für einen 30-jährigen Ruhestand in den letzten 50 Jahren.

Wie wir erwartet haben, sind die Erfolgsaussichten für 30 Jahre viel geringer als für 20 Jahre. Aber alle unsere Portfolios machen immer noch einen sehr guten Job, wenn man die 4-Prozent-Regel anwendet. Das sind sehr hohe Erfolgsquoten!

Selbst bei einer höheren Entnahmerate, z. B. 4,5 %, liegen die Erfolgschancen von Portfolios mit hohem Aktienanteil bei etwa 90 %. Das ist ein großartiges Ergebnis.

Selbst bei einem Aktienanteil von nur 20 % hätten Sie mit einer Entnahmerate von 4 % immer noch gute Aussichten auf Erfolg.

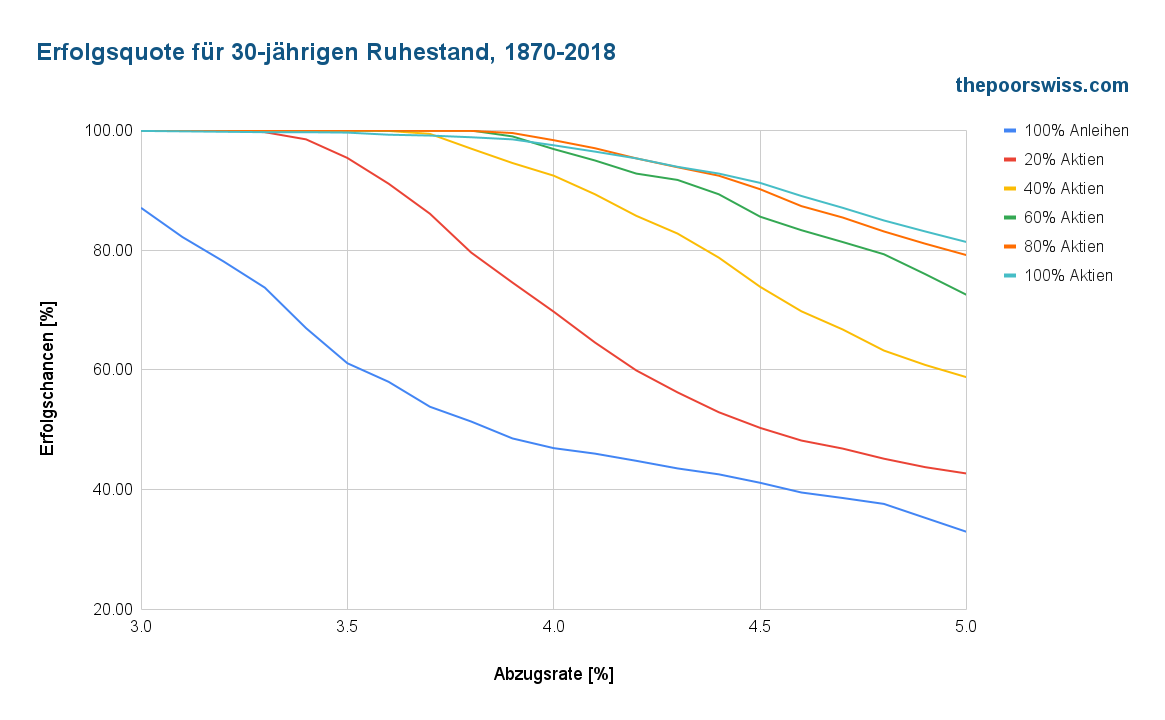

Mit den Ergebnissen des gesamten Zeitraums können wir die Dinge ins rechte Licht rücken.

Die Unterschiede zwischen den beiden Schaubildern sind sehr wichtig! Die Auswirkungen auf die Bestände sind nicht sehr signifikant. Die Auswirkungen auf die Anleihen sind jedoch äußerst signifikant.

In den letzten 150 Jahren wäre die 4-Prozent-Regel bei einem Portfolio mit 20 % oder weniger Aktien gescheitert. Aber in den letzten 50 Jahren ist dies durchaus möglich. Sie zeigt, dass die Renditen von Anleihen in den letzten fünf Jahrzehnten außergewöhnlich hoch waren. Diese Situation war früher nicht die Regel.

Aber selbst bei 40 % der Aktien hätten Sie mit der 4-Prozent-Regel immer noch mehr als 90 % Erfolgschancen gehabt. Aber Menschen, die eine hohe Allokation in Anleihen haben, sind sehr konservativ. Sie würden wahrscheinlich mehr als 95 % anstreben und bräuchten dafür eine Rückzugsrate von 3,5 %.

Wir können noch eine weitere interessante Tatsache beobachten. Bei hohen Entnahmeraten haben Portfolios mit einem hohen Aktienanteil in den letzten 50 Jahren etwas besser abgeschnitten als in den letzten 150 Jahren. Der Unterschied ist zwar nicht groß, aber doch signifikant. Wenn Sie eine hohe Entnahmerate planen, sollten Sie dies in Betracht ziehen.

Ein 30-jähriger Ruhestand ist bereits ein großer Test für den Ruhestand. Aber wir können sehen, was passiert, wenn wir den Test für 40 Jahre Ruhestand durchführen.

Ruhestand von 40 Jahren

Erstens muss ich betonen, dass 40 Jahre Simulation in 50 Jahren nicht so relevant sind. Das bedeutet, dass es nur zehn mögliche Startjahre für die Simulation gibt. Und die meisten der auslaufenden Jahre werden in einem starken Bullenmarkt enden. Die 30-Jahres-Simulation hat einen viel höheren Wert. Aber wir können immer noch sehen, was in 40 Jahren passieren wird.

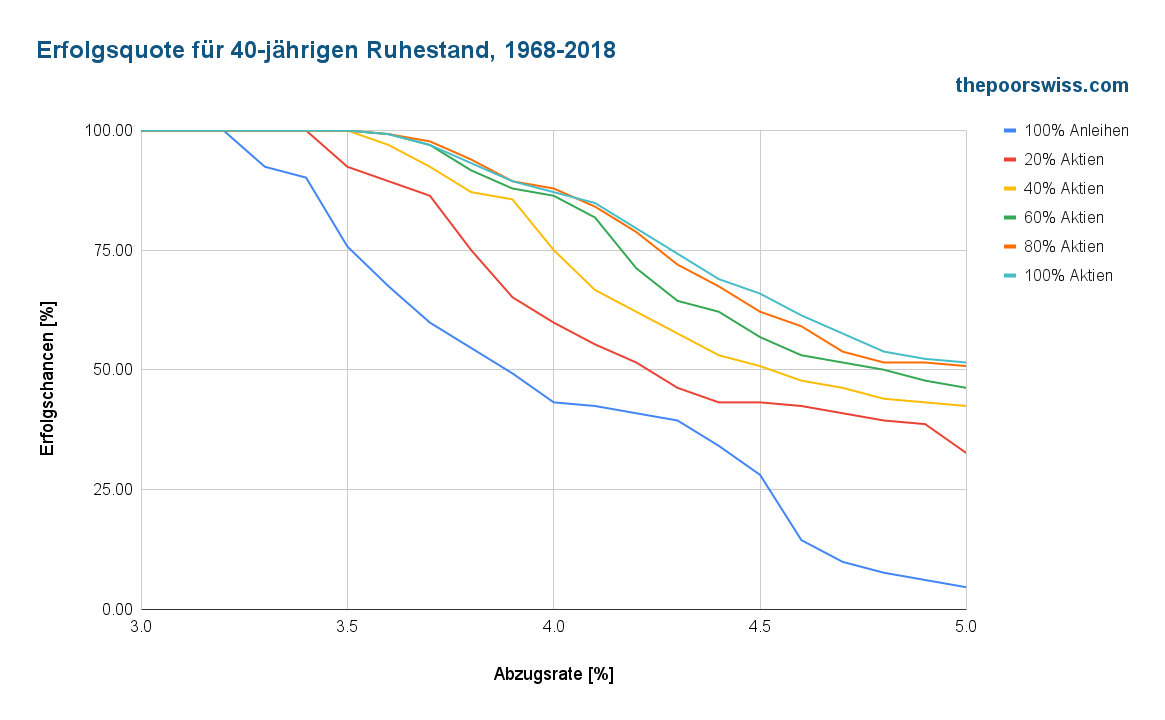

Hier sind die Ergebnisse für einen 40-jährigen Ruhestand:

Zunächst einmal können wir feststellen, dass hohe Entnahmeraten nach 40 Jahren nicht mehr funktionieren. Die höchste Erfolgschance bei einer Entnahmequote von 4,5 % liegt bei 67 %. Hier ist eine Entnahmerate zwischen 3,5 % und 4 % am besten geeignet. Ich würde sagen, dass dieser Bereich für die meisten Menschen der ideale Bereich ist.

Die 4-Prozent-Regel besagt, dass Sie mindestens 60 % der Aktien benötigen, um Ihren Lebensstil aufrechtzuerhalten, wenn Sie eine angemessene (mehr als 80 %) Erfolgschance haben wollen. Vierzig Jahre ist auch der Zeitpunkt, an dem man mehr Vorräte braucht. Wenn Sie mehr Anleihen wünschen, müssen Sie eine niedrigere Entnahmequote wählen.

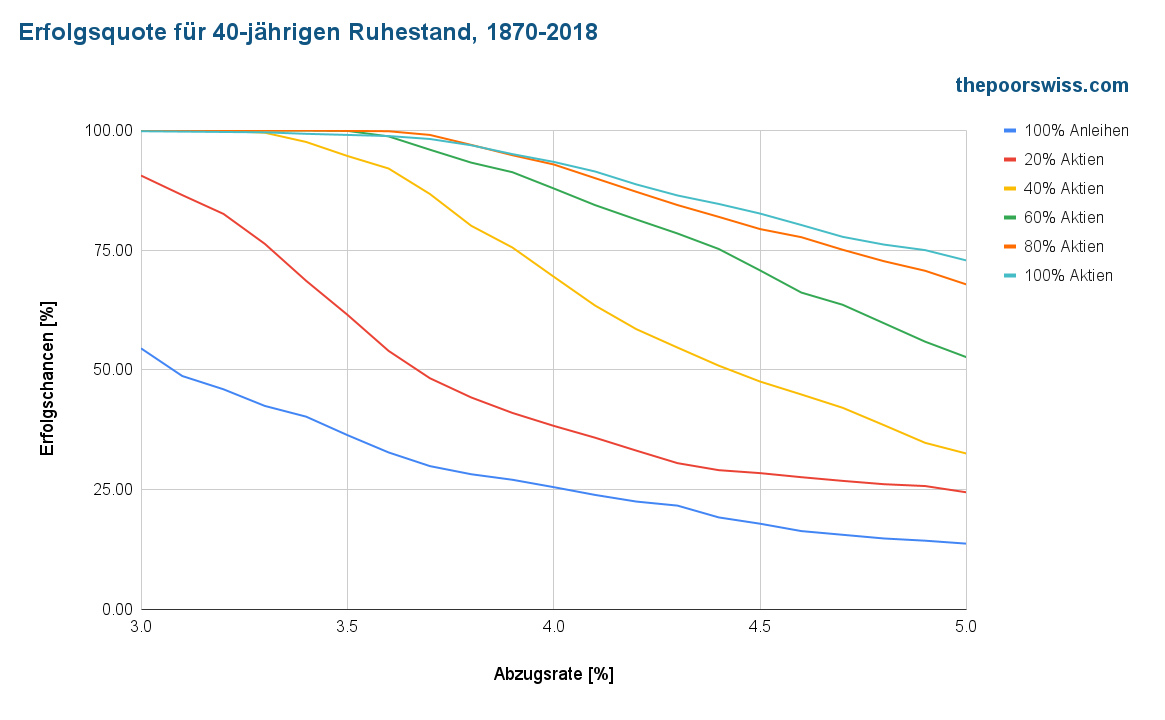

Nun vergleichen wir die Ergebnisse über den gesamten Zeitraum:

Wir können hier vor allem zwei Dinge beobachten.

Erstens ist die Performance bei einem Anteil von 40 % und mehr an Anleihen schlechter als in den letzten 50 Jahren. Das ist sinnvoll, da die Renditen der Anleihen in letzter Zeit viel höher waren. Selbst bei Anwendung der 4-Prozent-Regel benötigen Sie mindestens 60 % in Aktien, um Ihre Ausgaben zu decken.

Zweitens ist die Performance bei einem hohen Aktienanteil deutlich besser als in den letzten fünf Jahrzehnten. Dies lässt sich vor allem durch die höhere Inflation in den letzten 50 Jahren erklären. Wahrscheinlich ist dies auch auf einen schlechten Start zwischen 1968 und 1978 zurückzuführen.

In den letzten 150 Jahren brauchte man mindestens 60 % der Aktien, um die 4-Prozent-Regel anzuwenden. Diese Tatsache ist wichtig zu wissen! Die 4-Prozent-Regel funktioniert nicht für jedes Portfolio! Deshalb nennen einige Leute sie die 4-Prozent-Faustregel.

Angesichts der Tatsache, dass wir nur 50 Jahre an Daten haben, ist es nicht sinnvoll, eine Simulation für mehr als 40 Jahre durchzuführen. Dies ist der wichtigste Grund für die Verkürzung des Simulationszeitraums.

Zusammenfassung der Ergebnisse

Aus diesen Ergebnissen lassen sich mehrere interessante Erkenntnisse ableiten.

Im Durchschnitt sind die Erfolgsaussichten im Ruhestand in den letzten fünf Jahrzehnten höher als in den letzten fünfzehn. Dies gilt insbesondere für Portfolios mit hohen Anleiheanteilen.

Auf der anderen Seite waren die Erfolgschancen von Portfolios mit einem hohen Aktienanteil bei einem sehr langen Ruhestand etwas geringer.

Was die 4-Prozent-Regel betrifft, so hat sie in den letzten 50 Jahren sehr gut funktioniert. Selbst für einen langen Ruhestand wäre eine Entnahmerate von 4 % angemessen gewesen. Der einzige Fall, in dem die Regel nicht greift, ist, wenn Sie weniger als 40 % der Aktien besitzen. Wenn Sie planen, 60 % oder mehr Anleihen in Ihrem Portfolio zu haben, sollten Sie sich wahrscheinlich für eine Entnahmerate von 3,75 % entscheiden.

Für die meisten Portfolios liegt der sichere Bereich zwischen 3,5 % und 4 % Entnahmerate. Ich glaube nicht, dass es sinnvoll ist, unter 3,5 % zu gehen. Wenn Sie sterben, werden Sie über einen beträchtlichen Geldbetrag verfügen. Und Sie werden zu viel Geld anhäufen müssen, um finanziell unabhängig zu werden.

Schlussfolgerung

Um die Frage aus diesem Artikel zu beantworten: Die 4-Prozent-Regel hat in den letzten 50 Jahren sehr gut funktioniert!

Die letzten 50 Jahre unterscheiden sich erheblich von dem Zeitraum der letzten 150 Jahre. Die Inflation war deutlich höher. Auch die Anleiherenditen waren höher. Das macht Sinn, da diese beiden miteinander korreliert sind. Außerdem waren die Renditen weniger volatil.

Wenn wir simulieren, können wir mehrere Unterschiede zwischen diesen beiden Zeiträumen feststellen. In den letzten 50 Jahren haben Portfolios mit vielen Anleihen viel besser abgeschnitten. Auf der anderen Seite haben Portfolios mit einem sehr hohen Aktienanteil etwas schlechter abgeschnitten. Wenn Sie Anleihen in Ihrem Portfolio haben, sind die Erfolgschancen in den letzten 50 Jahren insgesamt besser als in den letzten 150 Jahren.

Nun müssen wir bedenken, dass 50 Jahre ein relativ kurzer Zeitraum sind. Die Simulationen werden immer besser, je mehr Daten sie haben. Außerdem können wir so nicht den Ruhestand von mehr als 40 Jahren simulieren. Es ist wichtig, dies zu erkennen. Das ist der Hauptgrund, warum die Menschen den gesamten Zeitraum simulieren.

Schließlich handelt es sich nur um Simulationen! Nichts sagt uns, dass die nächsten 50 Jahre ähnlich verlaufen werden wie die letzten 50 Jahre. Vielleicht wird es das. Vielleicht wird es das nicht. Das kann man nicht wissen. Das könnte sich drastisch ändern. Aber es sind trotzdem sehr wertvolle Informationen.

Wenn ich diese Ergebnisse sehe, bin ich noch mehr davon überzeugt, dass die 4-Prozent-Regel stark ist! Außerdem bestärkt mich dies in meinem Gefühl, dass Entnahmeraten unter 3,5 % zu konservativ sind.

Zuvor hatte ich mit einer Entnahmerate von 3,5 % gerechnet. Jetzt denke ich, dass ich stattdessen 3,75 % anstreben werde. Das würde bedeuten, dass ich 114’000 CHF weniger sparen muss, als ich geplant hatte. Ich werde das natürlich noch einmal überdenken. Aber ich denke, dass dies eine solide Entnahmerate mit einem hohen Aktienanteil ist.

Wenn Sie weitere Simulationen wünschen, habe ich kürzlich Ruhestandsszenarien in einem Niedrigzinsumfeld simuliert.

Was halten Sie davon? Glauben Sie, dass es in den letzten 50 Jahren schwieriger geworden ist, in Rente zu gehen? Glauben Sie, dass die 4-Prozent-Regel noch funktionieren wird?

Laden Sie dieses E-Book herunter und optimieren Sie Ihre Finanzen und sparen Sie Geld, indem Sie die besten in der Schweiz verfügbaren Finanzdienstleistungen nutzen!

Das KOSTENLOSE E-Book herunterladen