Comment calculer votre ratio d’indépendance financière?

| Mis à jour: |(Information: certains des liens ci-dessous peuvent être des liens d'affiliation)

Lorsque vous avez un objectif, il est toujours bon de savoir où vous en êtes. Si vous essayez de devenir financièrement indépendant, il est essentiel pour vous de savoir à quelle distance vous vous trouvez de votre objectif!

Pour cela, vous devez connaître votre ratio d’indépendance financière. Ce ratio vous indiquera à quel point vous êtes proche ou loin d’atteindre votre objectif de liberté financière !

Votre ratio FI vous indiquera exactement où vous en êtes sur la voie de l’indépendance financière. Dans cet article, nous verrons précisément comment calculer votre objectif de fortune nette. Et ensuite, comment calculer votre progression vers votre objectif. Cela vous aidera à savoir si vous devez adapter votre stratégie pour atteindre votre objectif dans les temps.

Restez à l’écoute si vous voulez savoir quand vous serez libre financièrement !

Indépendance financière

Tout d’abord, qu’est-ce que l’indépendance financière (FI) ?

L’indépendance financière signifie que vous n’avez pas besoin de travailler pour maintenir votre style de vie. Elle est aussi parfois appelée liberté financière. Vous êtes financièrement indépendant lorsque vous avez suffisamment d’argent pour maintenir votre style de vie sans travailler.

Pour cela, votre patrimoine doit générer des revenus. Et ce revenu doit être supérieur à vos dépenses. La principale façon de générer des revenus à partir de votre fortune nette est d’en retirer des fonds. En général, retirer signifie vendre des actions du marché boursier et utiliser l’argent réalisé. Cependant, vous devez retirer suffisamment d’argent pour maintenir votre patrimoine le plus longtemps possible. Sinon, vous vous retrouverez sans argent.

Ce n’est qu’un des moyens d’atteindre l’indépendance financière, mais c’est le moyen le plus courant dans la communauté. Certaines personnes préfèrent se concentrer sur les revenus passifs. Et certaines personnes se concentrent entièrement sur l’immobilier pour devenir financièrement indépendantes.

Il existe de nombreuses raisons de devenir financièrement indépendant. Il est actuellement très populaire sur l’internet. Surtout avec la philosophie de l’indépendance financière et de la retraite anticipée (FIRE). L’idée est de devenir financièrement indépendant le plus tôt possible et de prendre une retraite anticipée. Mais vous pouvez aussi être financièrement indépendant et ne pas prendre votre retraite. Vous pouvez alors choisir de faire précisément ce que vous voulez de votre vie puisqu’elle ne dépend plus des revenus de votre carrière.

Tout d’abord, nous supposerons que vous suivez l’idée de retrait de l’indépendance financière. Mais je parlerai aussi du ratio FI dans les revenus entièrement passifs.

Votre taux de retrait

Si vous souhaitez devenir financièrement indépendant en disposant d’un fortune nette suffisamment important pour faire face à vos dépenses, vous avez peut-être entendu parler de la règle des 4 %.

Cette règle stipule que si vous ne retirez que 4 % de votre portefeuille d’investissement par an, celui-ci devrait vous permettre de vivre pendant au moins 30 ans. Ce pourcentage est votre taux de retrait (TR) ou votre taux de retrait sûr (TRS).

Cette règle suppose que vous investissiez votre portefeuille sur le marché boursier. En général, la règle des 4 % suppose 75 % d’actions et 25 % d’obligations. Mais c’est vous qui décidez de la répartition des actifs. Le taux de retrait sûr recommandé est de 4 %. Mais certaines personnes choisissent d’être plus conservatrices (<4%) ou plus agressives (>4%). Je suis plus prudent, mon taux de retrait est donc de 3,5 %.

N’oubliez pas que la règle initiale des 4 % est basée sur une retraite de 30 ans. Si vous prenez votre retraite très tôt et planifiez pour 50 ans, les choses ne se passeront peut-être pas de la même manière. Pour cela, vous devrez peut-être réduire votre taux de prélèvement. Vous pouvez jeter un coup d’œil à mon calculateur de retraite pour vous aider.

Pour en savoir plus sur les taux de retrait et la règle des 4 %, lisez les résultats de l’étude Trinty!

Votre numéro d’indépendance financière

Maintenant que j’ai obtenu mon taux de retrait, de combien ai-je besoin pour être en FI ?

C’est assez simple. En divisant 100 par votre taux de retrait, vous obtiendrez le nombre d’années de dépenses que vous devriez épargner. Par exemple, pour un taux de retrait de 3,6 %, je dois accumuler 27 (100 / 3,6) années de mes coûts annuels.

Si vous pensez que vos dépenses vont augmenter ou diminuer à l’avenir, vous devez également en tenir compte. En effet, vous devriez utiliser le nombre de dépenses que vous prévoyez lorsque vous serez financièrement indépendant. Toutefois, ce montant est difficile à estimer. Si votre retraite est loin dans le futur, vous pouvez prendre vos coûts annuels actuels comme une bonne estimation. C’est ce que je fais. Chaque année, je mets à jour mon numéro FI pour refléter notre situation actuelle.

Votre fortune nette cible (votre chiffre FI) est égale à 100/SWR fois vos dépenses annuelles prévues. Si vous avez des dépenses annuelles de 100 000 USD et un taux de retrait de 4 %, vous devez accumuler 2,5 millions de dollars pour devenir financièrement indépendant (=(100/4) * 100 000). Si vous dépensez 50’000 USD par an et prévoyez de retirer 3,5% chaque année, vous devrez accumuler 1,4 million de dollars (=(100/3,5)*50’000).

Cette fortune nette cible est également appelée numéro d’indépendance financière ou numéro FI. J’ai écrit un article entier pour vous aider à calculer votre numéro FI.

Votre ratio FI

Enfin, comment puis-je obtenir mon ratio FI ?

Vous avez maintenant votre fortune nette cible (ou chiffre FI). C’est la fortune nette à laquelle vous atteindrez l’indépendance financière. Dès que votre fortune nette dépasse ce chiffre, vous êtes financièrement indépendant !

Pour cela, vous devez connaître votre fortune nette actuelle. À titre d’exemple, vous pouvez voir comment je calcule ma fortune nette. Votre fortune nette est la valeur de tous vos actifs moins vos passifs (dettes). Mais il faut faire attention à certains biens qui peuvent se déprécier ou qui sont difficiles à vendre.

Votre ratio FI est simplement votre fortune nette actuelle divisée par votre fortune nette cible. On ne peut pas faire plus simple !

Si vous avez un objectif de 1 million de CHF et que vous disposez de 100’000 CHF, votre ratio FI est de 10% (100’000 / 1’000’000). Ou si vous avez une fortune nette cible de 1,4 million USD et que vous avez 200’0000 USD, votre ratio FI est de 14,28% (200’000 / 1’400’000).

Dès que votre ratio FI atteint 100%, vous êtes libre financièrement!

Mon ratio d’indépendance financière

A titre d’exemple, nous pouvons voir quelle est ma situation à l’heure actuelle. J’ai calculé les résultats pour mon objectif. J’ai également calculé le nombre d’années nécessaires pour y parvenir au rythme actuel. Voici mes résultats :

| Taux de retrait | 3.6% |

|---|---|

| Rendement annuel attendu | 5.0% |

| Années de dépenses | 27 |

| Dépenses courantes | 93735 CHF |

| Dépenses mensuelles | 7811.31 CHF |

| Valeur nette cible | 2530865 CHF |

| Valeur nette actuelle | 337653 CHF |

| Valeur nette disparue | 2193211 CHF |

| Revenu annuel | 133200 CHF |

| Taux d’épargne courant | 44.25% |

| Économies annuelles | 58946 CHF |

| Ratio FI | 15.39% |

| Mois jusqu’à FI | 216 |

| Années jusqu’à FI | 18 |

| Date à FI | 2039-01-09 |

| Taux de retrait actuel | 27.76% |

| Mois de FI | 43.22 |

| Années de FI | 3.6 |

J’ai calculé mes dépenses sur les 12 derniers mois (sans compter ce mois-ci). Cela me donne environ 2,5 millions de francs suisses à économiser. Ainsi, au moment de la rédaction de cet article, il me manque environ 2,1 millions de francs suisses. Si vous calculez le rapport entre votre fortune nette et la fortune nette cible, vous obtenez votre ratio FI. Le mien est un maigre 15,39%.

Vous pouvez également estimer le nombre d’années dont vous avez besoin pour épargner ce montant. J’ai calculé mon taux d’épargne comme la moyenne de ces douze mois. Je suppose un taux de rendement annuel de 5 %, ce qui est prudent. Cela me donne presque 18 ans avant d’atteindre l’équilibre financier.

Ce résultat n’est pas si mauvais puisque ce sera avant mes 50 ans. Et mon objectif principal est de devenir indépendant financièrement avant d’avoir 50 ans. Il semble que je sois sur la bonne voie pour atteindre mon objectif ! Mais les choses peuvent changer à l’avenir, et j’en suis conscient.

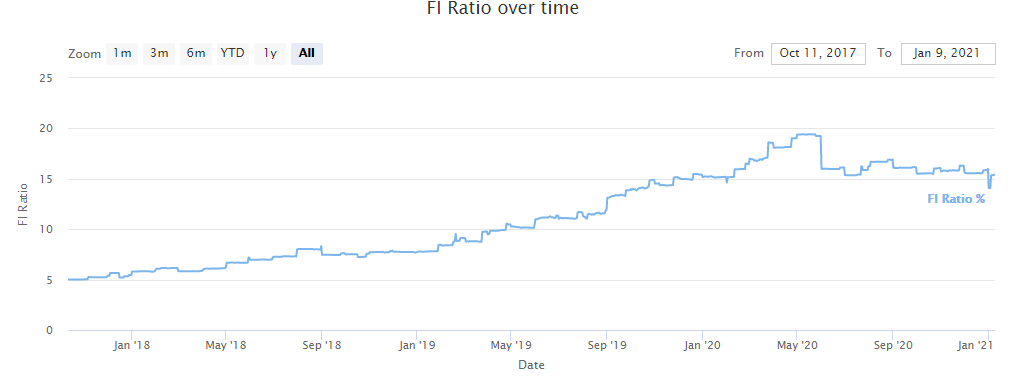

Pour référence, voici notre ratio FI depuis le début de notre voyage vers l’indépendance financière.

Ça n’a pas l’air si bien que ça ! Mais nous continuons à travailler à son amélioration, et il devrait maintenant commencer à se développer au fil du temps.

Améliorations pour le calcul

Mes calculs ne sont pas tout à fait corrects.

Premièrement, je travaille toujours à l’augmentation de notre taux d’épargne. Mon revenu actuel est également plus élevé qu’il ne l’était au cours de la plupart des douze derniers mois. Enfin, je m’efforce également d’améliorer mes dépenses. Les douze derniers mois comprennent des mois assez mauvais. Donc, avec un peu de chance, nos revenus futurs devraient être plus élevés, et nos dépenses futures devraient être plus faibles.

Un autre élément important est que vos dépenses à la retraite seront probablement différentes de celles d’aujourd’hui. Par exemple, vous paierez moins d’impôts à la retraite qu’aujourd’hui. Mais il est fort probable que vos dépenses de santé augmentent. Il est difficile de calculer les coûts que vous devrez payer à la retraite.

Il y a une autre chose que nous n’avons pas prise en compte. Le deuxième pilier et le troisième pilier ne peuvent être souscrits qu’à l’âge de la retraite. Pour l’instant, je les inclus dans ma fortune nette. Mais cet argent ne sera utilisé que lorsque j’aurai atteint l’âge officiel de la retraite.

En outre, le premier pilier vous donnera droit à une pension de retraite. Si vous voulez un calcul vraiment précis, vous devez intégrer beaucoup plus de facteurs. Cela signifie qu’à partir de l’âge de la retraite, une partie de vos dépenses sera couverte par le premier pilier. Il en serait de même aux États-Unis avec la sécurité sociale.

Dans tous les cas, le ratio FI reste une estimation. Cela peut être une bonne estimation si l’on prend soin de tous les détails, mais on ne sait jamais ce qui peut arriver.

Améliorer votre ratio FI

Bien entendu, maintenant que vous disposez de cette mesure, il est essentiel d’améliorer votre ratio FI. Vous souhaitez peut-être devenir financièrement libre plus rapidement que ne le prévoient les prévisions actuelles.

Bien sûr, vous pouvez augmenter votre fortune nette pour augmenter votre ratio FI. Mais il n’est pas trivial de l’améliorer. Et ce n’est pas quelque chose qui se produira en un jour, à moins que vous ne jouiez avec les terribles probabilités de la loterie.

La première chose à faire pour améliorer votre ratio FI est de réduire votre nombre FI. Pour cela, vous devez réduire vos dépenses. Tous vos coûts annuels sont multipliés par 100/SWR. Si vous prévoyez d’utiliser les 4 %, toutes vos dépenses sont multipliées par 25. Si vous pouvez réduire vos coûts de 1000 USD par an, cela représente 25’000 USD que vous n’avez pas besoin d’économiser !

La deuxième chose que vous pouvez faire pour accélérer votre ratio FI est d’ améliorer votre revenu. L’augmentation de votre revenu ne l’augmentera pas directement. Mais sa croissance sera plus rapide au fil des ans. Bien sûr, cela n’est vrai que si vous augmentez vos dépenses. Ne tombez pas dans le piège de la dérive du mode de vie.

Une autre chose que vous pouvez faire pour augmenter votre ratio FI est d’utiliser un taux de retrait plus élevé. Maintenant, c’est dangereux. Plus votre taux de retrait est élevé, plus vous risquez d’épuiser votre fortune nette en cas de forte baisse. Mais cela diminuerait considérablement votre nombre d’IF et augmenterait votre ratio d’IF. Je ne le ferais pas si je n’étais pas conscient des risques.

Enfin, en augmentant le rendement de votre capital, vous accélérerez également votre ratio FI. Pour augmenter vos bénéfices, vous pouvez généralement prendre plus de risques. Encore une fois, c’est dangereux. Et il n’est pas facile d’obtenir un rendement garanti sur les revenus. Mais cela augmenterait considérablement la vitesse à laquelle votre fortune nette augmente.

Si vous suivez certaines de ces méthodes, vous deviendrez financièrement indépendant plus rapidement !

Si vous voulez savoir combien de temps il vous faut pour prendre votre retraite, il vous suffit de connaître votre taux d’épargne. Vous pouvez utiliser le taux d’épargne pour estimer le nombre d’années qui vous séparent de la retraite.

Notes

N’oubliez pas que tous ces chiffres ne sont que des estimations. Vos dépenses pourraient augmenter. Votre salaire pourrait changer. Le marché boursier pourrait s’effondrer. Votre ratio d’indépendance financière et le nombre estimé d’années restantes sont des chiffres utiles. Mais ils ne sont pas définitifs.

Par exemple, j’ai l’intention d’avoir des enfants. Cela va augmenter mes dépenses. Et mes revenus augmenteront probablement d’ici à ce que je prenne ma retraite. Il ne devrait pas vous empêcher de calculer votre ratio FI. Vous devriez simplement mettre à jour votre numéro FI au moins une fois par an au lieu d’utiliser un montant fixe pendant trop longtemps.

N’oubliez pas que la règle du taux de retrait sûr a été créée pour le marché américain. Vous devrez peut-être l’adapter à votre pays. Et si vous prévoyez de prendre votre retraite tôt (dans la trentaine, par exemple), cette règle ne vous couvrira pas assez longtemps. Alors prenez tout ça avec des pincettes. Chaque situation est différente.

Si vous souhaitez en savoir plus (beaucoup plus) sur les taux de retrait sûrs, vous pouvez lire le guide ultime des taux de retrait sûrs ( SWR), publié par Early Retirement Now. Il est excellent.

Un ratio FI de 100 % est-il suffisant ?

Par définition, lorsque votre ratio FI atteint 100 %, vous êtes financièrement indépendant. En théorie, cela signifie que vous pouvez quitter votre emploi.

Dans la pratique, il faut veiller à ne pas atteindre un ratio FI de 100 %.

Tout d’abord, si vous prenez votre retraite, vous disposerez de beaucoup de temps. Et remplir votre temps peut vous coûter de l’argent. Vous pouvez visiter plus de musées, par exemple. Ou vous pouvez voyager davantage. Il est difficile d’estimer le montant que vous dépenserez à la retraite.

Deuxièmement, vous n’aurez aucune marge de sécurité. Cela signifie que si quelque chose de grave se produit et vous coûte beaucoup d’argent, cela pourrait être grave. Je ne parle pas des petites urgences mais des grandes. Votre fonds d’urgence doit couvrir les petites urgences.

Enfin, à 100%, vous êtes toujours sujet à un mauvais timing. Si vous prenez votre retraite au sommet d’un marché haussier avec un ratio FI de 100 %, vous êtes dans une situation risquée. Le marché peut s’effondrer de 40% l’année suivante. Et votre portefeuille a peu de chances de s’en remettre. En revanche, un ratio FI de 100 % au creux d’un marché baissier serait bien meilleur.

Comme nous ne pouvons pas anticiper le marché, il est préférable d’avoir une certaine marge de sécurité avec notre ratio FI. L’objectif exact dépendrait probablement de la tolérance au risque de chacun. Pour moi, 110 % serait probablement suffisant.

Le ratio FI passif

Maintenant, ce que nous avons vu est la définition de l’indépendance financière que j’utilise. Mais il existe une autre définition du ratio FI utilisée par certaines personnes.

Certaines personnes ne veulent pas retirer de leur capital à la retraite. Cela signifie qu’ils vont se concentrer sur les revenus passifs. Il peut s’agir d’un revenu provenant de leur capital, comme les dividendes ou les intérêts d’un compte bancaire. Certaines personnes se concentrent, notamment sur les prêts P2P. Vous pouvez également inclure la sécurité sociale ou d’autres prestations de retraite dans votre revenu passif.

Pour certaines personnes, il peut également s’agir de revenus provenant d’un blog. Cependant, ce dernier n’est pas passif (contrairement à ce que certains voudraient vous faire croire) ! Mais ça peut certainement vous aider à prendre votre retraite.

Pour ces personnes, nous pouvons calculer un ratio FI passif. Il s’agit simplement du rapport entre vos revenus passifs et vos dépenses annuelles courantes. Par exemple, si vous avez un revenu passif de 10’000 CHF et des dépenses annuelles de 40’000 CHF, votre ratio FI passif actuel est de 25%.

Je ne me concentre pas sur les revenus passifs. Mais je pense que ce ratio est assez intéressant. Il n’est pas nécessaire de viser un ratio FI passif de 100 %. Les deux rapports peuvent jouer ensemble. Si vous avez un ratio FI passif d’environ 50 %, cela peut réduire votre indice d’IF en conséquence puisque vous aurez besoin d’une fortune nette plus faible. Si vous pouvez obtenir un revenu garanti de 1000 CHF par mois à la retraite, cela réduira considérablement vos dépenses annuelles !

Par exemple, l’un des blogueurs qui utilise la définition de Passive FI Ratio est Joe Udo à retireby40. Il se concentre beaucoup sur ses revenus passifs.

FAQ

Qu’est-ce que le ratio FI ?

Ce ratio indique la distance qui vous sépare de l’indépendance financière. Il s’agit d’un pourcentage de votre situation par rapport à votre objectif.

Comment calculer votre ratio FI ?

Vous pouvez obtenir votre ratio FI en divisant votre fortune nette actuelle par votre indice FI.

Conclusion

Votre ratio d’indépendance financière (FI) vous indiquera exactement où vous en êtes sur la voie FI.

Le ratio FI est une mesure simple qui peut vous aider à suivre vos progrès. C’est une excellente mesure qui devrait probablement faire partie de vos mesures financières. Mais il existe de nombreuses autres mesures de finances personnelles.

Même si elle n’est pas vitale, c’est une métrique intéressante à suivre. Il vous donnera une idée générale de votre situation dans votre quête d’indépendance financière. Si vous le représentez graphiquement par rapport au temps, vous verrez également s’il croît plus rapidement avec le temps ou non.

À l’avenir, je suivrai l’évolution de mon ratio FI. Mais pour l’instant, je ne vais pas y prêter trop d’attention. Je vais me concentrer sur la réduction de mes dépenses et l’augmentation de mon taux d’épargne. Le grand nombre d’années estimées avant la retraite ne m’inquiète pas. En effet, je ne fais que commencer mon voyage. Et je sais que je peux réduire mes dépenses et augmenter mes revenus. Ça m’aidera à atteindre FI plus rapidement.

Si vous avez aimé cette mesure du ratio FI, lisez d’autres mesures de finances personnelles.

D’ailleurs, vous n’avez pas besoin de faire les calculs vous-même. Vous pouvez utiliser mon calculateur de retraite.

Quel est votre ratio d’indépendance financière? Que pensez-vous de cette métrique ?

Téléchargez cet e-book et optimisez vos finances et économisez de l'argent en utilisant les meilleurs services financiers disponibles en Suisse!

Télécharger l'e-book GRATUIT