Premier pilier : Tout ce que vous devez savoir pour prendre votre retraite en Suisse

| Mis à jour: |(Information: certains des liens ci-dessous peuvent être des liens d'affiliation)

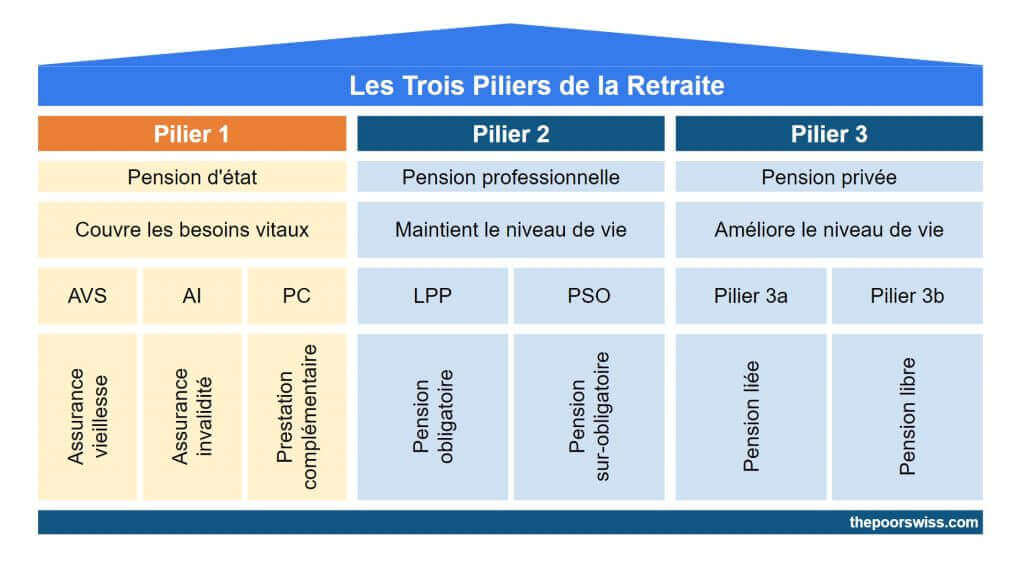

Le système de retraite de la Suisse est un système à trois piliers. Chaque pilier est payé différemment et couvrira des besoins différents. Le premier pilier est la pension d’État.

Si vous travaillez en Suisse, il est essentiel de connaître ces trois piliers. Même si vous n’envisagez pas de prendre votre retraite en Suisse, comprendre leur fonctionnement vous aidera à planifier votre retraite.

Cet article examine en détail le premier pilier. Il devrait contenir tout ce que vous devez savoir sur le premier pilier pour prendre votre retraite en Suisse.

J’utilise les acronymes français dans cet article. Mais la figure en haut de cet article présente les acronymes en anglais également.

Introduction aux trois piliers

Voici les trois piliers de la retraite en Suisse :

- Le premier pilier (pension d’État). Ce premier pilier permettra d’accorder une pension à chaque salarié suisse après sa retraite. Il s’agit d’une pension d’État comprise entre 1175 CHF et 2350 CHF par mois si vous avez travaillé chaque année depuis l’âge de 20 ans. Chaque employé en Suisse finance ce pilier.

- Le deuxième pilier (retraite professionnelle). Le deuxième pilier accordera une pension à chaque salarié suisse retraité. Vous ne recevrez de l’argent de cette pension que si vous travaillez et avez un salaire annuel supérieur à 2 150 CHF (actuellement). Vous paierez ce pilier par une retenue sur votre salaire chaque mois.

- Le troisième pilier (pension privée). Le troisième pilier est un système d’épargne personnelle. Si les deux premiers piliers sont obligatoires, le troisième pilier est facultatif. Vous ne pouvez épargner qu’un certain montant chaque année dans le troisième pilier. L’essentiel est que le troisième pilier présente des avantages fiscaux.

Chaque pilier améliorera votre qualité de vie après la retraite. Le premier pilier n’est là que pour couvrir vos besoins de base. Avec le premier pilier, le deuxième pilier devrait couvrir de 75% à 80% (en moyenne) de votre dernier salaire. Et le troisième pilier, qui est facultatif, devrait vous aider à couvrir la partie manquante du deuxième pilier.

Le premier pilier

Le premier pilier est une pension d’État.

Chaque personne suisse inscrite à cette assurance mondiale recevra cette pension. L’assurance Assurance-Vieillesse et Survivants (AVS) constitue le premier pilier. Cette assurance couvre les besoins de base de chaque personne en Suisse après la retraite.

Cette pension est payée par chaque salarié (et indépendant) suisse après 17 ans par une retenue sur son salaire.

Vous payez l’assurance AVS et deux autres assurances : l’assurance invalidité (AI) et l’assurance militaire (APG). Chaque mois, 8,7 % de votre salaire brut est versé à l’AVS, 1,4 % à l’assurance AI et 0,45 % à l’assurance APG, soit un total de 10,55 %.

Les salariés paient la moitié de la cotisation totale et l’employeur l’autre moitié. Par conséquent, vous devriez voir une déduction de 5,275 % chaque mois pour ces trois assurances réunies.

Ces contributions peuvent changer chaque année. Par exemple, en 2020, la contribution pour l’assurance AVS (le premier pilier) est passée de 8,4 % à 8,7 %.

Pour être complets, nous devons également parler de l’assurance-chômage. Il n’est pas directement lié au système de retraite. Mais vous le paierez aussi mensuellement. Vous devrez également payer 1,1 % de votre salaire pour cela. Si vous percevez plus de 148’200 CHF par an, vous paierez 0,5% de la partie supérieure à ce chiffre. Cette assurance couvrira les besoins, pendant un certain temps, des personnes qui perdent leur emploi et ne peuvent pas en trouver un nouveau.

Les chômeurs doivent également payer cette taxe. Les personnes qui ne perçoivent pas de salaire doivent payer la cotisation minimale de 478 CHF par an, à partir de leur 20e anniversaire. Une exception est prévue si le conjoint paie au moins le double de la redevance minimale (956 CHF) par an. Par exemple, j’ai un salaire suffisant pour que ma femme ne doive pas payer l’AVS.

Si vous disposez d’une fortune nette importante, les frais minimums augmenteront. Par exemple, avec un fortune netteun million, vous devez payer au minimum 2054,60 CHF (à partir de 2020) par an. Il existe des exceptions si le paiement de cette redevance réduit trop votre niveau de vie. Vous pouvez utiliser ce calculateur pour connaître le montant de la taxe pour les chômeurs.

Combien vais-je recevoir du premier pilier ?

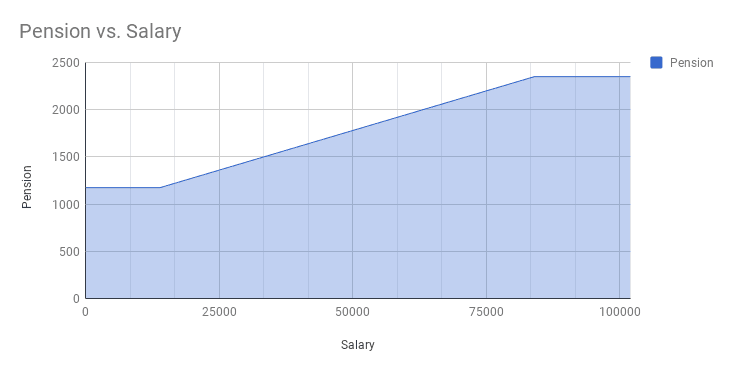

La pension complète s’élève à un minimum de 1225 CHF par mois et à un maximum de 2450 CHF par mois. Le montant que vous recevez dépend de plusieurs facteurs :

- Le montant des revenus perçus au cours de votre vie professionnelle.

- Le nombre d’années pendant lesquelles vous avez cotisé au premier pilier.

- Contributions pour la prise en charge d’enfants ou de parents.

Tout d’abord, le montant de votre salaire détermine le montant de la pension complète. La pension minimale s’élève à un salaire de 14’100 CHF par an. Pour atteindre la rente maximale, vous devez avoir un salaire annuel moyen de 88’200 CHF. Vous pouvez voir dans l’image précédente comment cela s’échelonne. Entre ces deux étapes, la pension complète est échelonnée linéairement.

Le deuxième facteur est le nombre d’années pendant lesquelles vous avez payé l’assurance AVS. Pour bénéficier de la pension complète, un homme doit cotiser pendant 44 ans et une femme pendant 43 ans. Si vous avez des années manquantes, vous recevrez une pension au prorata des années pendant lesquelles vous avez payé l’assurance.

Le troisième facteur est la prise en charge d’enfants de moins de 16 ans ou de parents. Pendant les années où vous êtes dans cette situation, vous ne pouvez pas avoir de lacunes de cotisation. Même si vous n’avez pas payé pendant cette période parce que vous n’aviez pas de revenus, cela ne sera pas considéré comme une lacune dans vos cotisations.

Le premier pilier et le mariage

Il est important de noter qu’un couple marié ne peut pas recevoir deux pensions complètes, mais seulement 150 % d’une pension complète (3525 CHF par mois).

Heureusement, le minimum est toujours de 200 % de la pension minimale (2350 CHF par mois). Elle est injuste pour les couples mariés dont les deux membres disposent d’un revenu élevé. Mais certaines choses sont injustes pour les couples mariés en Suisse (les impôts, par exemple).

Ce premier pilier de la pension couvre également le cas des personnes veuves. Si le conjoint décédé avait droit à une pension, le conjoint survivant recevrait cette pension.

Plusieurs éléments doivent être pris en compte en cas de divorce. Tout d’abord, chaque conjoint recevra une pension basée sur la moitié des revenus combinés pendant le mariage. Les crédits de contribution aux soins sont également divisés en deux. Si l’un des conjoints divorcés décède sans avoir pris sa retraite, l’autre conjoint recevra 80 % de la pension du défunt.

Le premier pilier et la retraite anticipée

Le premier pilier ne couvre que la retraite officielle, à 65 ans pour les hommes et 64 ans pour les femmes.

Si vous souhaitez prendre votre retraite plus tôt, vous pouvez demander une pension un ou deux ans à l’avance. Toutefois, cela signifie que vous recevrez une pension réduite de 6,8 % par année d’avance. Vous pouvez également le prendre plus tard, comme indiqué dans la section suivante.

Si vous souhaitez prendre votre retraite plus tôt que deux ans avant l’âge officiel de la retraite, vous n’aurez droit à la pension que lorsque vous aurez atteint l’âge de la retraite. Avant cela, vous devez compter sur votre fortune nette pour couvrir vos dépenses.

Calculatrice officielle

Si vous souhaitez une estimation officielle, il existe un outil officiel sympa pour estimer votre pension.

N’oubliez pas qu’il s’agit d’une estimation et non d’un chiffre officiel. Mais d’après mon expérience, il semble assez précis. Il peut calculer les résultats en fonction de vos revenus et de votre situation de famille.

Si vous n’avez pas travaillé toute votre vie en Suisse, vous pouvez entrer votre revenu pour chaque année et vous faire une bonne idée de ce que vous obtiendrez en fonction des trous dans les cotisations.

Le premier pilier et la sortie de Suisse

Si vous quittez la Suisse, vous avez généralement encore droit à la pension. Ainsi, lorsque vous aurez atteint l’âge de la retraite, vous recevrez votre pension.

Il y a toutefois quelques exceptions. Par exemple, si vous n’êtes pas suisse et que vous déménagez dans un pays sans convention de sécurité sociale, vous perdrez la pension du premier pilier.

Si vous perdez le droit à la pension du premier pilier, vous avez généralement droit au remboursement de vos cotisations au premier pilier.

Dans tous les cas, il est obligatoire d’annoncer que vous quittez le pays. Si vous voulez tous les détails, vous pouvez les lire sur le site officiel de la Suisse.

Optimisez votre premier pilier

Vous ne pouvez pas faire grand-chose pour optimiser votre pension du premier pilier. Puisqu’il est obligatoire, vous le payez déjà.

Il est essentiel d’éviter les années où vous ne payez pas l’assurance AVS. Toutes ces années réduiront considérablement le montant que vous recevrez. Si vous vous rendez dans un pays étranger pour une longue période, vous devez continuer à payer le minimum chaque année pour éviter les pénalités.

Même si vous vivez à l’étranger après votre retraite, vous devriez percevoir votre pension. Mais le pays où vous prenez votre retraite devrait avoir une convention de sécurité sociale avec la Suisse.

Lorsque vous étudiez, vous devez également payer le minimum pour éviter toute année manquante. Si vous avez manqué une année de cotisation, vous pourriez la payer au cours des cinq années suivantes. Après cinq ans, vous ne pouvez plus la compenser.

Si vous déménagez en Suisse, vous ne pourrez pas combler vos lacunes. Ces lacunes peuvent être comblées si vous êtes en Suisse et que vous vivez ensuite à l’étranger pendant quelques années, par exemple.

Si vous voulez augmenter votre pension, la chose la plus importante que vous puissiez faire est d’augmenter votre salaire. Même si cela n’est pas évident, vous devriez probablement essayer d’augmenter vos revenus indépendamment de la pension.

Il y a une autre chose que vous pouvez faire pour augmenter votre pension. Vous pouvez retarder la date à laquelle vous commencez à percevoir la pension du premier pilier. Si vous repoussez la pension d’un an, vous bénéficierez d’une augmentation de la pension de 5,2 %. Il passe à 10,8% pour deux ans, 17,1% pour trois ans, 24% pour quatre ans et 31,5% après cinq ans (délai maximum). C’est un pari sur votre espérance de vie. Si vous pensez vivre jusqu’à 100 ans et que vous pouvez vous permettre de retarder le versement de la pension, vous devriez la retarder de cinq ans.

Comptabilité

Je ne comptabilise pas le premier pilier dans ma fortune nette. Il y a plusieurs raisons à cela.

- Vous ne payez pas seulement cette assurance pour vous-même. C’est une assurance sociale globale. Les personnes ayant un salaire plus élevé paieront plus pour les personnes ayant un salaire plus faible.

- Ensuite, comme je compte prendre ma retraite en Suisse, je ne toucherai jamais au capital, seulement à la pension.

- Je ne suis pas tout à fait sûr qu’il existera encore lorsque j’aurai atteint l’âge officiel de la retraite.

Cependant, je dois en tenir compte dans le calcul de mon ratio d’indépendance financière (IF). Comme il s’agit d’une pension garantie après l’âge de la retraite, vous aurez besoin de moins d’argent caché pour vos besoins. Mais c’est un peu bizarre de devoir en tenir compte, et je ne l’ai toujours pas fait. En effet, elle ne commence qu’à l’âge officiel de la retraite. Et votre retraite peut commencer tôt.

Un autre argument pour ne pas comptabiliser le premier pilier est qu’il pourrait ne pas être solvable une fois que j’aurai atteint l’âge de la retraite. C’est un point de vue quelque peu pessimiste. Mais la population vieillit rapidement et les couples suisses ont de moins en moins d’enfants. Je préfère l’ignorer pour l’instant dans ma stratégie, et j’y repenserai lorsque je serai plus proche de la retraite. Si vous êtes optimiste ou proche de la retraite, vous devriez tenir compte du premier pilier dans votre stratégie de retraite.

FAQ

Quel est le premier pilier en Suisse ?

Le premier pilier de la retraite en Suisse est la pension d’État. Toute personne en Suisse a droit à cette pension d’État.

Quel montant recevrai-je du premier pilier ?

Cela dépendra de votre salaire. Le minimum est de 1175 CHF par mois, et le maximum est de 2350 CHF par mois. Le salaire minimum est de 14’100 CHF par an et le salaire maximum de 84’600 CHF par an.

Comment puis-je optimiser mon premier pilier ?

Vous ne pouvez pas faire grand-chose pour optimiser votre premier pilier. Vous devez vous assurer que vous la payez chaque année. Si vous avez des trous dans votre cotisation, vous recevrez moins d’argent.

Conclusion

Le premier pilier est la première partie du système de retraite suisse. Il devrait couvrir les besoins de base de tout retraité suisse. Les salariés la paient sur leur salaire et les chômeurs versent un montant minimal chaque année. La pension est assez faible (2350 CHF par mois au maximum).

La plupart des gens ne peuvent pas vivre uniquement de cette pension après la retraite. Les deux autres piliers sont là pour compléter vos besoins pendant la retraite.

J’aborde ensuite le deuxième pilier, à savoir la pension professionnelle, qui devrait représenter une part importante de vos revenus de retraite.

Et vous ? Avez-vous des conseils concernant le premier pilier ? Avez-vous des questions sur le premier pilier ?

Téléchargez cet e-book et optimisez vos finances et économisez de l'argent en utilisant les meilleurs services financiers disponibles en Suisse!

Télécharger l'e-book GRATUIT

Bonjour,

Merci beaucoup pour ces précieuses informations.

Pourriez-vous m’éclairer sur ce point:

J’ai commencé à travailler et donc cotiser au premier pilier à 25 ans (avant cet âge, j’étais en études et n’étais pas rémunéré à l’exception de quelques stages). Si j’ai bien compris il me manquera donc 4 années de cotisations lors de l’âge de la retraite légale (65 ans) afin de percevoir la rente maximale (qui correspond à 44 ans de cotisations). Y a-t-il un moyen de compenser ces 4 années de lacune pour avoir cette rente maximale à 65 ans, sans devoir ajourner?

Bonjour Lucas,

Alors, normalement, en tant qu’étudiant vous deviez tout de même payer l’AVS avec le minimum. Je me rappelle que je payais 480 CHF par an. Etes-vous sûr que ça n’était pas le cas?

Sinon, si c’était dans les 5 dernières années, vous allez pouvoir les rattraper. Si c’est il y a plus que 5 ans, je ne pense pas que ça soit possible.

J’ai un gros doute concernant l’AVS… mon épouse est arrivé en Suisse à l’age de 24 ans et on s’est marié quand elle en avait 27. Jusqu’à cette date, elle n’a pas cotisé. Par contre moi j’ai presque toujours payé (lacune d’un an quand j’étais à l’étranger).

Est-ce que notre rente en tant que couple sera reduite à cause de ses lacunes avant le mariage, ou elle sera couverte car moi j’ai cotisé dans cette période ?

Si quelqu’un a une expèrience similaire, n’hésitez pas à la partager :-D

Sinon un jour je vais essayer d’appeler la caisse de compensation, si je trouve quelque chose d’intéressant je vous tiens au courant… au cas ou cela pourra aider quelqu’un

Bonjour Lorenzo,

C’est une bonne question. Si vous êtes mariés, une seule cotisation suffit à condition de cotiser beaucoup.

Par contre, les années avant le mariage, votre cotisation ne devrait pas compter pour celle de votre femme. Donc, je dirais que votre femme aura des lacunes jusqu’à 27 et vous aurez une année de lacune.

Mais effectivement, ça vaut la peine de contacter l’AVS directement pour ces questions.