True Wealth Erfahrungen 2024 – Pro & Kontra

| Aktualisiert: |(Offenlegung: Einige der unten aufgeführten Links können Affiliate-Links sein)

Sind Sie auf der Suche nach einem kostengünstigen und zuverlässigen Robo-Advisor?

True Wealth ist ein führender Schweizer Robo-Advisor. Er ist der erste Robo-Advisor, der vor acht Jahren an den Start ging, und er ist auch der günstigste.

In diesem ausführlichen Bericht über True Wealth gehe ich detailliert auf die Anlagemodelle, die Gebühren und die Sicherheit des Unternehmens ein.

| Verwaltungsgebühr | 0.50% |

|---|---|

| Produktkosten | 0.13%-0.20% |

| Anlagestrategie | Passiv |

| Anlegen von Produkten | ETFs |

| Mindestinvestition | 8500 CHF |

| Währungsumrechnung | 0.10% |

| Personalisierung | Sehr hoch |

| Nachhaltig | Nicht standardmäßig |

| Sprachen | Französisch, Deutsch und Englisch |

| Depotbank | BLKB und Saxo Bank |

| Benutzer | 14’000 |

| Gegründet | 2014 |

| Hauptsitz | Zürich, Schweiz |

True Wealth

TrueWealth ist ein hervorragender Schweizer Robo-Advisor mit sehr erschwinglichen Preisen, was ihn zum besten Robo-Advisor für seriöse Anleger macht.

- Sehr anpassbar

True Wealth ist ein Robo-Advisor, der 2013 von Oliver Herren (dem Gründer von Galaxus!) und Felix Niederer gegründet wurde. Und seit 2014 ist der Dienst auch für die Öffentlichkeit zugänglich. Damit ist er der ausgereifteste Robo-Advisor der Schweiz. Heute haben sie mehr als 9000 Kunden in der Schweiz. Und sie verwalten mehr als 800 Millionen CHF (Stand 2023) an Vermögenswerten für ihre Kunden. Das sind ziemlich beeindruckende Zahlen!

True Wealth hat zwei Hauptargumente:

- Niedrige Gebühren

- Einfaches Investieren

Dies sind bedeutende Vorteile für Menschen, die sich für Robo-Advisors entscheiden. Eine weitere coole Sache ist, dass sie ein virtuelles Konto haben. Das heißt, Sie können ein Konto eröffnen und viele Dinge testen. Und erst danach können Sie entscheiden, ob Sie Geld überweisen wollen. Sie können Ihr virtuelles Demokonto jederzeit in ein echtes Konto umwandeln.

Sie können deren Anlagedienste über Ihren Browser nutzen. Wenn Sie möchten, können Sie auch die mobilen Apps für iPhone und Android nutzen. Die mobile Anwendung verfügt über alle Funktionen der Webanwendung.

True Wealth ist auf Englisch, Französisch und Deutsch erhältlich! Diese Auswahl an Sprachen ist großartig, da die meisten Robo-Advisors nur in einer Sprache verfügbar sind.

Wir werden also den wahren Reichtum im Detail analysieren!

Investitionsmodelle

Zunächst sehen wir, wie True Wealth Ihr Geld anlegt.

True Wealth verfolgt eine passive Anlagestrategie. True Wealth investiert nur in Indexfonds. Konkret investieren sie in börsengehandelte Fonds (ETFs).

Die Verwendung passiver Indexfonds ist eine gute Nachricht! Passives Investieren ist für die meisten Menschen die beste Art zu investieren.

Mit True Wealth können Sie bis zu 99% in Aktien investieren, das ist der höchste Wert, den Robo-Advisors anbieten. Es ist gut, ein wenig Bargeld zu behalten, um die Gebühren zu bezahlen, ohne die Aktien zu liquidieren, was weniger effizient wäre.

Sie können die ETFs, in die Sie investieren, nicht direkt auswählen. Stattdessen wird der Robo-Advisor ein Portfolio für Sie zusammenstellen. Auf der Grundlage mehrerer Fragen, die Ihnen das Tool stellt, wird ein Portfolio nach Ihren Bedürfnissen erstellt. Aber keine Sorge – Sie werden ein Wörtchen mitzureden haben!

Sie werden viele Fragen stellen, um Ihre Risikotoleranz zu ermitteln. Zum Beispiel:

- Wie lange und wie viel wollen Sie investieren?

- Wie lange und wie viel wollen Sie veräußern?

- Was würden Sie tun, wenn Ihr Vermögen 10 % seines Wertes verlieren würde?

- Und so weiter.

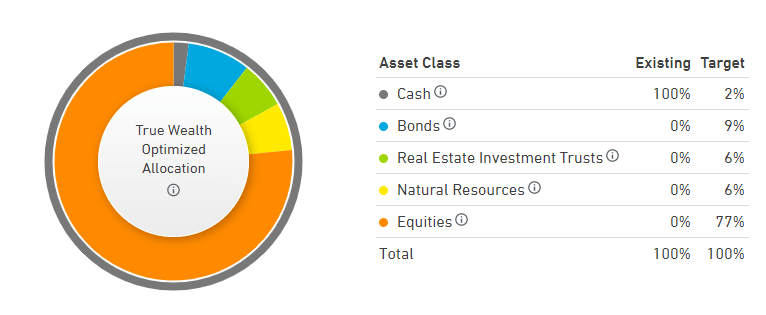

Sobald Sie diese Fragen beantwortet haben (es dauert zwei bis drei Minuten), erhalten Sie Ihr Portfolio. Hier ist zum Beispiel meine, nachdem ich sie beantwortet habe:

Es ist ein interessantes Portfolio. Für die Allgemeinheit macht es sehr viel Sinn, und aufgrund meiner Antworten kann ich verstehen, warum sie sich dafür entscheiden würden. Für mich ist sie jedoch nicht aggressiv genug.

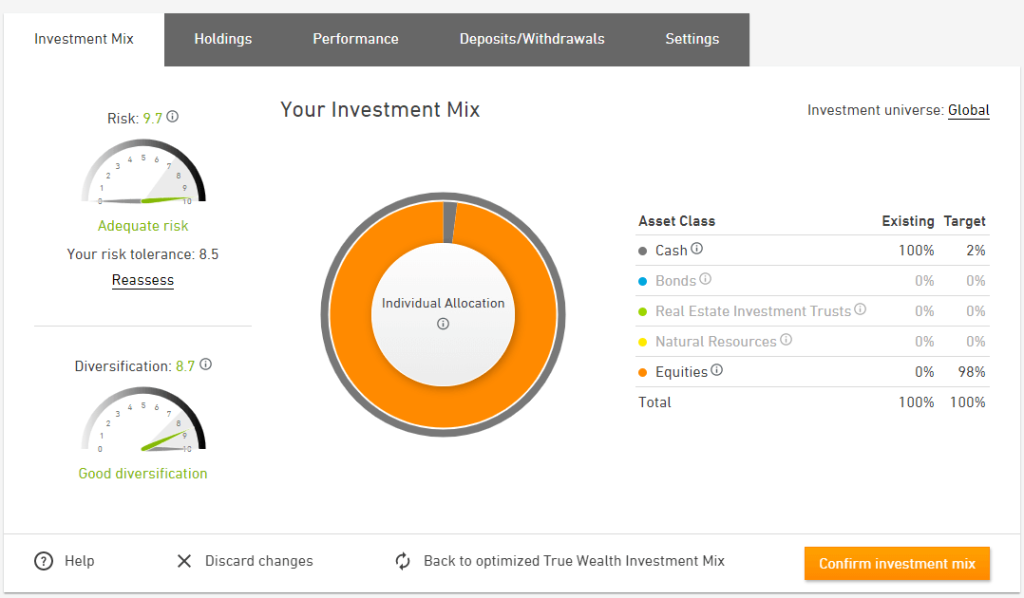

Das Standardportfolio ist jedoch kein Problem, denn Sie können das Portfolio individuell anpassen! Die Anpassung ist eine großartige Sache bei True Wealth! Sie haben große Freiheit bei der individuellen Gestaltung Ihres Anlageportfolios!

Zunächst können Sie jede der Anlageklassen konfigurieren. Sie können zum Beispiel alle Anleihen, Immobilien und natürlichen Ressourcen entfernen. Sie können auch den Anteil der Anleihen erhöhen oder mehr Bargeld haben.

In meinem Fall habe ich das Portfolio auf den maximalen Anteil an Aktien (99 %) eingestellt. Sie können das Portfolio wählen, das Ihren Bedürfnissen am besten entspricht. Sie behalten immer mindestens 1 % Bargeld, um eine Neugewichtung zu ermöglichen und Gebühren zu zahlen.

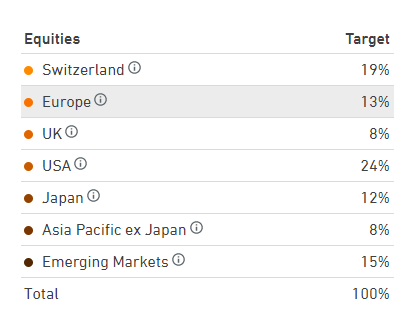

Die Optimierung kann sogar noch weiter gehen. Sie können die Zusammensetzung der einzelnen Anlageklassen pro Region anpassen. Bei den natürlichen Ressourcen können Sie zwischen Metallen und diversifizierten natürlichen Ressourcen wählen.

Für mich ist das ein hervorragender Grad an Individualisierung. Manche Menschen möchten noch einen Schritt weiter gehen und ETFs direkt auswählen. Ich würde jedoch argumentieren, dass Sie, wenn Sie Ihre eigenen ETFs auswählen wollen, gar nicht erst mit einem Robo-Advisor investieren sollten. Sie sollten selbst mit einem Maklerkonto investieren.

Insgesamt denke ich, dass das Anlagesystem von True Wealth hervorragend ist. Sie werden nur in kostengünstige ETFs investieren. Und Sie können Ihr Portfolio bis ins Detail individuell gestalten.

Gebühren

Jetzt schauen wir uns die Gebühren an. Wenn Sie langfristig investieren wollen, sind die Anlagegebühren äußerst wichtig.

Bei True Wealth zahlen Sie zwei Gebühren:

- Die Gebühren der ETFs hängen von Ihrem Portfolio ab.

- Die Verwaltungsgebühren hängen von der Größe Ihres Kontos ab.

Diese beiden Gebühren zusammen ergeben den Betrag, den Sie jedes Jahr an Gebühren verlieren.

Die Gebühren der ETFs hängen von Ihrem Portfolio ab. Ich habe gesehen, dass sie zwischen 0,13 % und 0,2 % schwankt. Der teuerste ETF ist der Real Estate ETF. Wenn Sie nicht viel in Immobilien investieren, ist es unwahrscheinlich, dass Sie mehr als 0,2 % erreichen. Mein sehr aggressives Portfolio hat nur 0,13 % Gebühren!

Die Gesamtgebühren von True Wealth liegen im Durchschnitt zwischen 0,63 % und 0,70 %. Diese Gebühren sind hervorragend.

Die Standardverwaltung beträgt 0,50 % pro Jahr. Wenn Sie ein umfangreiches Portfolio haben, kann er sogar noch weiter sinken. Von einem Portfolio von 500’000 CHF auf ein Portfolio von 8’000’000 CHF sinken die Gebühren von 0,50% auf 0,25%! Ein Portfolio von 1’000’000 CHF kostet zum Beispiel nur 0,39%. Diese niedrigen Gebühren sind ein großartiges Ergebnis. Einzelheiten dazu finden Sie auf der Website der Organisation. Wenn Sie planen, vorzeitig in den Ruhestand zu gehen und mit einem Robo-Advisor zu investieren, ist das eine tolle Sache für Ihre Zukunft.

Hinzu kommt eine weitere Gebühr: die Stempelsteuer. Wenn Sie Einzelheiten darüber erfahren möchten, habe ich einen Artikel über die Schweizer Stempelsteuer. Diese Gebühr wird bei jedem Kauf und Verkauf von ETFs fällig. Sie kostet Sie 0,15% für einen ausländischen ETF und 0,075% für einen Schweizer ETF.

Es ist schwer zu sagen, wie viel dies prozentual zu Ihrem Portfolio kosten wird, da dies auch vom Kauf- und Verkaufspreis abhängt. Sie ist auch nicht jedes Jahr fällig. Insgesamt dürfte sich die Summe auf weniger als 0,05 % pro Jahr belaufen. Es ist schade, dass True Wealth dies nicht in seine Gesamtgebühren einbezieht! Das würde die Dinge einfacher machen.

Schließlich zahlen Sie auch eine Gebühr von 0,10 % für jede von True Wealth durchgeführte Währungsumrechnung. Diese Gebühr ist die beste Währungsumrechnungsgebühr aller Schweizer Robo-Advisors.

Insgesamt sind die Gebühren von True Wealth hervorragend! Wenn Sie mit anderen Schweizer Robo-Advisors vergleichen, haben sie deutlich niedrigere Gebühren! Insgesamt können Sie für ein Minimum von 0,63% TER investieren!

Robo-Advisors sind ein Kompromiss aus Einfachheit und Kosten. Sie können Gebühren einsparen, wenn Sie sich nicht mit dem Aufwand einer Einzelinvestition belasten wollen. Natürlich sind die Gebühren höher als bei Selbstanlagen. Aber wenn Sie nicht selbst investieren wollen, sind Robo-Advisors die nächstbeste Lösung.

Wenn Sie nicht davon überzeugt sind, dass Gebühren wichtig sind, sollten Sie sich einmal überlegen , was die Anlagegebühren mit Ihrem Ruhestandsgeld machen.

Eröffnung eines True Wealth-Kontos

Die Eröffnung eines Kontos bei True Wealth ist sehr einfach und kann vollständig online durchgeführt werden. Ich werde nicht jeden einzelnen Schritt beschreiben, da Sie nur den Arbeitsablauf befolgen müssen; es gibt nichts Besonderes daran.

Sobald Sie Ihr Basiskonto eingerichtet haben, müssen Sie sich einer Risikobewertung unterziehen. So funktioniert jeder Robo-Advisor in der Schweiz. Sie werden Ihnen einige Fragen stellen, um Ihr Risikoprofil zu ermitteln.

Sie werden Ihnen ein Portfolio vorschlagen, das auf Ihrem Risikoprofil basiert. Sie können den Wert ändern, werden aber gewarnt, dass Sie Ihre Risikotoleranz überschreiten könnten, wenn Sie den Wert erhöhen.

Einzahlungen und Abhebungen

Wir können auch einen Blick darauf werfen, wie die Finanzierung und die Rücknahme funktionieren.

Zunächst muss ich einen Nachteil erwähnen: True Wealth hat ein Minimum von 8500 CHF, um bei ihnen zu investieren. 8500 CHF sind für viele Neueinsteiger zu viel. Und viele Menschen würden den Dienst wahrscheinlich gerne ausprobieren, ohne viel Geld zu investieren. Andererseits können Sie den Dienst testen, indem Sie ein virtuelles Konto anlegen.

Um Ihr Konto aufzufüllen, können Sie Geld auf eine persönliche IBAN überweisen. Ihr Geld wird unter Ihrem Namen auf dem Konto der Depotbank verwahrt, so dass Sie eine persönliche IBAN erhalten.

Interessant ist, dass Sie CHF, EUR, USD und GBP einzahlen können! Dies ist eine hervorragende Funktion.

Sie können Ihr Geld auch über die Schnittstelle abheben. Sie können nur auf ein Konto überweisen, das auf Ihren Namen lautet. Wenn Sie weniger als 8500 CHF abheben möchten, müssen Sie Ihr Konto schließen.

Das Abheben und Einzahlen von Geld auf Ihr True Wealth-Konto ist ganz normal. Hier gibt es keine Überraschungen.

Ist es sicher, mit True Wealth zu investieren?

Wenn Sie viel Geld in einen Online-Dienst investieren, müssen Sie dessen Sicherheit berücksichtigen.

Zunächst wird untersucht, wie Vermögenswerte gespeichert werden. Ihr Vermögen wird nicht von True Wealth selbst gehalten. Stattdessen verwahrt eine Depotbank Ihr Vermögen. True Wealth nutzt zwei Depotbanken:

- Basellandschaftliche Kantonalbank (BLKB)

- Saxo Bank Schweiz

Sie können wählen, welche Sie bevorzugen. In beiden Fällen sind Ihre Aktien vor dem Konkurs von True Wealth geschützt, da sie auf Ihren Namen lauten. Mit der BLKB haben Sie unbegrenzten Schutz für Ihr Bargeld. Bei der Saxo Bank ist Ihr Bargeld bis zu 100’000 CHF geschützt. In den meisten Fällen wird Ihr Bargeld sicher sein, da Sie nicht so viel Bargeld aufbewahren sollten.

Beide Depotbanken können Ihre Wertpapiere nicht an andere Anleger ausleihen. Das Verbot der Wertpapierleihe erhöht die Sicherheit Ihres Vermögens. Und das ist eine schöne Garantie, die True Wealth bietet.

Sie sind also sehr gut vor einem Konkurs oder einer Übernahme von True Wealth geschützt.

Ist True Wealth sicher?

Jetzt können wir auch die technische Sicherheit untersuchen. Wir wollen nicht, dass ein Hacker unser gesamtes Vermögen stiehlt!

Zu diesem Zweck wird die gesamte Kommunikation mit True Wealth verschlüsselt. Und Sie können die Zwei-Faktor-Authentifizierung (2FA) verwenden, um eine zusätzliche Sicherheitsebene zu schaffen. Ich empfehle Ihnen dringend, dies für jeden von Ihnen genutzten Online-Dienst zu tun. Sie bieten Unterstützung für die gängigsten 2FA-Plattformen. Das ist also großartig!

Außerdem können Sie Ihr Vermögen nur auf ein Konto übertragen, das auf Ihren Namen lautet. Diese Einschränkung ist sehr gut für die Sicherheit! Wenn ein Hacker sich Ihres Kontos bemächtigt, müsste er auch Ihr Bankkonto hacken, um an Ihr Geld zu kommen. Diese Sicherheit macht es unwahrscheinlich, dass Sie Ihr Vermögen verlieren!

Insgesamt denke ich, dass die technische Sicherheit von True Wealth so gut ist, wie sie nur sein kann. Es scheint, dass True Wealth sehr sicherheitsbewusst ist, was eine ausgezeichnete Nachricht für seine Anleger ist.

Vergessen Sie nicht, dass das größte Sicherheitsproblem der Faktor Mensch ist. Sie müssen also die Online-Sicherheit ernst nehmen.

Nachhaltiges Investieren mit True Wealth

Nachhaltiges Investieren ist heutzutage sehr beliebt.

Und zum Glück für Anleger, die sich von dieser Motivation leiten lassen, können Sie mit True Wealth auch nachhaltig investieren.

Wenn Sie Ihr Portfolio mit True Wealth zusammenstellen, können Sie zwischen zwei Anlageuniversen wählen:

- Global: Alle Aktien für jede Anlageklasse

- Nachhaltig: Nur Aktien von nachhaltigen Unternehmen für jede Anlageklasse

Sie müssen also nur eine einzige Sache ändern, und Ihr gesamtes Portfolio wird auf nachhaltige Investitionen ausgerichtet.

Wenn Sie sich für das nachhaltige Universum entscheiden, verwendet True Wealth Socially Responsible Investing (SRI) ETFs von MSCI. Alle börsengehandelten Fonds werden also durch ihre SRI-Äquivalente ersetzt werden.

Diese ETFs sind teurer als die Basis-ETFs. Die Gesamtkosten Ihres Portfolios werden also höher sein, wenn Sie sich für nachhaltige Anlagen entscheiden. Das Portfolio, das ich für mich ausgewählt habe, hatte zum Beispiel Gesamtgebühren von 0,63 % und stieg mit dem nachhaltigen Universum auf 0,80 %.

Ich denke, dass das True Wealth System für nachhaltiges Investieren ziemlich gut ist. Ich wünschte, die ETFs wären billiger. Aber das ist etwas, worauf True Wealth keinen großen Einfluss hat. Ihr Ansatz für nachhaltiges Investieren ähnelt dem der meisten anderen Robo-Advisors.

Wenn Sie sich darüber nicht im Klaren sind, lesen Sie , was nachhaltiges Investieren, ESG und SRI sind.

Investieren Sie für Ihre Kinder mit True Wealth

Ab 2023 können Sie bei True Wealth Konten für Ihre Kinder eröffnen.

Damit kann der gesetzliche Vertreter ein Konto auf den Namen des Kindes eröffnen. Dieses Konto wird dann von dem Vertreter verwaltet, bis das Kind 18 Jahre alt ist.

Sobald das Kind 18 Jahre alt ist, kann das Konto direkt auf seine Verwaltung übertragen werden.

Diese Funktion ist großartig, denn in der Schweiz gibt es nur wenige Möglichkeiten, dies zu tun.

Wahrer Reichtum Reputation

Es ist wichtig, den Ruf eines Finanzdienstleisters zu prüfen, bevor man ihn in Anspruch nimmt.

Insgesamt ist der Ruf von True Wealth recht gut. Sie haben 4,9 von 5 Sternen in ihren Google-Bewertungen (von 31 Bewertungen). Wenn man die Bewertungen liest, sind die Leute in mehreren Punkten sehr zufrieden:

- Der Dienst ist sehr einfach zu bedienen;

- Die Leistung ist gut;

- True Wealth ist sehr transparent;

Auf der negativen Seite konnte ich nur zwei Beschwerden finden:

- Das Fehlen einer mobilen Anwendung. Aber das ist jetzt anders, denn True Wealth hat auch mobile Anwendungen.

- Das Fehlen einer angemessenen telefonischen Unterstützung.

Ich habe mir auch einige Bewertungen auf TrustPilot angesehen, aber es gibt nur 15 davon. Einige Leute beklagten sich, dass die Wertentwicklung geringer war als die des S&P500. Ich wollte diesen Bericht erwähnen, weil viele Menschen die ETF-Robo-Advisors falsch verstehen.

True Wealth verwaltet für Sie ein festverzinsliches ETF-Portfolio. Sie werden nicht zaubern, um besser abzuschneiden als der Markt. Sie können bei True Wealth die Performance des S&P500 (abzüglich Gebühren) erhalten, indem Sie nur diesen Index in Ihrem Portfolio halten. Der Hauptvorteil eines Robo-Advisors ist die Benutzerfreundlichkeit, nicht die Leistung.

Insgesamt ist der Ruf von True Wealth also sehr gut, und die Kunden scheinen sehr zufrieden zu sein.

Alternativen

Wir sollten True Wealth schnell mit einigen Alternativen vergleichen.

True Wealth vs. Selma

|

4.5

|

4.0

|

|

Sehr gut Robo Advisor

|

Sehr preiswert

|

|

|

|

|

|

Gut

|

Gut

|

- Hervorragend für Anfänger geeignet

- Degressive Gebühren

- Gute Diversifizierung

- Gute Strategie mit ETFs

- Wenig Personalisierung

- Ausgezeichnete Kosten

- Sehr anpassungsfähig

- Gute Diversifizierung

- Gute Strategie mit ETFs

- Hohes Minimum

- Nicht immer einfach zu verwenden

Selma ist eine weitere bekannte Robo-Advisorin aus der Schweiz. Beide sind sich in ihrer Anlagestrategie recht ähnlich.

Es gibt zwei wesentliche Unterschiede zwischen diesen Robo-Advisors:

- Selma ist einfacher zu bedienen, wenn Sie nichts über Investitionen wissen

- True Wealth kann deutlich billiger sein

Wenn Sie also auf der Suche nach dem günstigsten Robo-Advisor sind, ist True Wealth genau das Richtige für Sie. Wenn Sie hingegen einen anfängerfreundlichen Robo-Advisor suchen, sollten Sie sich für Selma entscheiden.

Für weitere Informationen sollten Sie meinen ausführlichen Vergleich zwischen True Wealth und Selma lesen.

FAQ

Wie hoch ist der Mindestbetrag, den man bei True Wealth investieren kann?

Sie benötigen mindestens 8500 CHF, um mit True Wealth zu investieren.

Wie hoch sind die Gebühren, die Sie für True Wealth zahlen müssen?

Sie zahlen eine Verwaltungsgebühr von 0,5 %. Darüber hinaus müssen Sie die Gebühren für die Fonds bezahlen. Der Gesamtbetrag dürfte sich auf etwa 0,65 % bis 0,70 % pro Jahr belaufen. Wenn Sie über mehr als 500'000 CHF verfügen, zahlen Sie niedrigere Gebühren, bis hin zu einem Minimum von 0,25%.

Wer kann bei True Wealth investieren?

Alle Personen mit Wohnsitz in der Schweiz, die mindestens 18 Jahre alt sind, können bei True Wealth investieren. True Wealth plant, in der Zukunft Kinderportfolios zu haben, um für Ihre Kinder zu investieren.

Was passiert, wenn True Wealth in Konkurs geht?

Wenn sie in Konkurs gehen, ist Ihr Vermögen sicher bei einer Depotbank verwahrt. Ihr Geld ist im Falle eines Konkurses der Depotbank mit bis zu 100'000 CHF geschützt.

Können wir ein TrueWealth-Konto nutzen, um für Kinder zu investieren?

Ja, True Wealth bietet Portfolios für Kinder und junge Menschen an. Die Mappe kann durch den gesetzlichen Vertreter eröffnet werden. Und sobald die Kinder volljährig sind, kann das Konto vollständig übertragen werden.

Können wir ein True Wealth-Konto aus dem Ausland eröffnen?

Nein, True Wealth ist nur für in der Schweiz ansässige Personen zugänglich.

Für wen ist True Wealth gut?

True Wealth ist ideal für fortgeschrittene Anleger, die einen Robo-Advisor nutzen und ihre Gebühren minimieren möchten.

Für wen ist Wahrer Reichtum nicht gut?

True Wealth ist nicht die beste Lösung für Anfänger, da es etwas komplizierter ist als einige andere Alternativen.

Zusammenfassung von True Wealth

TrueWealth ist ein hervorragender Schweizer Robo-Advisor mit sehr erschwinglichen Preisen, was ihn zum besten Robo-Advisor für ernsthafte Investoren macht.

Pruduktmarke: True Wealth

4.5

True Wealth Vorteile

- Die Gebühren sind deutlich tiefer als bei anderen Schweizer Robo-Advisors.

- Großartige Anlagestrategie mit passiven Anlagen.

- Sie können Geld in verschiedenen Währungen einzahlen.

- Ausgezeichnete Anpassung Ihres Portfolios.

- Mit True Wealth können Sie nachhaltig investieren.

- True Wealth bietet gute Sicherheit.

- Ihr Vermögen ist im Falle eines Konkurses gut geschützt.

- Sehr transparente Informationen.

- Relativ einfach zu bedienen.

- Kostenloses Demokonto, das Sie direkt nutzen können.

- Vollständig ausgestattete mobile Anwendung.

True Wealth Nachteile

- Sie benötigen mindestens 8500 CHF, um bei True Wealth zu investieren

- Die Stempelsteuer ist nicht in den Verwaltungsgebühren enthalten.

Schlussfolgerung

TrueWealth ist ein hervorragender Schweizer Robo-Advisor mit sehr erschwinglichen Preisen, was ihn zum besten Robo-Advisor für seriöse Anleger macht.

- Sehr anpassbar

Insgesamt bin ich von True Wealth beeindruckt. Sie schlagen ein großartiges Investitionssystem zu sehr niedrigen Kosten vor. Außerdem haben Sie eine große Freiheit bei der Auswahl Ihres Portfolios! Sie können über Ihr genaues Portfolio entscheiden. Langfristig gesehen ist True Wealth ein großartiger Service für einen ernsthaften Anleger.

Wenn ich mich für einen Robo-Advisor entscheiden müsste, würde ich bei True Wealth investieren. Sie sind der günstigste Robo-Advisor der Schweiz. Und diese niedrigen Gebühren machen langfristig einen erheblichen Unterschied bei Ihren Renditen aus. Auch die Tatsache, dass Sie das Portfolio auf Ihre Bedürfnisse abstimmen können, macht es für die meisten Menschen interessant.

Ich würde es jedoch vorziehen, wenn sie einen niedrigeren Mindestbetrag hätten. Der Mindestbetrag von 8500 CHF für eine Investition ist für viele Menschen, die den Einstieg wagen wollen, sehr hoch.

Ansonsten ist es ein ausgezeichneter Service!

Bitte beachten Sie, dass ich keinen Robo-Advisor verwende. Ich investiere selbst in Aktien über ein Maklerkonto. Selber investieren ist komplizierter, aber ich zahle viel weniger Gebühren als bei einem Robo-Advisor. Letztlich ist es ein Kompromiss, ob man einen Berater bezahlt oder es selbst macht.

Es ist auch erwähnenswert, dass True Wealth auch ein Konto der dritten Säule anbietet. Dieses Angebot ist direkt in die Hauptanwendung integriert, und Sie können alle Ihre Vermögenswerte ganzheitlich verwalten. Weitere Informationen finden Sie in meinem Bericht über True Wealth 3a.

Wenn Sie wissen möchten, wie es im Vergleich zu anderen Alternativen abschneidet, lesen Sie meinen Vergleich von True Wealth und Selma. Wenn Sie mehr über True Wealth erfahren möchten, lesen Sie mein Interview mit Felix Niederer, dem CEO.

Was ist mit Ihnen? Was halten Sie von True Wealth?

Laden Sie dieses E-Book herunter und optimieren Sie Ihre Finanzen und sparen Sie Geld, indem Sie die besten in der Schweiz verfügbaren Finanzdienstleistungen nutzen!

Das KOSTENLOSE E-Book herunterladen

Ich bin seit 4 Jahren Kundin bei TW und bin grundsätzlich zufrieden – v.a. wegen den geringen Kosten.

Ein Nachteil wurde mir erst vor Kurzem bewusst. Ich habe mich erkundigt, was im Todesfall mit meinem Portfolio passiert. Leider ist es nicht möglich, dass mein Ehemann, der ebenfalls TW-Kunde ist, meine Wertschriften übernehmen kann. TW sagt, dass das Portfolio von der Erbengemeinschaft auf einmal verkauft werden muss. Ein teilweiser Verkauf durch die Erbengemeinschaft ist leider nicht möglich. Da ich zu 95% in Aktien investiert bin, ist mein Portfolio sehr volatil.

Ist es für eine Erbengemeinschaft von Nachteil, wenn sie im Rahmen einer Erbteilung ein grosses Portfolio in einer schlechten Marktphase verkaufen müssen? Kann ein ungünstiger Verkaufs-Zeitpunkt durch sofortiges Re-Investieren kompensiert werden?

Vielen Dank, dass Sie Ihre Erfahrungen mit TW mit uns geteilt haben.

In der Tat ist dies ein Nachteil bei Robo-Advisors (und wahrscheinlich auch bei mehreren Online-Brokern). Es kann ein Problem sein, alles direkt verkaufen zu müssen. Wenn jedoch alles schnell genug verkauft wird, das Geld schnell genug überwiesen und dann in ein anderes Konto reinvestiert wird, sind die Risiken ziemlich begrenzt.

Ich denke nicht, dass das ein großes Problem ist. Aber es ist sehr gut, sich Gedanken darüber zu machen, was nach Ihrem Tod passieren wird.