Vermögenssteuer in der Schweiz in 2024

| Aktualisiert: |(Offenlegung: Einige der unten aufgeführten Links können Affiliate-Links sein)

In der Schweiz haben wir etwas, das nur sehr wenige Länder haben: eine Vermögenssteuer. Das bedeutet, dass wir auf die Höhe unseres Nettovermögens besteuert werden. Je mehr Vermögen wir also anhäufen, desto mehr Steuern zahlen wir.

Diese Steuer wird bei der Schätzung der im Ruhestand zu zahlenden Steuern oft nicht richtig berücksichtigt.

In diesem Artikel erfahren Sie alles, was Sie über die Vermögenssteuer in der Schweiz wissen müssen.

Vermögenssteuer

In unserem Leitfaden zu den Schweizer Steuern haben wir kurz die Vermögenssteuer angesprochen, uns aber hauptsächlich auf die Einkommenssteuer konzentriert. In diesem Artikel werde ich mich ausschließlich auf die Vermögenssteuer konzentrieren.

In der Schweiz wird die Vermögenssteuer von den Kantonen und Gemeinden erhoben. Es gibt keine Bundesvermögenssteuer. Das bedeutet, dass Sie völlig von Ihrem Kanton abhängig sind, wenn es darum geht, wie viel Vermögen Sie bezahlen.

Die Vermögenssteuer ist in der Regel viel niedriger als die Einkommenssteuer. Viele Menschen zahlen nicht einmal Vermögenssteuer, weil ihr steuerpflichtiges Nettovermögen niedriger ist als die Abzüge. Sobald Sie jedoch Geld anhäufen (z. B. für den Ruhestand), müssen Sie erhebliche Vermögenssteuern zahlen.

Die meisten Kantone haben ein einfaches progressives System, bei dem ein höherer Steuersatz auf ein höheres Nettovermögen erhoben wird. Da sie progressiv ist, zahlen Sie auf jede Tranche Ihres steuerpflichtigen Nettovermögens unterschiedliche Steuern.

Einige Kantone haben jedoch komplexere Systeme mit mehreren Komponenten der Vermögenssteuer. Wir werden später einige Beispiele durchführen.

Steuerpflichtiges Nettovermögen

Es ist wichtig zu wissen, dass Ihre Vermögenssteuer auf Ihrem steuerpflichtigen Nettovermögen basiert, das sich leicht von Ihrem Nettovermögen unterscheidet.

Die Basis ist dasselbe wie Ihr Nettovermögen. Das steuerpflichtige Nettovermögen ist die Summe aller steuerpflichtigen Vermögenswerte abzüglich der abzugsfähigen Schulden.

Der Hauptunterschied besteht darin, dass einige Ihrer Vermögenswerte nicht in das steuerpflichtige Nettovermögen einbezogen werden. Das steuerbare Nettovermögen schliesst Guthaben der zweiten Säule aus, wie Freizügigkeitskonten oder Guthaben in der Pensionskasse. Das steuerpflichtige Nettovermögen schliesst das in der dritten Säule gebundene Vermögen auf einem Bankkonto oder einer Lebensversicherung aus.

Der zweite Unterschied liegt in der Art und Weise, wie der Wert bestimmter Vermögenswerte, insbesondere von Immobilien, berechnet wird. Der Steuerwert Ihrer Liegenschaft wird vom Kanton durch einen Basiswert geschätzt. Bei uns ist der steuerpflichtige Wert unseres Hauses etwa doppelt so hoch wie der, den wir bezahlt haben. Dies ist nicht der Wert, den Sie in Ihrem Nettovermögen haben werden.

Schließlich werden auch abschreibungsfähige Vermögenswerte wie Autos in das steuerpflichtige Nettovermögen einbezogen. Ich empfehle im Allgemeinen nicht, sie in Ihr Nettovermögen einzubeziehen, da sie am Ende nichts mehr wert sind. Beim steuerpflichtigen Reinvermögen werden Formeln verwendet, um den Wert eines Fahrzeugs auf der Grundlage seiner Jahre zu berechnen. Dies dürfte jedoch nicht viel zu Ihrem steuerpflichtigen Nettovermögen beitragen.

Beispiele

Wir werden einige Beispiele von Kantonen nehmen. Ich verwende Beispiele für Einzelpersonen, da dies bei Paaren leicht variieren kann. Ich berücksichtige auch nur die kantonale Steuer. In der Praxis müssten Sie eine Gemeindesteuer bezahlen (einen Prozentsatz der kantonalen Steuer). Wenn Sie den Kanton und die Gemeinde berücksichtigen, können Sie mit etwa doppelt so hohen Kosten rechnen.

Nidwald hat das einfachste System. Sie haben einen Abzug von 35’000 CHF und einen Steuersatz von 0,025% auf dem steuerpflichtigen Nettovermögen.

Neuchatel hat ein einfaches System. Die ersten 50’000 CHF sind gratis. Von 50’0001 bis 200’000 CHF zahlen Sie 0,3% Ihres steuerbaren Nettovermögens, 0,4% bis 350’000 CHF und 0,5% bis 500’000 CHF. Alles, was darüber hinausgeht, wird mit 0,36 % besteuert.

Das Waadtland hat ein komplexeres System. Zudem erhalten Sie die ersten 50’000 CHF gratis. Aber dann steigt der Satz von 0,048% auf 0,3082% von 50’001 CHF auf 2’000’000 CHF. Alles, was darüber hinausgeht, wird mit 0,339 % besteuert.

Freiburg hat ein relativ einfaches System, aber mit komplexen Abzügen. Der Steuersatz steigt von 0,05% auf 0,37% zwischen 50’000 CHF und 1’200’000 CHF. Und alles, was darüber hinausgeht, wird mit 0,29 % besteuert. Die Abzüge sind für Paare und Alleinstehende unterschiedlich. So erhalten Alleinstehende einen Abzug von 55’000 CHF bei einem Nettovermögen unter 75’000 CHF. Der Abzug verringert sich jedoch um 10’000 CHF für jede zusätzlichen 25’000 CHF an Vermögen.

Zug hat ein sehr einfaches System. Die ersten 168’000 CHF werden mit 0,05% besteuert, die nächsten 168’000 mit 0,10% und die dritte Tranche mit 0,15%. Alles, was über 504’000 CHF liegt, wird mit 0,20% besteuert.

Genf hat ein komplexes System. Sie wenden zwei unterschiedliche progressive Steuersätze an. Der Unterschied zwischen den beiden Steuersätzen besteht darin, dass der zweite Steuersatz für Gemeinden nicht berücksichtigt wird. Nur die erste ist es. In unserem Fall addieren wir einfach die beiden Werte. Genf bietet einen Abzug von 83398 CHF auf das steuerpflichtige Nettovermögen.

Zürich schließlich hat ein etwas anderes System. Sie zahlen keine Steuern auf Vermögen unter 77’000 CHF. Ab 77’000 zahlen Sie dann 0,50 CHF für jede 1000 CHF mehr. Ab 308’000 CHF zahlen Sie 1 CHF für jede 1000 CHF. Ab 3’158’000 CHF erhöht sich dieser Betrag auf 3 CHF pro 1000 CHF.

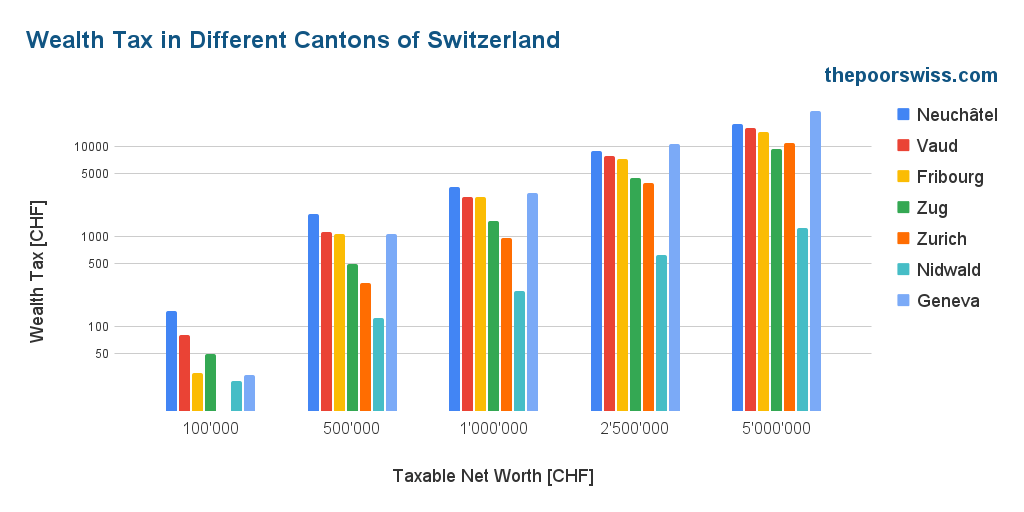

Wir können diese sieben Kantone anhand einiger weniger steuerpflichtiger Vermögenswerte vergleichen.

Ich habe eine logarithmische vertikale Achse verwendet, um die kleinen Zahlen auf der linken Seite zu sehen. Aus dieser Grafik ist ersichtlich, dass es zwischen den Kantonen grosse Unterschiede gibt.

Neuchâtel ist immer sehr teuer. Genf ist auch sehr teuer, vor allem wenn wir hohe Zahlen erreichen. Die Waadt und Freiburg sind nach Genf und Neuenburg meist gleichauf. Zürich und Zug sind recht gut, viel billiger als die ersten vier Kantone. Nidwalden schliesslich ist mit einer sehr günstigen Vermögenssteuer auf einer anderen Ebene.

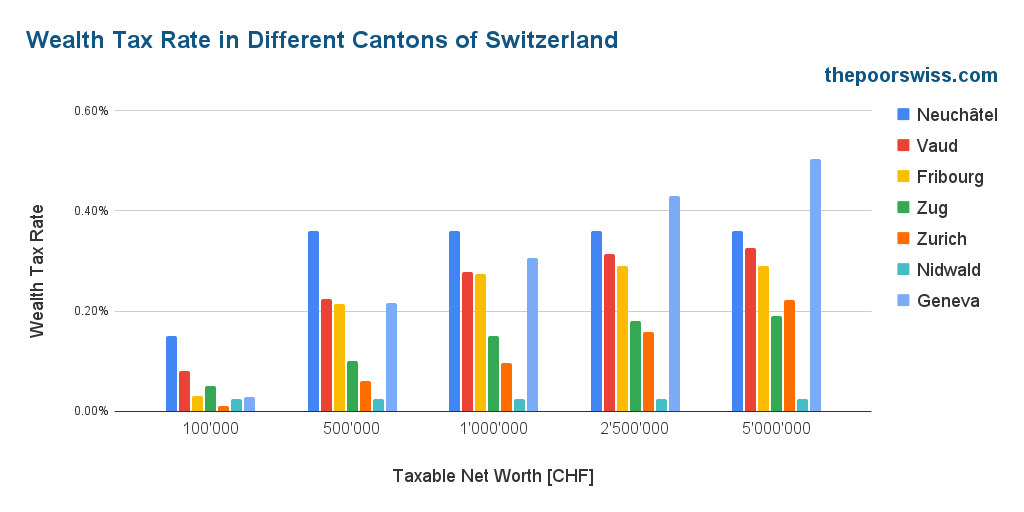

Zur besseren Vergleichbarkeit können wir die Ergebnisse auch als Gesamtvermögensteuersatz darstellen.

Auf dieser Skala lässt sich der grosse Unterschied zwischen den Kantonen besser erkennen.

Wenn man bedenkt, dass diese Zahl mit dem Steuersatz der Gemeinde multipliziert wird, kann die Vermögenssteuer Ihre Ausgaben erheblich beeinflussen.

Vermögenssteuer und Vorruhestand

Wenn Sie vorzeitig in den Ruhestand gehen wollen, müssen Sie viel Geld anhäufen. Dieser Geldbetrag bedeutet, dass Sie eine erhebliche Vermögenssteuer zahlen müssen. Wie wirkt sich diese Steuer also auf Ihren Ruhestand aus?

Es gibt zwei Möglichkeiten, die Vermögenssteuer im Vorruhestand zu planen.

Die erste Möglichkeit ist, dies einfach als zusätzliche Ausgabe zu betrachten. Wenn Ihr FI-Ziel 2’500’000 CHF beträgt, können Sie Ihre Vermögenssteuer auf der Grundlage des Kantons, in dem Sie wohnen, schätzen. Bei uns in Freiburg wären es zum Beispiel 7250 CHF für den Kanton und 6235 CHF für die Gemeinde. Aber in Nidwald wäre es zehnmal billiger.

Sobald Sie diese Zahl geschätzt haben, addieren Sie sie einfach zu Ihren voraussichtlichen Ausgaben im Ruhestand. Da sich dadurch Ihre FI-Nummer erhöht, müssen Sie möglicherweise etwas rechnen, um die richtige Zahl zu ermitteln, aber es ist nicht sehr kompliziert.

Die zweite Möglichkeit besteht darin, diesen Vermögenssteuersatz als Vermögensverwaltungsgebühr zu betrachten. Bei der Anlage versuchen wir, die Gebühren zu minimieren. Jede Verwaltungsgebühr wird Ihre Erfolgsquote im Ruhestand verringern, wenn Sie sich an die Rückzugsraten der Trinity-Studie halten.

In diesem Fall müssen Sie diese zusätzliche Gebühr wahrscheinlich durch einen niedrigeren Abhebungssatz ausgleichen. Das Ergebnis ist wiederum, dass sich dadurch Ihr ZI-Ziel erhöht.

Insgesamt ist die Planung der Vermögenssteuer für den Vorruhestand wichtig. Sie werden wahrscheinlich mehr Geld anhäufen müssen, wenn Sie

Optimieren Sie Ihre Vermögenssteuer

Es gibt

einige Optionen zur Optimierung unserer Vermögenssteuer

. Diese Möglichkeiten sind jedoch begrenzt.

Die erste Möglichkeit ist der Umzug in einen Kanton mit einer niedrigeren Vermögenssteuer. Da es große Unterschiede zwischen den Kantonen gibt, funktioniert Geo-Arbitrage gut. Natürlich ist dies keine einfache Lösung, aber es ist wahrscheinlich der beste Weg, um Ihre Steuern zu optimieren.

Die zweite Möglichkeit besteht darin, Ihr steuerpflichtiges Nettovermögen zu verringern. Es gibt einige Möglichkeiten, dies zu erreichen. Die erste Möglichkeit sind Immobilien. Im Allgemeinen ist der steuerpflichtige Wert einer Immobilie viel niedriger als ihr tatsächlicher Wert. Dies bedeutet, dass Ihre Schulden oft höher sind als der Steuerwert, wodurch sich das steuerpflichtige Nettovermögen verringert.

Eine weitere Möglichkeit, Ihr steuerpflichtiges Nettovermögen zu verringern, besteht darin, Geld in nicht steuerpflichtige Vermögenswerte wie die zweite und dritte Säule zu übertragen.

Schlussfolgerung

Die Vermögenssteuer ist ein relativ einfaches Konzept, bei dem es jedoch grosse Unterschiede zwischen den Kantonen gibt. Es gibt nicht viel, was wir tun können, um diese Vermögenssteuer zu senken.

Die Vermögenssteuer stellt eine Form der Doppelbesteuerung dar. Wir werden auf unser Einkommen besteuert und dann noch einmal auf unsere Ersparnisse, wenn wir Geld anhäufen. Ich halte dies nicht für eine gute Art, die Menschen zu besteuern, da dies keinen Anreiz zum Sparen, sondern zum Ausgeben bietet.

Für die meisten Menschen wird die Vermögenssteuer zu vernachlässigen sein. Dies ist von Bedeutung, wenn es um den Vorruhestand und die Notwendigkeit geht, viel Geld anzuhäufen.

In unserem Fall planen wir die Vermögenssteuer als zusätzlichen Aufwand für die finanzielle Freiheit ein. Diese Vermögenssteuer wird im Laufe der Zeit steigen, bis wir finanziell frei sein können.

Was ist mit Ihnen? Wie erklären Sie die Vermögenssteuer?

Laden Sie dieses E-Book herunter und optimieren Sie Ihre Finanzen und sparen Sie Geld, indem Sie die besten in der Schweiz verfügbaren Finanzdienstleistungen nutzen!

Das KOSTENLOSE E-Book herunterladen