Instruments d’investissement : Liquidités, obligations et actions

| Mis à jour: |(Information: certains des liens ci-dessous peuvent être des liens d'affiliation)

Précédemment, nous avons abordé les bases de l’investissement. Vous devez connaître quelques règles essentielles à suivre avant d’investir. Cependant, nous n’avons pas inclus de détails sur la façon d’investir dans des instruments financiers.

Cet article traite des principaux instruments financiers que vous pouvez utiliser pour investir : les liquidités, les obligations et les actions.

Tous ces instruments sont différents. Ils sont tous importants. Si vous voulez sérieusement investir, vous devez les connaître. Nous verrons les avantages et les inconvénients de chacun de ces instruments.

À la fin de cet article, vous devriez mieux les comprendre.

Espèces

L’argent liquide est la principale forme d’argent. Vous avez besoin d’argent. Je ne parle pas nécessairement d’argent liquide en billets dans votre portefeuille. Je parle ici d’argent directement disponible en cas de besoin. Il peut s’agir de l’argent de votre porte-monnaie, de votre compte courant ou de votre compte d’épargne. Nous couvrons toutes ces formes.

Si vous n’avez pas d’argent liquide, vous ne pouvez pas faire d’achats. Vous ne serez pas en mesure de faire face à des situations d’urgence où vous auriez besoin de beaucoup d’argent. Par conséquent, si vous n’avez pas d’argent liquide, vous devriez commencer par accumuler quelques mois de dépenses en espèces. Cet argent s’appelle un fonds d’urgence. Je recommande toujours d’avoir une bonne situation d’urgence avant d’investir dans d’autres instruments financiers.

Je garde trois mois de dépenses mensuelles en espèces. Cela dépend de beaucoup de choses. Si votre emploi est très stable, vous n’aurez probablement pas besoin de plus de trois mois. Mais certaines personnes ont besoin ou veulent plus. Si vous êtes proche de la retraite, vous souhaiterez probablement stocker davantage de liquidités.

Économiser de l’argent

Vous ne devez pas le laisser reposer sous votre matelas. La plupart de vos liquidités se trouvent probablement sur un compte chèque ou un compte d’épargne. Les comptes d’épargne sont généralement plus rémunérateurs. Mais votre argent sera bloqué pendant un certain temps. Le nombre de retraits que vous pouvez effectuer sur un compte d’épargne est généralement limité. Veillez à conserver un peu d’argent sur un compte courant pour les dépenses mensuelles.

Sur ces comptes, votre argent rapporte des intérêts. Cela signifie que chaque année, vous gagnerez de l’argent. Si vous êtes en Suisse, les taux d’intérêt sont proches de zéro. Aux États-Unis, il est facile de trouver des comptes rémunérés à plus de 1 %. C’est bon, bien sûr. Qui ne veut pas obtenir plus d’argent ?

Le principal avantage de l’argent liquide est qu’il est sûr et très rapidement accessible (liquide). C’est important car vous avez parfois besoin de ces liquidités.

Cependant, il y a un gros problème avec l’argent liquide : L’inflation

Inflation

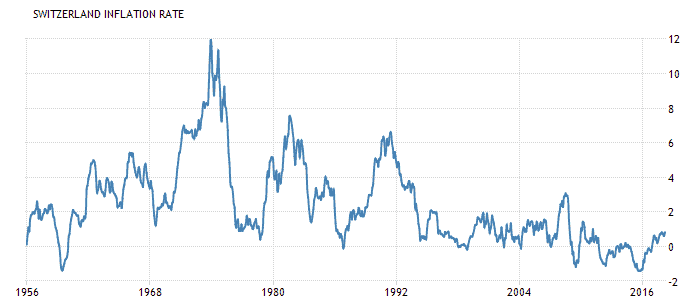

L’inflation est l’augmentation des prix des biens et des services dans l’économie. Depuis les années 1950, l’inflation a presque toujours été positive. Ainsi, chaque année, le coût moyen des biens et services augmente. Bien entendu, cela dépend fortement du pays. Par exemple, voici le taux d’inflation en Suisse depuis 1956 :

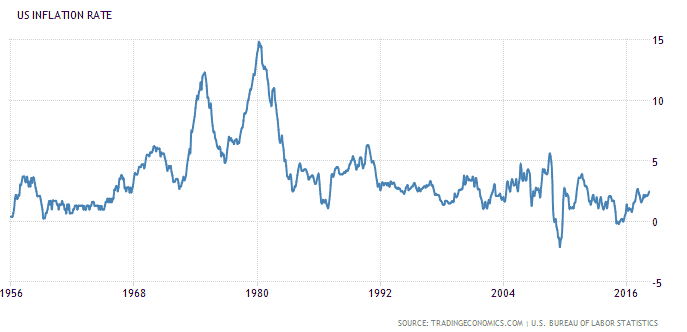

En Suisse, par exemple, l’inflation a été relativement faible au cours des 20 dernières années. Il n’est passé qu’une seule fois à plus de 2 % après la crise financière de 2008. Et nous avons même connu plusieurs années d’inflation négative (déflation). Aux États-Unis, l’inflation a été beaucoup plus élevée :

Elle a connu plusieurs années avec plus de 2 à 3 % au cours des 20 dernières années.

Nous pouvons constater que dans les deux cas, les prix augmentent. Et c’est le cas pour presque tous les pays développés.

Pour plus de détails et d’exemples, lisez mon guide sur l’inflation monétaire et les moyens de la combattre.

Investir et l’inflation

Quel est le rapport entre l’inflation et les investissements ?

L’inflation augmente les prix des biens et des services. Ainsi, chaque année d’inflation positive, votre argent sera inférieur à celui de l’année précédente. Cela signifie que l’inflation réduit la valeur de votre argent. Chaque année, votre argent vaut moins que l’année précédente. L’inflation est très importante à connaître et à comprendre. De nombreuses personnes n’en ont pas conscience. Elle ronge votre pouvoir d’achat.

Dans la plupart des pays, les taux d’intérêt sont inférieurs à l’inflation. Nous considérons une inflation moyenne de 1%. En Suisse, les taux d’intérêt sont très bas, autour de 0,1%. Chaque année, vous perdez 0,9 % de votre argent. Votre compte ne reflétera pas cette perte, mais votre argent vous rapportera 0,9 % de moins chaque année ! De nombreuses personnes n’y pensent pas car elles ne le voient pas.

Idéalement, votre salaire devrait augmenter au même rythme que l’inflation. Mais pour la plupart des gens, ce n’est pas le cas. En Suisse, les augmentations de salaire moyennes sont inférieures à l’inflation.

Ce concept est fondamental ! Si votre taux d’intérêt est supérieur à l’inflation, vous pouvez toujours augmenter votre pouvoir d’achat chaque année sur un compte bancaire. Il y a une dizaine d’années, les taux d’intérêt étaient supérieurs à l’inflation. Cependant, cela n’est plus possible. Il peut revenir. À moins que vous ne trouviez un compte à taux d’intérêt très élevé (n’hésitez pas à m’en parler !), les comptes courants et les comptes d’épargne n’en valent plus la peine. Vous devez quand même l’utiliser pour stocker l’argent dont vous avez besoin. Mais vous devez investir le reste pour lutter contre l’inflation.

Comment vaincre l’inflation ?

Comment trouver des rendements supérieurs à l’inflation ?

C’est en battant l’inflation que l’investissement devient un peu plus compliqué. Mais ne vous inquiétez pas, ce n’est pas trop difficile non plus ! Pour lutter contre l’inflation, vous devez investir dans des obligations ou des actions.

Obligations

Le deuxième instrument financier consiste à investir dans des obligations. Si tout le monde possède des liquidités, peu de gens détiennent des obligations.

Une obligation est une dette. Dans le cadre d’un investissement financier, vous prêtez de l’argent à un gouvernement, à une municipalité ou à une entreprise. Vous leur prêtez une certaine somme d’argent. En contrepartie, vous recevrez des intérêts sur votre argent. Vous pensez peut-être qu’il s’agit de la même chose que ce que propose votre banque. Mais la banque offre un taux d’intérêt beaucoup plus bas que les obligations. La raison est assez simple. Ils utilisent eux-mêmes les obligations comme un investissement. Et ils obtiennent la majeure partie des bénéfices ! Ce que vous voulez, c’est avoir une obligation vous-même et obtenir le bénéfice.

Une obligation fonctionne comme ceci. Vous prêtez de l’argent à l’émetteur pendant un certain nombre d’années. L’émetteur de l’obligation vous versera alors des intérêts sur le capital. Les intérêts seront payés annuellement ou semestriellement. L’obligation arrivera à échéance à la fin de la durée, et vous récupérerez votre capital. Nous reviendrons plus en détail sur les obligations dans un autre article. Bien qu’ils semblent simples, ils ne sont peut-être pas aussi insignifiants qu’ils en ont l’air.

Pourquoi ne pas utiliser des obligations ?

Pourquoi tout le monde n’utilise-t-il pas des obligations si c’est mieux qu’un compte bancaire ?

Pour deux raisons ! Tout d’abord, pour la plupart des gens, les obligations ne sont pas aussi pratiques que les comptes bancaires. Vous pouvez obtenir une caution directement auprès d’une entreprise, d’une municipalité ou d’un gouvernement. Vous pouvez également les obtenir auprès d’un courtier ou d’une banque. Mais vous devez savoir ce que vous recherchez. Et deuxièmement, il y a un certain risque!

Vous ne récupérerez pas votre capital si l’émetteur de l’obligation fait faillite. Certains émetteurs sont très sûrs, comme les bons du Trésor du gouvernement américain ou de la Banque nationale suisse (BNS). Cependant, leur rendement n’est pas incroyable. En général, plus le risque est faible, plus le taux d’intérêt est bas. Vous devez prendre des risques si vous souhaitez obtenir un rendement très élevé.

Historiquement, on peut s’attendre à un taux d’intérêt d’environ 2 % sur les obligations suisses. Depuis de nombreuses années, les obligations suisses sont négatives jusqu’en 2022. En 2022, avec le retour de l’inflation, les taux d’intérêt ont commencé à remonter. Les obligations suisses redeviennent donc un meilleur investissement.

Vous avez une autre possibilité d’investir dans des entreprises. Vous pouvez acheter directement des actions auprès d’eux. En détenant des actions (ou parts) d’une entreprise, vous en possédez une partie.

Stocks

Une action est une part d’une société. C’est une partie de l’entreprise qui vous appartient. Si vous possédez des actions d’une entreprise, vous en possédez une partie.

Les actions présentent plusieurs avantages. Tout d’abord, si l’entreprise se porte bien, le prix de l’action devrait augmenter. Et en tant que tel, votre investissement devrait également augmenter. Deuxièmement, la plupart des entreprises versent des dividendes à leurs actionnaires. Vous recevrez, généralement chaque trimestre, une somme d’argent pour chaque action que vous possédez. Enfin, vous possédez une partie d’une entreprise. Ceci a une valeur réelle. Si vous aimez beaucoup une entreprise, il serait bon d’en posséder une partie. Et si vous possédez suffisamment d’actions de la société, vous pouvez participer aux décisions de l’entreprise.

Les actions sont-elles bonnes ?

Les actions sont donc le meilleur investissement ?

Les actions constituent un bon investissement, mais pas un investissement parfait. Même si le cours de l’action suit généralement la santé financière de l’entreprise, il est également fonction du marché. Le prix est déterminé par la demande et l’offre. Si de nombreuses personnes souhaitent acheter une action spécifique, le prix augmentera. Il existe certaines tendances en matière d’investissement en actions. Cela signifie que les entreprises susceptibles de vous intéresser seront probablement surévaluées. En outre, il arrive que même les actions d’une entreprise très saine baissent.

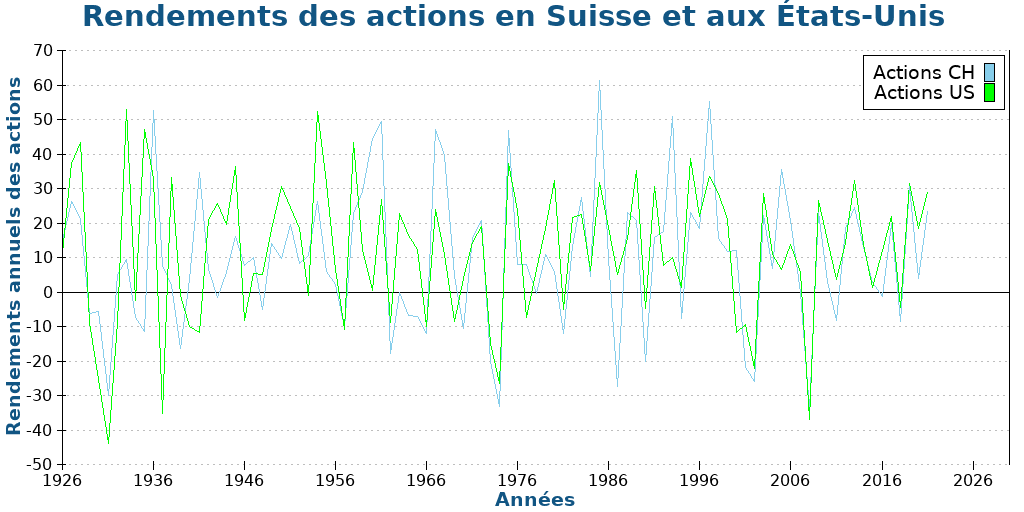

Historiquement, les actions ont rapporté environ 8% par an. Certaines années, vous pouvez espérer beaucoup plus, et d’autres années, vous pouvez perdre une grande partie de votre investissement. Les actions sont plus rentables que les obligations, mais elles sont aussi plus volatiles. À long terme, les actions ont toujours été un excellent investissement. Mais vous devez être prêt à prendre des risques. Ne vendez pas au premier moment de perte !

À titre d’exemple, voici les rendements annuels des actions suisses et des actions américaines.

Comment choisir les actions ?

Et posséder des actions d’une seule entreprise est une mauvaise idée. Si vous n’investissez que dans une seule entreprise et qu’elle fait faillite, vous perdez tout. Et si l’entreprise dans laquelle vous investissez ne suit pas le rythme de ses concurrents, vous passez à côté d’une grande partie de la croissance. Vous devriez posséder des actions de nombreuses sociétés. En général, les experts recommandent de posséder des actions d’au moins 20 sociétés. Mais il ne s’agit que d’une règle empirique.

Mais choisir les entreprises que vous voulez posséder est un choix difficile. Il faut examiner les caractéristiques financières d’une entreprise pour essayer de deviner son avenir. Quel est le montant de sa dette ? Quel est le potentiel de croissance ? Quelles sont les politiques de l’entreprise ? Et ainsi de suite. Et il n’est pas facile de répondre à ces questions.

Même trouver toutes les informations financières d’une entreprise n’est pas une mince affaire. C’est un travail de trouver les meilleures entreprises dans lesquelles investir. Certaines personnes sont très douées pour cela, comme Warren Buffet. Certaines personnes sont très mauvaises dans ce domaine et perdent beaucoup d’argent. En d’autres termes, le choix d’une entreprise dans laquelle investir s’apparente à un jeu de hasard.

Le choix des actions individuelles est appelé « stock picking ». Et elle ne s’en sort généralement pas très bien.

Diversification sur le marché boursier

Si vous voulez investir en bourse, vous devez investir dans de nombreuses entreprises. Vous devriez probablement investir dans toutes les entreprises possibles. L’idée est de répliquer la performance de l’ensemble du marché. Ainsi, votre investissement augmente également en cas de hausse du marché. Comme personne ne peut battre systématiquement les rendements du marché sur une longue période, il est préférable de suivre les rendements du marché.

Cependant, c’est très peu pratique. Vous n’avez sûrement pas assez d’argent pour acheter une action de chaque entreprise sur le marché boursier. Si c’est le cas, vous ne lisez probablement pas ce blog. Et même si vous aviez assez d’argent, ce serait beaucoup de travail. Et beaucoup de frais de transaction.

Cependant, il existe une solution pour vous. Au lieu d’acheter toutes ces actions, vous pouvez investir votre argent dans un fonds. Un fonds est une collection d’actions. Vous n’achetez que quelques actions du fonds lui-même. Et par l’intermédiaire du fonds, vous possédez une partie de toutes les actions des entreprises du fonds !

Dans le prochain volet de cette série, nous aborderons les fonds en détail. Les fonds sont ce que j’utilise pour investir ! C’est ce qui convient le mieux à la plupart des investisseurs.

Conclusion

Il s’agit maintenant de mieux comprendre les principaux instruments financiers que vous pouvez utiliser pour investir.

Comme nous l’avons vu, l’argent ne vous mène pas loin. Les rendements sont très faibles, et l’inflation ronge vos petits bénéfices. Vous pouvez utiliser les obligations pour prêter de l’argent aux entreprises ou aux gouvernements. Les obligations offrent de meilleurs retours sur investissement, mais vous prenez plus de risques. Et les actions vous permettent de posséder une partie d’une entreprise. Leur rendement est généralement supérieur à celui des obligations, mais elles vous exposent à davantage de risques.

Le plus gros problème avec les obligations et les actions est de savoir comment les choisir. Comment choisir les meilleures actions d’un portefeuille ? Il faut en avoir plusieurs pour se diversifier. Heureusement, il existe une chose appelée fonds. Il existe des fonds d’obligations et des fonds d’actions. L’investissement en fonds est la façon dont je recommande d’investir.

Pour continuer à apprendre à investir, lisez mon article sur les fonds communs de placement et l’investissement indiciel.

Avez-vous des questions sur ces instruments financiers ? J’ai raté quelque chose ?

Téléchargez cet e-book et optimisez vos finances et économisez de l'argent en utilisant les meilleurs services financiers disponibles en Suisse!

Télécharger l'e-book GRATUIT