11 persönliche Finanzmythen, die Sie ignorieren sollten

| Aktualisiert: |(Offenlegung: Einige der unten aufgeführten Links können Affiliate-Links sein)

Es gibt viele Mythen über persönliche Finanzen. Und viele Menschen glauben sehr fest an diese Mythen. Wenn Sie sich bei Ihren Entscheidungen auf Mythen stützen, kann das für Ihre Finanzen sehr schädlich sein.

Viele glauben zum Beispiel, dass nur die Reichen in den Aktienmarkt investieren können. Das ist nur ein Mythos. Jeder kann in den Aktienmarkt investieren. Und es werden viele solcher Mythen über persönliche Finanzen verbreitet.

Viele dieser Mythen über persönliche Finanzen können sich nachteilig auf Ihre Finanzen auswirken. Einige werden keine nennenswerten Auswirkungen haben. Aber einige könnten Ihre Ruhestandspläne zunichte machen.

Im Folgenden finden Sie elf Mythen über persönliche Finanzen, die Sie ignorieren sollten.

1. Kreditkarten sind böse

Ich habe diesen Mythos schon so oft gehört. Viele Menschen glauben, dass Kreditkarten etwas Böses sind und dass sie sie niemals benutzen sollten.

Dieser Mythos ist völlig unwahr. Kreditkarten sind überhaupt nicht böse. Aber der Umgang mancher Leute mit Kreditkarten ist wirklich schrecklich. Wir sollten keine Kreditkarten verbieten, sondern ein Guthaben auf ihnen führen.

Wenn Sie kein Guthaben auf Ihren Kreditkarten haben, sind sie ein praktisches Instrument. Sie können sogar ein zusätzliches Einkommen erzielen.

Ich habe mehrere Kreditkarten im Rahmen meiner Kreditkartenstrategie. Und ich habe noch nie einen Cent für eine meiner Kreditkarten bezahlt. Im Gegenteil: Meine Kreditkarten bringen mir Geld ein!

Aber wenn Sie mit einer Kreditkarte nicht umgehen können, ohne sich zu verschulden, sollten Sie sie abschaffen!

2. Einkommen ist gleich Vermögen

Dieser Mythos ist einer der gefährlichsten Mythen über persönliche Finanzen. Viele glauben, dass sie umso wohlhabender werden, je mehr Einkommen sie haben.

In den meisten Fällen ist dies nicht der Fall. Natürlich handelt es sich dabei um einige sehr wohlhabende Menschen mit hohem Einkommen. Aber viele Menschen mit hohem Einkommen sind nicht annähernd so wohlhabend, wie man denken könnte. In einigen extremen Fällen haben sie sogar ein negatives Nettovermögen.

Das Hauptproblem für Bezieher hoher Einkommen ist der schleichende Lebensstil. Je mehr Geld sie bekommen, desto mehr Geld geben sie aus. Wenn Sie alles Geld ausgeben, das Sie bekommen, werden Sie nie reicher werden. Und die meiste Zeit geben sie ihr Geld für abnutzbare Güter wie Autos aus. Und um ihren Lebensstil aufrechtzuerhalten, sind sie oft hoch verschuldet.

Im Gegenteil: Wenn Sie Ihr Einkommen in wertsteigernde Anlagen investieren, werden Sie Ihr Vermögen vermehren. Für Menschen, die klug mit ihrem Geld umgehen, trägt das Einkommen zum Vermögensaufbau bei. Aber man muss einen Teil des Einkommens sparen, um wohlhabend zu sein. Wenn Sie einen großen Teil Ihres Einkommens sparen, ist ein höheres Einkommen von Vorteil!

3. Besitzen ist besser als Mieten und umgekehrt

In der Finanzwelt hat jeder eine Meinung dazu, ob Mieten besser ist als Besitzen oder nicht. Die einzig richtige Antwort lautet: Es kommt darauf an!

Erstens ist Eigentum oder Miete nicht nur eine finanzielle Frage. Wenn Sie ein Haus kaufen möchten, haben Sie oft mehr Möglichkeiten, als zu mieten. Zumindest ist dies in der Schweiz der Fall. Außerdem können Sie das Haus nach Belieben umgestalten, wenn Sie es kaufen. Und Sie werden in Ihrer Wohnung leben können. Für viele Menschen überwiegt dies den finanziellen Teil der Gleichung.

Aus finanzieller Sicht hängt es auch stark von Ihrer Situation und dem Immobilienmarkt ab. Wenn die Zinsen wirklich niedrig sind und der Markt in einer guten Position ist, könnte dies sehr interessant sein, um zu mieten. Ja, es gibt Opportunitätskosten, die Sie in Betracht ziehen müssen. Aber selbst wenn man alles zusammennimmt, ist es manchmal besser, ein eigenes Haus zu besitzen als zu mieten. Und manchmal ist es das nicht!

Es spricht nichts dagegen, ein Haus zu mieten oder zu kaufen. Aber Sie müssen ein Haus auswählen, das Ihren Bedürfnissen entspricht. Es hat keinen Sinn, in einer Villa mit zehn Zimmern zu wohnen, wenn man allein darin lebt. Und Sie sollten auch etwas mieten oder kaufen, das Ihren Möglichkeiten entspricht.

Die Behauptung, dass Mieten besser ist als Kaufen, ist ein Mythos der persönlichen Finanzen. Und auch das Gegenteil ist ein Mythos. Solange es Ihre Entscheidung ist und Sie die Vor- und Nachteile sorgfältig abgewogen haben, wird es die richtige Entscheidung sein.

Für weitere Informationen lesen Sie bitte , ob Sie in der Schweiz mieten oder besitzen sollten. Und als Beispiel können Sie auch lesen , wie viel wir nach einem Jahr für unser Haus ausgegeben haben.

4. Investieren ist nur etwas für Reiche

Auch dieser Mythos über persönliche Finanzen ist ziemlich schlecht. Viele Menschen glauben, dass nur wohlhabende Menschen in den Aktienmarkt investieren können.

Das ist nicht wahr. Sie können schon mit wenig Geld in den Aktienmarkt investieren. Wenn Sie 1000 CHF investieren wollen, steht dem nichts im Wege. Und mit 1000 CHF werden Sie wahrscheinlich die gleiche Rendite erzielen wie jemand mit mehreren Millionen.

Investitionen in den Aktienmarkt sind eine gute Möglichkeit, reich zu werden. Sie sollten also beginnen, sobald Sie Geld zum Investieren haben. Es macht keinen Sinn, zu warten, bis Sie einen bestimmten Geldbetrag investieren können.

Und wenn Sie keine Ahnung haben, wie Sie mit dem Investieren anfangen sollen, habe ich einen Investitionsleitfaden für Anfänger.

5. Alle Schulden sind böse

Die Aussage, dass alle Schulden schlecht sind, ist der Lieblingsratschlag vieler Menschen.

Dieser Mythos der persönlichen Finanzen ist zwar nicht ganz falsch, sollte aber differenziert betrachtet werden. Manche Schulden sind schrecklich für Ihre persönlichen Finanzen. Daran gibt es keinen Zweifel. Kreditkartenschulden zum Beispiel sind nichts Gutes. Und auch ein hoch verzinster Kredit für ein Auto, das man sich nicht leisten kann, ist nicht gut.

Aber nicht alle Schulden sind schlecht. Eine zinsgünstige Hypothek für Ihr Haus ist unter finanziellen Gesichtspunkten sinnvoll. Sie sollten diese Schulden als Ihre Miete betrachten. Wenn Sie ein Haus mieten, müssen Sie jeden Monat dafür bezahlen. Und niemand beschwert sich darüber. Sie zahlen für die Hypothek einer anderen Person, anstatt Ihre Hypothek zu bezahlen. Genauso verhält es sich mit dem Besitz eines Hauses.

Ich glaube nicht, dass es immer sinnvoll ist, eine Hypothek zurückzuzahlen. Es kann sinnvoll sein, sie im Laufe der Zeit zu reduzieren, ja. Aber manchmal ist es viel sinnvoller, das Geld zu investieren, anstatt es zur Rückzahlung einer niedrig verzinsten Schuld zu verwenden.

Letztendlich können Sie Schulden als mächtiges Druckmittel einsetzen. Es kann Ihnen helfen, wenn Sie es richtig einsetzen.

Wenn Sie mit Schulden zu kämpfen haben, möchten Sie Ihre Schulden vielleicht bald abbezahlen. Sie ist notwendig, wenn Sie hochverzinste Schulden haben. Allerdings sollten Sie dabei klug vorgehen. Sie sollten sie nicht zurückzahlen, nur weil jemand im Internet dies behauptet. Wägen Sie die Vor- und Nachteile ab und entscheiden Sie selbst.

6. Ein Notfallfonds mit Ausgaben für sechs Monate

Im Gegensatz zu diesem Mythos über persönliche Finanzen gibt es so etwas wie einen zu großen Notfallfonds.

Die allgemeine Faustregel vieler Menschen lautet, dass Sie drei bis sechs Monate an Ausgaben in Ihrem Notfallfonds haben sollten. Für manche Menschen kann es notwendig sein, so viel Bargeld zu halten. Aber für Menschen, die ihre Finanzen gut im Griff haben, können selbst drei Monate zu viel sein.

Es gibt viele Dinge, die Sie bei der Entscheidung über den Umfang eines Notfallfonds berücksichtigen müssen. Wie sicher ist zum Beispiel Ihr Arbeitsplatz und wie gut sind Sie gegen hohe Kosten versichert? Der Höchstbetrag, den Sie bei einem gesundheitlichen Notfall zahlen könnten, könnte zum Beispiel Ihre Selbstbeteiligung sein, wenn Sie versichert sind. Daran denken viele Menschen nicht.

Wenn Ihr Arbeitsplatz unsicher ist und Sie nicht gut versichert sind, werden Sie wahrscheinlich mehr als drei Monate Rente brauchen. Es ist jedoch wichtig, dass nicht jeder einen großen Notfallfonds benötigt. Mein Notfallfonds entspricht derzeit einem Monatseinkommen oder etwa zwei Monatsausgaben. Und es gibt viele Beispiele von Menschen, die weniger Geld für Notfälle haben als ich. Big ERN hat zum Beispiel einen Notfallfonds von null Dollar.

Ich habe vor allem Erfahrungen mit der Schweiz. Wir haben mehrere Pflichtversicherungen, wie Krankenversicherung, Arbeitslosenversicherung, Invaliditätsversicherung, usw. Es gibt nur sehr wenige Notfälle, die viel Geld kosten können. Deshalb brauchen wir nur einen kleinen Notfallfonds.

Aber selbst in den Vereinigten Staaten, wo die Menschen weniger versichert sind, kommen einige mit einem geringen Notgroschen gut zurecht. Es hängt auch von Ihrer Fähigkeit zum Risikomanagement ab.

7. Investition X ist ohne Risiko

Dies ist ein Mythos, den viele Berater (oder Betrüger) Ihnen gerne glauben machen möchten. Ich habe schon oft gehört, dass eine bestimmte Investition ohne Risiko und mit garantierter Rendite ist.

Eine völlig sichere Anlage gibt es jedoch nicht. Außerdem gibt es auch keine garantierten Renditen. Wenn Ihnen jemand erzählt, dass Sie mit einer Anlage in einem Jahr 10 % verdienen können, ohne dass Sie dabei ein Risiko eingehen, sollten Sie nicht darauf hören.

Es gibt einige sicherere Renditen, wie Bargeld und Anleihen. Aber ich würde auch nicht sagen, dass sie ohne Risiko sind. Bargeld ist gefährlich, weil es nicht an die Inflation angepasst werden kann. Und Emittenten von Anleihen können ausfallen. Im Falle einer Regierung ist es unwahrscheinlich, dass sie in Verzug gerät. Aber es ist auch nicht unmöglich. Und der Wert von Anleihen unterliegt den Veränderungen der Zinssätze.

Sie sollten realistisch einschätzen, was Sie von einer Anlage wie dem Aktienmarkt erwarten können. Historisch gesehen können Sie mit einer durchschnittlichen Rendite von 5 % pro Jahr rechnen. Dies ist jedoch ein Durchschnittswert. Das bedeutet, dass Sie vielleicht einige Jahre lang 30 % weniger verdienen. Sie müssen Ihr Vermögen über viele Jahre halten.

8. Es ist zu früh, um für den Ruhestand zu sparen

Viele Menschen sind der Meinung, dass sie erst dann mit dem Sparen für den Ruhestand beginnen sollten, wenn sie bereits alt sind. Aber dann wird es zu spät sein. Dieser Mythos über persönliche Finanzen könnte für Ihren Ruhestand gefährlich sein!

Vielleicht denken Sie jetzt, dass Ihr Land für Sie im Ruhestand sorgen wird. Und das mag richtig sein. Aber es kann auch falsch sein. Und wenn Sie sich einen höheren Lebensstandard leisten wollen, wird Ihnen das Rentensystem Ihres Landes nicht helfen. Selbst wenn es Ihnen hilft, wird es nur das Nötigste zum Leben beitragen. Und Sie wollen nicht, dass Ihre Kinder finanziell für Sie aufkommen müssen.

Jetzt müssen Sie sich nicht mehr ausschließlich auf Ihren Ruhestand konzentrieren, wenn Sie noch vierzig Jahre entfernt sind! Aber Sie müssen es einplanen. Wenn Sie jeden Monat etwas Geld sparen und es bis zum Eintritt in den Ruhestand anlegen, können Sie Ihren Lebensstil nach Erreichen des offiziellen Rentenalters weitgehend aufrechterhalten.

Und wenn Sie jemals vorzeitig in Rente gehen wollen, müssen Sie so früh wie möglich sparen. Denken Sie daran, dass Sie einen großen Teil Ihres Vermögens mit Zinseszins aufbauen können. Ein früher Investitionsbeginn kann sehr hilfreich sein.

Nicht jeder muss gleich viel Geld für den Ruhestand sparen. Das hängt stark von dem Lebensstil ab, den Sie für sich selbst gewählt haben. Je höher der Lebensstandard, den Sie anstreben, desto mehr müssen Sie sparen, und desto weniger hilft Ihnen Ihre Rente.

9. Verkaufen, wenn der Aktienmarkt sinkt

Diesen Mythos über persönliche Finanzen haben Sie wahrscheinlich schon einmal gehört. Sie sollten verkaufen, wenn der Aktienmarkt zu sinken beginnt. Auf diese Weise erzielen Sie einen Gewinn und können Ihre Anteile zu einem niedrigeren Preis zurückkaufen.

In der Theorie klingt das großartig. In der Praxis funktioniert das aber nicht so.

Das Problem ist, dass man nicht vorhersagen kann, an welchem Punkt des Marktes man sich befindet. Wenn Sie das vorhersagen könnten, wären Sie unermesslich reich. Der Markt kann an einem einzigen Tag um 2 % fallen und in der nächsten Woche um 5 % steigen. Wenn Sie nach einem Rückgang von 2 % verkaufen würden, würden Sie viel Geld verlieren.

Es ist auch wichtig zu wissen, dass der Aktienmarkt nichts mit der Wirtschaft zu tun hat. Das macht es noch schwieriger, Vorhersagen zu treffen.

Wenn Sie langfristig investieren, sollten Sie Ihre Anteile besser nicht verkaufen, es sei denn, Sie brauchen das Geld. Wenn der Markt stark rückläufig ist, können Sie diese Aktien zu einem günstigeren Preis erwerben.

Das ist das Beste, was Sie tun können. Halten Sie sich nicht für schlauer als alle anderen. Wenn Sie überdurchschnittliche Renditen erzielen wollen , müssen Sie höhere Risiken in Kauf nehmen.

10. Jeder braucht ein Budget

Dieser Mythos über persönliche Finanzen wird Sie überraschen. Ich habe immer geglaubt, dass jeder ein Budget braucht. Aber ich denke nicht mehr so.

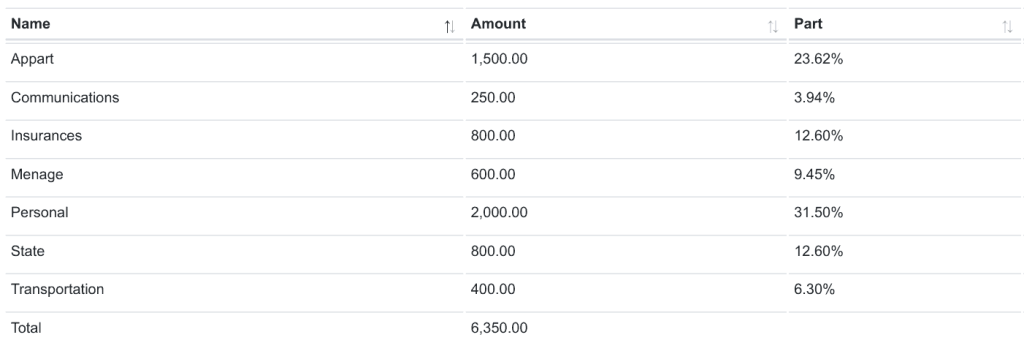

Die meisten Menschen können ohne einen Haushaltsplan leben, wenn sie ihre Ausgaben geordnet haben. Dennoch sollte jeder seine Ausgaben im Auge behalten.

Die Überwachung Ihrer Ausgaben ist viel wichtiger als die Festlegung eines Budgets. Wenn Sie Ihre Ausgaben richtig erfassen, wissen Sie genau, wie viel Sie jeden Monat ausgeben und wofür.

Sie können Ihre Ausgaben verbessern, indem Sie prüfen, wo Sie zu viel Geld ausgeben. Sobald Sie Ihre Ausgaben unter Kontrolle haben, ist es nicht mehr nötig, jeder Ihrer Budgetkategorien einen bestimmten Geldbetrag zuzuweisen. Geben Sie einfach weniger aus, als Sie verdienen!

Manche Menschen brauchen ein Budget, damit es ihnen finanziell gut geht. Für manche Menschen ist dies die einzige Möglichkeit, ihre Finanzen in Ordnung zu bringen. Aber auch diese Menschen brauchen nach einiger Zeit vielleicht kein Budget mehr.

Selbst die Überwachung Ihrer Ausgaben ist auf lange Sicht vielleicht nicht notwendig. Es ist etwas, das mir Spaß macht. Aber das ist etwas, das viele Menschen nicht gerne tun. Und wenn Sie es einmal lange gemacht haben, können Sie Ihre Ausgaben auf demselben Niveau halten, ohne sie genau zu verfolgen.

11. Investieren ist zu kompliziert

Viele Menschen glauben, dass Investitionen für sie zu kompliziert sind.

Dieser Mythos der persönlichen Finanzen ist sehr gefährlich. In der Tat hält es viele Menschen davon ab, in den Aktienmarkt (oder in andere Anlagen) zu investieren. Und Investitionen sind unsere beste Waffe gegen die Inflation.

Investitionen in den Aktienmarkt können kompliziert sein, daran besteht kein Zweifel. Aber man muss nur einige wichtige Dinge lernen, bevor man anfängt, und dann sollte man für das Leben gerüstet sein.

Und es gibt viele Möglichkeiten, in den Aktienmarkt zu investieren. Wenn Sie keine Lust haben, selbst zu investieren, können Sie einen Robo-Advisor nutzen oder bei einer Bank anlegen.

Ich habe einen Leitfaden erstellt, der Ihnen den Einstieg in den Aktienmarkt erleichtern soll. Und das Investieren nimmt auch nicht viel Zeit in Anspruch.

Schlussfolgerung

Wie Sie sehen können, gibt es viele Mythen über persönliche Finanzen. Ich bin sicher, dass Sie einige von ihnen bereits kennen. Hoffentlich kannten Sie nicht alle von ihnen und haben etwas aus diesem Artikel gelernt.

Wir müssen mit diesen Mythen über persönliche Finanzen vorsichtig sein. Wenn Sie fest an einige dieser Mythen über Ihre persönlichen Finanzen glauben, könnte dies Ihren persönlichen Finanzen schaden.

Ich bin enttäuscht, dass es so viele Menschen gibt, die zu diesen Mythen beitragen. Die Menschen sollten es besser wissen, als diese Mythen weiterzugeben. Auch wenn einige von ihnen eine gewisse Grundlage haben, gelten sie nicht für jeden. Die persönlichen Finanzen eines jeden sind anders.

Wenn Sie sich für diese Mythen über persönliche Finanzen interessieren, könnten Sie auch an einigen Mythen über den Aktienmarkt interessiert sein.

Kennen Sie andere Mythen über persönliche Finanzen, die wir ignorieren sollten?

Laden Sie dieses E-Book herunter und optimieren Sie Ihre Finanzen und sparen Sie Geld, indem Sie die besten in der Schweiz verfügbaren Finanzdienstleistungen nutzen!

Das KOSTENLOSE E-Book herunterladen