Prêts sur marge – Emprunter de l’argent à votre courtier

| Mis à jour: |(Information: certains des liens ci-dessous peuvent être des liens d'affiliation)

Aujourd’hui, je souhaite aborder un sujet important mais controversé : les prêts sur marge. Un prêt sur marge est un prêt avec garantie que la plupart des courtiers proposent.

Les courtiers vous permettent d’investir sur marge, avec un montant basé sur la valeur des actions que vous détenez chez eux. Vous pouvez utiliser cette forme d’effet de levier pour investir avec un effet de levier ou pour emprunter de l’argent à votre courtier.

Cet article couvre tout ce que vous devez savoir sur les prêts sur marge.

Prêts sur marge

Un prêt sur marge est un prêt contre la valeur de vos titres. Ainsi, plus vous avez de titres sur votre compte de courtage, plus vous pouvez obtenir un prêt élevé. Vous pouvez ensuite utiliser cet argent supplémentaire soit pour investir davantage (en utilisant l’effet de levier), soit pour couvrir d’autres dépenses si vous en avez besoin.

En Europe, les prêts sur marge sont souvent appelés prêts Lombard. Ce nom provient de la région de Lombardie, d’où il serait originaire. Mais il s’agit de la même chose.

Pourquoi parler de prêts sur marge ? Ne sont-ils pas très risqués ? Oui, elles sont risquées, mais elles sont aussi très intéressantes.

Pour moi, les prêts sur marge présentent trois avantages significatifs :

- Ils vous offrent une ligne de crédit substantielle si vous avez besoin d’un montant important de liquidités pour une opportunité d’investissement ou des dépenses importantes.

- Ils peuvent vous permettre de profiter des conditions du marché pour investir de manière plus agressive.

- Les intérêts que vous payez à votre courtier sont déductibles de votre revenu imposable.

Pour la plupart des gens, le point 1 est le plus intéressant des trois. En effet, cela peut permettre aux personnes de réduire leurs fonds d’urgence puisqu’elles peuvent retirer des montants importants de leurs comptes de courtage sans vendre d’actions.

Le point 2 est également intéressant, mais il faut être prudent. En effet, en investissant avec un effet de levier, vous multipliez les risques.

Un prêt sur marge reste un prêt, il n’est donc pas gratuit. Mais selon la période, cela peut être très bon marché. Et pendant une courte période, cela reviendra beaucoup moins cher qu’une dette de carte de crédit.

Chaque courtier a des exigences différentes en matière de marge et des conditions différentes pour les prêts sur marge. Nous utiliserons donc deux courtiers à titre d’exemple : Interactive Brokers et Swissquote.

Il est important de noter que tous les courtiers n’ont pas les mêmes exigences, surtout s’ils se trouvent dans des pays différents. Certains courtiers vous permettent d’être plus agressifs que d’autres.

Enfin, les exigences et les taux de marge peuvent évoluer dans le temps. Ainsi, si vous êtes très proche de la limite, vous risquez d’avoir des problèmes si les exigences en matière de marge changent.

Prêts sur marge d’Interactive Brokers

Le courtier dont vous avez besoin pour acheter des actions et ETFs avec des frais incroyablement bas! Investissez dans des compagnies américaines dès 0.50 USD!

- Très bon marché

- Exécution sans faute

Étant donné que chaque courtier peut offrir des conditions différentes pour les prêts sur marge, nous prendrons un courtier comme exemple. Prenons l’exemple d’Interactive Brokers (IB), mon courtier préféré, et voyons ce qu’il propose en matière de prêts sur marge.

Nous commençons par les taux de marge. L’IB utilise un système dans lequel vous payez des taux différents en fonction du montant emprunté. Plus vous empruntez de l’argent, moins il est cher. De plus, les tarifs ne sont pas les mêmes pour IBKR Pro et IBKR Lite. IBKR Lite n’étant pas disponible en Suisse, je ne traiterai ici que d’IBKR Pro.

Je dois également répéter que les taux de marge sont adaptés en permanence. Je ne peux donc que citer les taux de marge au moment de la rédaction de ce document (mars 2023). Par exemple, voici les taux de marge pour l’USD :

- En dessous de 100’000 USD : 6.07%

- Entre 100’000 et 1’000’000 USD : 5.57%

Les taux peuvent encore baisser, mais la plupart des investisseurs n’emprunteront jamais plus d’un million à l’IB. Si vous avez un prêt de 200’000 USD, vous paierez des taux par tranche : 6,07% sur les premiers 100’000 USD et 5,57% sur les seconds 100’000 USD.

On constate que les taux de marge sont actuellement élevés pour l’USD. En effet, les banques fédérales augmentent actuellement leurs taux pour lutter contre l’inflation. Il y a trois ans, ces taux étaient beaucoup plus bas.

Nous pouvons également consulter les taux pour le CHF :

- Moins de 90’000 CHF : 2,281%.

- Entre 90’000 et 900’000 CHF : 1,781%.

On constate que les taux de marge sur le CHF sont nettement inférieurs à ceux sur l’USD. Historiquement, les taux d’intérêt fixés par la Banque nationale suisse sont généralement beaucoup plus bas que ceux fixés par la Banque fédérale américaine. C’est une bonne nouvelle si vous avez besoin d’un prêt en Suisse.

Nous pouvons maintenant voir les exigences de marge. La configuration des marges chez Interactive Brokers est relativement compliquée. Tout d’abord, le type de compte par défaut (espèces) ne vous permet pas de prendre une marge. Vous devez donc utiliser un autre type de compte. Ensuite, Interactive Brokers dispose de deux comptes sur marge différents:

- Les comptes sur marge qui obéissent aux exigences de marge de la Regulation T, un système basé sur des règles.

- Portefeuille Comptes sur marge qui obéissent à des systèmes basés sur le risque.

Les comptes sur marge de portefeuille sont soumis à des règles et à des conditions d’éligibilité plus complexes. C’est pourquoi je me concentrerai sur les comptes sur marge. Mais il est essentiel de savoir que les comptes sur marge de portefeuille permettent un effet de levier plus important. Par conséquent, les investisseurs agressifs le préfèreront. Mais pour certains investisseurs simples, cela devrait avoir de l’importance.

Ainsi, avec un compte sur marge, vous pouvez emprunter 50 % de la valeur des titres que vous possédez. Ainsi, si vous avez 100’000 CHF en titres, vous pouvez emprunter 50% de cette valeur. Ces 50 % sont appelés marge initiale.

Cette marge initiale vous permet également d’investir avec un effet de levier de 2:1 (100/50). Cela signifie que si vous avez 10’000 CHF en liquide, vous pouvez investir 20’000 CHF en actions. Cela signifie également que si vous avez 10 000 CHF en titres (entièrement payés), vous pouvez acheter 10 000 CHF supplémentaires en actions.

L’exigence de marge initiale consiste à conserver la marge pendant la nuit (lorsque les marchés sont fermés). Une deuxième exigence de marge est la marge de maintien qui fonctionne pour la détention intrajournalière.

L’exigence de marge de maintien n’est que de 25 %. Cela signifie que vous avez un effet de levier de 4:1 (100 / 25). Ainsi, si vous disposez de 10’000 CHF en espèces, vous pouvez acheter 40’000 CHF de titres avec. Mais vous devez vous assurer de réduire la marge avant la fin de la journée de négociation.

Je recommande de ne jamais utiliser la marge de maintenance. Seuls les commerçants actifs devraient l’utiliser. Même une marge de 50 % (marge initiale) est déjà très agressive.

Pour la plupart des gens, il suffit de résumer que vous pouvez retirer jusqu’à 50 % de la valeur de vos actions et que vous pouvez investir avec un effet de levier de 2:1.

Prêts sur marge de Swissquote

Tout ce dont vous avez besoin pour commencer à investir en bourse. Créez un compte Swissquote et gagnez 100 CHF de crédits de frais avec mon code MKT_THEPOORSWISS.

- Courtier Suisse

- Facile à utiliser

Nous pouvons également prendre l’exemple d’un courtier suisse, Swissquote (SQ), pour voir comment ils se comparent. Sur son site Internet, Swissquote utilise le nom de prêt lombard au lieu de prêt sur marge.

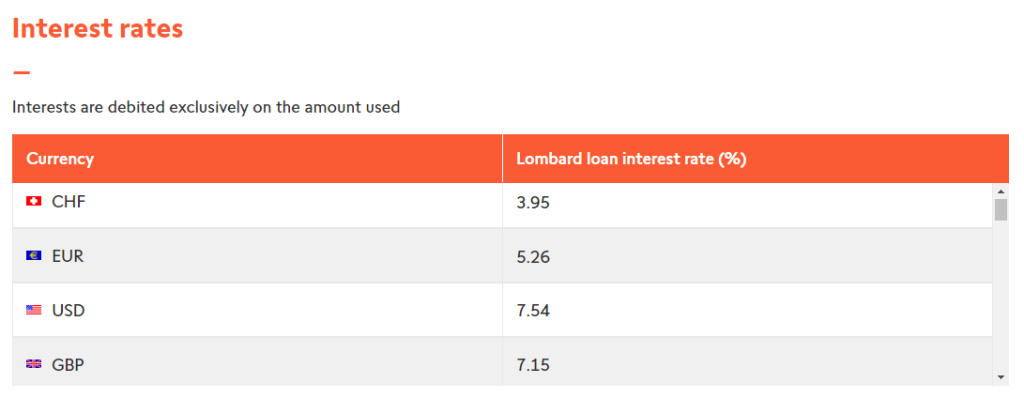

Swissquote utilise un système simple pour les taux de marge. Ils n’ont qu’un seul taux de marge. Il ne s’agit pas d’un système à plusieurs niveaux. Voici les taux de marge en vigueur au moment où nous écrivons ces lignes (mars 203) :

- CHF : 3,95%

- USD : 7,54

On constate que ces taux sont nettement plus élevés que ceux proposés par Interactive Brokers. Swissquote a une prime beaucoup plus élevée sur ces taux. La prime de Swissquote est deux fois plus élevée que celle d’IB. De plus, les primes de l’IB sont clairement indiquées sur le site web, alors que la SQ ne partage pas cette information.

Nous devrions également examiner leurs exigences en matière de marge. Malheureusement, ils ne sont pas très transparents et ne citent que la marge maximale. Pour les actions, la SQ peut prêter jusqu’à 70 %. Et elles prêteront jusqu’à 90 % pour des obligations. Mais dans les deux cas, cela peut dépendre de la qualité des actions ou des obligations. Ainsi, si vous achetez une action ou un ETF très stable, ils vous prêteront davantage que si vous achetez une action d’une société volatile.

Ainsi, si vous possédez 100’000 CHF d’actions, vous pouvez obtenir un prêt sur marge supplémentaire de 70’000 CHF. Vous devez toujours respecter les exigences en matière de marge ; veillez donc à ne pas être trop près de la limite.

L’obtention d’un prêt à 70 % est relativement élevée. C’est donc un excellent moyen d’obtenir un prêt sur marge pour retirer de l’argent du courtier. Toutefois, ce prêt sera assez onéreux. Néanmoins, l’effet de levier est nettement inférieur à celui d’Interactive Brokers.

Les prêts sur marge de Swissquote sont donc très simples. Le SQ vous permet d’être agressif avec des prêts allant jusqu’à 70 %. Cependant, une prime importante vient s’ajouter aux taux du marché. Les prêts Swissquote ne sont donc pas bon marché.

La marge est-elle risquée ?

Il est essentiel de discuter des risques liés aux prêts sur marge. Je voudrais discuter des risques dans les deux cas :

- Un prêt sur marge pour une dépense ou une opportunité.

- Un prêt sur marge pour investir dans des titres.

Les prêts sur marge sont-ils risqués ?

Oui, les prêts sur marge peuvent être risqués. Le principal risque est que vous ne remplissiez pas les conditions requises et que le courtier liquide vos actions. Si cela se produit au mauvais moment, vous risquez de perdre beaucoup d’argent.

Pour nos exemples, vous avez 100’000 CHF en stock et vous pouvez emprunter 50% de cette valeur.

Tout d’abord, nous supposerons que vous prenez un prêt sur marge pour obtenir de l’argent de votre courtier. Vous n’investissez pas cet argent. Il est en dehors du courtier et nous supposons qu’il ne suit pas les rendements du marché.

Nous commençons par un premier exemple simple qui n’est pas trop risqué. Vous décidez d’emprunter 10% (10’000 CHF). Ensuite, le marché boursier a chuté de 50 %, un exemple extrême, mais qui s’est déjà produit dans le passé. A ce stade, vos actions ne valent plus que 50’000 CHF, et vous disposez maintenant d’une marge de 20%, soit deux fois plus que ce que vous avez commencé. Heureusement, dans ce cas, vous répondez toujours aux exigences de marge et vous pouvez conserver votre prêt.

Dans un autre exemple, vous empruntez 50’000 CHF. Ensuite, vos actions chutent à nouveau de 50 %. À ce stade, votre marge est de 100 %, c’est-à-dire supérieure à ce qui est autorisé. Le courtier appelle votre marge et liquide toutes vos actions pour rembourser le prêt. Vos actions ont été liquidées au pire moment.

Dans ce dernier exemple, si le marché boursier chute de plus de 50 %, vous vous retrouverez avec une valeur négative sur votre courtier. Dans ce cas, vous devez réinjecter des liquidités dans le courtier pour rembourser la dette.

Dans ce cas, les prêts sur marge sont déjà risqués, car vos actions peuvent être liquidées et vous ne pourrez pas rester sur le marché pour vous rétablir. Cependant, le pire que vous puissiez perdre est la totalité de votre portefeuille, pas plus.

L’investissement avec effet de levier est-il risqué ?

Oui, investir avec un effet de levier peut être extrêmement risqué.

Si vous utilisez l’effet de levier (prêt sur marge pour investir davantage), votre marge et vos actions sont en danger. Vous pourriez perdre plus que ce que vous avez. Prenons à nouveau quelques exemples.

Tout d’abord, vous empruntez 10% (10’000 CHF) et investissez dans des actions. Vous avez maintenant 110’00 CHF en actions et 10’000 CHF en dettes. La bourse a chuté de 50%, vous avez 55’000 CHF d’actions et 10’000 CHF de dettes, et votre fortune nette n’est plus que de 45’000 CHF. Votre perte est supérieure à 50 % de vos actions. Comme vous avez évité un appel de marge, vous pouvez encore récupérer.

Dans le second cas, vous empruntez 50% (50’000 CHF) et investissez dans des actions. Vous avez 150’000 CHF d’actions et 50’000 CHF de dettes. Le marché boursier chute de 50 %. Vos actions ne valent que 75’000 CHF, vous ne remplissez donc pas les conditions de marge.

Le courtier liquidera 25’000 CHF d’actions dans le cadre d’un appel de marge. Dans ce cas, il vous reste 50’000 CHF d’actions et 25’000 CHF de dettes. Votre fortune nette est de 25’000 CHF, et vous avez perdu 75% de votre valeur !

Si vous empruntez 50% et investissez avec un effet de levier de 2:1, vous aurez 200’000 CHF en actions et 100’000 CHF en dettes. Si le marché boursier chute de 50%, vous recevrez un appel de marge pour vendre toutes vos actions (qui ne valent que 100’000 CHF) afin de couvrir la dette. Il vous reste 0 CHF !

Et si le marché devait chuter de plus de 50 % dans ce cas, vous auriez perdu plus que l’ensemble de votre portefeuille et vous vous retrouveriez avec des dettes ! Il en va de même si l’effet de levier est supérieur à 2:1.

Dans un bon scénario, l’effet de levier augmentera votre rendement. Mais dans un mauvais scénario, l ‘effet de levier multipliera vos pertes! On voit donc que l’investissement avec effet de levier est extrêmement risqué. Et un effet de levier élevé est très risqué.

Nous pouvons donc tirer quelques conclusions concernant le risque :

- Vous ne devez pas utiliser un prêt sur marge pour investir dans des actifs risqués tels que des actions.

- Vous ne devez pas utiliser d’actifs volatils (comme des actions individuelles) comme garantie pour des prêts sur marge.

- Il ne faut pas utiliser une marge élevée. Le fait de rester en dessous de 20 % est beaucoup plus sûr.

Comment utiliser les prêts sur marge ?

Dans la plupart des cas, je ne recommande pas l’utilisation de prêts sur marge. Néanmoins, il y a quelques cas où il serait intéressant de les avoir au moins à disposition. Mais je voudrais d’abord insister sur les risques liés aux prêts sur marge.

Dans tous les cas, vous devez être attentif aux coûts des prêts sur marge. En 2023, les prêts sur marge sont assez chers, même en CHF. Il faut donc veiller à ne pas le garder trop longtemps et à ce qu’il en vaille la peine.

Un prêt sur marge peut être plus coûteux que le coût d’opportunité de la vente d’actions, en fonction des taux de marge.

De plus, il est préférable de choisir des prêts à marge moins chers lorsque c’est possible. Si l’on reprend nos deux exemples, un prêt sur marge en CHF est beaucoup moins cher chez Interactive Brokers que chez Swissquote.

Le premier cas d’utilisation consiste à compléter votre fonds d’urgence. Il est préférable de prendre un prêt sur marge pour une courte période plutôt que de vendre vos actions si vous avez besoin de couvrir une dépense considérable. Par exemple, nous l’avons utilisé pour payer le cadastre au lieu de vendre des actions. Le fait de savoir que nous disposons d’une ligne de crédit importante nous permet d’avoir un petit fonds d’urgence.

Le deuxième cas d’utilisation est plus avancé, et je ne le recommanderais pas à la plupart des gens. Si vous avez une bonne opportunité d’investissement, cela peut être un excellent moyen de disposer rapidement de liquidités sans avoir à vendre vos actions. Je n’ai jamais utilisé cette méthode, mais elle pourrait être intéressante pour certains investisseurs agressifs. Et attention, cela peut vite devenir risqué si vos investissements perdent ensemble de la valeur.

En tout état de cause, je recommande de ne pas conserver un prêt sur marge pendant une longue période. Je recommande également de conserver un faible effet de levier (moins de 20 %, idéalement moins).

Conclusion

Bien que risqués, les prêts sur marge constituent un outil intéressant. Lorsque les taux de marge sont bas, l’utilisation d’un prêt sur marge peut être un excellent moyen d’obtenir une ligne de crédit rapide pour compléter votre fonds d’urgence.

En revanche, je ne le recommande qu’aux investisseurs expérimentés qui doivent d’abord se renseigner sur le fonctionnement des marges. Et je ne recommande pas d’investir avec un effet de levier, car il est peu probable que ce market timing soit rentable pour un investisseur à long terme. L’effet de levier ne doit être utilisé que pour des paris à court et moyen terme.

Avec Interactive Brokers, la plupart des gens devraient utiliser un type de compte au comptant, au moins, pour commencer. Si vous commencez à investir, le fait d’avoir un compte sur marge peut être déroutant.

Les prêts sur marge sont également étroitement liés à la vente à découvert d’actions, également par le biais d’un effet de levier. Mais la vente à découvert est un pari encore plus risqué.

Et vous ? Avez-vous déjà eu recours à des prêts sur marge ? Qu’en pensez-vous ?

Téléchargez cet e-book et optimisez vos finances et économisez de l'argent en utilisant les meilleurs services financiers disponibles en Suisse!

Télécharger l'e-book GRATUIT