Le piège du troisième pilier en assurance vie

| Mis à jour: |(Information: certains des liens ci-dessous peuvent être des liens d'affiliation)

Pour votre troisième pilier, vous avez le choix entre un compte auprès d’un fournisseur de troisième pilier ou une assurance vie. De nombreuses personnes (souvent des conseillers) recommandent d’utiliser une police d’assurance vie.

Cependant, dans la pratique, ces troisièmes piliers présentent de nombreux inconvénients. Il n’y a aucune raison d’utiliser une assurance vie 3a pour votre troisième pilier.

Dans cet article, je détaille les différences entre un troisième pilier auprès d’une banque ou d’un prestataire indépendant et un troisième pilier d’assurance vie (assurance vie 3a).

Assurance Vie Troisième pilier

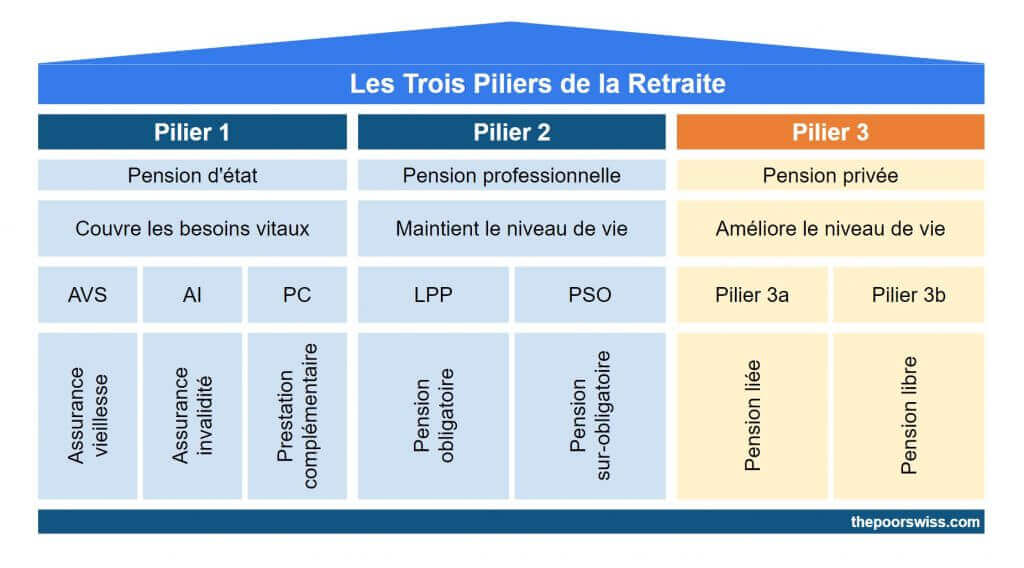

Le troisième pilier est ouvert aux travailleurs qui cotisent au deuxième pilier et aux indépendants qui possèdent des entreprises. L’idée du troisième pilier est simple : épargner de l’argent pendant que l’on travaille et le récupérer au moment de la retraite.

Le principal avantage du troisième pilier est que vous pouvez déduire vos cotisations de votre revenu imposable. Le troisième pilier est un excellent moyen de réduire vos impôts. Toutefois, les employés sont limités à 7056 CHF par an (à partir de 2023). En général, je recommande à la plupart des gens de contribuer à leur troisième pilier. Je cotise le maximum chaque année.

Pour votre troisième pilier, vous avez deux choix :

- Un compte auprès d’une banque ou d’un prestataire indépendant (Finpension 3a ou VIAC, par exemple). J’appelle ces comptes standard 3a.

- Assurance vie troisième pilier auprès de la plupart des assureurs en Suisse. J’appelle ça l’assurance vie 3a.

Les deux options présentent les mêmes caractéristiques de base :

- Vous pouvez déduire les cotisations de votre revenu imposable.

- L’argent est bloqué jusqu’à la retraite

- Ou jusqu’à certaines conditions spécifiques, comme on le verra plus loin

Tant le 3a standard que le 3a en assurance vie peuvent être investis. Dans les deux cas, il existe des fonds de retraite spéciaux. Ainsi, votre argent peut être investi dans des actions, des obligations ou d’autres placements alternatifs. Le troisième pilier étant un compte à long terme, il est excellent d’investir cet argent.

Toutefois, ils présentent des différences notables. Et comme nous le verrons dans cet article, la plupart de ces différences sont des inconvénients de la version assurance vie.

L’assurance vie 3a n’est pas flexible

Commençons par la première différence : la flexibilité.

Avec un compte standard du troisième pilier, vous pouvez déposer de l’argent quand vous le souhaitez. Mais avec l’assurance vie 3a, vous devez payer votre prime régulièrement. Pour la plupart des fournisseurs, vous paierez pendant des mois. Mais il peut arriver que vous deviez payer trimestriellement, semestriellement ou même annuellement. Cette limitation entraîne plusieurs inconvénients.

Premièrement, si vous voulez maximiser votre troisième pilier en janvier et l’oublier, vous pouvez le faire avec un troisième pilier dans une banque. Avec une assurance-vie, vous n’avez pas d’autre choix que de payer quand l’assurance vous le demande.

Plus important encore, si vous avez une mauvaise année et que vous ne voulez pas contribuer à votre troisième pilier, vous ne pouvez pas arrêter de payer votre assurance vie (sans pénalité). En revanche, vous pouvez arrêter de payer votre compte 3a pendant plusieurs années si vous le souhaitez. Ce manque de flexibilité est important car il signifie que votre assurance vie 3a peut vous mettre en difficulté.

Enfin, le montant maximum pour le 3a change tous les deux ans. Si vous commencez votre assurance vie 3a avec une cotisation complète, cette cotisation ne suivra pas l’augmentation au cours de l’année.

Par exemple, en 2019, la contribution maximale était de 6826 francs suisses. Mais en 2021, le maximum est passé à 6883 CHF. Si vous avez obtenu votre assurance-vie 3a en 2020, vous perdez déjà 57 CHF par an en déductions fiscales potentielles. Et cela augmentera toutes les quelques années.

Bien sûr, vous pourriez souscrire un 3a standard sur le côté pour atteindre la contribution maximale, mais la plupart des gens ne le feront tout simplement pas. En général, cette limite augmente tous les deux ans. En 2023, il est passé à 7056 CHF.

Avec l’assurance-vie 3a, vous n’êtes pas non plus flexible en matière de retrait. Avec un compte 3a standard, vous pouvez retirer de l’argent en avance ou en retard. Mais avec une assurance, vous ne pouvez la retirer qu’à la date fixée sur le contrat. Vous êtes donc coincé si vous voulez retirer votre argent plus tard ou plus tôt que la date de votre retraite. Un compte 3a standard vous permet de retirer jusqu’à 5 ans d’avance ou jusqu’à 5 ans de retard.

L’assurance vie n’est pas fiscalement avantageuse

Si vous y contribuez, le 3a standard et le 3a assurance vie sont aussi efficaces l’un que l’autre. Toutefois, lorsqu’il s’agit de les retirer, la norme 3a peut vous faire économiser une somme très importante.

La raison en est simple : vous ne pouvez pas échelonner les retraits de l’assurance vie 3a. En général, vous voulez cinq troisièmes piliers différents. Ensuite, vous pouvez retirer annuellement un seul compte du troisième pilier pour économiser sur les impôts.

En effet, les impôts sont progressifs dans la plupart des cantons. Vous payez un pourcentage fixe sur chaque tranche. Par exemple, vous payez des frais de 5 % sur les premiers 30 000, puis de 10 % sur les 30 000 suivants, et ainsi de suite.

Ainsi, si vous pouvez effectuer des retraits sur plusieurs années, vous pouvez économiser beaucoup d’argent. On parle d’économies d’impôts pouvant aller jusqu’à 50 % dans les meilleurs cas. Avec des retraits échelonnés, vous pourriez facilement économiser plus de 10’000 CHF !

Et avec une assurance vie 3a, vous gaspillez de l’argent en impôts.

On pourrait dire que vous pourriez avoir plusieurs polices d’assurance, et en théorie, vous le pourriez. Toutefois, la plupart des assurances-vie sont valables jusqu’à la date de votre retraite, ni plus tôt ni plus tard. En pratique, il sera difficile de planifier cela correctement. Et vous devez le faire correctement du premier coup, car vous ne pouvez pas le modifier par la suite.

Les frais de l’assurance vie 3a sont élevés

Beaucoup de gens ne réalisent pas que lorsque vous investissez dans une assurance vie 3a, un pourcentage important de vos cotisations alimente les primes de risque. Comme il s’agit d’une assurance vie, elle peut verser des indemnités en cas de décès ou d’invalidité.

Et cela ne provient pas du capital mais des primes de risque. Chaque contribution est divisée en deux parties. Un certain pourcentage est versé au capital et y reste jusqu’à la retraite. Une autre partie est consacrée à la prime de risque. Ce pourcentage est perdu pour vous et va à la compagnie d’assurance.

Il n’y a rien de mal à ce principe. Les assurances ont besoin de primes de risque pour couvrir les risques de leurs clients. Cependant, il y a plusieurs choses qui ne vont pas en ce qui concerne votre 3a :

- Le pourcentage de la prime de risque est très important

- Une partie importante de votre argent de retraite est perdue

- Les conseillers ne sont pas ouverts à cette

En pratique, l’assurance vie prélève entre 10 et 25 % de vos cotisations. Chaque fois que vous cotisez à votre assurance vie 3a, vous perdez 10 à 25%!

Pour de nombreuses personnes, il est déjà difficile de verser une somme d’argent importante dans leur troisième pilier. Et voir disparaître un pourcentage aussi important n’est pas confortable !

En plus de cela, les frais des fonds disponibles sont également très élevés. J’ai examiné les fonds de Generali, où j’ai mon assurance vie, et les frais des fonds sont tous d’environ 1 %. Et certaines compagnies d’assurance investissent dans des fonds dont les frais annuels sont supérieurs à 2 %. Et les conseillers qui vous disent que ces fonds actifs vont surpasser le marché sont soit des menteurs, soit des illusionnistes.

En plus de cela, beaucoup de ces fonds ont des frais d’entrée. Vous perdrez encore plus de votre argent avant qu’il ne soit investi. Il n’est pas rare de voir des frais de chargement de 5 %. Là encore, chaque fois que votre argent est investi dans ces fonds, vous perdez 5 % de leur valeur !

Ainsi, ces frais élevés réduiront encore plus vos performances.

Les rendements de l’assurance vie 3a sont mauvais

Les conseillers vous diront que vous pouvez obtenir de bons rendements sur votre assurance-vie 3a. Mais dans la pratique, c’est loin d’être correct.

Vous pouvez en effet placer l’argent de votre assurance vie 3a. Cependant, l’argent est investi dans des fonds actifs coûteux qui, à long terme, auront une performance nettement inférieure à celle du marché.

De plus, ces investissements sont généralement très conservateurs. Il est rare d’aller au-delà de 35% dans les actions. Étant donné que cet argent est bloqué pour plusieurs décennies, il serait plus logique d’opter pour une allocation élevée en actions.

Nous pouvons prendre l’exemple de mon assurance vie Generali 3a. J’ai commencé à investir en août 2016. À la fin de l’année 2019, je les ai interrogés sur la performance de mon argent. En moyenne, j’ai obtenu un rendement de 0,4 % par an. Au cours de la même période, le marché boursier américain a enregistré un rendement de 45 %, et le marché boursier suisse un rendement de 30 %.

Et le fonds finpension Global 40 aurait eu un rendement d’environ 19 % ! Encore une fois, la finpension 3a aurait 45 fois plus de rendement pendant la même période !

Les deux fonds de mon assurance-vie sont investis à 35 % en actions. Donc, avoir des rendements de 0,4 % par an pendant un marché haussier est une blague!

Nous pouvons comparer l’un des fonds de Generali, GENERAL INVEST – Risk Control 5, avec d’autres options d’investissement de février 2015 à septembre 2022 :

- Generali INVEST : -10 %.

- ETF Marché boursier suisse (SPI) : +29%.

- ETF Marché boursier américain (S&P 500) : +87%.

- finpension global 40 : +23

- finpension global 100 : +69 %.

Avec un portefeuille conservateur à finpension, vous auriez gagné 29% de votre argent. Mais avec un fonds conservateur de Generali, vous auriez perdu 10 % de votre argent!

Avant de faire cette comparaison, je savais que les fonds Generali étaient mauvais, mais je n’avais aucune idée de leur degré de gravité. Cette performance est atroce.

Vous n’avez probablement pas besoin de l’assurance

L’un des avantages de l’assurance vie 3a est que vous bénéficiez de certaines prestations d’assurance.

Si vous décédez avant la retraite, votre conjoint recevra le capital que vous auriez obtenu à la retraite. Et si vous êtes frappé d’incapacité et incapable de payer vos primes, l’assurance paiera pour vous.

L’assurance, c’est bien, mais avez-vous besoin d’une couverture d’assurance? Les conseillers vous diront que tout le monde a besoin de cette couverture d’assurance, ce qui est stupide. L’assurance qui est toujours utile n’a pas encore été inventée.

Tout d’abord, vous n’avez pas besoin d’une assurance décès sans personne à charge ni héritier. Si personne ne dépend de vous et que vous décédez, le capital reviendra à la compagnie d’assurance. Cette somme peut être versée à vos héritiers même si vous n’avez pas de personnes à charge. Mais vous devez vous demander s’ils ont besoin de cette assurance s’ils ne dépendent pas de vous.

Ensuite, nous avons déjà une bonne couverture d’assurance en Suisse dans de nombreux cas.

Et si vous êtes un ménage à double revenu, il y a de fortes chances que votre conjoint puisse s’occuper de l’aspect financier sans vous. En outre, le premier et le deuxième piliers prévoient des avantages pour votre conjoint si vous décédez.

Si vous perdez votre emploi, vous recevrez jusqu’à 80 % de votre revenu pendant 3 ans au maximum. Vous serez toujours en mesure de payer vos primes d’assurance vie et n’aurez probablement pas de problèmes financiers.

Si vous êtes invalide, vous bénéficiez d’une assurance invalidité et d’une aide pour reprendre le travail si possible.

La nécessité d’une assurance vie est réservée à de très rares cas. Dans ce cas, il existe de meilleures options, comme l’assurance vie à risque pur.

L’assurance vie 3a a une valeur garantie

Nous allons maintenant examiner la dernière différence. Une assurance vie 3a a une certaine valeur garantie. En revanche, un compte 3a standard investi n’a pas de valeur garantie.

Maintenant, nous devons relativiser cette garantie. Premièrement, aucun intérêt n’est garanti. Ce qui est garanti, c’est donc le montant sans aucune performance. La performance ne peut être négative.

Toutefois, vous devez savoir que la valeur garantie diffère de ce que vous avez cotisé. Nous avons déjà vu que les frais sont coûteux. Ces frais globaux comprennent les primes de risque. Au moins 10 % de vos cotisations seront perdus pour les primes de risque et les frais directs.

Comme nous avons vu que les rendements sont très faibles pour une assurance vie et que vous perdrez au moins 10 % à cause du risque, la valeur garantie n’est plus aussi intéressante.

Si vous investissez cet argent à long terme, vous pouvez espérer gagner beaucoup plus. Bien qu’il y ait eu quelques mauvaises périodes de 20 ans sur le marché boursier, elles sont très rares. Et sur 30 ans, le marché boursier a historiquement été excellent.

Assurance vie 3a vs investie 3a

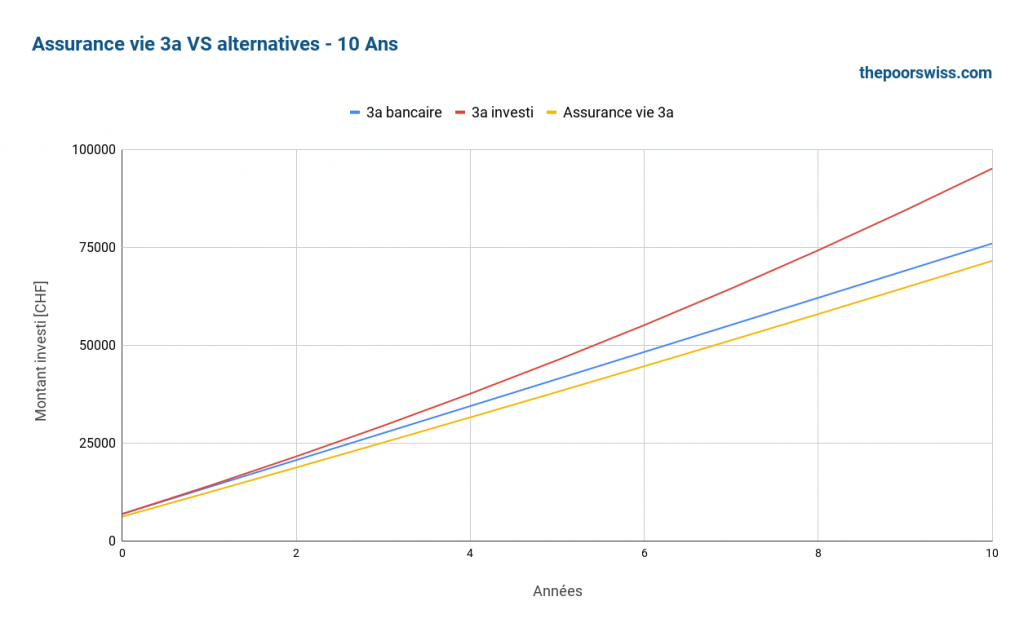

Enfin, nous pouvons faire une petite comparaison de quelques produits. Nous devrons supposer certaines choses :

- Le compte 3a de la banque rapporte 0,1 % par an, et il n’y a pas de frais.

- L’assurance vie 3a rapportera 1 % par an après frais, et 10 % des investissements seront consacrés aux primes de risque.

- Le placement 3a rapportera 4,5 % par an après frais, et il n’y a pas de frais supplémentaires.

Chaque année de la simulation, 6883 sont investis dans le produit. Il n’y a pas d’ajustement de ce montant dans le temps. Dans la pratique, ce montant augmenterait pour la banque 3a et l’investi 3a.

Vous pouvez penser que le 3a investi a un avantage dans mes hypothèses. Mais mes chiffres sont assez conservateurs dans les deux sens. Un 3a investi à 99% en actions pourrait rapporter bien plus que 4,5% par an. D’autre part, de nombreux contrats d’assurance vie 3a rapportent moins de 1% par an (le mien a rapporté 0,4% en moyenne pendant un marché haussier de trois ans).

Et en plus de cela, certaines assurances facturent plus de 20% pour les primes de risque. Ces hypothèses sont donc favorables à l’assurance vie 3a.

Voici donc le résultat de ces trois produits au bout de dix ans :

Le résultat est assez surprenant. Après dix ans, il vaut mieux avoir un 3a bancaire avec un taux d’intérêt de 0,1 % qu’une assurance vie 3a. La perte de 10 % des primes fait une énorme différence, et les faibles rendements rendent la compensation difficile. Même sur dix ans, un 3a bancaire vous laisserait 5000 CHF de plus que le 3a en assurance vie. Avec un bon 3a, vous auriez environ 23K CHF. Une telle somme d’argent peut faire une différence très importante pour votre retraite.

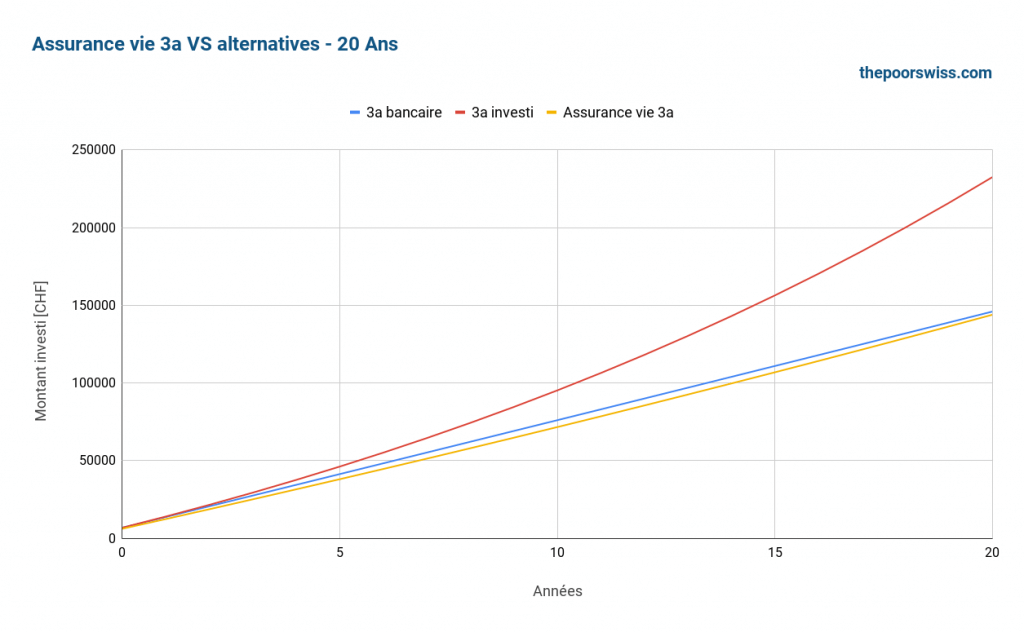

Voici ce qui se passe après vingt ans.

Après vingt ans, l’assurance vie 3a est toujours pire que la banque 3a. Ce résultat est mauvais. La différence n’est que de 2000 CHF, mais elle montre quand même les rendements extrêmement faibles de l’assurance vie 3a.

Après vingt ans, la différence avec un bon 3a devient extrêmement impressionnante. En effet, dans cette simulation, le 3a investi a 88K CHF de plus que le 3a en assurance vie. En d’autres termes, la personne qui a investi 3a dispose de 61 % de plus d’argent à la retraite que celle qui a souscrit une assurance vie 3a.

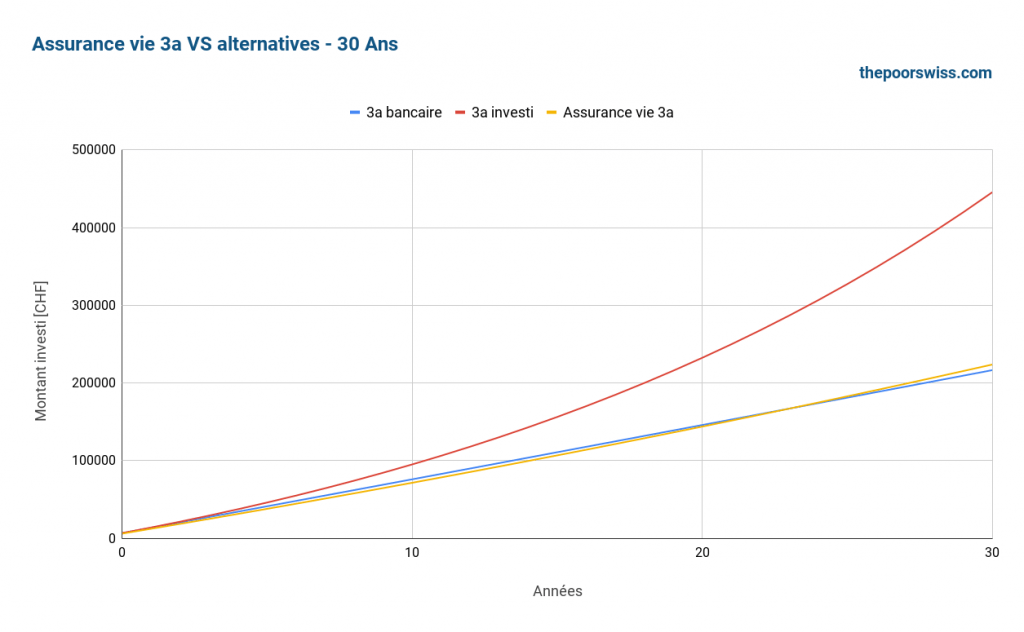

Enfin, nous nous penchons sur les trente dernières années.

Enfin, l’assurance vie 3a est au même niveau que la banque 3a. Toutefois, la différence n’est que de 7000 CHF.

Après trente ans, le 3a investi a maintenant deux fois plus d’argent que le 3a de l’assurance-vie. Nous parlons d’une différence de plus de 220’000 CHF après trente ans. Une telle somme d’argent pourrait changer votre vie à la retraite.

Ce résultat ne provient que d’une seule simulation. En pratique, il y a des cas où l’assurance vie ferait mieux que celle-ci. Mais il y a aussi des cas où l’investi 3a fait beaucoup mieux. Et il existe des polices d’assurance bien pires. Je doute fortement qu’une assurance 3a se rapproche d’un 3a bien investi.

Pourquoi l’assurance vie 3a existe-t-elle ?

Avec tous ces inconvénients, on peut se demander pourquoi ces produits existent. Et c’est une question juste.

Après avoir fait toutes ces recherches, je pense que les assurances vie 3a ne devraient pas exister! Ce sont d’horribles investissements et le montant de votre retraite sera probablement beaucoup plus faible que si vous aviez utilisé un compte de troisième pilier approprié.

La raison pour laquelle les assurances vie 3a existent est simple : Ils sont très rentables pour les compagnies d’assurance et les conseillers en assurance. Je pense qu’il n’y a pas de bonne raison pour leur existence.

Les conseillers touchent des commissions importantes sur ces produits. Donc, ils poussent ces produits assez fort. Malheureusement, la plupart des Suisses ne sont pas assez instruits en matière d’investissement et de retraite pour comprendre ces produits. Et la plupart des gens font confiance aux conseillers.

Que faire à la place ?

Finpension 3a est le meilleur troisième pilier de Suisse!

Utilisez le code FEYKV5 pour un crédit de frais de 25 CHF*!

*(si vous déposez 1000 CHF dans les 12 premiers mois)

Le troisième pilier en Suisse est idéal pour investir de l’argent et économiser des impôts. Le fait que l’assurance vie 3a soit mauvaise ne doit pas vous empêcher d’investir dans le troisième pilier.

Si nous éliminons l’assurance vie 3a, il reste deux options pour votre troisième pilier. Soit vous investissez auprès d’une banque, soit vous investissez auprès d’un prestataire indépendant. En pratique, je recommande vivement de faire appel à un prestataire indépendant comme Finpension 3a.

Finpension (et d’autres prestataires indépendants) présente de nombreux avantages par rapport à une assurance vie 3a:

- Vous obtiendrez plus de retours en moyenne

- Toutes vos contributions iront au capital

- Vous payez moins de frais sur le capital investi

- Vous obtiendrez un troisième pilier plus transparent

- Vous êtes flexible quant au moment où vous contribuez

- Vous pouvez économiser des impôts grâce à des retraits échelonnés.

Et si vous avez peur d’investir et que vous voulez un capital garanti, vous pouvez investir dans une banque et obtenir un taux d’intérêt minuscule. À mon avis, une banque 3a est déjà meilleure qu’une assurance vie 3a.

Si vous avez besoin d’aide pour choisir le troisième pilier, lisez mes articles sur le meilleur troisième pilier en Suisse.

Et si vous avez besoin d’une assurance vie, vous devriez souscrire une assurance vie temporaire à risque pur. Il y en a beaucoup. Je ne les ai jamais étudiés, donc je ne sais pas lesquels sont les meilleurs, mais je suis sûr qu’il y en a de bons.

Pour un exemple simple, j’ai regardé le calculateur d’Allianz pour 30 ans et une couverture de 120’000 CHF, comparable à ma police d’assurance. Cette assurance vie à risque pur prévoit le paiement de vos primes en cas d’incapacité. Donc, c’est très proche d’une assurance vie 3a.

Une telle assurance me coûterait 379 CHF par an. Sur 30 ans, cette assurance vie à risque pur coûterait 11’370 CHF. Si vous vous rappelez les résultats des deux sections précédentes, l’assurance vie 3a vous rapportera 220’000 CHF de moins que l’assurance vie 3a investie. Pour le coût de 11’370 CHF, vous pouvez obtenir un grand 3a et une assurance vie séparée.

Notez que je ne suis pas particulièrement favorable à Allianz. Leur calculateur est le plus simple que j’ai trouvé.

Cette simple comparaison montre à quel point l’assurance vie 3a est mauvaise. Vous pouvez obtenir une bonne assurance vie pour pas cher et un bon 3a avec des rendements et une transparence bien plus élevés.

Conclusion

Lorsque j’ai commencé cet article, je savais que l’assurance vie 3a était un mauvais investissement. Mais après avoir fait des recherches, je réalise maintenant que l’assurance vie 3a est un investissement horrible!

Il existe de bien meilleures alternatives. Je ne recommanderais l’assurance vie 3a à personne. Utilisez plutôt un excellent troisième pilier comme finpension (mon avis ici). Et si vous avez besoin d’une assurance vie, prenez plutôt une assurance risque pur et continuez à investir dans un bon 3a.

Maintenant, il y a une question à laquelle je n’ai pas répondu dans cet article : Que faire si vous avez déjà une mauvaise assurance vie 3a ? Premièrement, n’ayez pas honte. Beaucoup de gens sont tombés dans le piège de l’assurance vie 3a, moi y compris. C’est vrai ! Je suis tombé dans ce piège !

Il existe quelques options pour sortir d’une assurance-vie 3a. Je vous encourage à les regarder au moins si vous avez une assurance-vie 3a.

Pour commencer à investir avec un excellent troisième pilier, vous devriez lire le meilleur troisième pilier de Suisse ou mon avis sur Finpension 3a.

Et vous ? Que pensez-vous de l’assurance vie 3a ? Êtes-vous tombé dans ce piège ?

Téléchargez cet e-book et optimisez vos finances et économisez de l'argent en utilisant les meilleurs services financiers disponibles en Suisse!

Télécharger l'e-book GRATUIT

Bonjour Baptiste,

J’espère que vous allez bien. J’aimerais avoir votre avis sur un sujet qui m’intéresse concernant le pilier 3a assurance et les demandes de prêt hypothécaire. Des conseillers de Swiss Life avancent que souscrire à un pilier 3a pourrait potentiellement favoriser l’obtention d’un prêt hypothécaire en raison de son impact sur les calculs de remboursement. Est-ce une considération suffisante à la prise d’un 3a assurance ?

Pour l’instant je n’ai rien signé et j’ai simplement placé mon argent sur un 3a chez VIAC. Qu’en pensez-vous ?

Merci beaucoup pour votre expertise sur cette question.

Cordialement,

Bonjour Timothée

C’est un argument trés utilisé pour vendre des assurances vies 3a :(

Dans la majorité des cas, ce n’est pas le cas. Par contre, il est vrai que dans des situations spéciales comme une hypothèque peu avant la retraite ou des fonds limités, c’est possibl que la banque demande ça.

Je recommande de ne considérer cela que si la banque elle-même le demande. Et si c’est le cas, il faudrait essayer de négocier pour éviter ou pour prendre une assurance vie risque pur à la place.

Bonsoir Maxime,

Je vous remercie pour cette réponse qui me confirme dans ma décision de ne pas prendre de 3ème pillier assurance !

Bonnes fêtes à vous

Timothée

Bonjour,

Déjà merci pour tout votre site, j’ai énornément lu depuis quelques semaines. Ma femme a un contrat de 3ème pilier assurance vie Swiss Life Dynamic Elements Duo et je me rends compte petit à petit de la supercherie.

On est bien parti pour résilier le contrat mais j’ai encore une question avant de faire le grand saut et passer sur un 3ème pilier bancaire (finpension).

Vous avez écrit : « Tout d’abord, vous n’avez pas besoin d’une assurance décès sans personne à charge. Si personne ne dépend de vous et que vous décédez, le capital reviendra à la compagnie d’assurance. »

Or sur le contrat Swisslife de ma femme, il y a écrit : « En cas de décès, le bénéfice de l’assurance est attribué au conjoint survivant ou dans le cadre d’un partenariat enregistré, au partenaire survivant, à défaut aux descendants directs ainsi qu’aux personnes physiques à l’entretien desquelles le défunt subvenait de façon substantielle […] »

Je voulais donc savoir pourquoi le capital reviendrait à la compagnie d’assurance ?

Une dernière question par curiosité, pourquoi ne pas rajouter une page « me soutenir » ? Je n’en ai pas vu, peut-être ai-je mal regardé ?

Merci !

Merci !

Bonjour Maxime,

Effectivement, je n’ai pas été très précis. Par personne à charges, j’entends aussi les enfants et il est possible de mettre quelqu’un d’autre sur le bénéficiaire. Par contre, une fois que les enfants sont grands, cette assurance vie est moins intéressante car ils en ont moins besoin. S’il n’y a aucun bénéficiaire, c’est l’assurance qui récupère l’argent. Mais je vais améliorer cette partie de l’article. C’est probablement assez rare.

Il faut aussi savoir que les assurances ont différentes règles.

Je n’ai encore jamais trouvé un bon service pour « me soutenir » et je n’en ai pas trop besoiin non plus :) On m’a déjà demandé plusieurs fois, mais je ne trouve rien qui soit pratique et surtout pas récurrent comme Patreon. Si tu as une suggestion, je suis ouvert.

Les gens me soutiennent en utilisant mes liens et codes et le blog tourne bien comme ça.

Merci pour cette réponse, c’est beaucoup plus clair à présent !

Concernant les donations, je sais que Paypal propose une option comme cela (pas besoin de compte Paypal pour faire une donation, à vérifier je ne pas sûr).

Je connais aussi ko-fi.com (dons récurrents mais ponctuels aussi possibles).

Et celle que je préfère l’adresse Bitcoin évidemment ! Mais il me semble avoir lu que tu avais vendu tes cryptomonnaies il y a quelques années.

Effectivement, je n’ai plus de crypto, je ne vais donc pas accepter des donations en crypto :)

Je vais regarder ça, merci pour les suggestions!