True Wealth 3a Review 2024: Pour et Contre

| Mis à jour: |(Information: certains des liens ci-dessous peuvent être des liens d'affiliation)

True Wealth est un robot-conseiller suisse qui permet une personnalisation élevée, des investissements agressifs et des frais réduits. En novembre 2022, True Wealth a introduit le soutien aux troisièmes piliers.

Puisqu’il s’agit d’un excellent robot-conseiller, je souhaite consulter son offre du troisième pilier.

Dans cette revue, je vais analyser en détail l’offre True Wealth 3a. Nous examinerons ses frais, ses stratégies d’investissement, ses avantages et ses inconvénients.

À la fin de cet examen, vous saurez si vous devez utiliser True Wealth 3a.

| Total des frais | 0,34% par an |

|---|---|

| Portefeuilles maximaux | 5 |

| Allocation d’actions | Jusqu’à 99 %. |

| Exposition étrangère maximale | 65% |

| Investissement maximal en espèces | 100% |

| Stratégie d’investissement | Fonds indiciels et ETFs |

| Fournisseurs de fonds | N/A |

| Langues | Anglais, français, allemand |

| Option durable | Oui |

| Application mobile | Oui |

| Application web | Oui |

| Banque dépositaire | BLKB et Saxo Bank |

| Établi | 2022 |

| Domicile de la fondation | Liestal, Bâle-Campagne |

True Wealth 3a

TrueWealth est un excellent Robo-Advisor, à un prix très abordable. C'est le Robo-Advisor le plus adapté pour les investisseurs sérieux.

- Très personnalisable

True Wealth est un robot-conseiller suisse mature lancé publiquement en 2014. En 2022, ils gèrent plus de 800 millions d’actifs. True Wealth est un acteur majeur sur le marché de l’investissement en Suisse.

Leur service de Robo-advisor est excellent. Ils ont des frais peu élevés, autorisent des investissements très importants en actions et vous permettent de personnaliser votre portefeuille à l’extrême. En résumé, True Wealth est l’un des meilleurs Robo-advisors de Suisse.

En novembre 2022, True Wealth a annoncé un nouveau produit : True Wealth 3a, leur offre de troisième pilier.

La Fondation de prévoyance numérique 3a détient les actifs de True Wealth 3a. Les actifs sont gérés par True Wealth conformément au règlement de la fondation.

Tout est géré de manière holistique au sein de votre compte. Ainsi, vous pouvez voir vos 3a et vos investissements à partir de la même interface.

Il convient de mentionner que la fondation est située à Liestal, dans le canton de Bâle-Campagne. Lorsque vous retirez votre troisième pilier à l’étranger, vous devez payer des impôts à la source en fonction du lieu où se trouve la fondation 3a. Bâle-Campagne est relativement bon marché pour les montants de retrait inférieurs à 500’000 CHF. Au-delà, cela devient assez cher. En outre, pour les montants jusqu’à 100’000 CHF, il est nettement plus cher que le domicile fiscal le moins cher. Mais dans l’ensemble, c’est un domicile fiscal relativement bon.

Vous pouvez envisager ce domicile fiscal si vous envisagez de quitter la Suisse. Pour les personnes prenant leur retraite en Suisse, cela ne fait aucune différence.

Stratégie d’investissement

Nous devrions examiner la manière dont l’argent est investi avec True Wealth 3a. True Wealth 3a investira dans des fonds indiciels (du Credit Suisse) et des ETFs. Je ne connais pas d’autre troisième pilier qui utilise les deux.

Ils se concentrent sur les fonds passifs, ce qui est excellent puisque ces fonds sont peu coûteux et devraient reproduire la performance du marché.

Vous pouvez investir jusqu’à 99% en actions dans votre 3a, ce qui est très bien. Le 1% doit rester en espèces pour le rééquilibrage et les frais.

Il est intéressant de noter qu’ils appliquent un taux d’intérêt de 1,50 % sur les liquidités, ce qui peut être intéressant si vous avez besoin de conserver temporairement votre 3a en liquide.

Une limitation majeure est que vous devez avoir 35% de francs suisses dans votre 3a. En effet, ils limitent l’exposition aux devises étrangères à 65%. Vous devez donc soit investir massivement dans des actions suisses, soit utiliser une couverture de change. Cette limitation est assez importante et affectera vos rendements à long terme.

Il est intéressant de noter que True Wealth travaille sur une solution qui permettrait de lever cette limitation, tout comme l’a fait Finpension 3a. S’ils y parviennent, ils deviendront beaucoup plus intéressants.

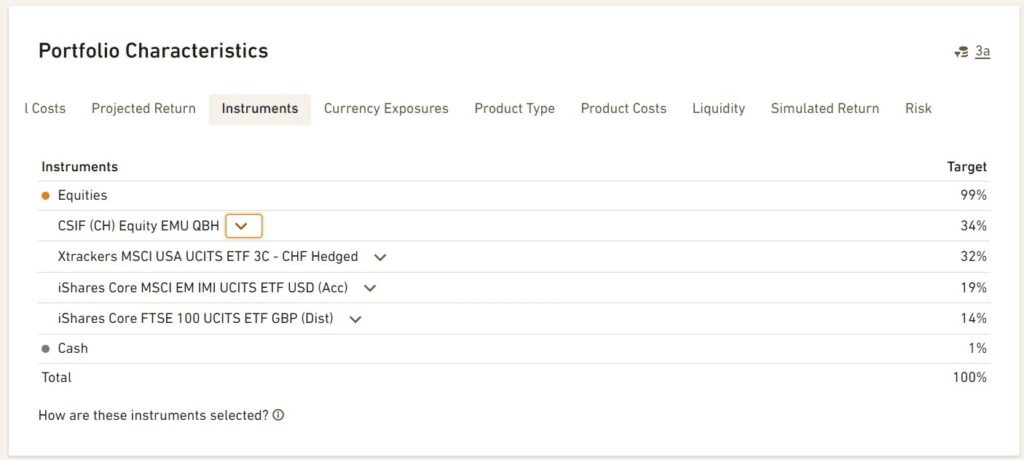

True Will proposera un portefeuille bien diversifié(la diversification est essentielle). A titre d’exemple, voici le portefeuille proposé par True Wealth 3a pour le profil de risque maximum :

Nous pouvons voir qu’il y a quatre instruments :

- CSIF (CH) Equity EMU QBH – Un fonds indiciel du Credit Suisse, investissant dans des actions européennes, couvert en CHF.

- Xtrackers MSCI USA UCITS ETF 3C – Un ETF de Xtrackers, qui investit dans des actions américaines, couvert en CHF.

- iShares Core MSCI EM IMI UCITS ETF USD – Un ETF de iShares, qui investit dans les marchés émergents.

- iShares Core FTSE 100 UCITS ETF GBP – Un ETF d’iShares qui investit dans les actions britanniques.

Je vois plusieurs problèmes avec ce portefeuille :

- Une couverture de change trop importante

- Trop d’investissements en Europe et au Royaume-Uni

- Trop sur les marchés émergents

- Trop peu d’actions américaines

Je vais maintenant examiner ces questions en détail.

Premièrement, il y a trop de couverture de change. 66% des actifs sont couverts en CHF. La couverture de change est un outil intéressant à court terme mais ne devrait pas être utilisée autant à long terme. À long terme, les fonds couverts contre le risque de change auront probablement une performance inférieure à celle des fonds non couverts.

De plus, je ne comprends pas pourquoi 66% sont en francs suisses puisque le minimum est de 35%, alors pourquoi ajouter 31% supplémentaires ?

Deuxièmement, ce portefeuille investit trop en Europe et au Royaume-Uni. Ensemble, ils représentent 48 %, soit beaucoup plus que ce que je recommande d’investir dans ces deux régions. En novembre 2022, l’Europe représente environ 15% du marché boursier mondial. Cette répartition est un énorme biais par rapport à ce que représentent ces deux régions. Le Royaume-Uni ne représente que 4 % du marché boursier mondial, alors pourquoi investir 14 % ? Cette répartition n’a pas de sens!

Troisièmement, ce portefeuille investit trop dans les marchés émergents. Je ne comprends pas pourquoi on voudrait investir 19% dans les marchés émergents. En novembre 2022, les marchés émergents représentent 11 % du marché boursier mondial.

Enfin, conséquence directe des biais précédents, ce portefeuille investit trop peu en actions américaines. Les États-Unis représentent une part considérable du marché boursier mondial (60 % en novembre 2022). Mais True Wealth 3a n’investit que 32%.

Globalement, je n’aime pas ce portefeuille. Elle diffère beaucoup trop de la capitalisation du marché mondial. Je ne comprends pas ces préjugés.

En tant que robot-conseiller, True Wealth offre une excellente personnalisation. Cependant, ce n’est pas le cas pour le compte 3a. En effet, vous ne pouvez avoir qu’un seul portefeuille global partagé par les actifs déliés et les 3a. Il n’y a aucun moyen d’adapter le 3a à vos besoins sans modifier le portefeuille des actifs libres. Je m’attendais à mieux de la part de True Wealth.

La stratégie d’investissement de True Wealth est simple, utilisant des fonds indiciels passifs et des ETFs indiciels à faible coût. Cependant, le portefeuille proposé par défaut est loin d’être optimal. De plus, le fait d’avoir 35% en francs suisses est une limitation importante.

Frais d’investissement

Si vous souhaitez obtenir un rendement maximal au fil des ans et utiliser l’investissement passif, il est important de réduire les frais. Les frais sont le meilleur levier pour les investisseurs passifs.

Actuellement, il n’y a pas de frais de gestion sur True Wealth 3a. Ce fait est étonnant.

En plus de cela, il y a quelques frais. Tout d’abord, vous payez le TFE des ETF et des fonds indiciels. Ces frais dépendent de votre portefeuille. Les frais varient de 0,15 % pour les portefeuilles mondiaux à 0,25 % pour les portefeuilles durables. Nous pouvons donc prendre 0,20 % comme frais de base.

Ensuite, vous devez également payer des droits de timbre lors de l’achat et de la vente d’actions. Cette taxe ne concerne que les ETF, et non les fonds indiciels. Cela ne devrait pas faire une grande différence puisque cela ne concerne que les opérations. Et cela peut être réduit par la compensation et la mise en commun.

Et il y a aussi une petite majoration de 0,10 % pour les échanges de devises étrangères. Encore une fois, ces coûts peuvent également être réduits grâce à la mise en commun et à la compensation, ils ne devraient donc pas être trop importants. Et compte tenu du montant élevé de CHF dans le portefeuille, ces frais ne devraient pas poser de problème important.

Vous paierez une commission globale de 0,20 % sur votre actif True Wealth 3a. Ces frais sont incroyablement bas, presque deux fois inférieurs à ceux du troisième pilier le moins cher disponible.

Alors, où est le piège ? J’ai mentionné que, actuellement, True Wealth 3a n’a pas de frais. Toutefois, la fondation 3a peut ajouter une commission de gestion de 0,225 % aux actifs de True Wealth 3a.

True Wealth a un contrat avec la fondation qui stipule que les frais ne peuvent pas augmenter jusqu’à au moins janvier 2024. True Wealth s’efforcera de maintenir la gratuité des frais de gestion, mais nous n’avons aucune garantie que cela sera le cas après janvier 2024.

Comment True Wealth gagne-t-il de l’argent ? En général, les services sans commission gagnent de l’argent d’une manière qui est préjudiciable aux utilisateurs. Cependant, je ne vois pas cela avec True Wealth.

La raison pour laquelle ils le rendent gratuit est double :

- Ils offrent un nouveau service à leurs clients existants à un coût très faible pour True Wealth.

- Ils espèrent ainsi attirer de nouveaux clients pour leur service de Robo-advisor, qui n’est pas gratuit (mais très abordable).

Nous devons également mentionner que puisque True Wealth utilise certains ETFs au lieu de fonds institutionnels, ils ne peuvent pas récupérer la retenue sur les dividendes. La retenue sur les dividendes signifie que vous perdrez une partie de vos dividendes. En fonction de votre profil de risque, cela peut représenter de 0,02% à 0,14% (pour l’investisseur le plus agressif).

Pour un investisseur agressif, nous obtenons des frais totaux de 0,34% par an. Et pour les investisseurs conservateurs, cela représenterait environ 0,22 % de frais par an.

Avec les 0,225 % supplémentaires, la commission totale ne serait que de 0,565 %, ce qui reste une commission équitable. Un investisseur prudent atteindrait 0,445 %, ce qui est assez bon.

Dans l’ensemble, les frais de True Wealth 3a sont donc excellents! Si des frais de gestion sont introduits ultérieurement, ils deviendront équitables mais ne seront plus excellents.

Investir avec True Wealth 3a

Si vous avez déjà un compte chez True Wealth, vous pouvez ouvrir votre True Wealth 3a en quelques minutes. Tout est inclus dans l’application web.

Si vous n’avez pas True Wealth, vous devrez ouvrir un compte d’investissement, puis de là, vous pourrez ouvrir un 3a. Le minimum est de 1 CHF pour le 3a. Si vous souhaitez également investir dans leurs actifs libres, vous devrez disposer d’un minimum de 8500 CHF.

True Wealth dispose d’une excellente fonctionnalité pour contribuer à votre compte True Wealth 3a : le rechargement automatique. Grâce à cette fonction, chaque fois que vous contribuez à votre compte True Wealth, l’argent ira dans votre 3a jusqu’à ce que le maximum soit atteint. Et ensuite, le reste de l’argent ira sur votre compte Robo-conseiller habituel.

Mais ce n’est pas tout ! True Wealth créera automatiquement cinq comptes du troisième pilier. True Wealth financera ces comptes avec un montant similaire au fil des ans. Avoir cinq comptes de retraite est optimal car vous pouvez échelonner les retraits sur cinq ans pour réduire les impôts que vous paierez.

Cette fonctionnalité est étonnante car elle permet d’investir facilement dans un troisième pilier. Vous n’avez pas à vous soucier d’investir le maximum chaque année, ni d’ouvrir et d’équilibrer cinq comptes.

Vous pouvez également transférer de l’argent directement à partir de vos avoirs libres. True Wealth a rendu très facile le financement de leur 3a.

D’un autre côté, il faut faire attention au fait que l’ajout d’un 3a à votre compte peut modifier votre portefeuille libre ! Lorsque j’ai ajouté un 3a à mon compte pour le tester, True Wealth a ajouté des biens immobiliers à mon portefeuille gratuit. Je n’aime pas cela, et ajouter un 3a ne devrait pas changer mon portefeuille personnalisé parce que j’ai ajouté un 3a. Vous pouvez le modifier, mais vous devez d’abord le remarquer ! J’ai peut-être manqué l’avis, mais s’il y a un avis, il n’est pas très visible.

Faites donc attention à ce que votre portefeuille gratuit ne change pas sans préavis.

Alternatives

Il convient de comparer rapidement la True Wealth 3a à deux autres solutions.

True Wealth 3a vs Finpension 3a

Finpension 3a est le meilleur troisième pilier de Suisse!

Utilisez le code FEYKV5 pour un crédit de frais de 25 CHF*!

*(si vous déposez 1000 CHF dans les 12 premiers mois)

J’utilise actuellement Finpension 3a pour mes comptes du troisième pilier. Finpension 3a est actuellement le meilleur troisième pilier de Suisse. Nous devrions donc comparer True Wealth 3a et Finpension 3a.

Les stratégies d’investissement sont relativement similaires. Toutefois, Finpension 3a n’utilise que des fonds indiciels, tandis que True Walth 3a utilise un mélange de FNB et de fonds indiciels. Ces deux services vous permettent d’investir à 99 % dans des actions.

La personnalisation est bien meilleure avec Finpension 3a. True Wealth vous permet uniquement d’avoir un portefeuille global partagé entre vos actifs libres et vos 3a. En revanche, avec Finpension 3a, vous pouvez avoir un portefeuille différent pour chaque compte, et tout est hautement personnalisable.

True Wealth 3a a la particularité de créer automatiquement cinq comptes et de les équilibrer. J’aimerais que Finpension 3a mette en place quelque chose comme ça.

En ce qui concerne les frais, Finpension 3a coûte environ 0,39%, tandis que True Wealth 3a coûte environ 0,34%. En revanche, True Wealth devra payer des droits de timbre et ses frais de conversion de devises sont plus élevés que ceux de Finpension.

Globalement, True Wealth 3a est légèrement moins cher que Finpension 3a. Si les frais de gestion de True Wealth 3a entrent en action à l’avenir, Finpension 3a deviendra beaucoup moins cher que True Wealth 3a.

En revanche, les portefeuilles de Finpension sont mieux diversifiés que ceux de True Wealth 3a. En effet, le portefeuille de True Wealth 3a est fortement orienté vers l’Europe.

De plus, True Wealth 3a vous oblige à couvrir un grand nombre de devises. Cette couverture va manger vos rendements. Chez Finpension 3a, vous pouvez constituer un portefeuille sans couverture, tandis que True Wealth 3a a une limite de 65% d’exposition étrangère. Le montant de la couverture est un inconvénient très important de True Wealth 3a.

Pour moi, l’inconvénient de la couverture de change suffit à faire pencher la balance en faveur de Finpension 3a, qui générera des rendements plus élevés à long terme. Donc, dans l’ensemble, Finpension 3a est meilleur que True Wealth 3a.

Si vous êtes intéressé, je peux rédiger une comparaison complète entre ces deux produits. Faites-moi savoir dans les commentaires ci-dessous.

True Wealth 3a vs VIAC

VIAC est un autre excellent fournisseur du troisième pilier. Ainsi, nous pouvons également comparer rapidement VIAC et True Wealth 3a.

VIAC utilise uniquement des fonds indiciels, tandis que True Wealth 3a utilise un mélange de FNB et de fonds indiciels.

Les frais de VIAC sont de 0,40 %, tandis que ceux de True Wealth 3a sont de 0,34 %. Ainsi, True Wealth 3a est moins cher que VIAC. Les droits de timbre peuvent ajouter un peu aux frais de True Wealth 3a car ils utilisent des ETF.

Le VIAC a une limite d’exposition à l’étranger de 60 %, tandis que celle de True Wealth est de 65 %. Ainsi, True Wealth 3a vous permettra d’investir de manière plus agressive dans les devises étrangères.

Tant que les frais de gestion supplémentaires ne sont pas inclus, True Wealth 3a est meilleur que VIAC! Les frais sont moins élevés et vous permettent d’investir de manière plus agressive.

FAQ

Qu'est-ce que le rechargement automatique de True Wealth 3a ?

Le rechargement automatique vous permet d'envoyer automatiquement de l'argent sur votre compte True Wealth 3a en priorité et de répartir les soldes sur cinq comptes différents du troisième pilier.

True Wealth 3a restera-t-il gratuit pour toujours ?

Nous ne savons pas. Actuellement, True Wealth 3a est garantie gratuite jusqu'en 2024. La fondation 3a a le droit contractuel d'ajouter 0,225% de frais de gestion en plus des actifs. True Wealth s'efforcera de maintenir des frais de gestion nuls aussi longtemps que possible.

Combien de devises étrangères pouvez-vous avoir avec True Wealth 3a ?

L'exposition étrangère est limitée à 65% avec True Wealth 3a. Donc, au moins 35 % doivent être en CHF ou couverts en CHF.

Quel est le montant minimum à investir dans True Wealth 3a ?

Vous pouvez investir aussi peu que 1 CHF dans votre True Wealth 3a.

Pouvez-vous personnaliser votre portefeuille True Wealth 3a ?

Pas vraiment, True Wealth 3a est lié à un portefeuille global dans le compte, partagé entre les actifs libres et le 3a. Par conséquent, modifier votre portefeuille revient à le modifier à la fois pour vos actifs non liés et pour vos actifs 3a.

Pouvez-vous utiliser un portefeuille différent pour chaque compte 3a ?

Non, chaque 3a est lié au même portefeuille global.

Combien de troisièmes piliers pouvez-vous avoir avec True Wealth ?

Vous pouvez avoir jusqu'à cinq (optimal !) troisième piliers avec True Wealth 3a.

À qui s'adresse True Wealth 3a ?

True Wealth 3a est bon pour les utilisateurs de True Wealth qui veulent un bon 3a et qui ne veulent pas utiliser deux fournisseurs différents.

À qui True Wealth 3a ne convient-il pas ?

True Wealth 3a n'est pas bon si vous ne voulez pas investir avec True Wealth. Elle n'est pas non plus idéale si vous souhaitez une exposition élevée aux devises étrangères dans votre 3a.

Résumé True Wealth 3a

True Wealth 3a est un robo-advisor troisième pilier, créé par True Wealth. Ils permettent des investissements agressifs à un prix très bas.

Marque du produit: True Wealth

4

True Wealth 3a Avantages

- Vous pouvez investir 99% dans des actions

- Pas de frais de gestion

- Interface holistique pour vos actifs gratuits et 3a

- Créer et équilibrer automatiquement cinq comptes pour vous

- Taux d'intérêt élevé sur les liquidités

True Wealth 3a Inconvénients

- Exposition étrangère limitée à 65%.

- Impossible de changer le portefeuille de la 3a de manière indépendante

- Impossible d'avoir un portefeuille différent pour chaque 3a

- Utilisez des ETF et non des fonds indiciels

- Des frais de gestion pourraient être ajoutés à l'avenir (mais TW n'en a pas l'intention).

- Portefeuille par défaut fortement orienté vers l'Europe

- L'ajout d'un 3a peut changer votre portefeuille global

Conclusion

TrueWealth est un excellent Robo-Advisor, à un prix très abordable. C'est le Robo-Advisor le plus adapté pour les investisseurs sérieux.

- Très personnalisable

Je suis impressionné par les frais de True Wealth 3a. Je ne m’attendais pas à ce qu’ils réduisent les frais à zéro. En général, l’absence de commission est un gros piège, mais cela ne semble pas être le cas ici. Les frais peuvent changer à l’avenir, mais en attendant, True Wealth 3a est le troisième pilier le moins cher de Suisse.

Même en tenant compte de l’inefficacité des ETF pour un troisième pilier, True Wealth 3a reste très abordable.

D’un autre côté, je vois aussi plusieurs problèmes avec True Wealth 3a. Premièrement, la limite d’exposition aux devises étrangères est de 65 %, ce qui oblige les investisseurs à se couvrir. Et deuxièmement, le portefeuille proposé par défaut est fortement biaisé vers l’Europe. En plus de cela, la personnalisation est limitée puisque le portefeuille est partagé entre les actifs gratuits et 3a.

Les frais peu élevés ne compensent pas ces problèmes. Je préfère payer un peu plus de frais et obtenir de meilleurs rendements à long terme.

Néanmoins, si vous avez déjà un compte True Wealth, avoir un 3a avec eux peut avoir du sens. Cependant, je ne recommanderais pas d’ouvrir un compte True Wealth pour utiliser leur 3a. Au lieu de cela, je recommande toujours Finpension 3a comme le meilleur troisième pilier disponible en Suisse.

Si True Wealth parvient à supprimer la limite de 65 % d’exposition à l’étranger, ils seront beaucoup plus intéressants, et je reconsidérerai ma décision à ce moment-là.

Pour en savoir plus, lisez la rubrique consacrée au meilleur troisième pilier en Suisse.

Et vous ? Que pensez-vous de True Wealth 3a ?

Téléchargez cet e-book et optimisez vos finances et économisez de l'argent en utilisant les meilleurs services financiers disponibles en Suisse!

Télécharger l'e-book GRATUIT

Bonjour, merci pour cet article. Je serais très intéressé par une comparaison complète entre les piliers 3a de True Wealth et Finpension s’il vous plaît.

Bonjour,

C’est noté, je vais y penser, mais je ne peux rien promettre!

Merci !