Pouvez-vous prendre votre retraite avec du cash au lieu d’obligations ?

| Mis à jour: |(Information: certains des liens ci-dessous peuvent être des liens d'affiliation)

Au cours de la dernière décennie, les obligations ont enregistré de mauvaises performances, notamment en Europe. Ainsi, de nombreuses personnes se demandent pourquoi elles devraient avoir des obligations dans leurs portefeuilles.

Je n’ai jamais possédé d’obligations. Cependant, j’aime toujours l’idée d’avoir des actifs sûrs dans mon portefeuille. Mais les obligations étant ce qu’elles sont, que nous reste-t-il ? Le cash reste un actif sûr, même plus sûr que les obligations. Cependant, les rendements sont plutôt mauvais.

Pouvez-vous prendre votre retraite avec un portefeuille d’actions et de cash? Dans cet article, je refais les résultats de l’étude Trinity, en utilisant du cash au lieu d’obligations. Les résultats sont assez surprenants !

Cash et obligations

Je ne parle pas de l’argent liquide sous votre matelas. Je parle du cash sur un compte bancaire rémunéré.

Les gens utilisent généralement les obligations dans leurs portefeuilles pour réduire la volatilité. Les obligations sont généralement un élément essentiel de l’allocation d’actifs. Cependant, vous pouvez aussi utiliser du cash pour cela. Historiquement, les gens ont recommandé de ne pas avoir de cash dans votre portefeuille parce que les rendements sont trop faibles et que votre cash serait mangées par l’inflation.

Et en effet, les rendements du cash sont nettement inférieurs à ceux des obligations. Historiquement, aux États-Unis, le rendement du cash a été de deux à trois fois inférieur à celui des obligations.

D’autre part, le cash est nettement moins volatile que les obligations. Encore une fois, aux États-Unis, le cash n’a jamais connu de taux d’intérêt négatifs. Cela signifie que votre trésorerie ne peut pas baisser. Cependant, les obligations ont connu d’importantes baisses de valeur dans le passé.

Ainsi, si l’objectif est de réduire la volatilité, ne serait-il pas intéressant d’utiliser du cash plutôt que des obligations?

Pour le savoir, j’ai reproduit les résultats de l’étude Trinity avec les obligations et le cash. Nous verrons donc si nous devons conserver du cash ou des obligations. Si vous voulez savoir comment je procède à ces simulations, vous pouvez lire comment j’ai mis à jour les résultats de l’étude Trinity.

Je définis le succès comme la période de retraite avec plus de zéro. C’est un succès avec 1 USD ou un million, aucune différence. Et le taux de réussite est le nombre de réussites divisé par le nombre de mois de départ possibles.

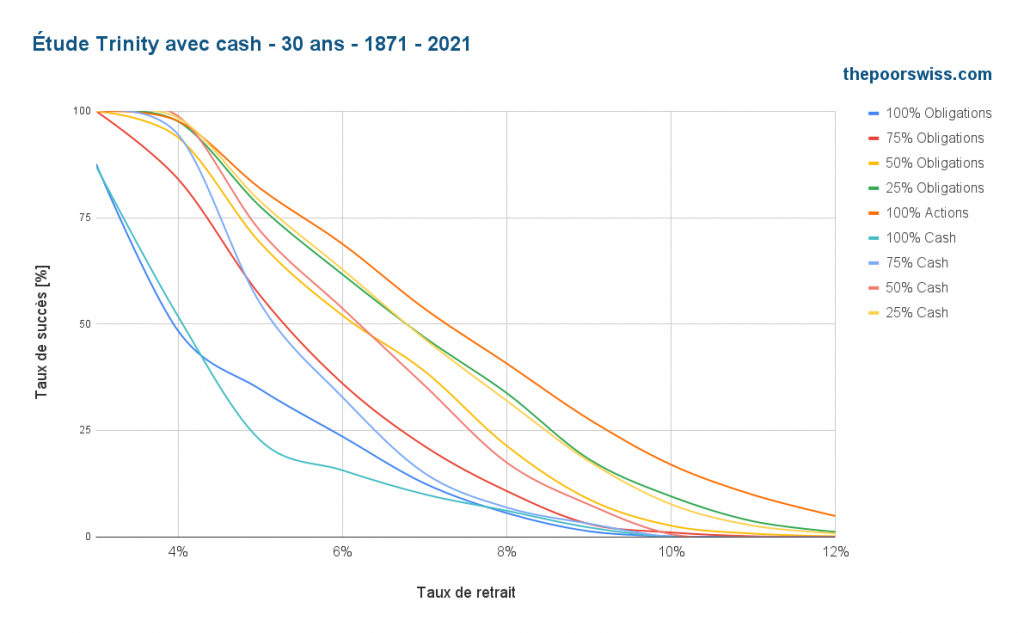

30 ans de retraite avec du cash

Tout d’abord, nous commençons à voir comment plusieurs stratégies basées sur des liquidités et des obligations se comporteraient pendant 30 ans de retraite. C’est à partir de trente ans que ces simulations deviennent intéressantes. En dessous, presque toutes les stratégies peuvent durer assez longtemps.

Nous pouvons déjà observer quelques éléments :

- Vous avez besoin d’actions pour votre retraite. Tout portefeuille composé à 100% d’obligations ou à 100% de cash est voué à l’échec plus rapidement que 30 ans, même avec un faible taux de retrait.

- Vous avez besoin d’un taux de retrait raisonnable. Après 5 %, les choses commencent à mal tourner assez rapidement.

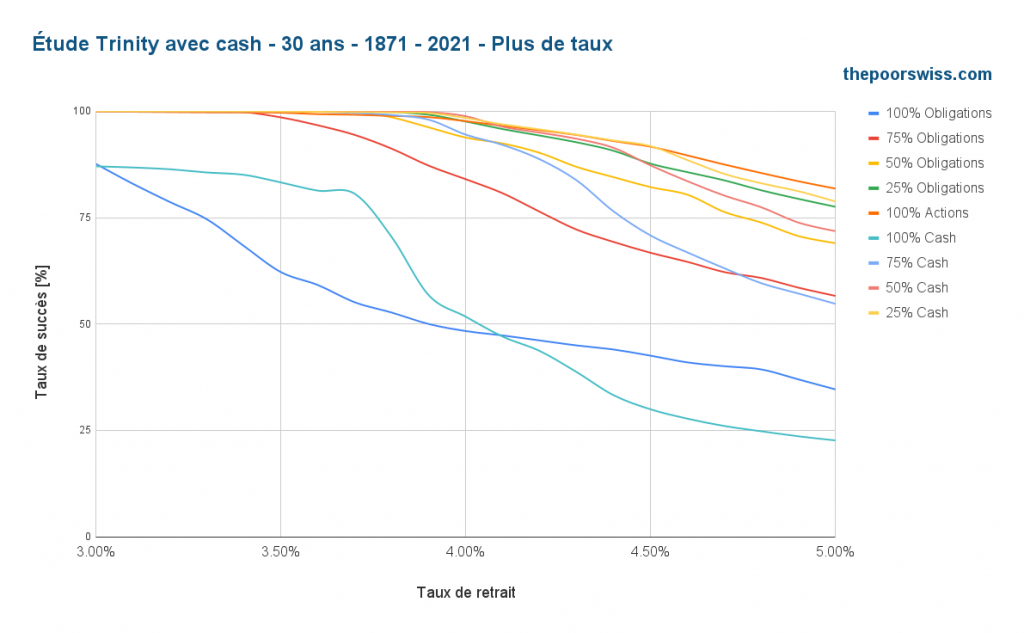

Nous nous concentrons donc sur 3 à 5 % pour nos résultats :

Nous pouvons déjà voir mieux dans ce graphique. Il est intéressant de noter que la plupart des stratégies fonctionnent très bien pendant 30 ans. Trente ans, ce n’est pas énorme d’un point de vue historique.

Nous pouvons examiner rapidement les stratégies 100 % obligations et 100 % liquidités. Nous pouvons voir qu’ils ne s’en sortent pas bien. La raison en est que leurs rendements sont trop faibles pour compenser les retraits, même sur 30 ans.

Mais nous pouvons également observer une chose cruciale : avec un faible taux de retrait (inférieur à 4 %), les performances d’un portefeuille composé à 100 % de cash sont nettement supérieures à celles d’un portefeuille composé à 100 % d’obligations. En revanche, avec un taux de retrait plus élevé, les obligations à 100 % commencent à être plus performantes. Ce résultat montre qu’un taux de retrait faible nécessite une faible volatilité alors qu’un taux de retrait élevé nécessite des rendements plus élevés.

Toutefois, même avec un taux de retrait de 3 %, aucun de ces deux portefeuilles sans actions n’obtiendrait un résultat supérieur à 90 %. Nous les ignorons donc pour l’instant et nous verrons l’autre mieux.

À ce stade, n’importe laquelle des stratégies restantes s’en sortirait très bien avec un taux de retrait de 3,5 %. Voici les taux de réussite pour un taux de retrait de 4 % :

- 75% Obligations : 84.02%

- 50% d’obligations : 93.80%

- 25% d’obligations : 97.58%

- 75 % Cash : 94,49 %.

- 50% Cash : 98.82%

- 25% Cash : 98,41%

- 100% des stocks : 97.65%

Le portefeuille composé à 75% d’obligations semble trop risqué à ce stade. Mais les autres portefeuilles se portent plutôt bien. Il est extrêmement intéressant de noter que le meilleur portefeuille est composé de 50% de cash. Je ne m’attendais pas à ça ! Un taux de 25% de cash est également très bon, légèrement supérieur à un taux de 100% d’actions. Il est intéressant de noter qu’aucun des portefeuilles obligataires ne fait mieux qu’un investissement complet en actions.

Mais cela montre que pour 30 ans de retraite, avoir soit 25% soit 50% de cash était historiquement très intéressant.

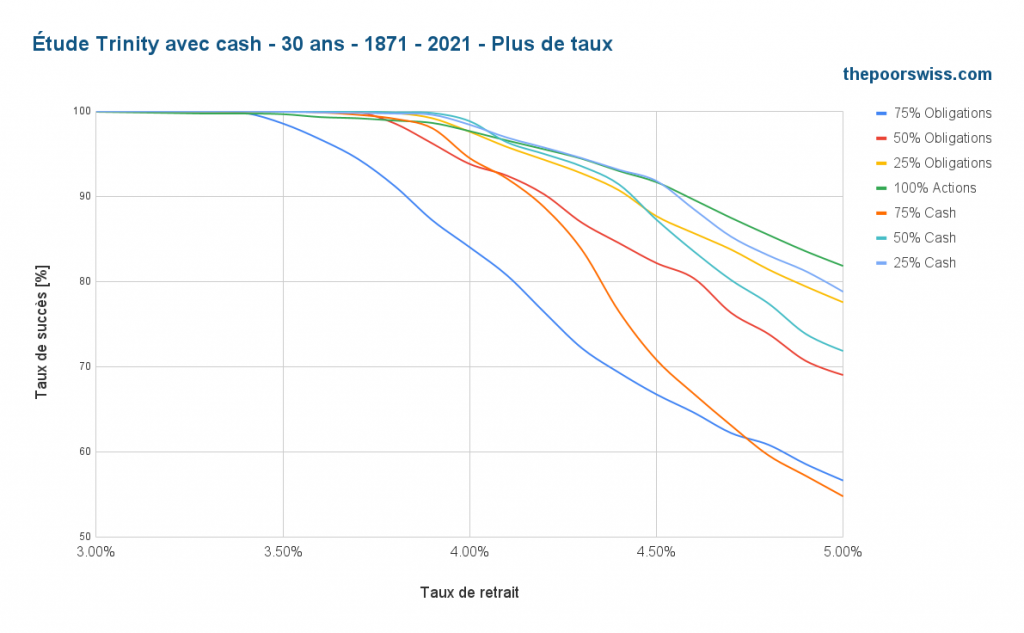

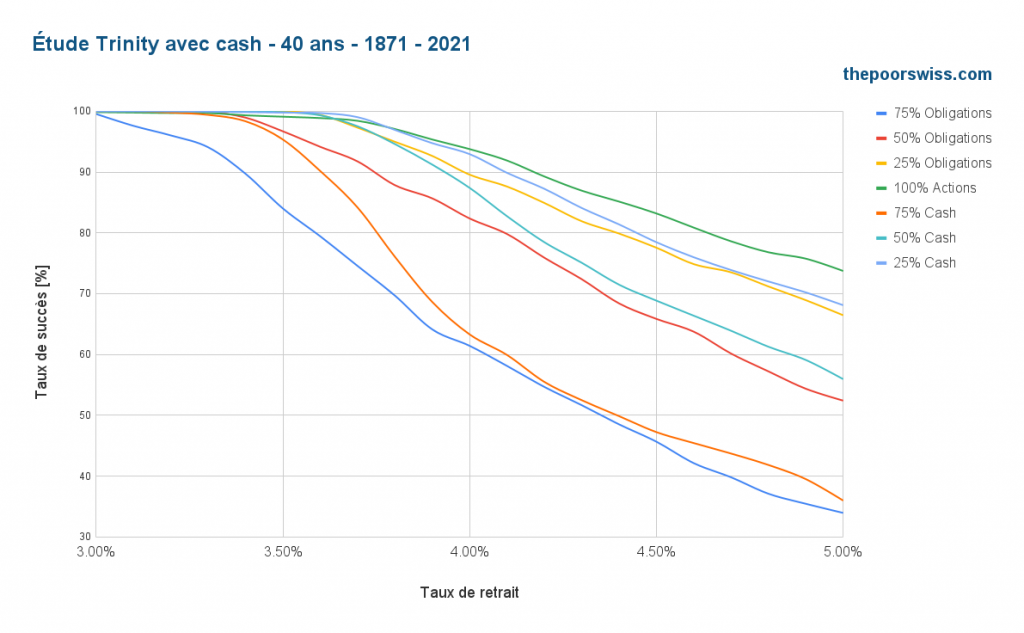

40 ans de retraite avec du cash

Toutefois, 30 ans, c’est encore court. Nous devrions voir ce qui se passe avec des périodes de retraite plus longues. Nous commençons donc par 40 années de retraite.

Plusieurs portefeuilles connaissent aujourd’hui des difficultés. Les portefeuilles composés à 100 % d’actions et d’obligations sont aujourd’hui en chute libre.

Nous obtenons notre première conclusion : Les obligations et les liquidités devraient être associées aux actions. Nous pouvons les supprimer pour rendre les graphiques plus lisibles.

Les différences entre les différents portefeuilles sont désormais plus importantes qu’auparavant. Les deux portefeuilles composés à 75 % de cash et d’obligations sont désormais nettement plus risqués.

Nous pouvons comparer toutes les stratégies réussies avec un taux de retrait de 4 % :

- 50% Obligations : 82.35%

- 25% d’obligations : 89.56%

- 50 % Cash : 87,38 %.

- 25 % Cash: 92,92 %.

- 100% Stocks : 93.76%

Il est intéressant de noter que tous les portefeuilles de cash sont plus performants que les portefeuilles d’obligations à ce taux de retrait. Le portefeuille 100% actions est désormais le meilleur en raison de ses rendements plus élevés.

Si nous prenons un retrait inférieur de 3,5 %, nous obtenons un taux de réussite de presque 100 % pour 100 % d’actions, 25 % d’obligations, 25 % de cash et 50 % de cash. Il est intéressant de noter qu’un portefeuille composé à 25 % d’obligations donnerait un taux de réussite de 100 % avec un taux de retrait de 3,5 %. Toutefois, le portefeuille composé à 50 % d’obligations aurait une performance nettement inférieure à celle du portefeuille composé à 50 % de cash.

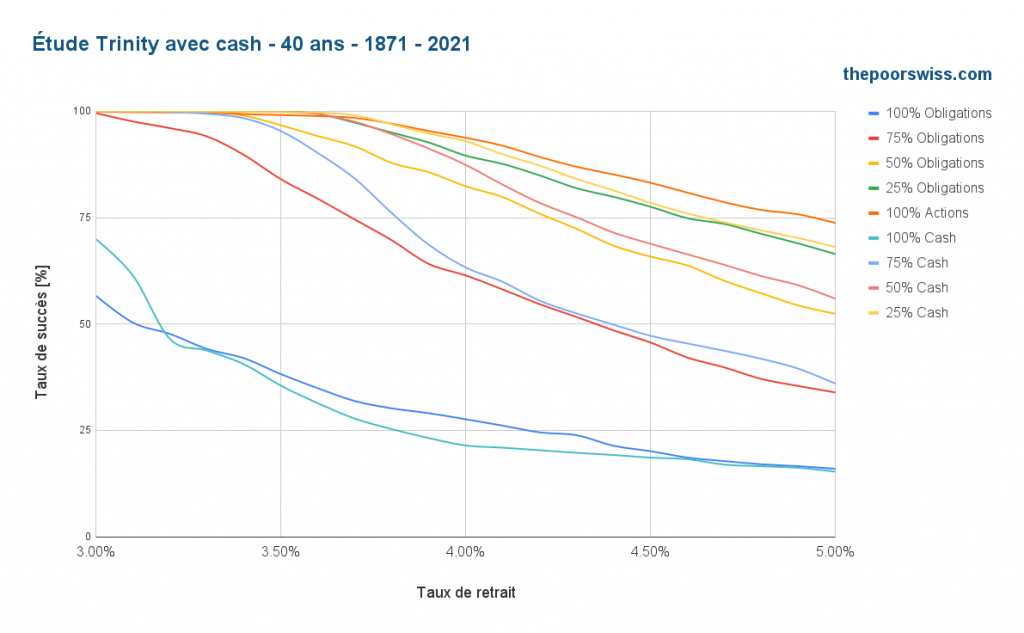

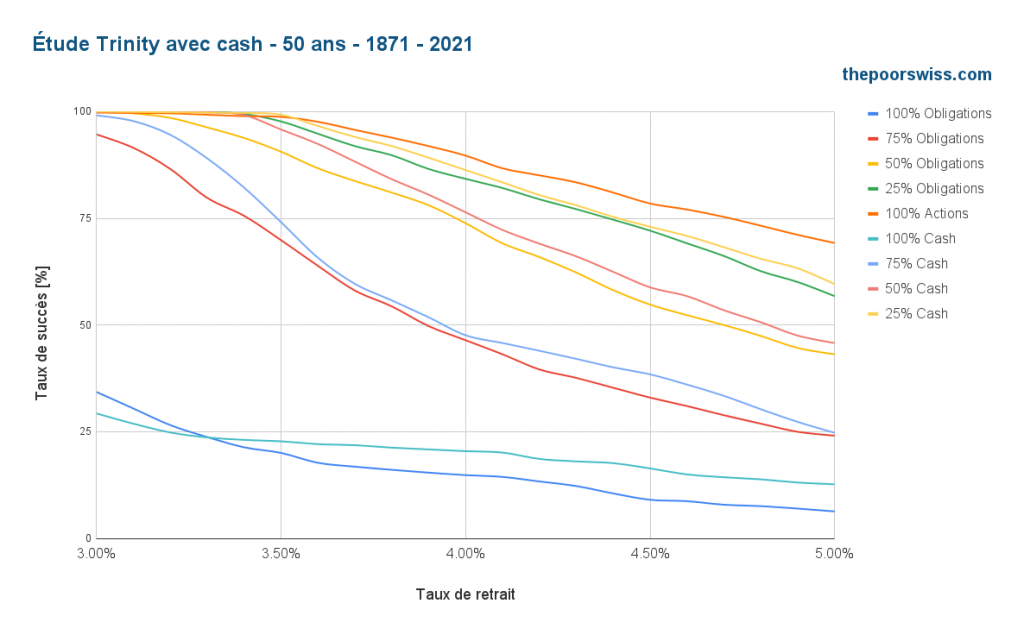

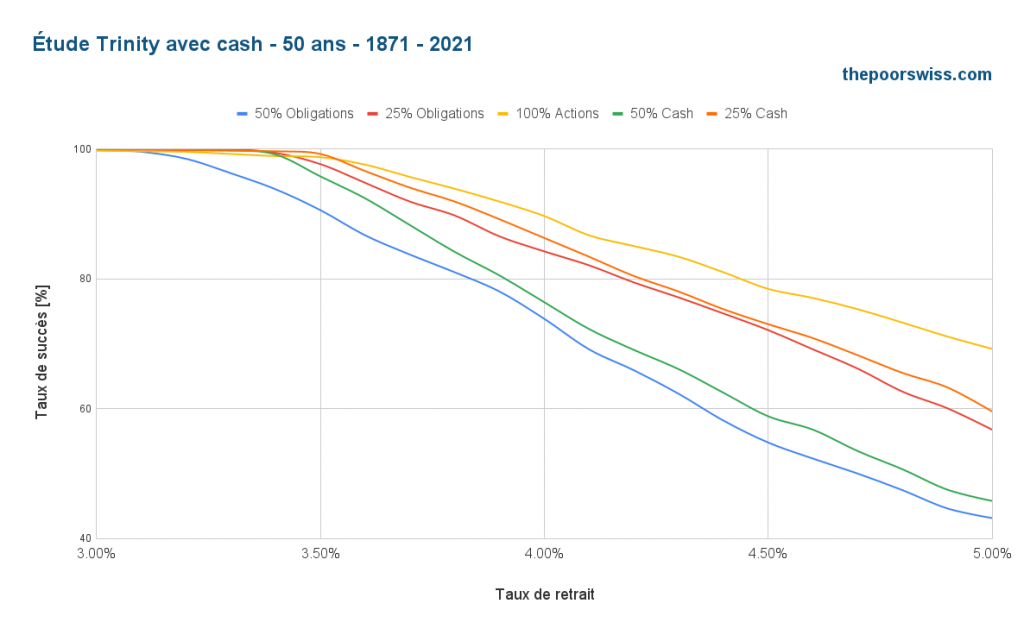

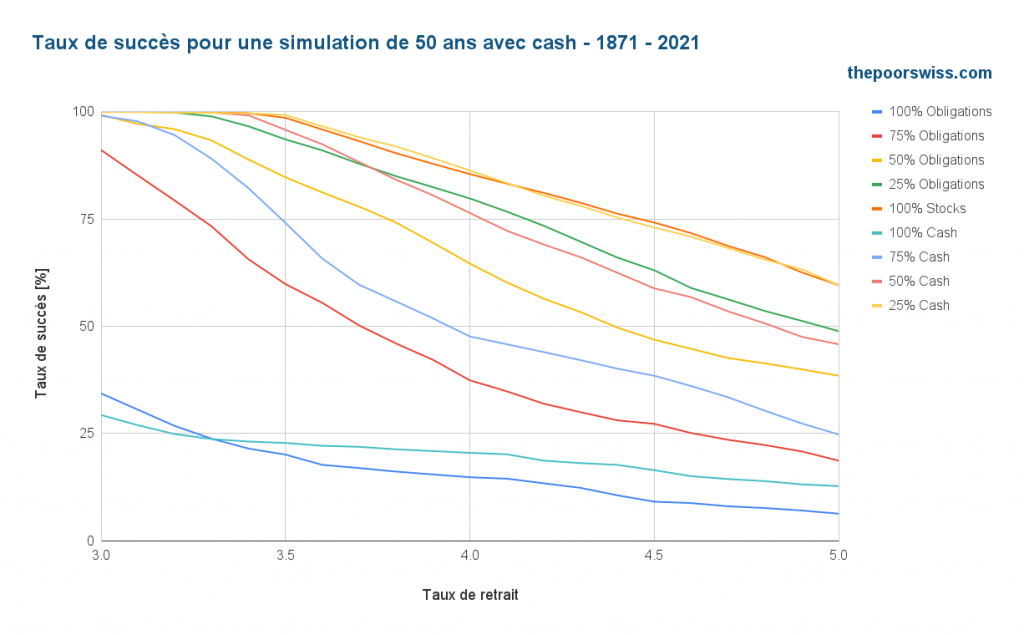

50 ans de retraite avec du cash

Si vous envisagez de prendre une retraite anticipée, 50 ans est une bonne période à prendre en compte. Nous comparons donc nos portefeuilles après 50 ans.

À moins que vous ne prévoyiez d’utiliser un taux de retrait inférieur à 3,5 %, nous devrions éliminer les portefeuilles contenant moins de 50 % d’actions. Leurs taux de réussite sont trop faibles. En général, vous devriez avoir au moins 50 % d’actions dans votre portefeuille pour la retraite.

Même après 50 ans, nos portefeuilles principaux se comportent très bien avec un taux de retrait de 3,5 %. 50 % d’obligations, c’est probablement trop risqué, mais 50 % de cash, ça marche bien.

Avec un taux de retrait de 4 %, les choses commencent à être risquées :

- 50% d’obligations : 73.84%

- 25% d’obligations : 84.24%

- 50% Cash: 76.40%

- 25 % Cash: 86,30

- 100% Stocks : 89.68%

Aucun des portefeuilles n’atteint un taux de réussite de 90 %. Les portefeuilles 100% actions et 25% cash se portent toujours bien. Il est toutefois assez intéressant de constater que le cash est toujours supérieure aux obligations, même sur 50 ans.

Nous pouvons tirer notre deuxième conclusion : L’utilisation de cash au lieu d’obligations donne de meilleurs taux de réussite.

Aller au-delà de 50 ans est possible, mais les résultats ne sont pas très intéressants. Je pense que 50 ans est la période de retraite la plus intéressante. De plus, avec des données historiques sur 150 ans seulement, les périodes de 60 ans deviennent moins intéressantes sur le plan statistique.

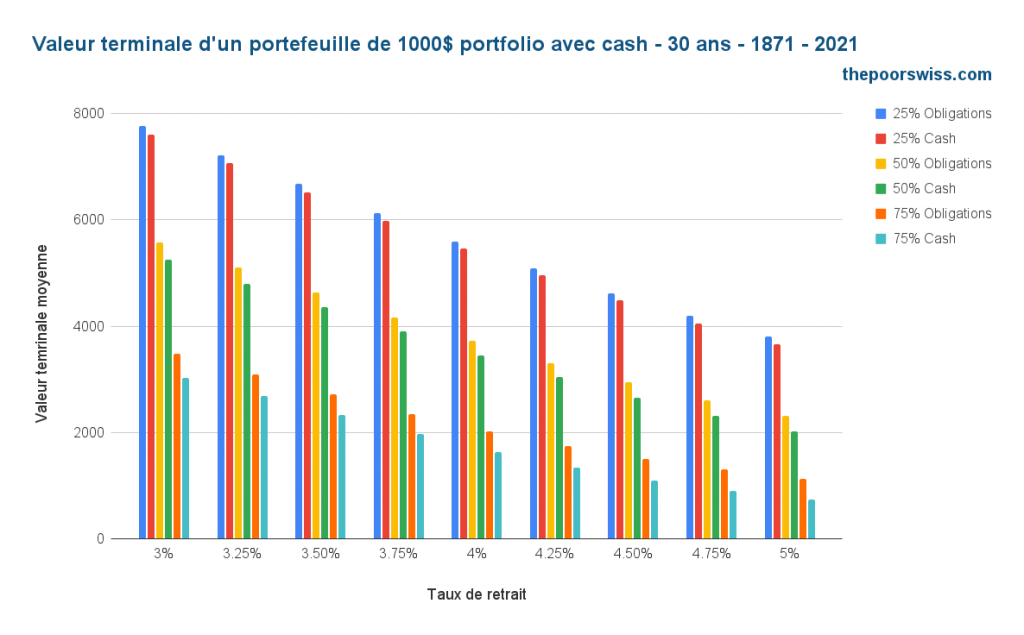

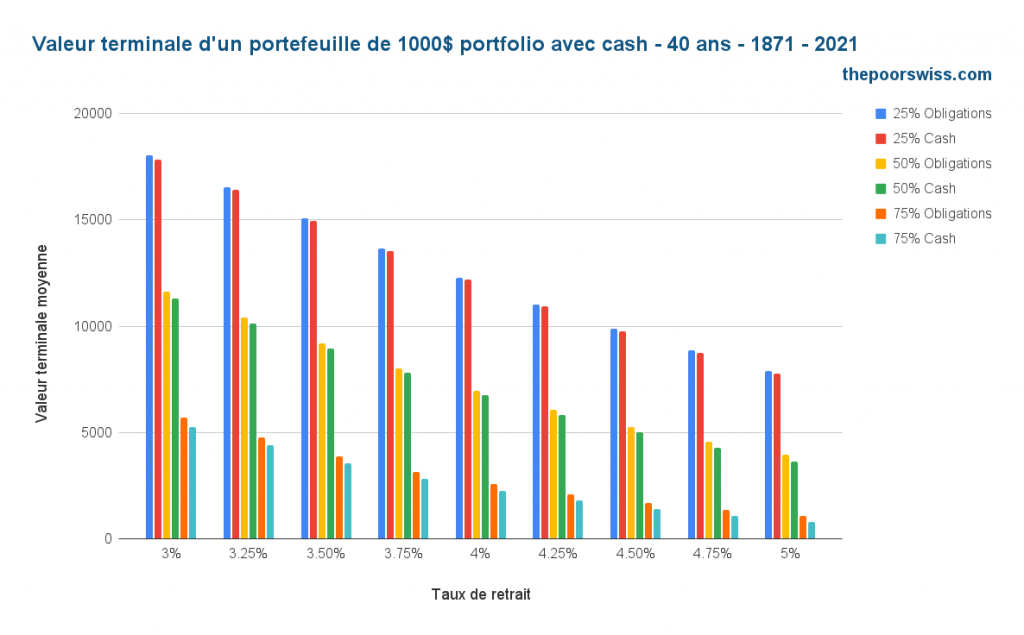

Valeurs terminales

Pour continuer à comparer le cash et les obligations, nous devons également examiner les valeurs terminales des portefeuilles. La valeur finale est la valeur du portefeuille à la fin de la période de retraite. Une retraite réussie a une valeur terminale positive, et une retraite ratée a une valeur terminale nulle.

Notre simulation commence avec 1000 USD. Nous examinons donc les valeurs terminales moyennes après 30 ans :

Nous pouvons observer que les différences entre les différents portefeuilles sont faibles mais très régulières. Et nous pouvons observer les mêmes types de différences avec chaque taux de retrait.

Dans chaque cas, un portefeuille comportant du cash a une valeur finale légèrement inférieure à celle d’un portefeuille comportant l’équivalent en obligations. Ce résultat est logique puisque les rendements du cash sont inférieurs à ceux des obligations.

Si vous n’avez jamais vu ce tableau, vous serez peut-être surpris de constater qu’en moyenne, nous nous retrouvons avec beaucoup plus d’argent qu’au départ, même avec un taux de retrait de 4 %. Et en effet, la moyenne est très élevée car elle penche vers les extrêmes. Mais le minimum est souvent nul, car vous pouvez vous retrouver sans rien.

Nous devrions voir si cela se maintient pendant 40 ans.

Après 40 ans, la situation ne change pas beaucoup. Les obligations sont toujours légèrement en avance sur le cash. Et avoir plus d’actions signifie que vous vous retrouvez avec beaucoup plus d’argent, ce qui est logique puisque, en moyenne, les rendements des actions dépassent de loin le taux de retrait.

Nous pouvons alors tirer notre troisième conclusion : L’utilisation de cashau lieu d’obligations donne lieu à des valeurs terminales légèrement moins bonnes.

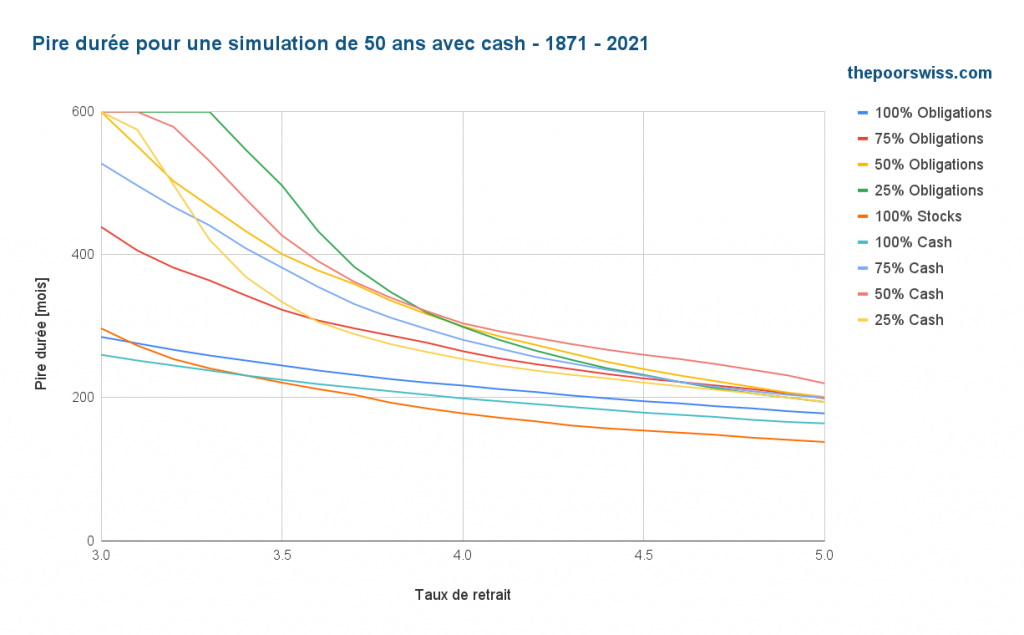

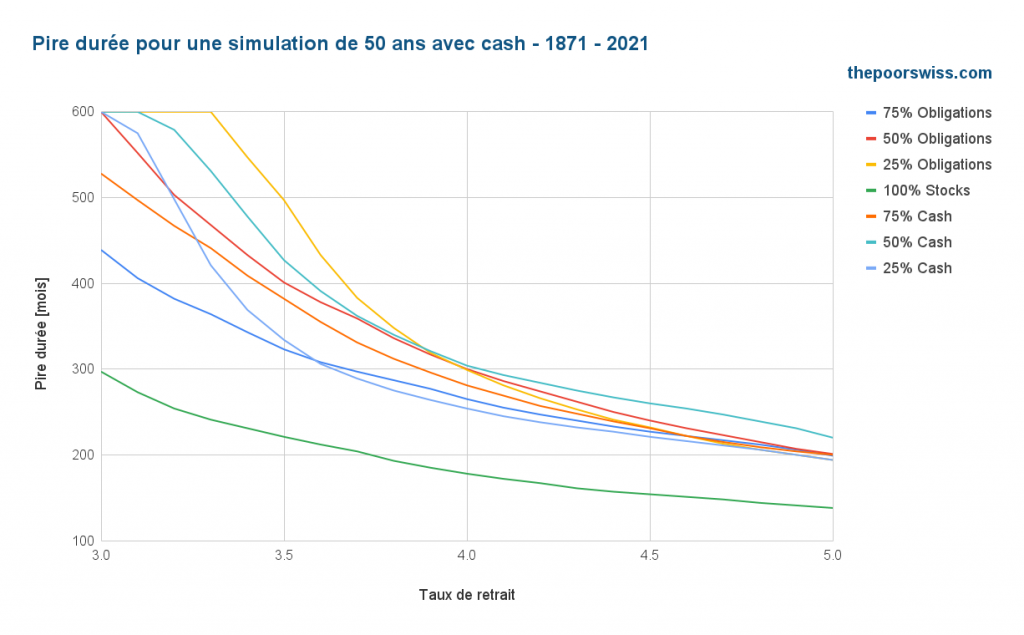

La pire des durées avec le cash

Jusqu’à présent, nous nous sommes concentrés sur le taux de réussite. C’est une mesure importante, mais ce n’est pas la seule. En général, le taux de réussite montrera qu’une stratégie plus agressive a plus de chances de réussir, surtout avec un taux de retrait plus élevé.

La deuxième mesure intéressante est la pire durée. La pire durée indique le moment le plus précoce où une stratégie peut échouer. Par exemple, une stratégie avec un taux de réussite de 95 % pourrait échouer après 200 mois, alors qu’une stratégie avec un taux de 93 % ne pourrait échouer qu’après 400 mois. En pratique, il est donc judicieux d’équilibrer les bons taux de réussite et les pires durées.

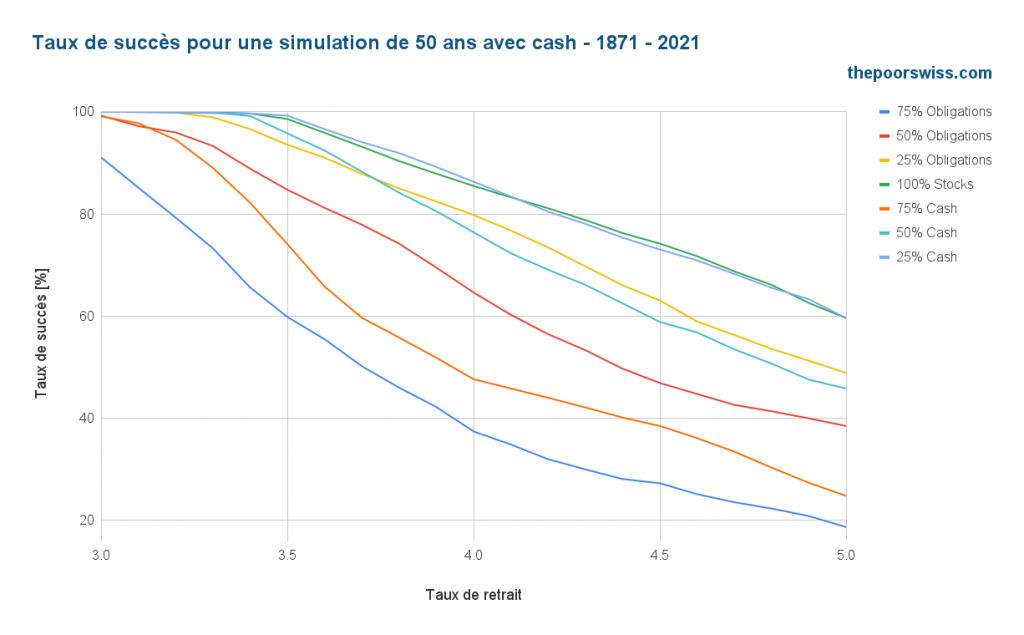

Pour référence, voici les taux de réussite sur 50 ans pour tous nos portefeuilles :

Et voici les pires durées pour les mêmes portefeuilles :

Nous pouvons déjà observer que les graphiques sont sensiblement différents. Avoir un bon taux de réussite ne signifie pas avoir une bonne durée de vie.

D’autre part, certains portefeuilles sont mauvais dans les deux domaines. Les portefeuilles composés à 100% de cash et à 100% d’obligations sont mauvais dans les deux cas, ce qui en fait de très mauvais candidats. Nous les retirons de nos graphiques pour mieux voir.

Nous pouvons observer quelque chose d’intéressant : un portefeuille composé à 100% d’actions est généralement le meilleur pour le taux de réussite mais le pire pour la durée. C’est un point important ! La volatilité des actions est très élevée, ce qui permet d’échouer très tôt. D’autre part, les rendements sont également très élevés, ce qui en fait une bonne moyenne.

Nous pouvons voir plusieurs choses intéressantes dans ces résultats. Premièrement, l’ajout de quelques obligations donne de meilleurs résultats dans la pire des durées que l’ajout de cash. Cet effet est contraire à l’effet sur le taux de réussite. Ensuite, l’ajout de 25 % de cash ne suffit pas à contrer le faible taux de réussite des actions à 100 %. Nous avons besoin d’au moins 50% de cash pour cela.

Nous pouvons alors tirer notre quatrième conclusion : L’utilisation de cash au lieu d’obligations entraîne une durée pire légèrement plus courte.

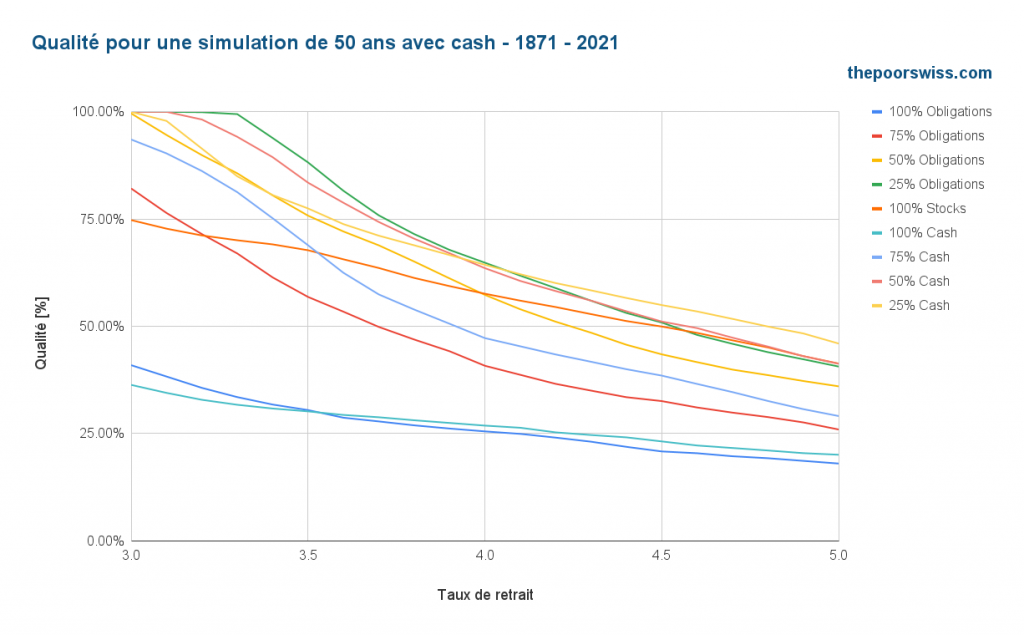

Pour résumer le tout dans un graphique, j’ai créé un graphique supplémentaire avec les valeurs normalisées des deux graphiques précédents. J’ai appelé cette normalisation la qualité, et elle est mesurée comme la moyenne du taux de réussite (divisé par 100) plus la pire durée (divisée par 600). C’est la première fois que j’utilise cette métrique. Faites-moi savoir ce que vous en pensez.

Comme prévu, les deux portefeuilles sans actions ont enregistré des performances très faibles. Ce résultat est logique puisqu’ils sont mauvais pour les deux paramètres. Mais d’autres choses deviennent très intéressantes dans ce graphique. Le portefeuille composé à 100% d’actions commence mal, mais devient plus intéressant à mesure que le taux de retrait augmente. C’est logique puisque ce portefeuille a les rendements les plus élevés, et qu’un taux de retrait élevé nécessite des rendements élevés.

Là encore, 25% d’obligations sont plus performantes que 25% de cash. Le portefeuille contenant 25 % d’obligations est le plus performant avec un taux de retrait de 3,5 %.

Avec un taux de retrait de 4 %, trois portefeuilles affichent des performances similaires :

- 25% en cash

- 25% en cash

- 50 % en cash

Ensuite, les obligations à 50 % et les actions à 100 % suivent de près. Il est également intéressant de noter que le portefeuille avec 25% de cash est le meilleur pour les taux de retrait supérieurs à 4,2%. Toutefois, je ne compterais pas sur plus de 4 % pour des retraites aussi longues.

Tout le monde doit choisir l’équilibre entre le taux de réussite et la durée la plus mauvaise. Dans ce dernier graphique, j’ai appliqué le même poids aux deux. Mais certaines personnes préféreraient que l’on accorde plus de poids au taux de réussite, par exemple.

Conclusion

Dans l’ensemble, cela ne change pas fondamentalement la manière dont les gens doivent aborder la retraite. Toutefois, cela montre que la différence entre les liquidités et les obligations est moins importante qu’on ne le pense. En effet, si les rendements sont plus faibles, le cash présentent également une volatilité plus faible. Associé aux rendements élevés des actions, le cash est assez intéressant.

Nous pouvons reprendre nos conclusions :

- Les obligations et le cash doivent être associées aux actions.

- L’utilisation de cash au lieu d’obligations donne de meilleurs taux de réussite.

- L’utilisation de cash au lieu d’obligations donne lieu à des valeurs finales légèrement moins bonnes.

- L’utilisation de cash au lieu d’obligations se traduit par une pire durée un peu plus courte.

Pour moi, c’est un résultat très intéressant. Cela montre que les obligations et le cash ne sont là que pour compléter les actions. Mais ils peuvent être un excellent complément à un portefeuille. Les investisseurs conservateurs préféreront les obligations au cash. Mais même un investisseur agressif pourrait profiter d’un petit pourcentage de cash pour sa retraite.

J’ai toujours un portefeuille composé à 100% d’actions, ce qui est le plus logique dans la phase d’accumulation. Je prévois d’avoir des obligations dans mon portefeuille lorsque je prendrai ma retraite. Si les obligations sont à nouveau négatives au moment où je prends ma retraite, je peux les remplacer par des liquidités.

Si vous voulez voir d’autres résultats comme celui-ci, lisez mon article sur la fréquence des retraits à la retraite ou sur l’opportunité d’un rééquilibrage à la retraite.

Que pensez-vous de ces résultats ?

Téléchargez cet e-book et optimisez vos finances et économisez de l'argent en utilisant les meilleurs services financiers disponibles en Suisse!

Télécharger l'e-book GRATUIT

Super article.

Cela fait quelques mois maintenant que je lis vos publications.

Bravo et merci beaucoup

Merci, je suis content que ça vous plaise!