Que faire avec une assurance-vie 3a ?

| Mis à jour: |(Information: certains des liens ci-dessous peuvent être des liens d'affiliation)

Récemment, j’ai parlé des polices d’assurance-vie 3a et de leur caractère néfaste. Nous avons établi qu’ils n’ont pratiquement que des inconvénients par rapport à un 3a investi.

Les gens ne devraient donc pas prendre une nouvelle assurance-vie 3a. Mais que faire si vous en avez déjà une?

Il y a quelques options sur ce qu’il faut faire avec l’assurance-vie 3a. Nous allons tous les explorer dans cet article et les comparer. À la fin de cet article, vous devriez savoir ce qu’il faut faire avec votre assurance-vie 3a.

Assurance vie 3a

Nous avons déjà établi que l’assurance-vie 3a présente des inconvénients importants:

- Leurs rendements sont faibles.

- Leurs frais sont élevés.

- Ils sont très peu flexibles pour les dépôts, ce qui vous enferme dans cette dépense mensuelle.

- Ils sont très peu flexibles pour les retraits, ce qui vous fait perdre de l’argent en impôts.

- Ils ne sont pas transparents.

- Ils font l’objet d’une forte publicité.

Le seul avantage qu’ils ont par rapport à un 3a investi (comme le 3a de finpension) est qu’ils ont un montant garanti. Cependant, l’assurance-vie 3a ne garantit qu’un taux d’intérêt de 0 %, et le montant garanti est inférieur à ce que vous avez payé. Si vous voulez un 3a garanti, vous devriez prendre une banque 3a.

L’assurance-vie 3a offre également une assurance en cas d’invalidité et de décès. Cette assurance supplémentaire peut sembler être un avantage important. Toutefois, la plupart des gens n’auront pas besoin d’assurance. En outre, vous pouvez obtenir une assurance-vie à risque pur pour une fraction des frais d’une assurance-vie 3a.

Si vous avez besoin de plus de conviction, j’ai un article entier expliquant pourquoi personne ne devrait tomber dans le piège de l’assurance-vie 3a.

Que faire de l’assurance-vie existante 3a ?

Il est essentiel de savoir que l ‘assurance-vie 3a est un instrument terrible. Mais que faire si vous en avez déjà un?

Tout d’abord, vous ne devez pas vous sentir mal à l’aise. De nombreuses personnes en Suisse se laissent séduire par l’assurance-vie 3a. J’ai une assurance-vie 3a. Je n’en suis pas fier, mais je considère que c’est une occasion d’apprendre.

Pourquoi ai-je pris l’assurance-vie 3a ? Un conseiller en assurances m’a convaincu, et je ne connaissais pas mieux. La plupart des personnes en Suisse n’ont pas l’éducation financière nécessaire pour comprendre à quel point ces produits sont mauvais. Et la plupart des gens en Suisse font confiance aux conseillers, aux banques et aux compagnies d’assurance.

Les banques, les conseillers et les compagnies d’assurance encouragent ces produits parce que l’assurance-vie 3a est très lucrative. Mais l’assurance-vie 3a n’est pas lucrative pour ses utilisateurs.

Passons maintenant à la question principale : Que faire de l’assurance vie 3a ?

Il y a trois façons principales de traiter l’assurance-vie 3a :

- Ne rien faire

- Réduire ou arrêter les paiements

- Cesser le contrat

Nous verrons ces trois façons en détail dans cet article.

1. Ne faites rien

La première option, la plus simple, consiste à ne rien faire. Vous continuez à verser vos primes mensuelles, qui restent dans votre assurance vie 3a jusqu’à l’âge de la retraite.

Si cette option est la plus simple, elle est aussi la plus coûteuse. En effet, nous avons vu que l’assurance vie 3a a des rendements abyssaux et est très chère. Ces faibles rendements et ces frais élevés se traduisent par une faible performance de l’assurance-vie 3a à long terme.

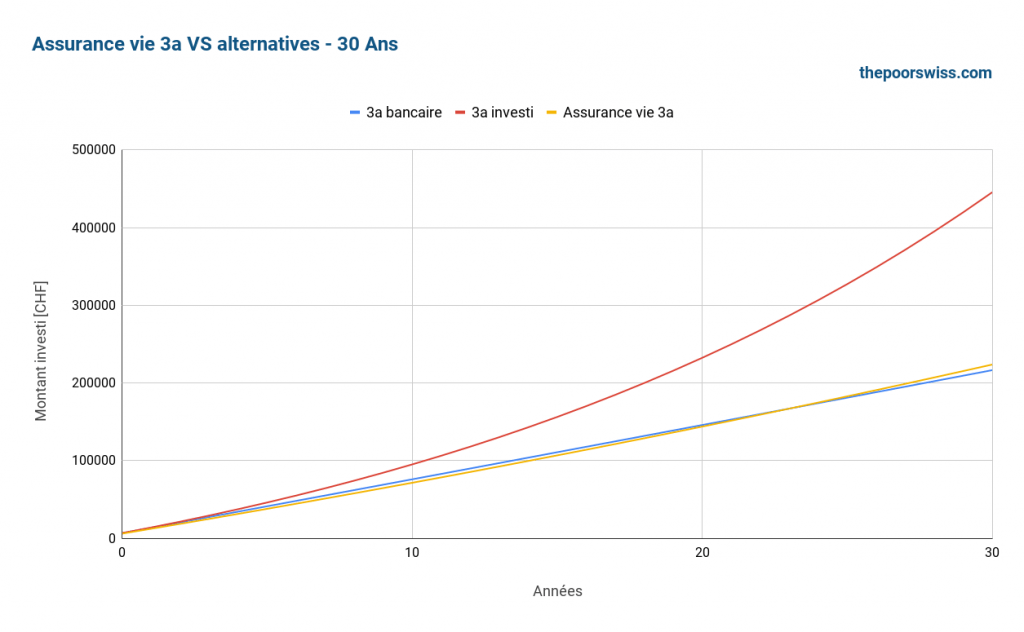

Dans l’article précédent, j’ai effectué une comparaison et obtenu ces résultats après 30 ans :

Nous pouvons constater que ne rien faire peut être extrêmement coûteux. Sur 30 ans, investir dans un bon 3a pourrait facilement rapporter deux fois plus d’argent au moment de votre retraite.

Globalement, je déconseille fortement de ne rien faire !

2. Libérer les primes

La deuxième option consiste à cesser de payer les primes, totalement ou partiellement. La plupart des assurances-vie 3a vous permettent d’être libéré du paiement des primes. Une fois que vous aurez libéré les primes, vous n’aurez plus à cotiser, et l’argent restera dans l’assurance-vie jusqu’à la date initiale de résiliation de la police.

D’après ce que je sais, toutes les assurances-vie 3a comportent une telle clause dans leurs conditions. Ce n’est donc généralement pas un gros problème.

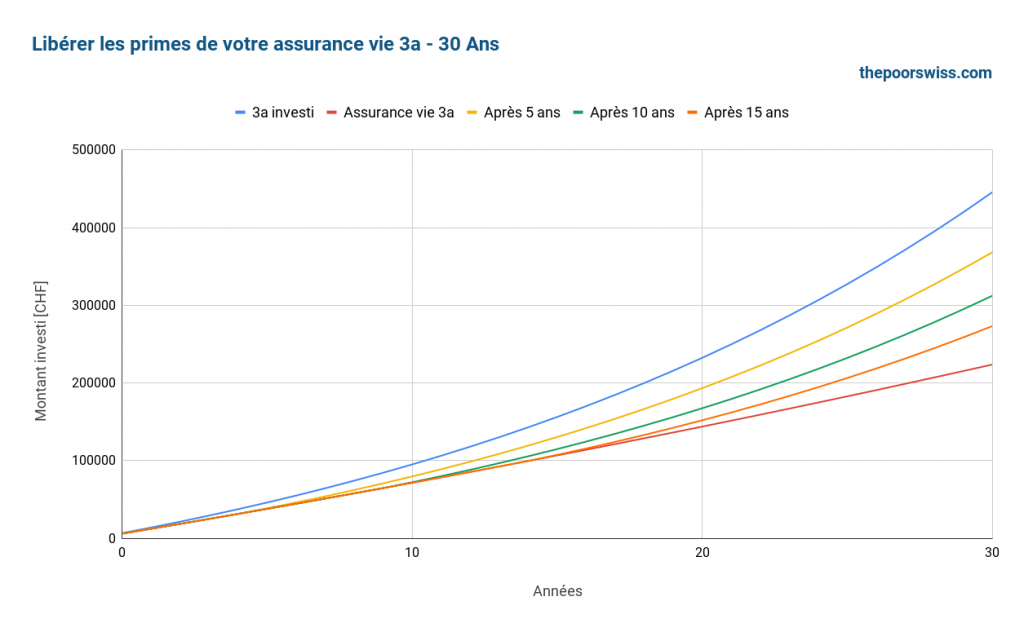

Voici ce qu’il adviendrait de l’argent en cessant de payer les primes, simulées pendant 30 ans.

On constate que plus on arrête tôt, plus on obtient de bons résultats. C’est logique puisque nous obtenons une meilleure capitalisation dans les 3a investis, avec de bien meilleurs rendements. La partie investie dans l’assurance-vie 3a continuera à croître lentement au fil des ans, mais vous pouvez la considérer comme des obligations dans votre portefeuille puisque cet argent (moins les frais) est garanti.

Si vous arrêtez les primes très tôt, dans les premières années de l’assurance-vie 3a, vous risquez de subir une pénalité. En effet, les premières années, la compagnie d’assurance-vie prélève plus de primes pour les primes de risque que les années suivantes. Toutefois, plus vous vous arrêtez tôt, mieux vous vous porterez à la retraite.

Cette stratégie est toujours judicieuse, sauf si vous êtes extrêmement proche de la retraite. Même quelques années sans frais pourraient aider.

Vous devez vous rappeler que les rendements boursiers sont excellents à long terme, mais pas nécessairement à court terme. Ainsi, si vous êtes proche de la retraite, en dessous de cinq ans, vous pouvez arrêter les primes et passer à une banque 3a à la place. Ou bien, vous pouvez être plus conservateur, en fonction de votre allocation d’actifs.

Il est probablement utile de mentionner que cela peut vous empêcher de contracter une autre assurance-vie 3a. Mais c’est probablement une bonne chose.

3. Rompre le contrat

La troisième option est d’aller un peu plus loin et de rompre entièrement le contrat. Avec cela, vous arrêtez de payer et vous récupérez l’argent de la compagnie d’assurance.

Avec cette option, vous récupérez la valeur de rachat. Cette valeur est basée sur la valeur actuelle moins certains frais d’annulation. En général, cette valeur est nulle au cours des premières années du contrat. Vous n’avez pas d’autre choix que de transférer cette valeur sur un autre compte 3a.

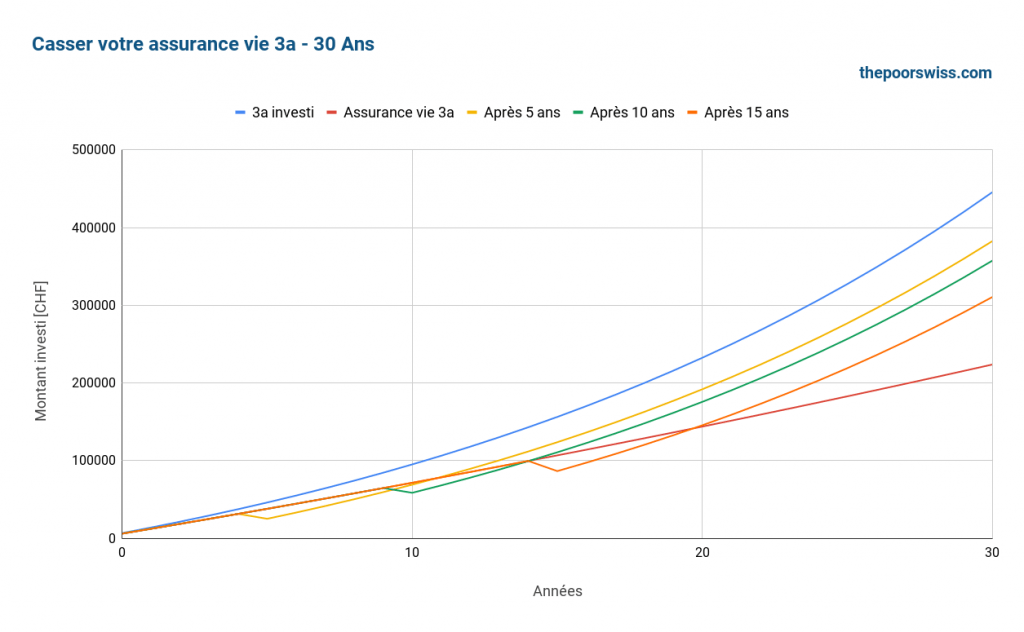

Une fois encore, nous pouvons simuler cela. Je pars du principe qu’en résiliant le contrat, vous perdrez 20% de valeur supplémentaire par rapport à ce que vous auriez en assurance vie 3a. Cette hypothèse n’est pas précise car, en théorie, vous perdriez plus les premières années et moins les années suivantes. Cependant, cela nous permet de faire une simulation simple.

Vous pouvez perdre plus de 20 % ou moins que cela en fonction de votre compagnie d’assurance-vie. Malheureusement, ils ne sont pas très transparents sur ces frais.

Voici ce qui se passerait si nous rompions le contrat après 5, 10 et 15 ans.

Nous pouvons voir que les pénalités peuvent faire une différence importante, mais les rendements d’un bon 3a compensent facilement cette différence.

Là encore, plus vous rompez le contrat tôt, meilleurs seront les résultats à la retraite. Cet effet est dû à la composition de l’investi 3a.

Je dois répéter l’avertissement concernant la stratégie précédente : si vous ne disposez que de quelques années, les rendements du marché boursier peuvent ne pas être excellents, selon le moment choisi. Par conséquent, rompre votre contrat quelques années avant la retraite n’est pas une bonne idée.

Comparaison des trois stratégies

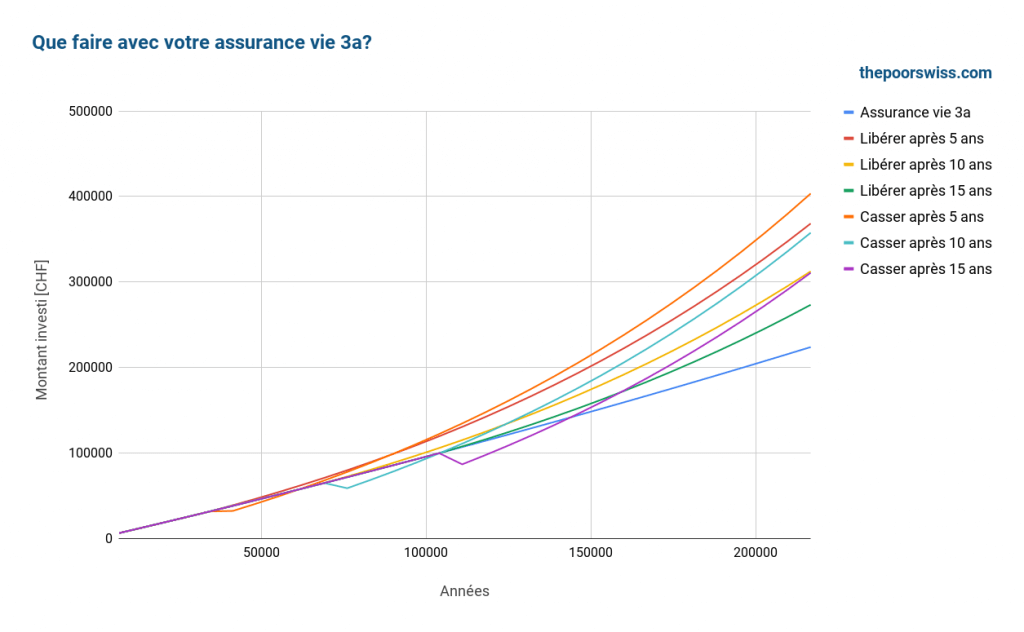

Voici les trois stratégies réunies sur notre graphique pour les résumer.

La différence entre la meilleure et la pire stratégie est de près de 200’000 CHF! Un tel montant peut faire une différence très importante dans votre vie à la retraite.

À moins que vous ne soyez très proche de la retraite, vous devriez faire quelque chose pour votre assurance-vie 3a. Et faire quelque chose signifie soit libérer vos primes, soit rompre entièrement le contrat.

Plus vous agissez tôt, meilleurs seront vos rendements à long terme. En règle générale, il ne faut que quelques années pour récupérer la perte subie à la suite de la rupture du contrat.

Le plus logique est donc de rompre le contrat et de réinvestir le peu d’argent que vous recevez dans un bon 3a, puis d’investir régulièrement dans ce 3a. La libération des primes est également une excellente stratégie qui peut faire une grande différence.

Assurance-vie 3a et hypothèque

Si vous avez lié votre assurance vie 3a à un prêt hypothécaire pour une optimisation indirecte, il se peut que vous ne puissiez pas changer d’assurance vie.

En effet, si vous l’utilisez pour un amortissement indirect, votre police d’assurance-vie 3a appartient à la banque. Par conséquent, vous ne pourrez pas apporter de modifications au contrat sans modifier le contrat hypothécaire.

Dans ces cas, la meilleure option est d’attendre la prochaine échéance contractuelle de votre prêt hypothécaire. Ensuite, vous pouvez soit passer à l’amortissement direct, soit utiliser un autre troisième pilier pour l’amortissement indirect.

Bien entendu, vous pouvez également demander à votre banque s’il existe une solution plus rapide.

Que vais-je faire de notre assurance-vie 3a ?

Vous savez peut-être que j’ai également une assurance vie 3a. Et si vous avez lu mon précédent article sur le troisième pilier de l’assurance-vie, vous savez que ma police d’assurance-vie est vraiment mauvaise.

Avant d’écrire ces deux articles, j’ai pensé les garder en souvenir de mon erreur. Ensuite, j’ai envisagé de baisser la prime de 300 CHF par mois à 100 CHF puisque cela semblait possible. Comme j’ai dû attendre quelques années de plus à cause de mon hypothèque, j’ai écrit ces articles pour étayer mes propos.

À ce stade, j’ai compris que mon assurance-vie 3a doit cesser. Avant, je ne savais pas qu’il était possible d’arrêter complètement de payer les primes.

Finpension 3a est le meilleur troisième pilier de Suisse!

Utilisez le code FEYKV5 pour un crédit de frais de 25 CHF*!

*(si vous déposez 1000 CHF dans les 12 premiers mois)

Je prévois donc de rompre le contrat en 2024, lorsque je pourrai renégocier mon prêt hypothécaire. À ce stade, je vais supprimer l’assurance-vie 3a de mon hypothèque, passer à l’amortissement direct et commencer à investir pleinement dans finpension 3a.

Je transférerai ensuite l’argent restant du contrat dans la Finpension 3a. Au début, je pensais le garder et le considérer comme une caution. Cependant, l’assurance-vie 3a est bien plus qu’une obligation. Il n’est donc pas judicieux de conserver de l’argent auprès de ces personnes.

Conclusion

Si vous êtes pris au piège d’une mauvaise assurance vie 3a, je vous encourage vivement à faire quelque chose pour y remédier. Au moins, vous devriez en savoir plus sur les rendements très médiocres, les frais élevés et le manque de transparence.

Les résultats de cet article montrent que ne rien faire peut vous coûter beaucoup d’argent à la retraite. Avant de procéder à cette analyse, j’ai envisagé de ne rien faire. Cependant, je réalise maintenant que cela n’a pas de sens.

Dès que je pourrai renégocier mon prêt hypothécaire, je libérerai mon assurance-vie 3a de la banque. Ensuite, je romprai le contrat et j’investirai tout dans la finpension 3a.

Si vous avez besoin de trouver un bon 3a après avoir lu cet article, vous devriez lire les meilleurs troisièmes piliers en Suisse.

Et vous ? Que ferez-vous de votre assurance-vie 3a ?

Téléchargez cet e-book et optimisez vos finances et économisez de l'argent en utilisant les meilleurs services financiers disponibles en Suisse!

Télécharger l'e-book GRATUIT

Bonjour Baptiste,

Merci pour ton article qui a retenu toute mon attention.

J’aurais malgré tout une question:

Pourquoi prévois-tu de libérer les primes et de garder l’argent dans l’assurance vie 3a au lieu de rompre le contrat et transférer l’avoir sur un 3a investi ?

Bonjour Nela

Excellente question. Depuis l’écriture de cet article, j’ai changé d’avis et j’ai maintenant décidé de rompre le contrat entièrement. Je n’ai plus envie d’avoir aucune argent dans une assurance vie 3a. Je vais mettre à jour cet article.

Avant, je pensais le garder pour me rappeler de mon erreur, mais c’est un peu bête et irrationnel.

salut Baptiste,

Merci pour cet article. J’ai récemment signé un contrat (il y a moins d’un mois) pour une assurance vie. Je me suis précipité dans cette décision et je réalise seulement maintenant. Que penses être ma meilleure option ? Puis-je simplement rompre mon contrat et accepter de perdre seulement un mois de contribution ?

Merci d’avance.

Zach

Bonjour Zach,

Après un moins, je pense que le mieux est de rompre le contrat tout de suite. Honnêtement, si vous pensez que c’est une mauvaise décision, vous n’aurez perdu qu’un mois de contribution et vous allez donc vous en sortir à bon compte!

Bonjour,

Excellente article et analyse merci! Je suis également naïvement tombé dans le piège en 2009 à cause du rendement technique garanti de 2%… sauf que déduit des primes de risque le rendement effectif est en réalité de 0.4%. Ça reste acceptable comparativement à un 3a bancaire avec la couverture du risque en plus mais comparé à un 3a investi ça reste assez misérable.

Si je le transfère aujourd’hui dans finpension je perd 30% de la valeur de mes cotisations mais c’est peut-être un moindre mal ?

Bonjour Julien,

Effectivement, toutes ses polices ne sont pas géniales quand on compare à un 3a investi. Et maintenant que les taux sont remontés, mêmes les 3a bancaires sont mieux.

C’est difficile à faire le choix. Au minimum, je conseille de libérer les primes pour éviter de payer plus. Ca va dépendre à quel point vous être proche de la retraite ou non. Il faut estimer en combien d’années Finpension pourrait vous permettre de récupérer les 30% perdus.

Salut Baptiste,

Tout d’abord chapeau pour l’ensemble de tes articles! Travail épatant !

Afin de constituer mon apport de 20% lors de l’achat de mon appart, j’ai mis mon assurance-vie 3a en gage auprès de ma banque (elle servait à contribuer à un petit montant de 13k). Mon amortissement indirect de mon hypothèque se faisant quant à lui sur une autre assurance vie 3b créée à cette occasion. Puis-je rompre mon contrat assurance vie 3a malgré qu’il soit en gage?

D’avance merci!

Merci Daniel!

Normalement non. Vous pourrez normalement changer le contrat à votre prochain renouvellement d’hypothèque. Dans ce cas, il faudra négocier avec la banque pour sortir l’assurance vie du gage (vous devrez probablement remettre 13k dedans) et ensuite vous pourrez rompre.

Merci Baptiste pour ton feed-back! C’est ce que je me disais aussi. Par contre, je pense que je peux transformer mon assurance vie 3a en assurance libérée du paiement des primes (ta 2ème option), n’est-ce pas? Ma banque conservant l’assurance transformée ainsi en gage (le montant du contrat transformé restant bien au-dessus des 13K mis en gage initialement ).

Je dirais que oui en théorie. Tant que la valeur est uniquement en gage. Mais je conseille tout de même de demander à votre banque.

Super article !

N’est-il pas possible de simplement transférer les avoirs de votre 3e pilier a vers un autre organisme tel que Finpension? Je suis aussi chez Generali (ouvert en 2016) et je me pose la question.

En regardant sur le net, ça semble être possible, mais je n’arrive pas à trouver l’info sur le montant transféré (valeur de rachat, autre ?). Je vais appeler cette semaine pour avoir plus d’info.

Si pas possible, je pense juste réduire au maximum les versements et en ouvrir un autre auprès de Finpension.

Bonjour Antony

Oui, c’est tout à fait possible. Quand vous cassez le contrat, vous pouvez transférer la valeur de rachat vers un autre 3a. C’est ça mon option 3.

Salut Baptiste,

Edifiant ton article, il m’a ouvert les yeux sur l’arnaque de mon assurance vie 3a. Bien heureusement grâce à toi je vais pouvoir transférer mes fonds vers mon nouveau compte Finpension, qui semble effectivement être le meilleur de Suisse !

Merci à toi pour le temps que tu passes à écrire ces articles, tu donnes des conseils qui valent de l’or !

Joël

Je t’en prie, Joël! Je suis content que mon article t’ait été utile :)

Hello,

super article. J’avais déjà une envie d’annuler mon 3a et maintenant je suis sur de vouloir le faire. Reste à réfléchir au bon moment car elle est également lié à mon hypothèque.

Merci Baptiste !

Salutations

Salut André,

Je suis content que mon article t’ait fait réfléchir!

Effectivement, avec une hypothèque, on a peu de flexibilité, il faut attendre le renouvellement pour faire sortir l’assurance vie du contrat et ensuite seulement on peut faire des changements.

Merci pour le tuyau ! J’avais exactement la même question concernant le 3a lié à une hypothèque… cela sera intéressant de voir un article dès que tu pourras t’en défaire pour comprendre comment tu as fait :-)

Bonjour,

Je vous en prie. Cela risque de prendre un bon moment car mon hypothèque ne sera pas renouvelée avant 2025. Mais je tiendrai mes lecteurs au courant.