Findependent Review 2024 – Avantages et inconvénients

| Mis à jour: |(Information: certains des liens ci-dessous peuvent être des liens d'affiliation)

Findependent est un Robo-Advisor récent. Ils n’ont commencé qu’en 2021. Mais ils présentent déjà des caractéristiques intéressantes. Ils ont connu une croissance rapide depuis leur création.

Findependent vise à fournir un service simple dans lequel tout le monde peut investir et à rendre ce service abordable.

Cet examen couvrira tout ce qu’il y a à savoir sur Findependent, ses avantages et ses inconvénients. À la fin de cet article, vous devriez savoir si vous devez utiliser Findependent.

| Frais de gestion | 0.44% |

|---|---|

| Coûts des produits | 0.16% |

| Stratégie d’investissement | Passif |

| Produits d’investissement | ETFs |

| Investissement minimum | 500 CHF |

| Conversion des devises | Inconnu |

| Personnalisation | Bon |

| Durable | ETFs ESG |

| Langues | Allemand, français et anglais |

| Banque dépositaire | Hypothekarbank Lenzburg |

| Utilisateurs | 7’000 |

| Établi | 2021 |

| Siège social | Lenzburg, Argovie, Suisse |

Findependent

Findependent est un Robo-advisor très bon marché avec un focus durable, qui veut rendre l'investissement facile. Utilisez mon code PoorSwiss pour recevoir 20 CHF.

- Excellent frais

Findependent a commencé à offrir ses services en 2021. Ils sont donc un ajout très récent aux Robo-advisors. Il s’agit d’un robot-conseiller suisse fondé par un ancien employé de Neon, Matthias Bryner.

Findependent vise à fournir un service simple et accessible à de nombreuses personnes afin qu’elles puissent investir leur argent sur le marché boursier à long terme. Ils veulent une solution numérique simple, comme Neon le fait pour le système bancaire.

En outre, ils souhaitent offrir un service abordable, et les tarifs sont donc très équitables.

Bien que nouveaux, ils avaient déjà attiré plus de 600 clients en septembre 2021 et connaissent une excellente croissance. En décembre 2021, ils ont même atteint 2000 clients ! En octobre 2023, ils avaient atteint 7 000 clients, ce qui est assez impressionnant. Ils veulent faire des bénéfices dans les quatre prochaines années.

Ils ont également obtenu un financement de 1,2 million de francs suisses en juillet 2022, ce qui est une excellente nouvelle pour la startup.

Pour ouvrir un compte chez Findependent, il vous faut au moins 500 CHF. 500 CHF est un excellent minimum, le plus bas parmi les Robo-Advisor suisses. Et en dessous de 2000 CHF, votre compte sera moins cher (détails plus loin).

Seuls les résidents suisses âgés d’au moins 18 ans peuvent ouvrir un compte chez Findependent. En outre, ils ne doivent être soumis à l’impôt qu’en Suisse.

L’onboarding peut se faire entièrement à partir de l’application, qui est disponible en français, en allemand et en anglais – ce qui est remarquable pour être disponible dans toutes les langues principales.

Stratégie d’investissement

Findependent a une stratégie d’investissement relativement standard, utilisant des ETF indiciels pour chaque portefeuille.

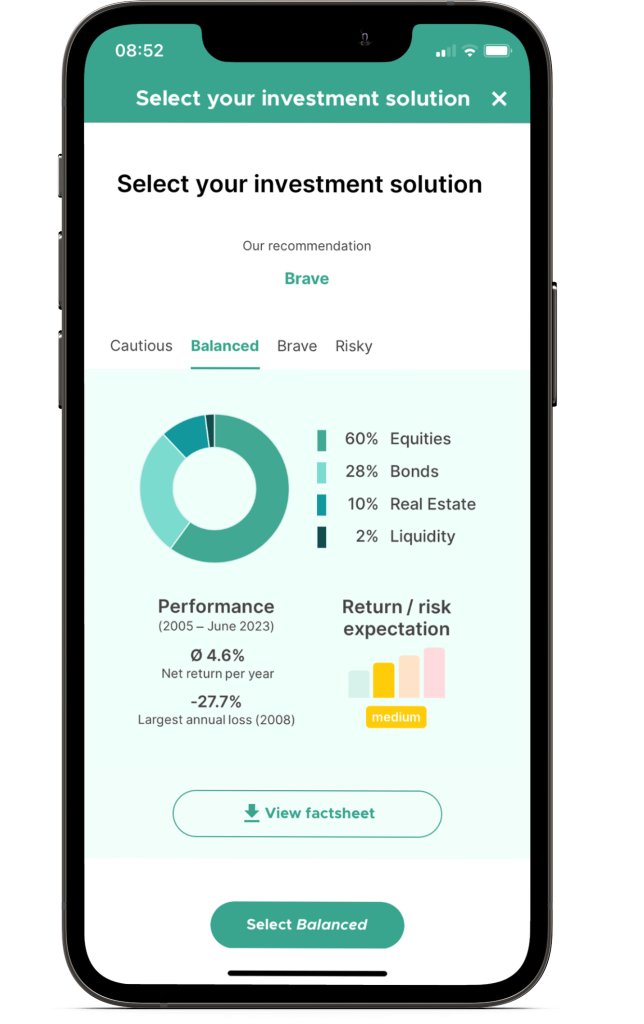

Ils proposent quatre stratégies différentes à leurs clients :

- Attention : 40 % en actions, 48 % en obligations, 10 % en immobilier, 2 % en liquidités.

- Équilibré : 60 % en actions, 28 % en obligations, 10 % en immobilier, 2 % en liquidités.

- Brave : 80% en actions, 8% en obligations, 10% en immobilier, 2% en liquidités.

- Preneur de risques : 98% en actions, 2% en liquidités

Ce sont de bonnes stratégies. Il serait légèrement préférable de choisir l’allocation obligations et immobilier. Par exemple, je préfère un bon portefeuille 80/20 plutôt qu’un 80/8 plus quelques biens immobiliers. Mais je ne pense pas que cela fera une différence très significative. Le portefeuille 98% actions n’a pas d’allocation immobilière, ce qui est excellent.

J’aimerais qu’on puisse aller à 99% des actions. Dans l’idéal, nous aimerions avoir 100 % d’actions, mais aucun robot-conseiller ne le permet actuellement car ils ont besoin de liquidités pour payer les frais. Mais 98% en actions, c’est déjà excellent.

Lorsque vous ouvrez un compte, ils vous poseront les questions habituelles pour deviner votre capacité de risque. Avec ces informations, ils proposeront l’un des quatre portefeuilles. Mais vous pouvez choisir vous-même si vous n’êtes pas d’accord avec leurs recommandations.

Pour ces portefeuilles, Findependent utilise 9 fonds négociés en bourse (ETF). Tous les ETF qu’ils utilisent sont des ETF à réplication physique, ce qui est très bien. Et Findependent est très transparent et partage les FNB exacts qu’il utilise pour chacun de ses portefeuilles.

À titre d’exemple, nous pouvons examiner la composition du portefeuille composé à 98 % d’actions :

- 29,4 % iShares Core SPI (TER 0,10 %)

- 9,8% UBS SPI Mid(TER 0,25%)

- 30,4 % iShares MSCI USA ESG (TER 0,07 %)

- 12,7% iShares MSCI Europe ESG (TER 0,12%)

- 4,9% iShares MSCI Japan ESG (TER 0,15%)

- 10,8% iShares MSCI Emerging Markets ESG (TER 0,18%)

Même s’il pourrait être plus simple, ce portefeuille est assez solide. Les allocations sont judicieuses et les FNB utilisés sont relativement bon marché. Au total, le TFE de ce portefeuille est d’environ 0,12 %, ce qui est très raisonnable.

Cependant, vous avez peut-être vu qu’ils vous forcent à choisir les ETF ESG. ESG signifie Environnemental, Social et Gouvernance. Un ETF ESG est l’un des moyens d’investir durablement. Ce ne sont pas du tout de mauvais ETF. Si vous souhaitez investir de manière durable, Findependent est excellent.

Cependant, j’aimerais que Findependent donne à ses utilisateurs le choix d’investir dans des ETF ESG. Ces ETF sont biaisés contre certaines entreprises, et nous ne savons pas s’ils seront plus performants.

En moyenne, les ETF durables sont plus chers que les ETF standard. Pour moi, un robot-conseiller doit donc laisser ses clients choisir s’ils veulent l’utiliser ou non. Il est néanmoins important de mentionner que les ETF choisis par Findependent sont proposés à des prix raisonnables. Il s’agit donc d’un moyen abordable d’investir de manière durable.

Désormais, Findependent vous permet également de créer une stratégie personnalisée, et vous pouvez choisir les ETF que vous souhaitez. Nous y reviendrons dans la section suivante.

Ce portefeuille a également un fort penchant pour la Suisse, avec près de 40 % d’investissements dans des actions suisses. C’est un parti pris trop important pour la plupart des gens, et j’aimerais que nous puissions le configurer.

Il est intéressant de noter que vous n’aurez accès à 5 ETF que si vous avez moins de 2000 CHF sur votre compte. Dans ce cas, vous n’aurez pas de marchés émergents, tels que les entreprises japonaises et suisses de moyenne capitalisation, dans votre portefeuille.

Findependent exécute les opérations de stock une fois par jour. Ainsi, votre argent sera investi une seule fois et éventuellement rééquilibré une fois par jour si nécessaire.

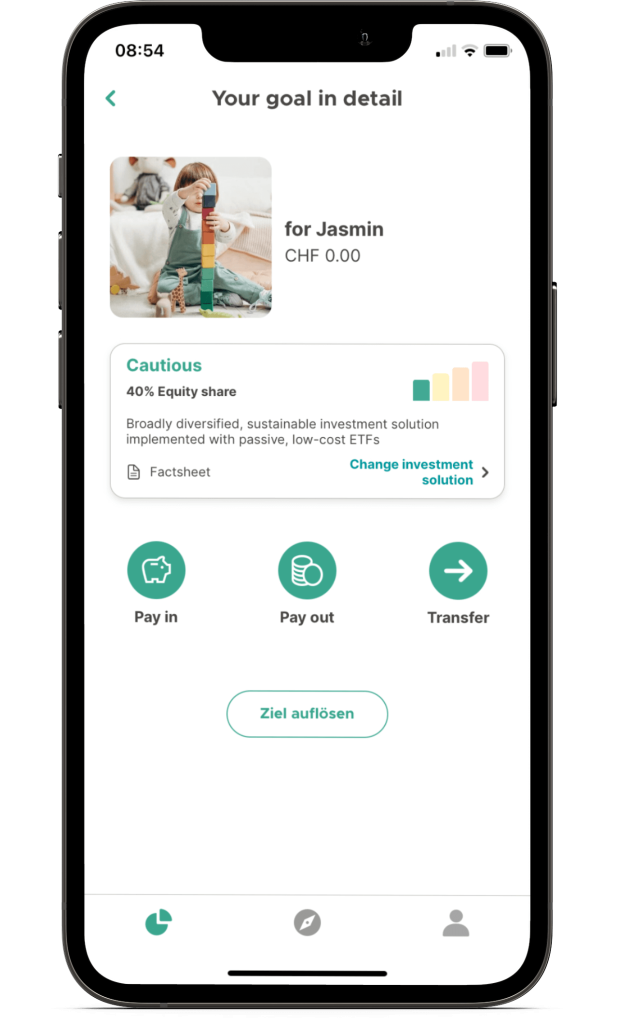

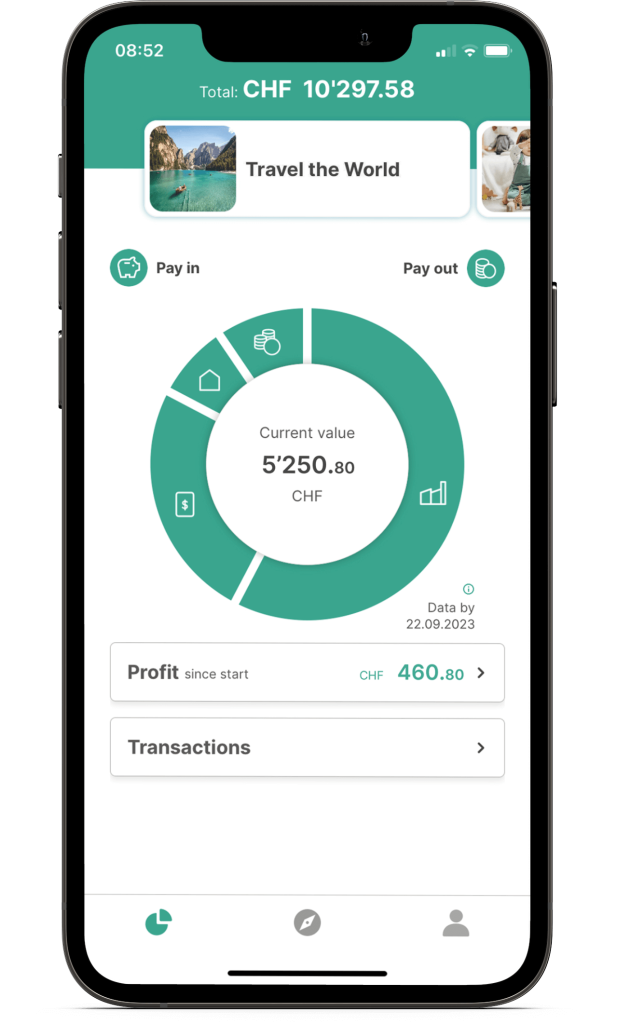

Avec Findependent, vous pouvez avoir plusieurs portefeuilles. Cela peut s’avérer très utile si vous investissez dans des objectifs différents et que vous devez les séparer.

Vous pouvez également créer des portfolios pour vos enfants. Il s’agit d’une caractéristique importante que peu de services proposent en Suisse. Lorsque vos enfants ont 18 ans, vous pouvez transférer gratuitement le portefeuille sur leur compte Findependent.

Portefeuille personnalisé

La deuxième option avec Findependent est de créer un portefeuille personnalisé. Vous disposez d’une grande liberté pour faire exactement ce que vous voulez. Bien sûr, il faut s’y connaître un peu pour avoir un portefeuille bien diversifié à long terme.

Pour créer votre portefeuille personnalisé, vous pouvez choisir une trentaine d’ETF. Ils disposent d’un excellent choix d’ETF standard, d’ETF ESG et d’ETF ISR. Ces FNB sont tous des FNB européens et sont généralement à faible coût.

Chaque ETF a un poids maximum, vous avez donc des limites. Mais ces limites ont du sens. Par exemple, vous ne pouvez pas investir plus de 50% dans l’indice SPI, ce qui est logique pour la diversification. En revanche, vous pouvez investir à 100% dans le VWRL, un ETF mondial.

Il est important de noter que les portefeuilles personnalisés ne sont disponibles qu’à partir de 5000 CHF. En dessous, vous devrez utiliser les portefeuilles Findependent.

Dans l’ensemble, j’aime leurs concepts de portefeuilles personnalisés. Il permet d’investir facilement dans les ETF.

Dépôts et retraits

Lorsque vous souhaitez commencer à investir, vous devez approvisionner votre compte.

Comme indiqué, vous aurez besoin de 500 CHF sur votre compte pour commencer. Et en dessous de 2000 CHF, vous n’aurez accès qu’à un sous-ensemble d’ETF, mais vous aurez des frais moins élevés.

Vous ne pouvez déposer de l’argent qu’en CHF, comme avec la plupart des Robo-advisors. Et vous devez déposer l’argent d’un compte à votre nom pour des raisons de sécurité.

Le principe des retraits est le même : vous pouvez retirer de l’argent à tout moment, mais uniquement sur un compte à votre nom.

Frais Findependent

Je le dis dans tous les commentaires : les frais d’investissement sont très importants. Si vous êtes un investisseur à long terme, vous devez minimiser les frais. Cela est particulièrement vrai si vous êtes un investisseur indiciel passif, où les frais sont le meilleur levier à votre disposition pour augmenter vos rendements à long terme.

Ceci étant dit, nous allons nous pencher sur les frais de Findependent.

Findependent prélève des frais de 0,44 % sur vos actifs, facturés trimestriellement. Ainsi, si vous avez 10’000 CHF chez eux, vous paierez 44 CHF par an. À partir de juin 2023, les frais sont réduits si vous avez plus d’argent :

- A partir de 50’000 CHF : 0,42%.

- A partir de 150’000 CHF : 0,39%.

- A partir de : 250’000 CHF : 0.37%

- A partir de 500’000 CHF : 0,35 %.

- À partir de 1’000’000 CHF : 0.33%

Ce système à plusieurs niveaux est excellent ! Au fil du temps, vous pouvez réduire considérablement vos frais au fur et à mesure que votre portefeuille se développe.

En plus de cela, plusieurs frais ne sont pas inclus :

- L’ETF coûte entre 0,12 % et 0,23 % par an.

- La commission de change de 0,50 % par conversion. Cette taxe coûteuse peut peser rapidement sur vos coûts totaux.

- Les frais de bourse s’élèvent à environ 0,015 % pour chaque transaction.

- Les droits de timbre de 0,15 % sur les titres étrangers et de 0,075 % sur les titres suisses.

Le portefeuille le plus dynamique sera soumis à des frais de 0,56 % par an, calculés sur la base de vos actifs. Les autres frais dépendent du montant investi. Cette taxe de base est exceptionnelle. Si vous disposez d’un portefeuille étendu, vous pouvez réduire ces frais jusqu’à 0,11 % !

En fonction de ce que vous investissez, ces frais peuvent rapidement s’accumuler. Chaque investissement (et retrait) dans le portefeuille dynamique représente environ 0,38 %. Ce ne sont pas des frais négligeables, mais les frais de gestion sont beaucoup plus importants que les coûts ponctuels sur le long terme. Et certains coûts apparaîtront également au moment du rééquilibrage.

Il est intéressant de noter que la commission de 0,44% sera gratuite en dessous de 2000 CHF. Cette option d’investissement gratuite peut s’avérer très utile pour tester Findependent sans payer de frais élevés. Si vous avez un petit ou moyen compte, ces 2000 CHF gérés gratuitement peuvent faire une différence significative. Toutefois, si vous avez un compte important, la différence sera minime.

Est-ce sûr ?

Si vous souhaitez investir de l’argent en ligne, il est essentiel de s’assurer d’abord qu’il est en sécurité.

En ce qui concerne les réglementations, nous pouvons constater que Findependent est bien réglementé en Suisse. En outre, elle est membre de l’Association des normes des services financiers (VQF) et de l’Organisation sectorielle des gestionnaires de patrimoine indépendants (BOVV). Il s’agit d’organismes de conformité importants qui veillent à ce que les conseillers financiers fassent un travail correct avec votre argent.

Findependent dépose votre argent et vos actions auprès de l’Hypothekarbank Lenzburg (HBL), la même banque que Neon. Ainsi, la protection des dépôts garantit votre liquidité jusqu’à 100’000 CHF. Et vos actions sont déposées à votre nom. Ainsi, en cas de faillite de Findependent ou de HBL, vous devriez pouvoir récupérer vos actions.

Malheureusement, Findependent ne partage pas beaucoup d’informations sur la sécurité technique sur son site web. J’aimerais qu’ils communiquent davantage à ce sujet.

Pour l’instant, Findependent ne prend pas en charge un deuxième facteur d’authentification (2FA), mais c’est quelque chose qu’ils prévoient de prendre en charge.

Toutefois, un de leurs atouts est que vous ne pouvez déposer de l’argent que sur un compte à votre nom, ce qui renforce la sécurité.

Dans l’ensemble, je dirais donc que Findependent est aussi sûr que les autres Robo-advisors suisses. J’aimerais qu’ils fournissent davantage d’informations sur leur site web en ce qui concerne la sécurité technique.

Réputation indépendante

Il est essentiel d’examiner la réputation d’un service avant d’envisager de l’utiliser.

Sur 41 avis sur Google, Findependent a obtenu 5 étoiles sur 5. Il s’agit d’un excellent score, même pour une entreprise aussi jeune. Les gens semblent satisfaits des tarifs et de la facilité d’utilisation du service.

Cependant, nous devons mentionner que la plupart des gens y partagent leur code de parrainage. Mais il est bon de voir qu’il n’y a pas de mauvaises critiques.

Findependent n’a que quatre avis sur Trustpilot, ce n’est donc pas une excellente source de données. Ils ont également 4,8 étoiles sur 5 sur l’Apple Store, sur plus de 200 avis.

Dans l’ensemble, Findependent jouit d’une excellente réputation auprès de ses utilisateurs.

Alternatives à Findependent

Lorsque vous envisagez de recourir à un service d’investissement, vous devez vérifier comment il se situe par rapport à d’autres solutions.

Findependent vs True Wealth

TrueWealth est un excellent Robo-Advisor, à un prix très abordable. C'est le Robo-Advisor le plus adapté pour les investisseurs sérieux.

- Très personnalisable

True Wealth est un autre robot-conseiller très abordable. Les deux robots-conseillers utilisent des fonds négociés en bourse (ETF) pour investir.

True Wealth a des frais de gestion de 0,50 % contre 0,44 % pour Findependent. En outre, vous paierez les coûts des produits des ETF, qui devraient être assez similaires de part et d’autre.

Findependent est donc moins cher que True Wealth. Les deux Robo-advisors ont un système de tarification dégressive, mais dans la plupart des cas, Findependent sera moins cher.

En ce qui concerne la facilité d’utilisation, Findependent est probablement un peu plus facile à utiliser que True Wealth. Cependant, True Wealth offre davantage d’options de personnalisation. Et avec True Wealth, vous pouvez facilement choisir si vous voulez des options durables.

Vous pouvez commencer à utiliser Findependent avec 500 CHF seulement. Le montant minimum pour commencer à utiliser True Wealth est beaucoup plus élevé, à savoir 8000 CHF.

Dans l’ensemble, si vous voulez l’option la moins chère, vous devriez utiliser Findependent. True Wealth est une excellente alternative si vous souhaitez davantage de personnalisation ou un service mieux établi.

Vous pouvez lire ma critique de True Wealth pour plus de détails.

Findependent vs Selma

Investissez facilement avec Selma: Une excellente façon d'investir en bourse sans avoir à tout faire soi-même.

- Excellent pour les débutants

- Frais dégressifs

Selma est un robot-conseiller très simple. Leur philosophie est de rendre l’investissement aussi simple que possible. Selma et Findependent utilisent tous deux des ETF pour investir. Avec Selma, vous pouvez choisir entre des investissements durables et des investissements standards.

Selma prélève des frais de gestion de 0,68%. En outre, vous paierez des frais standard pour les ETF, comme pour Findependent.

Findependent n’ayant que des frais de gestion de 0,44%, elle est nettement moins chère que Selma.

Selma sera probablement légèrement plus facile à utiliser que Findependent, mais pas dans une large mesure.

Dans l’ensemble, Findependent sera une option moins coûteuse que Selma. À moins que vous ne souhaitiez quelque chose de plus simple, les frais sont suffisamment moins élevés pour que Findependent soit meilleur que Selma.

FAQ

Quel est le dépôt minimum pour Findependent ?

Vous devez avoir au moins 500 CHF sur votre compte.

Combien de portefeuilles pouvez-vous avoir avec Findependent ?

Vous pouvez avoir autant de portefeuilles que vous le souhaitez, mais chaque portefeuille doit être investi au minimum.

Peut-on avoir un portefeuille personnalisé avec Findependent ?

Oui, vous pouvez avoir un portefeuille personnalisé, en choisissant parmi les ETF. Mais vous aurez besoin d'au moins 5000 CHF pour activer cette option.

Pouvez-vous investir durablement avec Findependent ?

Oui. Par défaut, chaque solution d'investissement n'utilise que des ETF durables. Si vous optez pour une solution d'investissement personnalisée, vous pouvez renoncer à l'investissement durable.

Quel est le montant des frais d'inscription à Findependent ?

La commission de gestion de base est de 0,44 % par an. Ces frais diminuent au fur et à mesure que vous augmentez votre portefeuille investi. En plus de cette commission de gestion, vous devez payer les coûts des produits.

À qui s'adresse Findependent ?

Findependent est un bon robot-conseiller si vous souhaitez investir avec des frais réduits dans des ETF durables.

À qui Findependent ne convient-il pas ?

Findependent n'est pas idéal si vous ne souhaitez pas investir par défaut dans des ETF ESG. Ce n'est pas non plus une solution idéale si vous souhaitez uniquement utiliser des services utilisés par de nombreux clients.

Résumé de Findependent

Findependent est un robo-advisor suisse récent, de 2021. Leur objectif est de fournir un service simple à de nombreux investisseurs.

Marque du produit: Findependent

4.5

Findependent Avantages

- Bons frais de gestion et de garde ;

- Très transparents sur leurs frais ;

- Tarification échelonnée ;

- Frais acceptés ;

- Portefeuilles personnalisés ;

- Vous pouvez commencer à investir avec un montant aussi bas que 500 CHF ;

- Les frais de gestion et de garde sont supprimés en dessous de 2000 CHF ;

- Vous ne pouvez retirer de l'argent que sur un compte à votre nom ;

- Correctement réglementé ;

- Disponible en allemand, anglais et français ;

Findependent Inconvénients

- Plate-forme très récente ;

- Disponible uniquement sur mobile : pas d'application web ;

- Un fort penchant pour les actions suisses dans les portefeuilles par défaut ;

- Service très récent ;

- Aucune information sur la sécurité technique sur leur site web ;

Conclusion

Findependent est un Robo-advisor très bon marché avec un focus durable, qui veut rendre l'investissement facile. Utilisez mon code PoorSwiss pour recevoir 20 CHF.

- Excellent frais

Dans l’ensemble, Findependent est un Robo-Advisor très intéressant. Ils ont une excellente stratégie d’investissement et des frais très justes. C’est également un bon moyen de commencer à travailler, car le montant minimum est très bas : 500 CHF (2000 CHF pour l’accès à tous les ETF).

Les portefeuilles par défaut investissent tous dans des ETF ESG. Si vous voulez plus de liberté, vous pouvez créer des portefeuilles d’ETF personnalisés dans lesquels vous pouvez choisir directement chaque ETF.

Et ses frais de gestion très abordables de 0,44 % font de Findependent une excellente option pour investir de manière durable ou dans un portefeuille d’ETF personnalisé.

Le seul inconvénient de Findependent est son jeune âge. Mais ils ont déjà plus de 7000 utilisateurs. Les réactions de ces utilisateurs sont excellentes. Il semble donc que ce soit un bon choix de commencer à investir avec un robot-conseiller.

Je dois préciser que je n’investis pas dans les Robo-Advisors. Au lieu de cela, j’investis directement avec un compte de courtier, ce qui est beaucoup moins cher et me permet une personnalisation beaucoup plus grande. Mais tout le monde ne veut pas prendre le temps d’investir lui-même, et c’est là que les robo-advisors sont intéressants.

Si vous voulez en savoir plus, vous pouvez lire mon article sur les robots-conseillers suisses.

Et vous ? Que pensez-vous de Findependent ?

Téléchargez cet e-book et optimisez vos finances et économisez de l'argent en utilisant les meilleurs services financiers disponibles en Suisse!

Télécharger l'e-book GRATUIT