L’amortissement indirect est-il vraiment plus avantageux pour vous ?

| Mis à jour: |(Information: certains des liens ci-dessous peuvent être des liens d'affiliation)

Lorsque vous prenez une hypothèque en Suisse, vous devez amortir une partie de la dette au cours des années suivantes. Pour l’amortissement, vous avez le choix entre l’amortissement direct et l’amortissement indirect.

Les institutions financières recommandent généralement fortement l’amortissement indirect. Mais ont-ils votre intérêt à cœur ?

Comment choisir entre les deux ? Les deux méthodes d’amortissement présentent des avantages et des inconvénients, comme le montre cet article. À la fin de l’article, vous devriez savoir si vous devez utiliser l’amortissement direct ou indirect dans votre situation.

Hypothèques suisses et amortissements

Nous devrions commencer par quelque chose qui n’est pas évident pour beaucoup de gens. En Suisse, vous ne devez pas rembourser la totalité du capital. En effet, vous êtes légalement tenu d’en faire rembourser au moins 35 % dans les 15 années qui suivent la prise du prêt hypothécaire (ou avant l’âge de 50 ans). Mais vous n’avez plus besoin de rembourser le prêt.

Par conséquent, de nombreuses personnes conservent leurs hypothèques pour toujours en Suisse. Ce fait est difficile à croire pour la plupart des expatriés qui viennent en Suisse.

En général, les gens contractent un prêt avec un acompte de 20 % et remboursent les 15 % suivants sur les 15 années suivantes. Cela signifie que vous devez amortir 1% par an.

Vous pouvez également verser un acompte plus important au début pour éviter l’amortissement. Ou vous pourriez amortir plus rapidement ou même plus que nécessaire. Que cela soit intéressant ou non dépend du taux d’intérêt de votre dette. Mais c’est une discussion pour un autre article.

Les banques vous donnent deux choix pour cet amortissement de 1%:

- Amortissement direct

- Amortissement indirect

Nous verrons ces deux options en détail.

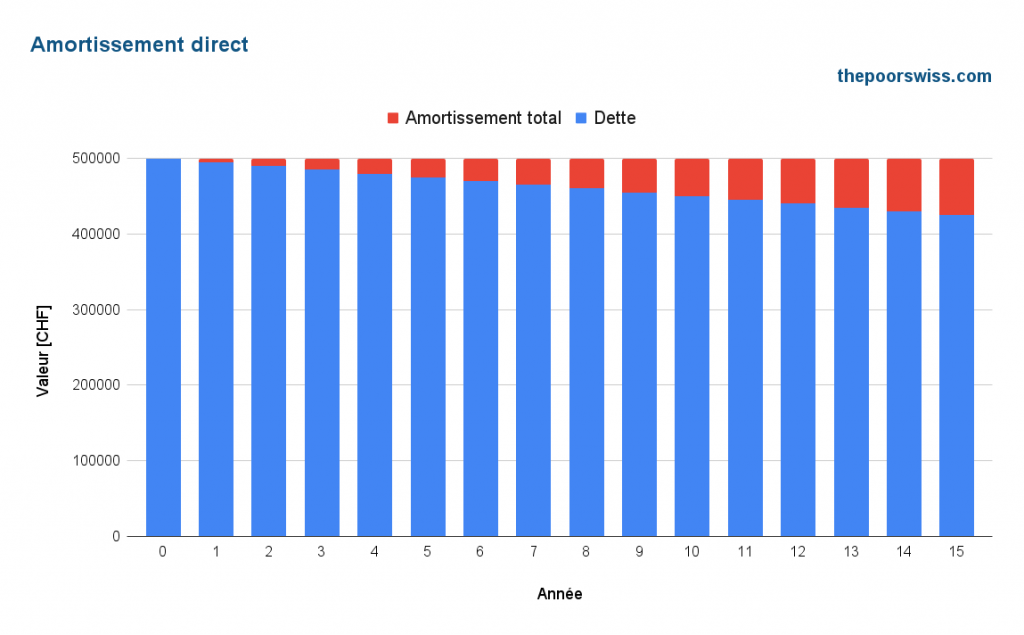

Amortissement direct

L’amortissement direct est très simple. Si vous amortissez directement, vous versez directement de l’argent à la banque, qui est déduit du capital que vous possédez.

Si vous avez un prêt de 1’000’000 CHF et que vous amortissez 10’000 CHF, votre prêt est maintenant de 990’000 CHF. L’amortissement direct est simple.

Comme votre prêt est moins élevé, vous paierez également moins d’intérêts après l’amortissement.

Vous pouvez considérer l’amortissement direct comme un investissement qui rapporte le taux d’intérêt de votre dette. Si votre dette est une hypothèque à 1%, l’amortissement de cette dette a un rendement de 1%.

Cependant, comme vous pouvez déduire vos paiements d’intérêts de vos impôts, en amortissant, vous augmenterez vos impôts (moins de déductions = plus d’impôts). Ainsi, votre taux marginal d’imposition a un impact sur le rendement de l’amortissement direct.

Par exemple, si vous amortissez 10’000 CHF d’un prêt de 1%, vous économiserez 100 CHF par an. Si votre taux marginal d’imposition est de 30 %, vos impôts augmenteront d’environ 30 CHF par an. Vous n’avez donc économisé que 70 CHF par an.

Et l’amortissement direct a un deuxième effet sur vos impôts : il augmente votre fortune nette. Comme nous payons l’impôt sur la fortune en Suisse, il est préférable d’avoir une fortune imposable plus faible. Comme vous pouvez déduire votre prêt de votre fortune nette, la réduction de votre dette augmentera votre patrimoine. Et l’augmentation de votre richesse augmentera votre impôt sur la fortune.

En général, l’effet de l’impôt sur la fortune est minime pour la plupart des gens. En effet, l’impôt sur la fortune est relativement faible et très progressif. Ainsi, à moins que vous ne soyez très riche, vous ne paierez pas un taux d’imposition important sur votre patrimoine. Ainsi, la différence dans l’impôt sur la fortune est beaucoup plus faible que dans l’impôt sur le revenu.

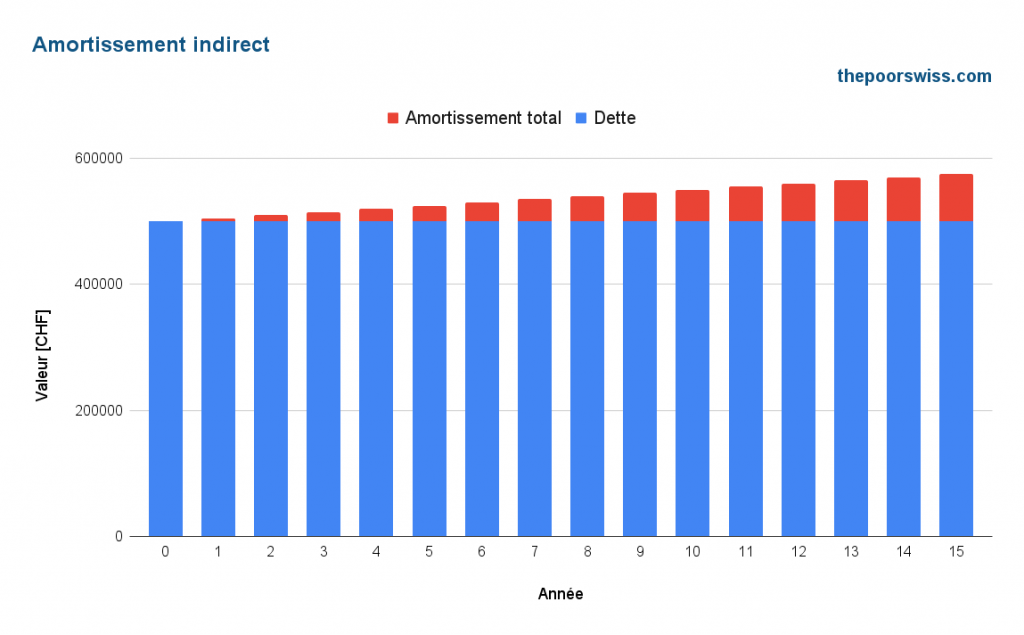

Amortissement indirect

L‘amortissement indirect est un peu plus complexe. Dans le cas d’un amortissement indirect, vous n’investissez pas directement dans la dette, mais dans un compte de retraite. Lorsque vous prendrez votre retraite, la banque utilisera une partie de cet argent pour l’amortir comme si vous aviez cotisé pendant toutes ces années.

Les banques autorisent l’amortissement indirect par le biais de leurs comptes du troisième pilier ou de l’assurance-vie 3a. Dans le cas de l’assurance-vie 3a, vous gagez la police d’assurance-vie à la banque.

Pourquoi ferions-nous une telle chose ? L’amortissement indirect vous permet d’économiser des impôts. Comme vous ne réduisez pas vos paiements d’intérêts, vous n’augmentez pas vos impôts sur le revenu. Et comme vous ne réduisez pas votre dette, vous n’augmentez pas votre impôt sur la fortune. L’argent dans un 3a n’est pas imposable. Par conséquent, vous n’augmentez pas non plus votre impôt sur la fortune.

Pendant les années qui vous séparent de votre retraite, votre dette et, par conséquent, vos impôts ne changeront pas. La réduction des impôts est l’avantage de l’amortissement indirect.

Les contributions au troisième pilier sont déductibles des impôts. À la retraite, vous paierez des taxes de retrait, qui seront inférieures à ce que vous avez épargné pendant les cotisations. Toutefois, nous pouvons ignorer cet aspect puisque vous devez contribuer à votre troisième pilier indépendamment de votre hypothèque.

Amortissement direct ou indirect

Nous pouvons maintenant comparer les deux méthodes.

La première différence importante est que l’amortissement indirect réduira vos impôts. En amortissant indirectement, vous payez moins d’impôts sur le revenu et sur la fortune.

La plupart des gens s’arrêteront là et vous diront que l’amortissement indirect est meilleur pour tout le monde. Mais il présente également des problèmes importants.

Premièrement,en amortissant indirectement, vous liez une grande partie de l’argent de votre retraite à votre prêt hypothécaire. Une fois que vous aurez pris votre retraite, vous devrez à la banque beaucoup d’argent à amortir. Si vous aviez amorti directement et rempli votre troisième pilier, vous auriez plus d’argent à la retraite.

Ce point est important car beaucoup de personnes ont des problèmes financiers en Suisse lorsqu’elles prennent leur retraite. Et si vous ne pouvez pas amortir et remplir votre troisième pilier, je dirais que vous ne pouvez pas vous permettre cette hypothèque.

Deuxièmement, lorsque vous amortissez indirectement, vous investissez souvent dans des produits de qualité inférieure. En effet, de nombreuses banques insisteront pour que vous preniez une assurance-vie 3a pour l’amortissement indirect.

Si vous avez lu mon blog, vous savez que les produits d’assurance-vie 3a sont de terribles produits d’investissement. Vous devez les éviter à tout prix. Je dirais que tout amortissement indirect avec une assurance vie 3a est pire qu’un amortissement direct.

Les banques vous donnent aussi généralement la possibilité d’investir dans leurs comptes du troisième pilier. Malheureusement, les meilleurs comptes du troisième pilier ne sont pas ceux des banques. En effet, les banques ont une sélection relativement pauvre de troisièmes piliers, avec des frais élevés et des investissements conservateurs.

Enfin, l ‘amortissement indirect présente un conflit d’intérêts important. Les banques feront une forte publicité pour l’amortissement indirect car elles y trouvent deux avantages :

- Vous paierez plus d’intérêts (puisque votre dette ne diminuera pas).

- Vous allez investir dans leurs produits, ce qui leur rapportera de l’argent.

Elles ont donc un double intérêt à vous vendre de l’amortissement indirect. Les banques vous recommandent ce qui est le mieux pour elles et non ce qui est le mieux pour vous.

Comme pour tout, tout n’est pas évident lorsqu’il s’agit de choisir entre l’amortissement direct et l’amortissement indirect.

Comparaison en chiffres

Jusqu’à présent, nous avons vu les avantages et les inconvénients de chaque option. Mais au final, combien d’argent allez-vous économiser ou perdre avec ces options? Nous allons effectuer quelques petites simulations pour voir comment les deux options se comportent.

Dans tous les scénarios, nous utiliserons une maison d’une valeur de 625’000 CHF et une hypothèque de 500’000. Pour simplifier, nous fixerons la contribution maximale 3a à 5000 CHF. Tout ce qui est disponible va d’abord au paiement des intérêts, puis au financement du 3a, et enfin aux actifs libres. Nous allons tester différents retours.

Je ne tiendrai pas compte non plus de l’impôt sur la fortune. L’impôt sur la fortune n’aura aucune importance pour la plupart des gens puisqu’il est minuscule. L’impôt sur la fortune ne représentera pas une dépense importante, sauf si vous disposez d’un patrimoine important.

Taux d’intérêt de 1 %.

Nous commençons par un scénario avec un taux d’intérêt de 1 %. Jusqu’en 2021, c’est un taux d’intérêt de 1% qui prévaut.

Nous imaginons un scénario dans lequel une personne dispose de 15’000 CHF par an et a un taux d’imposition marginal de 30%. Dans le cas direct, cette personne paiera l’amortissement, les intérêts et enfin, les 3a. Au fur et à mesure que sa dette diminuera, il contribuera un peu à son patrimoine libre. Ses impôts vont augmenter chaque année.

Dans le cas indirect, cette personne paiera d’abord les intérêts, puis les 3a pour l’amortissement, et le reste dans la fortune libre. Les taxes ne changeront pas tout au long du scénario.

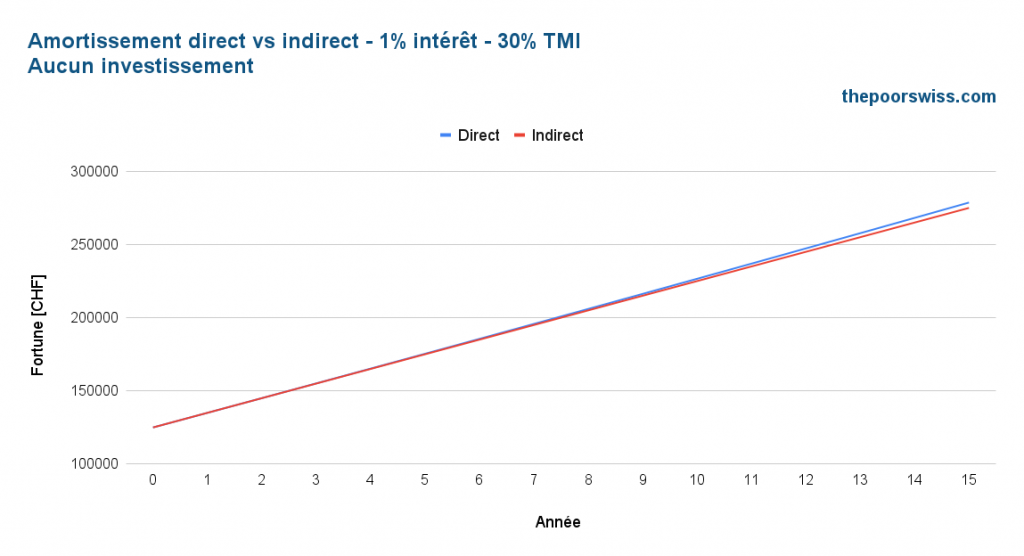

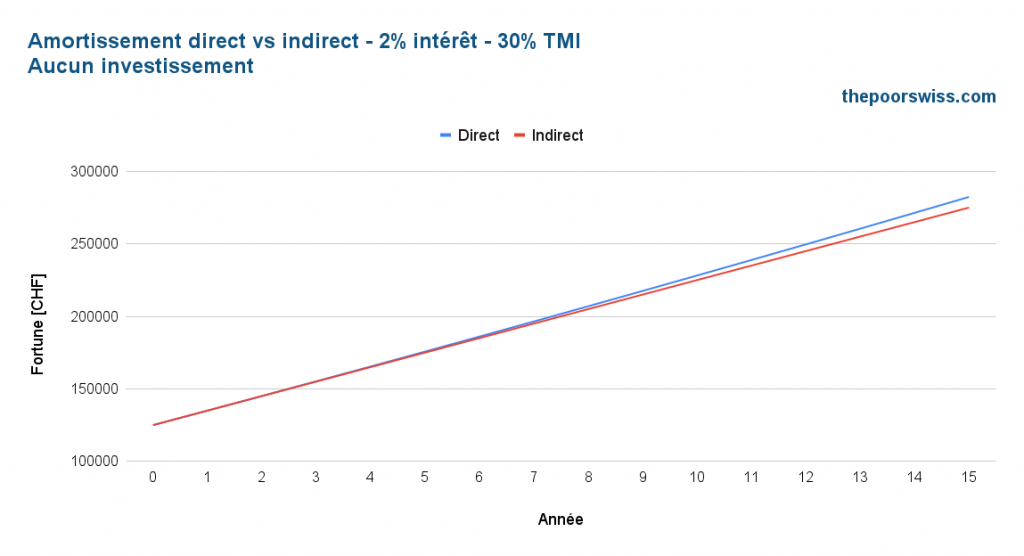

Tout d’abord, nous allons voir ce qui se passe lorsqu’aucun argent n’est investi. Les rendements sont nuls sur chaque classe d’actifs.

Nous pouvons voir que la différence est très faible, mais l’amortissement direct serait gagnant. La personne avec amortissement direct se retrouverait avec 3675 CHF de plus que la personne avec amortissement indirect.

Même si l’amortissement direct signifie plus d’impôts, il permet également d’économiser sur les paiements d’intérêts. L’amortissement direct équivaut à un rendement de 0,7 % dans ce cas.

Donc, si vous n’investissez pas, vous devriez opter pour l’amortissement direct.

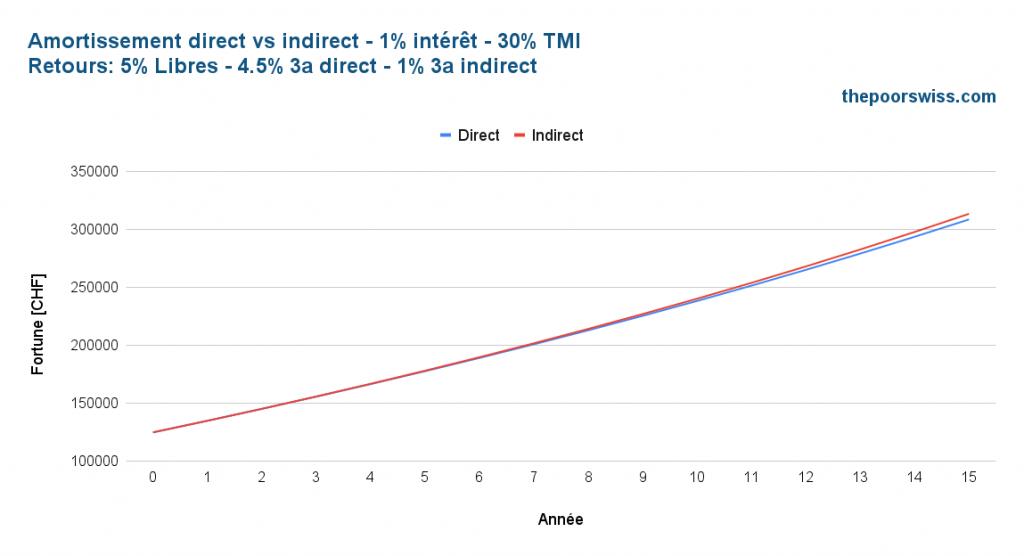

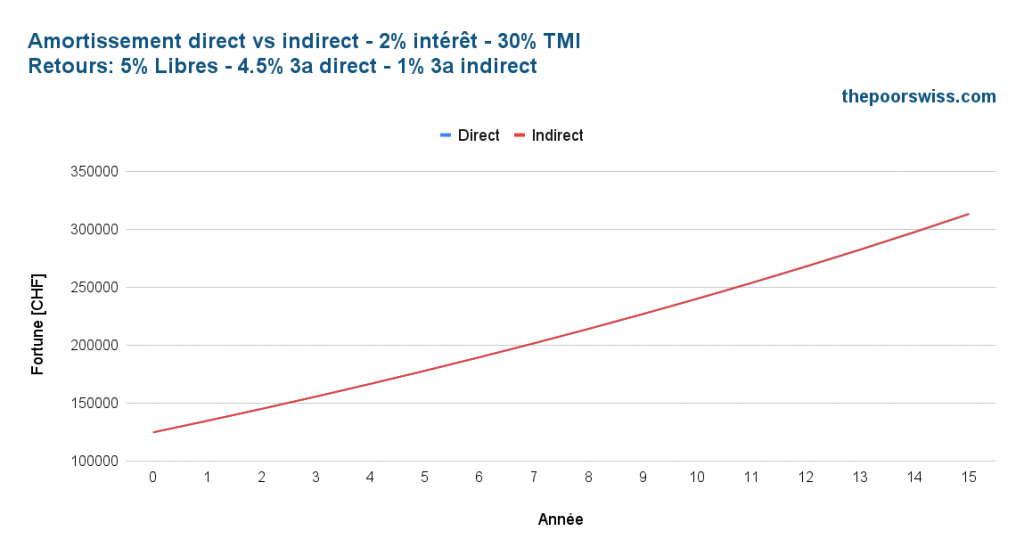

Ensuite, nous verrons ce qui se passe lorsque l’argent est investi. Nous supposerons un rendement annuel de 5% sur les actifs libres, de 4,5% sur les 3a directs et de 1% sur les 3a indirects. Si vous vous demandez pourquoi les rendements indirects 3a sont plus mauvais, c’est parce que les options d’investissement sont bien pires. Les banques sont très prudentes dans la répartition des actions qu’elles autorisent.

Il est intéressant de noter que l’amortissement indirect l’emporte cette fois-ci, mais pas de loin. Dans ce cas, la personne qui bénéficie d’un amortissement indirect a accumulé plus d’argent dans son patrimoine libre qui rapporte plus que le remboursement de la dette. Mais la différence n’est pas énorme car le 3a direct a rapporté beaucoup plus que le 3a indirect.

Taux d’intérêt de 2 %.

Dans le scénario suivant, nous utilisons un taux d’intérêt légèrement plus élevé de 2 %. En 2022, un tel taux d’intérêt est très courant. Pour simplifier les choses, notre investisseur dispose désormais de 20’000 CHF par an.

Nous commençons sans investir à nouveau.

Nous pouvons voir que la différence est maintenant plus élevée qu’avant. L’amortissement direct a maintenant 7350 CHF de plus que l’amortissement indirect. Cette différence accrue est logique puisque les rendements de l’amortissement sont plus élevés que ceux du non-investissement.

Voici ce qui arrive à un investisseur qui place son argent.

Cette fois, les deux méthodes sont presque au même niveau. La différence est négligeable, seulement 247 CHF de plus pour l’amortissement indirect. Cette différence croissante est à nouveau logique. En effet, les rendements de l’amortissement sont supérieurs aux rendements du mauvais troisième pilier.

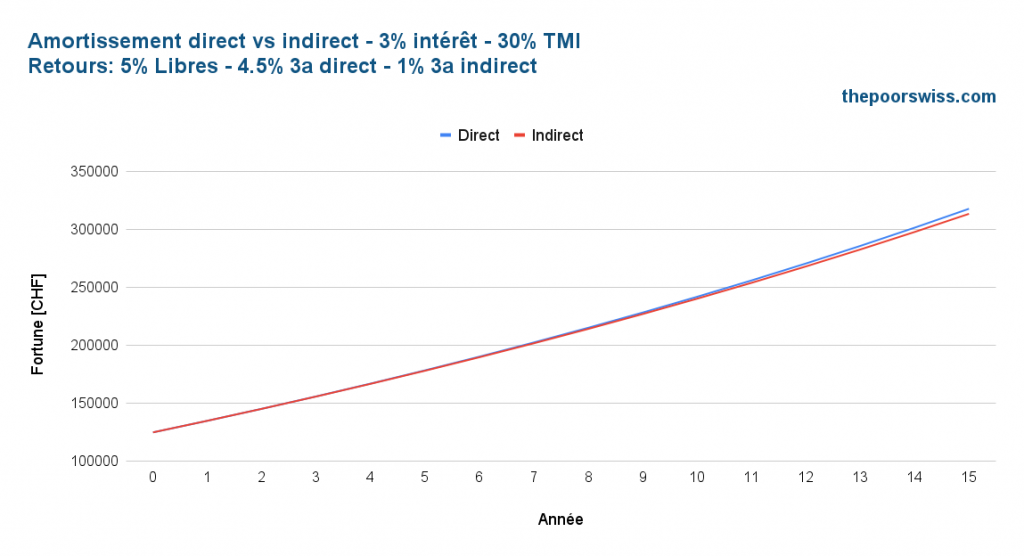

Taux d’intérêt de 3 %.

Le dernier scénario utilise un taux d’intérêt plus élevé de 3 %. Pour simplifier les choses, notre investisseur dispose désormais de 25’000 CHF par an. Nous pouvons imaginer avoir un tel taux d’intérêt sous peu.

Dans ce scénario, l ‘amortissement indirect est désormais pire que l’amortissement direct. L’investisseur perdrait 4357 CHF en utilisant l’amortissement indirect.

Nous pouvons en conclure que plus l’intérêt est élevé, plus l’amortissement direct est optimal. Bien sûr, les impôts augmenteront de manière significative, mais les rendements seront toujours plus élevés que ce qu’un mauvais troisième pilier (ou pire, une assurance-vie 3a) vous rapportera.

Nous pouvons également conclure que l’amortissement indirect se détériore avec une différence élevée entre les rendements des actifs libres et les options indirectes 3a.

Vous ne devez donc utiliser l’amortissement indirect que si vous avez accès à un excellent troisième pilier, dont le rendement annuel est supérieur au taux d’intérêt de votre dette.

Pourquoi l’amortissement indirect est-il si recommandé ?

Dans ces scénarios, nous avons vu que l’amortissement indirect n’est pas beaucoup mieux que l’amortissement direct, et dans certains cas, il peut être nettement moins bon.

Toutefois, dans la plupart des endroits, vous lirez que l’amortissement indirect est bien meilleur que l’amortissement direct. Pourquoi ?

La raison en est simple : les banques ont un intérêt financier à recommander l’amortissement indirect! Elles le recommandent parce que vous investirez dans leurs produits de retraite ou dans l’assurance-vie de leur partenaire 3a. Cette limitation entraîne un conflit d’intérêts massif.

Ce conflit est très similaire au conflit d’intérêts des conseillers financiers. En effet, tant les banques que les conseillers financiers ont intérêt à recommander des produits qui sont bons pour eux, mais pas pour vous.

Je ne dis pas que l’amortissement indirect est mauvais. Ce n’est pas le cas. Dans certains cas, comme nous l’avons vu, l’amortissement indirect peut être meilleur que l’amortissement direct. Mais dans de nombreux cas, cela peut aussi être pire, et les banques ne vous le diront pas.

Conclusion

Les avantages et les inconvénients de l’amortissement direct et indirect doivent être pris en compte de manière appropriée lors du choix de la méthode d’amortissement. Contrairement à ce que les banques vous diront, l ‘amortissement indirect peut être bien pire que l’amortissement direct.

Le principal problème de l’amortissement indirect est d’investir dans un mauvais troisième pilier. Si les rendements de ce mauvais troisième pilier sont nettement inférieurs à ceux de la fortune libre et de votre taux d’intérêt, l’amortissement indirect n’est pas intéressant.

Quelques recommandations :

- Vous ne devez jamais utiliser l’assurance-vie 3a pour l’amortissement indirect(plus d’informations sur ces mauvais produits).

- Vous ne devez pas utiliser l’amortissement indirect si vous obtenez un troisième pilier dans lequel vous ne pouvez pas investir.

- Vous devez toujours vous renseigner sur les possibilités d’investissement pour l’amortissement indirect. Et si les banques ne communiquent pas aussi bien, vous devez chercher une nouvelle banque.

Encore une fois, je ne dis pas que l’amortissement indirect est nécessairement mauvais. Je dis simplement que ce n’est pas toujours mieux que l’amortissement direct. Et vous ne devez pas prendre pour argent comptant ce que disent les banquiers et les conseillers financiers.

Cela dit, la seule façon dont j’utiliserais l’amortissement indirect à l’avenir est si une banque me permet d’amortir indirectement dans un troisième pilier aussi bon que finpension 3a.

Et vous ? Préférez-vous l’amortissement direct ou indirect ?

Téléchargez cet e-book et optimisez vos finances et économisez de l'argent en utilisant les meilleurs services financiers disponibles en Suisse!

Télécharger l'e-book GRATUIT

Merci Baptiste pour cet article très complet.

Effectivement les hypothèques et la fiscalité en Suisse sont deux sujets très complexes et c’est très facile de se perdre si nous sommes « novices » …

Vu que les banquiers et les conseillers financiers sont un peu « borderline » n’existe-t-il pas une institution (privée ou publique) qui puisse nous conseiller de manière neutre et transparente ? J’ai entendu parler de VZ mais je suis preneur si tu as des conseils !

Merci d’avance

Bonjour,

Efectivement, j’ai aussi entendu parler de VZ qui est en théorie indépendant. Mais il faut tout de même faire attention à ce qu’ils ne sont pas entièrement indépendants non plus, ils ont plusieurs produits qu’ils recommendent.

Mais c’est vrai que c’est plus indépendant que j’ai trouvé et c’est eux que je contacterais si nécessaire, même s’ils sont assez cher. Les retours que j’ai eu d’eux sont généralement bons.

Merci pour cet article ! C’est vrai que j’ai toujours cru que l’amortissement indirect était forcément plus intéressant grâce aux économies d’impôts.

Du coup se pose même la question de réduire la dette lors du renouvellement de l’hypothèque même si le conseil souvent lu serait de s’endetter au maximum pour investir ailleurs.

J’ai personnellement peur d’investir tout mon argent de côté dans des ETF donc je me retrouve bloqué avec de l’argent qui me rapporte rien (0,5%). Par contre je mets toujours le max dans un 3a en fonds.

En général, réduire la dette plus que le minimum n’est pas très intéressant financièrement à moins que le taux d’intérêt ne soit trop haut ou que ça soit nécessaire pour pouvoir renouveller. Néanmoins, il est des fois intéressants pour réduire le risque de sa fortune nette.

Bonjour,

Excellent article ! Je dis toujours qu’il ne faut jamais écouter son banquier car il bosse pour lui et non pour son client, mais peu de gens sont sensibles à ce point. Je ne pense pas qu’il y est « conflit d’intérêt », car il vend ses produits financiers comme un commerçant vendrait sa marchandise, bonne ou mauvaise. Le seul point un peu « borderline » c’est d’utiliser un titre comme conseiller personnel par exemple, qui est totalement trompeur.

C’est un bon point en effet! Mais dans les banques, ils vous assignent souvent un conseiller, c’est là que ça devient limite.