Étude Trinity avec les stocks mondiaux en 2024

| Mis à jour: |(Information: certains des liens ci-dessous peuvent être des liens d'affiliation)

J’ai effectué de nombreuses simulations de retraite anticipée sur la base de la célèbre étude Trinity. Mais jusqu’à présent, je n’ai envisagé que des actions américaines ou suisses. Étant donné que la plupart des investisseurs devraient viser une plus grande diversification, ils détiendront généralement quelques actions internationales dans leur portefeuille.

Nous allons donc refaire nos simulations de retraite anticipée avec des actions mondiales. Nous pouvons ainsi déterminer si les actions internationales ont eu de bons résultats historiques pour une retraite anticipée. Nous pouvons également les comparer avec les actions américaines uniquement.

Stocks mondiaux

J’ai récemment ajouté les stocks mondiaux à ma boîte à outils de simulation. Pour plus d’informations sur cette boîte à outils, vous pouvez lire mon article original sur l’étude Trinity.

Les données dont je dispose pour les actions mondiales sont les données standard World ex-US. Cela signifie qu’il contient des stocks du monde entier, à l’exception des États-Unis. Nous devrons donc y intégrer les actions américaines dans cet article, car les États-Unis représentent plus de la moitié du marché boursier mondial.

Malheureusement, les nouvelles données sont encore relativement limitées. Je n’ai pu trouver que des données allant de 1970 à 2023. De 1871 à 2023, les rendements des actions mondiales ont suivi les rendements des actions américaines. Tous les prix sont exprimés en USD.

À l’avenir, j’aimerais trouver davantage de données historiques antérieures à 1970. Mais en attendant, j’ai pensé que cela donnerait déjà des résultats intéressants.

Les simulations

Là encore, je vais effectuer mes simulations habituelles dans le cadre de l’étude Trinity. Comme toutes mes données sont mensuelles, je teste chaque mois de départ possible dans l’ensemble de données. La simulation est effectuée avec une inflation, des retraits et des rendements mensuels pour chacun de ces points de départ.

À la fin de la période, si le portefeuille a encore de l’argent, il est considéré comme un succès ; c’est un échec. Ainsi, une fois que tous les points de départ ont été évalués, nous pouvons obtenir un taux de réussite moyen, qui nous indique la probabilité de terminer la retraite avec succès.

Toutes les simulations utilisent ces paramètres :

- Le portefeuille est rééquilibré chaque année

- Tous les retraits sont effectués mensuellement

- Prise en compte de l’inflation américaine

- Un TER de 0,1% est pris en compte

Stocks ex-uS uniquement

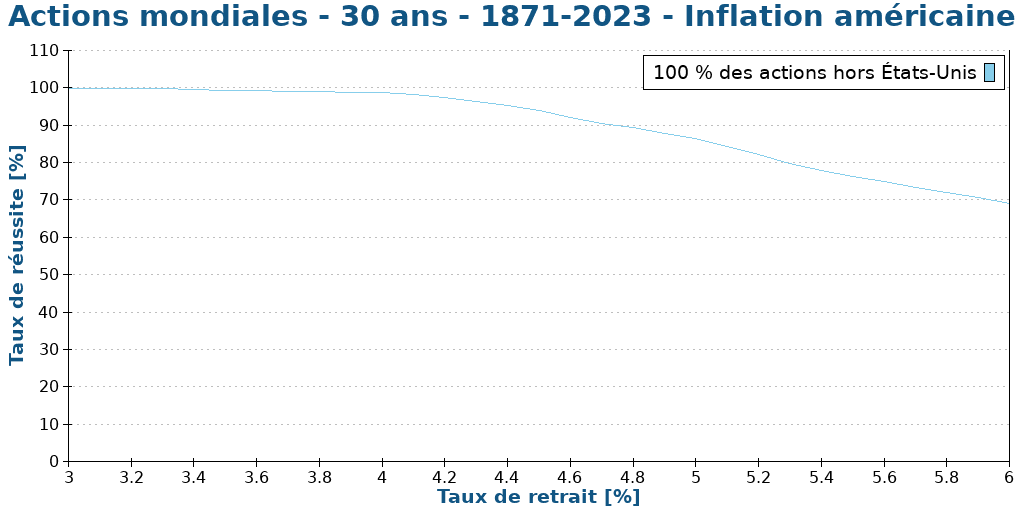

Tout d’abord, nous n’utiliserons que des actions mondiales (c’est-à-dire pas d’actions américaines). Une durée de 30 ans est un bon point de départ.

Nous pouvons constater que sur 30 ans, l’utilisation d’actions ex-US aurait été très sûre, même avec un taux de retrait supérieur à 4 %.

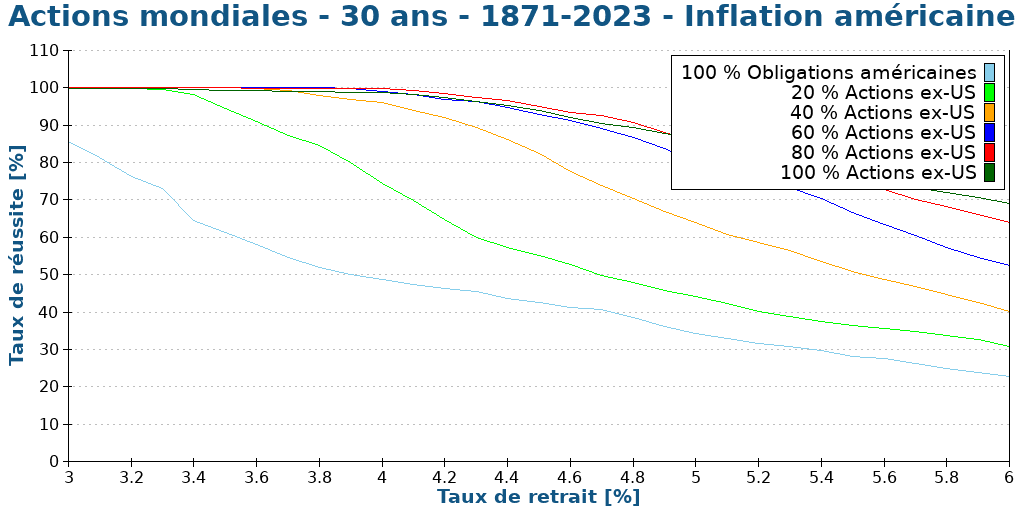

De nombreuses personnes utilisent une combinaison d’actions et d’obligations. Malheureusement, je ne dispose pas de données historiques sur les obligations ex-US. J’utiliserai donc plutôt des obligations américaines. Nous pouvons ainsi vérifier différents portefeuilles. Voici donc le même graphique, mais avec une combinaison différente de portefeuilles.

Comme prévu, l’utilisation d’une allocation aux actions inférieure à 60 % donne de mauvais résultats. Toutefois, il est intéressant de constater que les résultats sont assez similaires à ceux des actions américaines. Nous obtiendrions un taux de réussite décent même avec un taux de retrait de 5 %.

En règle générale, la plupart des portefeuilles permettent d’atteindre facilement 30 ans de retraite. Toutefois, il est plus intéressant d’examiner des périodes de retraite plus longues. Nous pouvons donc examiner les résultats sur 40 ans.

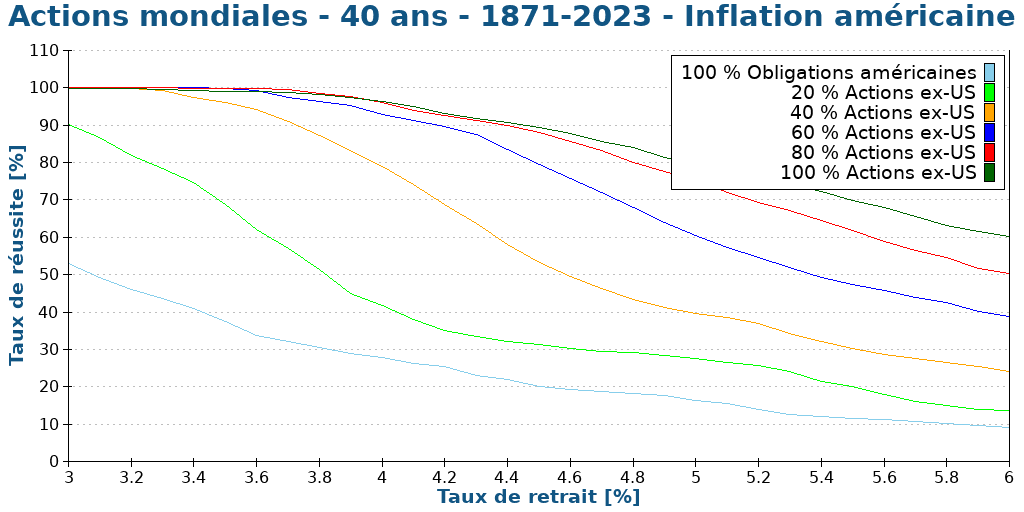

Avec un taux de retrait de 4 %, nous obtiendrions encore un taux de réussite de plus de 90 % avec au moins 60 % d’actions. Tout portefeuille inférieur à cette quantité d’actions doit être assorti d’un taux de retrait plus faible.

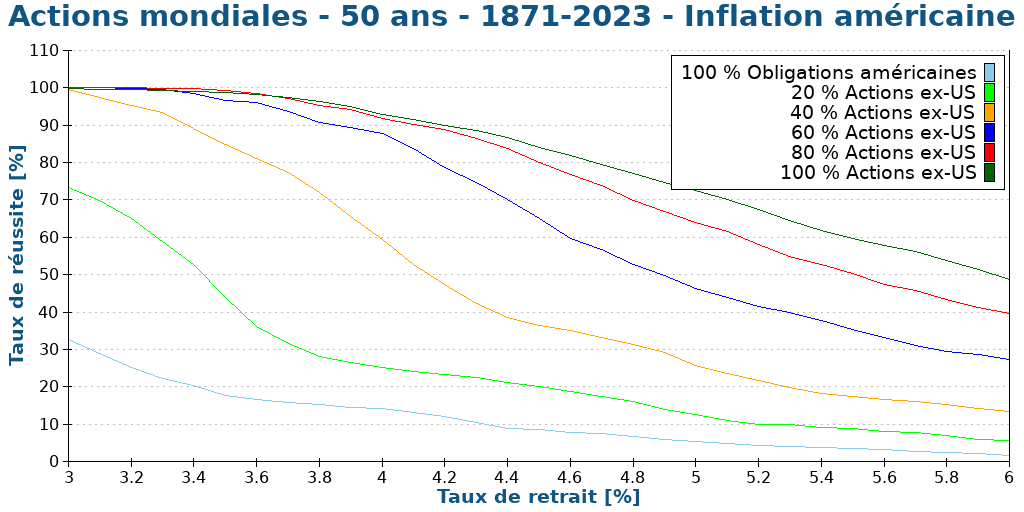

Nous nous pencherons également sur les retraites à 50 ans.

Comme prévu, les rendements sont tous inférieurs. Comme prévu, les meilleurs résultats sont toujours obtenus en utilisant 100 % des stocks. Cela ne signifie pas que les obligations sont inutiles ; les obligations obtiendront de meilleurs résultats si l’on considère la pire durée. Mais pour ce qui est du taux de réussite uniquement, les actions excellent.

Jusqu’à présent, cela montre que l’utilisation d’actions ex-US et d’obligations américaines peut conduire à d’excellents résultats, même avec un taux de retrait de 4 %.

Actions mondiales et actions américaines

Les actions mondiales sont vraiment intéressantes, mais dans notre cas, nous n’avons pris en compte que les actions ex-US. Ainsi, pour couvrir entièrement le marché boursier mondial, nous devons combiner les actions ex-US et les actions américaines.

En théorie, nous ne devrions pas avoir à trouver l’allocation adéquate pour chacun d’entre eux. En effet, nous pouvons utiliser l’indexation pour choisir l’allocation appropriée. Actuellement, les États-Unis représentent environ 60 % du marché boursier mondial. C’est donc ce que la plupart des investisseurs indiciels utilisent. Cependant, nous pouvons vérifier les deux groupes indépendamment et tester différents portefeuilles puisque nous disposons des données.

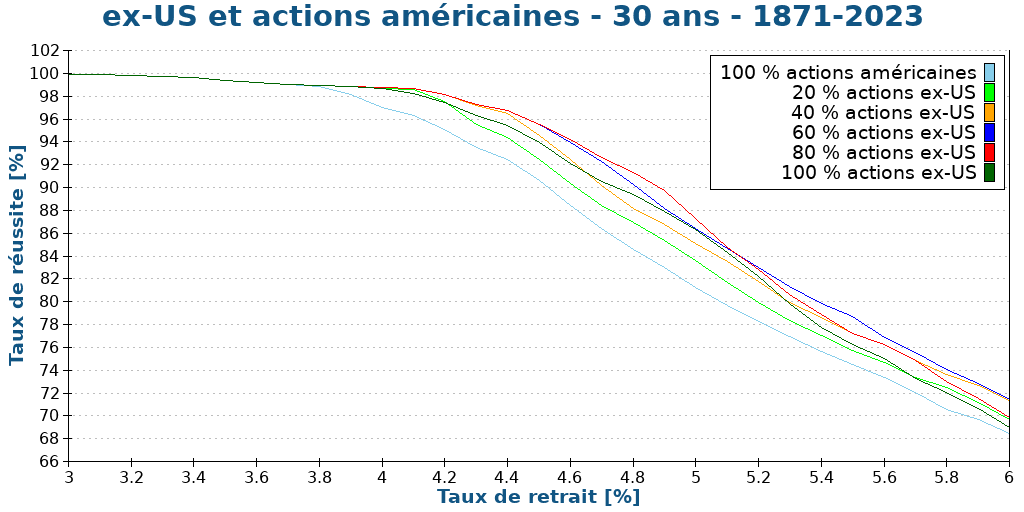

Nous repartons donc avec 30 ans de retraite.

Le premier élément intéressant que l’on peut tirer de ces résultats est que le portefeuille le plus mauvais est composé à 100 % d’actions américaines. C’est surprenant, car je m’attendais à ce que les actions américaines soient les plus performantes, étant donné qu’elles ont généralement des rendements supérieurs à la moyenne. Mais c’est un bon signe pour la diversification!

L’autre fait intéressant est que le portefeuille 100 % actions ex-US n’est pas le meilleur. Je m’y attendais, mais c’est, encore une fois, une bonne nouvelle pour la diversification.

On constate également que les résultats avant le taux de retrait de 4 % sont très similaires, ce qui ne permet pas de distinguer ces différents portefeuilles. Les résultats obtenus avec des taux de retrait plus élevés sont plus intéressants.

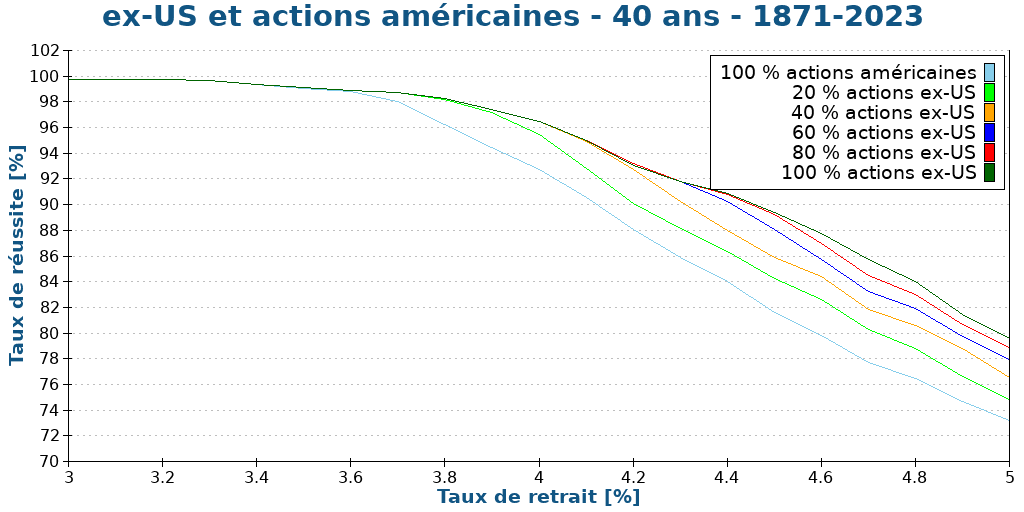

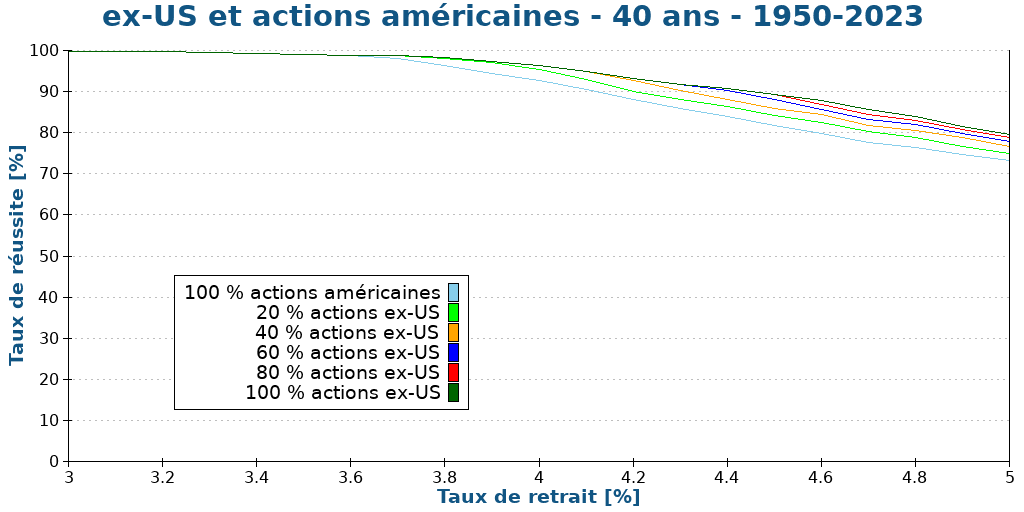

Mais avant de les comparer en détail, nous devrions voir ce qui se passe après 40 ans pour mieux distinguer les différences. J’ai également réduit le taux de retrait maximal à 5 % pour le rendre plus visible. Ce taux de retrait est déjà très agressif, il est donc très peu probable que l’on aille plus loin.

On constate que les mêmes conclusions s’appliquent pour l’essentiel aux retraites de 40 ans. Le portefeuille composé à 100 % d’actions américaines reste le moins performant en termes de taux de réussite.

Toutefois, après un taux de retrait de 4,4 %, le portefeuille 100 % actions ex-US devient le meilleur avec un taux de réussite de quelques pour cent. Les différences entre les différents portefeuilles sont également un peu plus marquées.

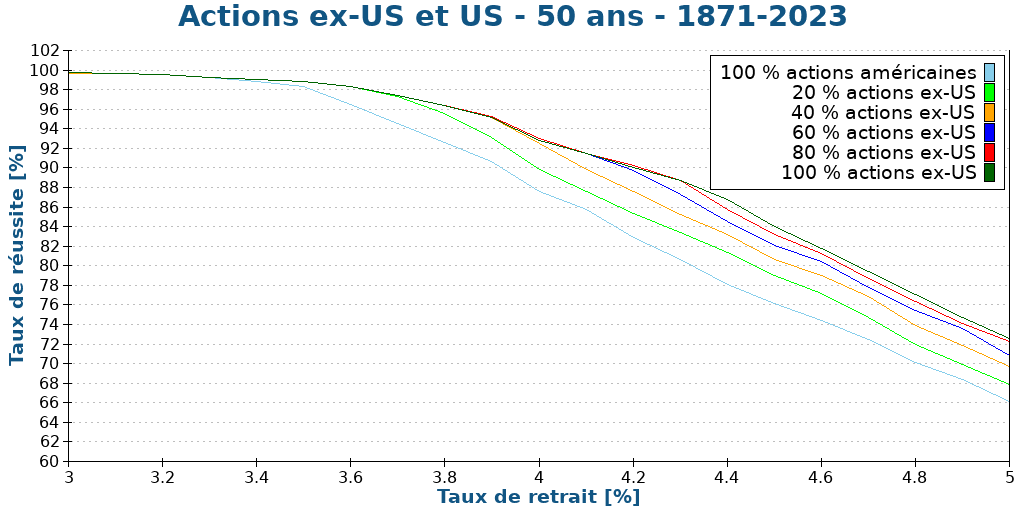

Enfin, nous pouvons étendre ce test à 50 années de retraite.

On constate que le portefeuille le plus mauvais reste celui qui ne contient que des actions américaines. En outre, si vous restez en dessous du taux de retrait de 4 %, tout portefeuille comportant au moins 40 % d’actions hors États-Unis est plus ou moins identique. Au-delà, les écarts commencent à se creuser entre les différents portefeuilles.

Il est essentiel de mentionner qu’avec une retraite aussi longue, presque tous les tests commenceront avant 1970, ce qui signifie que la plupart des simulations commencent dans des périodes où il n’y a pas de différence dans les données et que les différences proviendront alors principalement de la fin de la période avec des données historiques pour les actions ex-US.

Même si nous ne disposons que d’une courte période, nous pouvons constater que les actions ex-US sont très intéressantes. Nous pouvons obtenir de très bonnes performances en utilisant au moins 40 % d’actions ex-US dans le portefeuille.

Périodes plus courtes

Étant donné que mon ensemble de données pour les actions ex-US est assez limité, j’ai également voulu explorer des périodes plus courtes pour voir si les différences entre les actions américaines et ex-US se creusent. J’ai donc refait mes expériences pour la période 1950-2023.

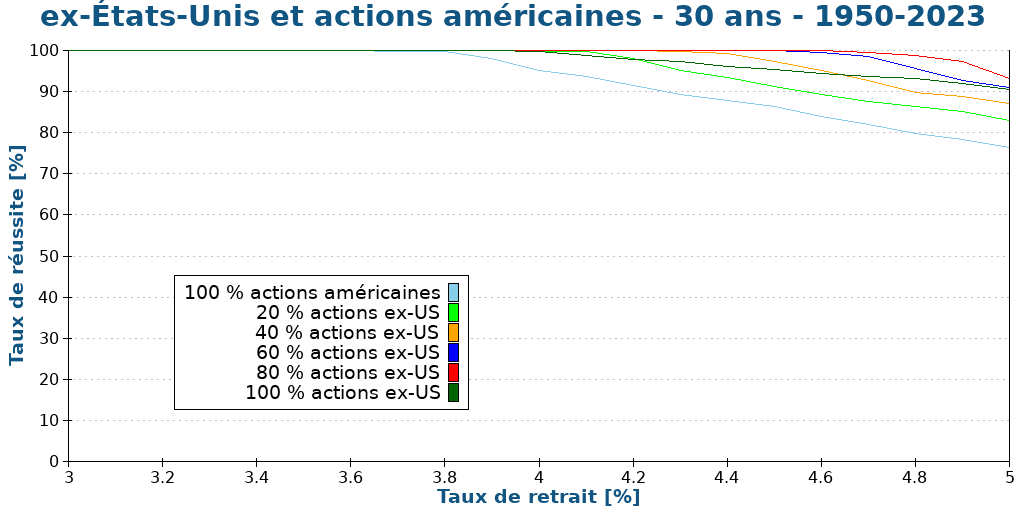

Nous pouvons commencer par 30 années de retraite au cours de cette période.

Comme prévu, l’ordre des différents portefeuilles est le même que précédemment. Cependant, ce qui est intéressant, c’est que les différences entre les résultats sont plus importantes qu’auparavant.

Nous pouvons constater que l’ajout d’actions ex-US au portefeuille peut améliorer de manière significative les taux de réussite. Par exemple, pour un taux de retrait de 4 %, le fait d’ajouter 20 % de produits ex-US augmente déjà le taux de réussite de 4 %.

Avec un taux de retrait de 5 %, l’ajout de 20 % d’actions hors États-Unis permet d’obtenir un taux de réussite d’environ 7 %. L’ajout de 80 % d’actions ex-US ajoute plus de 15 % de taux de réussite. Ces différences sont très importantes.

Bien sûr, 30 ans de retraite, c’est relativement court, et il est facile d’obtenir de bons taux de réussite. Nous devrions donc voir les différences sur 40 ans.

Dans ce cas, les résultats se sont quelque peu aplanis. Néanmoins, les différences sont encore plus significatives qu’elles ne l’étaient lorsque l’on considère l’ensemble de la période. Avec un taux de retrait de 5 %, la différence de taux de réussite entre les actions ex-US à 0 % et à 100 % est de 10 %. Et avec un taux de retrait de 4 %, la différence est encore de 6 %.

Lorsqu’il s’agit de planifier une longue retraite, ces différences peuvent avoir de l’importance.

Comparaison des rendements historiques

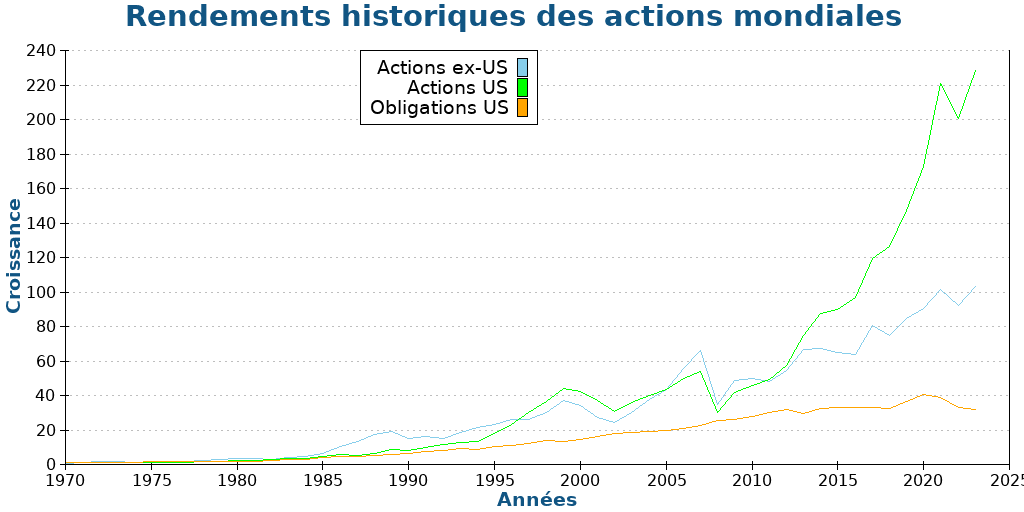

Pour mieux comprendre ces résultats, nous pouvons examiner les rendements historiques de nos trois classes d’actifs. Les données sur les stocks de mots n’étant disponibles que depuis 1970, j’ai représenté les données de 1970 à 2023.

Ces résultats sont extrêmement intéressants. La plupart des gens pensent que les actions américaines surpasseront largement les actions internationales. Toutefois, cette vaste surperformance n’a été observée qu’au cours des dix dernières années, de 2013 à 2023 environ. Auparavant, les actions mondiales se comportaient plus ou moins au même niveau que les actions américaines (au moins depuis 1970).

Ainsi, posséder des actions mondiales avant 2013 ne signifiait pas perdre beaucoup en retour. La surperformance significative enregistrée depuis 2013 pourrait ne pas durer longtemps. Cela me conforte dans l’idée qu’une diversification complète en actions mondiales est préférable à une allocation importante en actions américaines.

Bien entendu, si la valeur des actions américaines augmente rapidement, il en va de même pour le poids des actions mondiales. Ainsi, les indices pondérés en fonction de la capitalisation boursière comportent toujours un biais important en faveur des États-Unis.

Conclusion

Bien que nous disposions de données historiques limitées, il semble que les actions internationales fonctionnent plutôt bien. Historiquement, les actions ex-US ont eu de bons résultats. La combinaison d’actions américaines et ex-américaines permet d’obtenir d’excellentes performances en vue d’une retraite anticipée.

La tendance s’est inversée depuis une dizaine d’années. En effet, au cours de la dernière décennie, les actions américaines ont fortement surpassé les actions non américaines. Mais comme nous ne connaissons pas l’avenir des actions, la surperformance sur dix ans n’est pas pertinente.

Même si certains résultats semblent suggérer que les actions ex-US sont meilleures que les actions américaines pour la retraite anticipée, nous ne devrions pas non plus nous concentrer sur un portefeuille ex-US complet. Les États-Unis représentent une part très importante du marché boursier mondial et nous ne devrions pas les ignorer.

Pour moi, cela confirme la nécessité d’une diversification internationale. Je me sens plus en sécurité en ayant dans mon portefeuille des actions américaines et ex-américaines, en plus de ma préférence nationale. Cela plaide fortement en faveur d’une diversification internationale.

Que pensez-vous de ces résultats ? Avez-vous des suggestions sur la prochaine simulation de retraite que je devrais faire ?

Téléchargez cet e-book et optimisez vos finances et économisez de l'argent en utilisant les meilleurs services financiers disponibles en Suisse!

Télécharger l'e-book GRATUIT