Vous devez investir chaque mois et non chaque trimestre

| Mis à jour: |(Information: certains des liens ci-dessous peuvent être des liens d'affiliation)

J’ai lu récemment une recommandation de n’investir qu’une fois par trimestre au lieu de le faire plus fréquemment. Investir tous les trimestres est un mauvais conseil, et je vais vous expliquer pourquoi dans cet article.

Comme je dispose de beaucoup de données, j’ai pensé que la meilleure façon de les fournir serait d’effectuer des simulations. Et c’est ce que j’ai fait !

Dans cet article, je vais vous montrer pourquoi vous devez investir chaque mois et pas moins souvent que cela.

Investir chaque mois

Chaque mois, je transfère l’argent restant sur mon compte de courtage après avoir payé mes factures mensuelles. Et dès que l’argent arrive sur mon compte de courtier, je l’investis en bourse. Je n’investis que dans un seul Exchange Traded Fund (ETF) par mois.

Cette stratégie est simple, mais elle fonctionne très bien. Et contrairement à ce que les gens croient, cela me prend très peu de temps. Cela ne me prend pas plus de 10 minutes par mois.

J’ai toujours recommandé à mes lecteurs d’investir tous les mois et pas moins fréquemment.

Mais il y a d’autres avantages à cela que la simplicité et la facilité. En investissant l’argent que vous avez, vous êtes toujours investi sur le marché. Vous ne devez pas attendre plusieurs mois pour que cet argent soit investi. Cela signifie que votre argent n’attend pas avec un taux d’intérêt nul sur votre compte bancaire. Au lieu de cela, il peut obtenir des rendements du marché boursier plus tôt. Et il est bien plus facile de créer une habitude lorsque vous la créez plus fréquemment.

Pour moi, il est clair que les gens perdent de l’argent lorsqu’ils investissent tous les trimestres au lieu de tous les mois. Mais jusqu’à présent, je n’ai jamais fait les simulations. Il est temps de changer cela !

Nous découvrirons exactement combien les investisseurs trimestriels perdent par rapport aux investisseurs mensuels!

Différences dans les fréquences d’investissement

La meilleure façon de savoir si investir tous les mois ou tous les trimestres fait une différence est d’effectuer des simulations ! Et il s’avère que je dispose d’une multitude de données historiques !

J’ai recueilli beaucoup de données pour mes simulations de l’étude Trinity. J’ai les rendements mensuels du marché boursier américain de 1871 à 2019. Je peux donc utiliser ces données pour voir la différence entre les différentes fréquences d’investissement.

Nous commençons par le portefeuille moyen après dix ans d’investissement. L’investisseur investit 1000 USD par mois. Si la fréquence d’investissement est de deux mois, l’investisseur attendra deux mois et investira 2000 USD. Et si la fréquence est de six mois, l’investisseur attendra six mois et investira 6000 USD. A la fin de la période de simulation, je prendrai en compte la valeur moyenne du portefeuille.

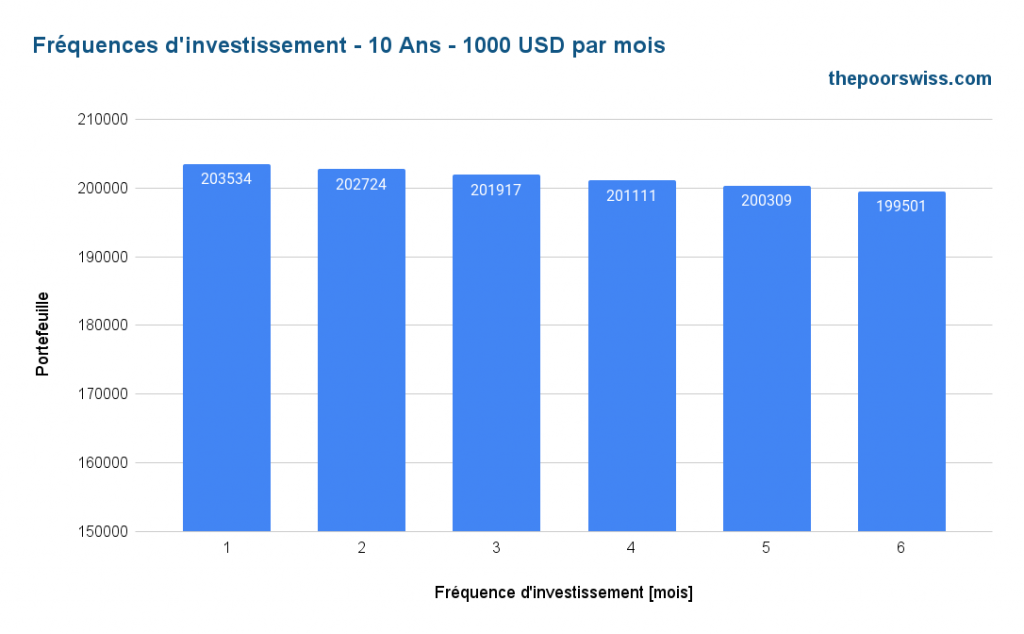

Voici donc la différence après dix ans d’investissement :

Après dix ans, si vous investissez une fois par trimestre, vous avez déjà perdu 1617 USD. Et si vous investissez encore moins fréquemment tous les six mois, vous avez perdu 4033 USD ! Et c’est seulement en investissant 1000 USD chaque mois.

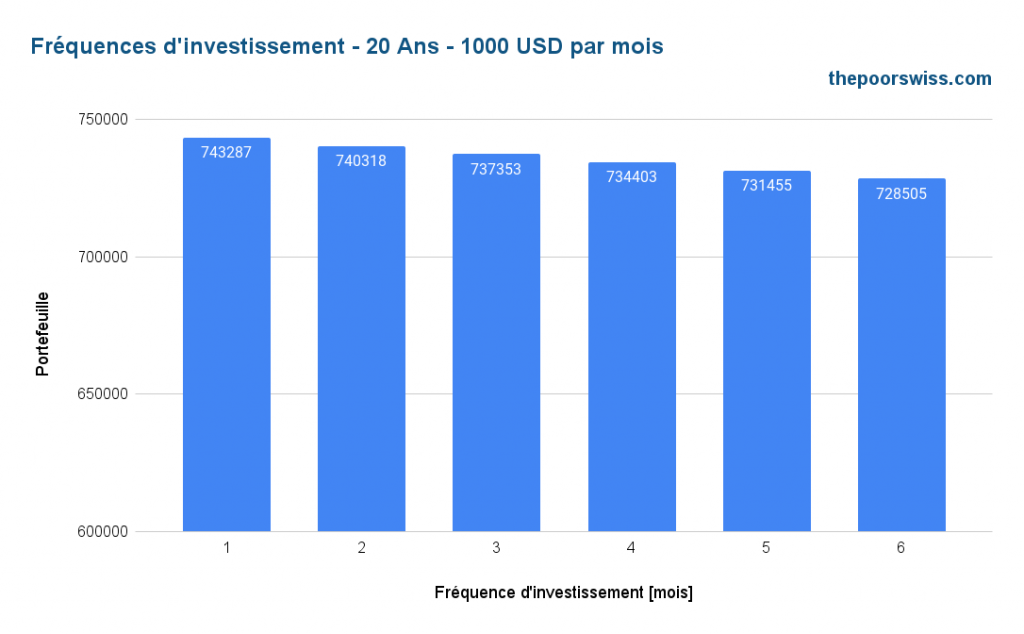

Voici ce qui se passe après 20 ans.

Après 20 ans, l’investisseur trimestriel a perdu 5934 USD par rapport à l’investisseur mensuel. Pour la plupart des gens, cela représente plus d’un mois de dépenses mensuelles. L’investisseur trimestriel a donc déjà perdu un mois !

Et si nous investissions davantage ?

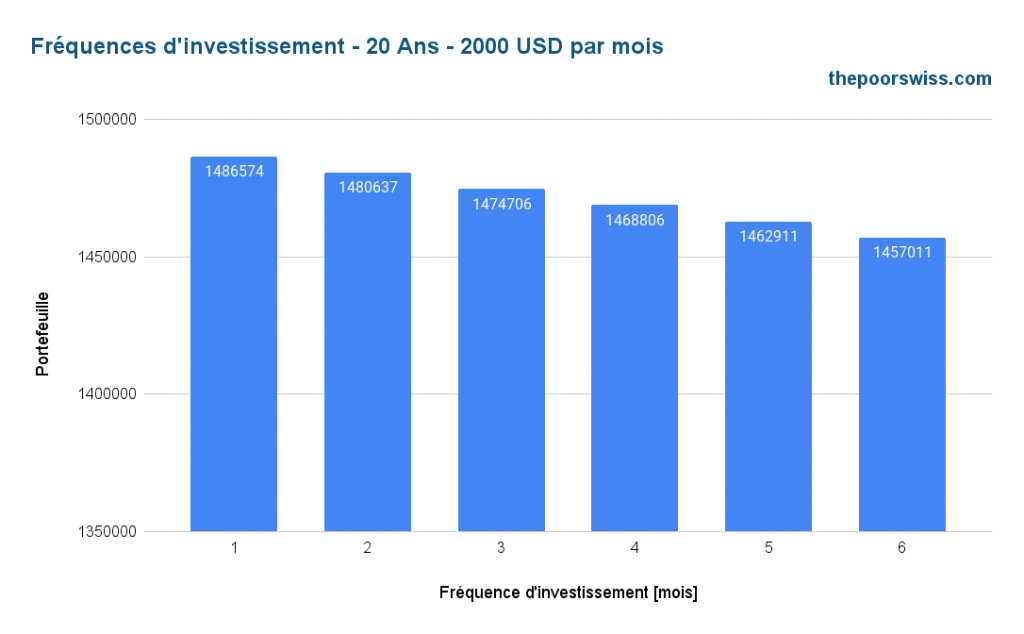

Jusqu’à présent, nos scénarios n’investissaient que 1000 USD par mois. Voici ce qui se passe si nos investisseurs placent 2000 USD par mois.

Lorsque nous investissons davantage chaque mois, les différences sont plus importantes entre chaque fréquence d’investissement. En investissant chaque trimestre au lieu de chaque mois, notre investisseur perd 11868 USD ! C’est au moins deux mois de dépenses mensuelles gaspillées !

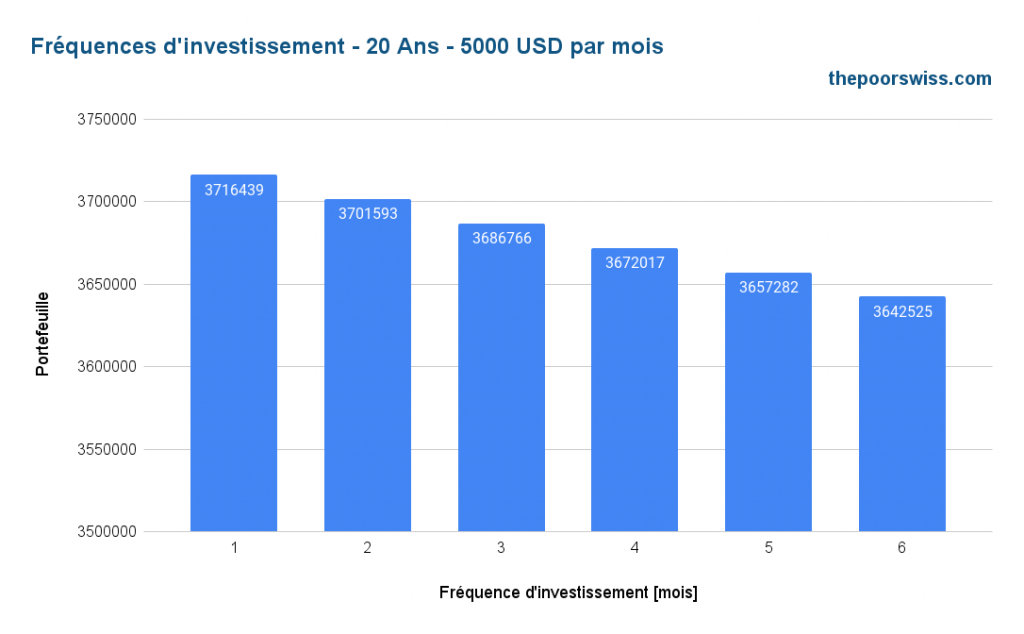

Enfin, nous passons à 5000 USD par mois.

Sur 20 ans, en investissant tous les trimestres au lieu de tous les mois, notre investisseur a perdu 29673 USD ! Pour la plupart des gens, cela représente la moitié d’une année de dépenses mensuelles. Je suis sûr que cela ne vaut pas les quelques minutes gagnées chaque trimestre !

Et dans le pire des cas ?

Jusqu’à présent, nous avons vu la valeur moyenne du portefeuille et, donc, la perte moyenne de chaque fréquence d’investissement par rapport à un investissement mensuel. Mais nous pouvons aussi envisager le pire des cas. Par « worst case », j’entends la pire perte possible pour une fréquence d’investissement différente de chaque mois.

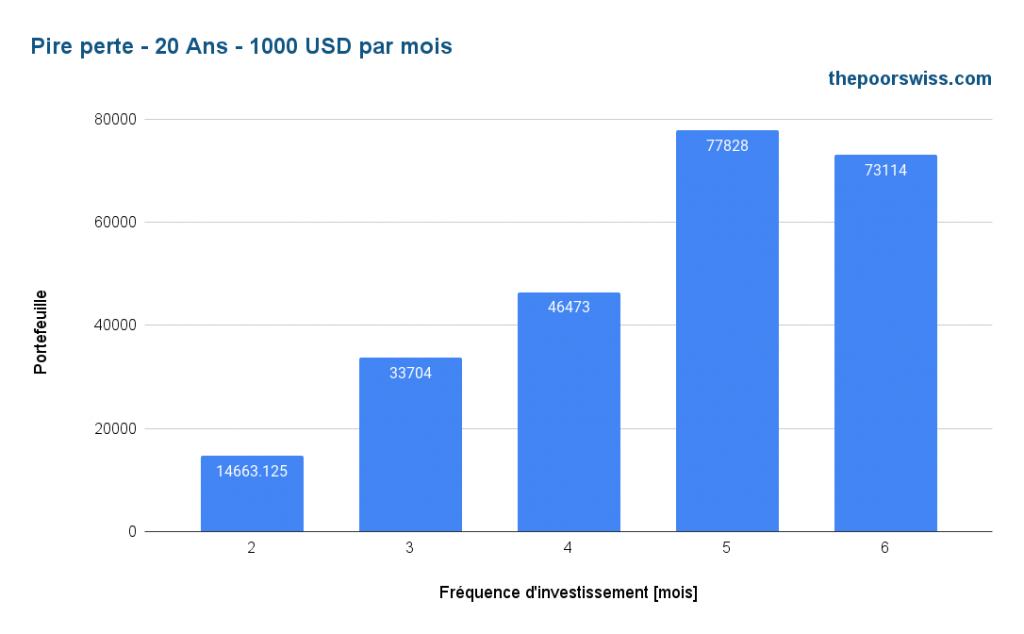

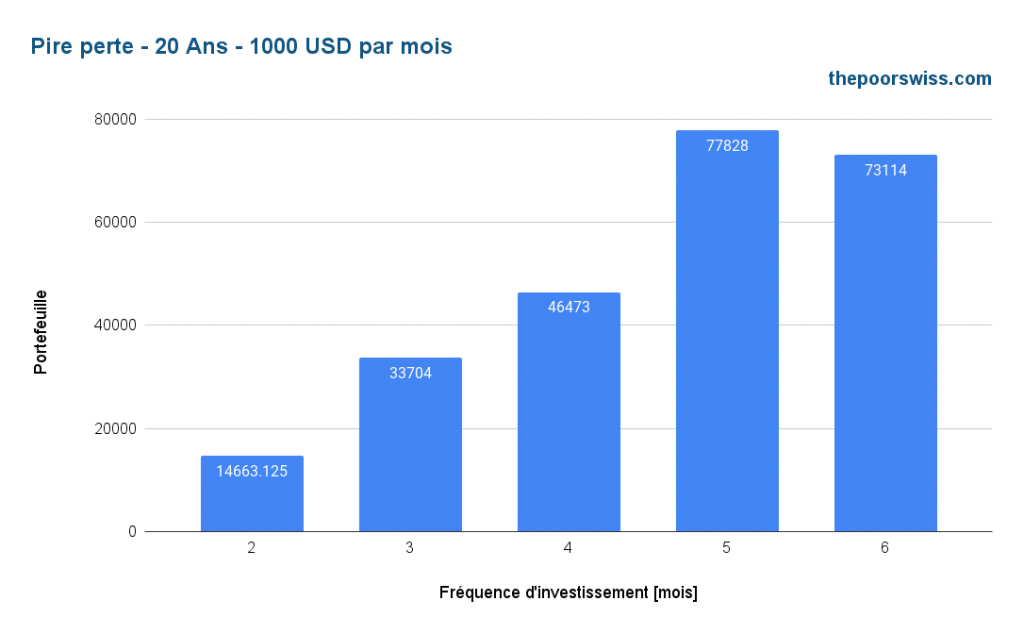

Voici la pire perte possible après 20 ans et 1000 USD d’investissement mensuel.

En investissant trimestriellement, la pire perte que vous pourriez subir est de 33704 USD. Avec seulement 1000 USD d’investissement par mois, c’est déjà une perte importante.

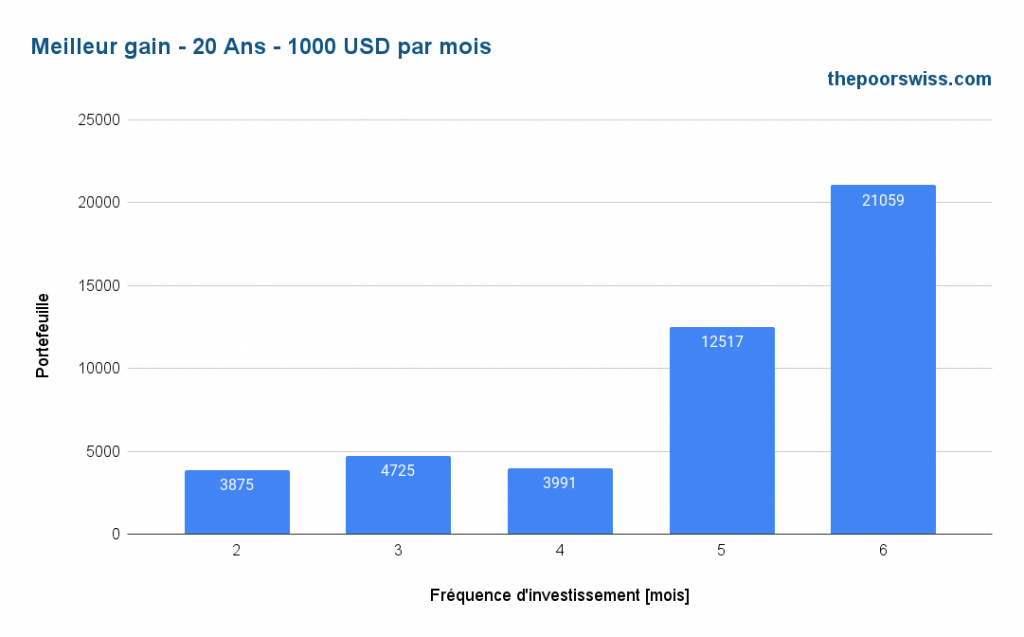

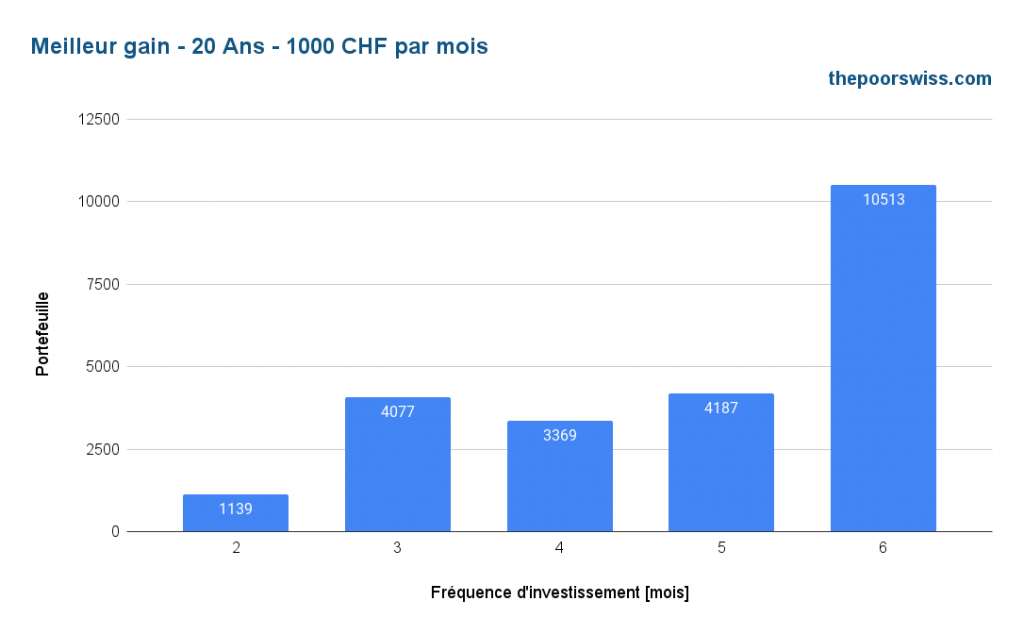

Bien sûr, nous devons examiner le meilleur des cas. Certaines années, il est préférable d’investir moins fréquemment.

Voici donc les meilleurs gains possibles après 20 ans avec 1000 USD par mois.

En investissant trimestriellement, le meilleur cas serait de gagner 4725 USD après 20 ans.

Nous pouvons donc résumer ce scénario. Après 20 ans et 1000 USD investis par mois, en investissant trimestriellement :

- En moyenne, vous perdriez 5’934 USD.

- Dans le pire des cas, vous perdriez 33’704 USD.

- Dans le meilleur des cas, vous gagnerez 4’725 USD.

Je ne sais pas ce qu’il en est pour vous, mais vu que nous perdons de l’argent en moyenne et que le pire est sept fois plus important que le meilleur, je peux facilement dire qu’investir chaque mois présente des avantages considérables par rapport à un investissement trimestriel. Et il en va de même pour toute stratégie d’investissement moins fréquente.

Qu’en est-il du marché boursier suisse ?

Jusqu’à présent, nous avons parlé du marché boursier américain. Nous pouvons effectuer les mêmes simulations sur le marché des actions suisses. Je dispose également des données relatives à la Bourse suisse de 1924 à 2019.

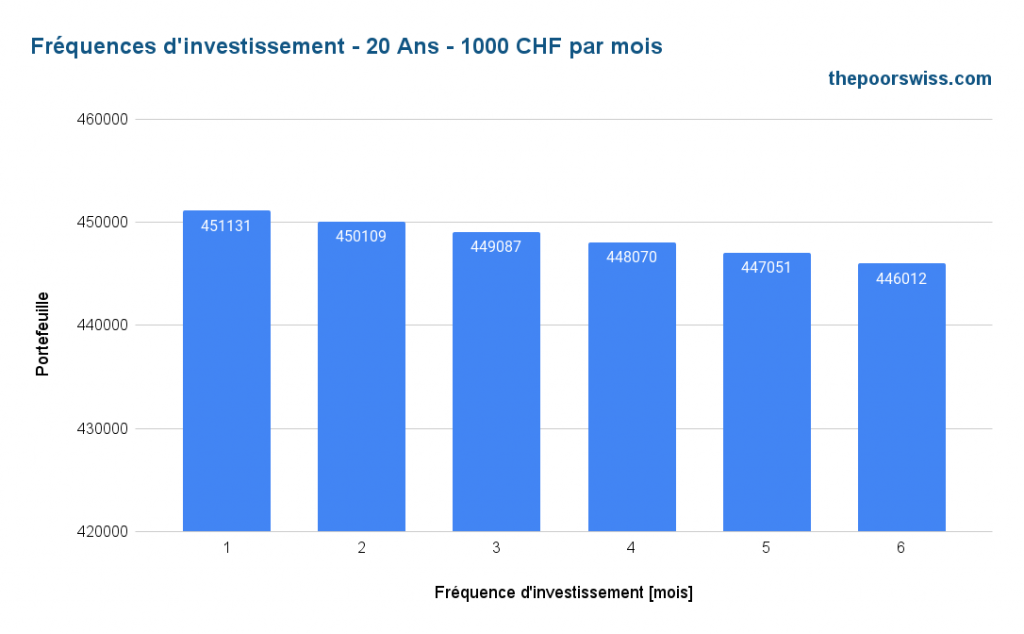

Nous effectuons donc la même simulation pendant 20 ans en investissant 1000 CHF par mois sur le marché boursier suisse.

En moyenne, un investisseur sur le marché boursier suisse perdrait 2044 CHF après 20 ans. Il est moins important que le marché boursier américain. La raison en est que le marché boursier suisse a un rendement inférieur à celui du marché boursier américain.

Voici le cas le plus défavorable pour le même scénario :

La pire perte pour un investissement trimestriel serait de 9522 CHF après 20 ans. Encore une fois, c’est moins important que pour les États-Unis, mais cela reste une somme importante.

Enfin, nous examinons le cas le plus favorable pour le même scénario :

Ainsi, le meilleur gain serait de 4077 CHF après 20 ans.

Nous disposons maintenant de tous les chiffres pour résumer les différences entre un investissement trimestriel de 3 000 CHF sur le marché boursier suisse et un investissement mensuel de 1 000 CHF après 20 ans :

- En moyenne, vous perdriez 2’044 CHF.

- Dans le pire des cas, vous perdriez 9’522 CHF.

- Dans le meilleur des cas, vous gagnerez 4’077 CHF.

Encore une fois, en moyenne, nous perdons de l’argent, et le pire des cas est plus important que le meilleur des cas. Il vaut donc mieux investir tous les mois dans la Bourse suisse que tous les trimestres.

Qu’en est-il des frais ?

L’un des arguments des investisseurs trimestriels est qu’ils veulent réduire les frais. Nous pouvons donc constater la différence de frais entre les différentes fréquences d’investissement.

J’ai déjà un calculateur pour DEGIRO et Interactive Brokers, je peux donc aussi l’utiliser. Pour cette comparaison, je n’utiliserai que les comptes DEGIRO Basic et Interactive Brokers Tiered car ils sont les moins chers. Je prendrai en compte les frais des ETF pour les deux marchés (nous ne tiendrons pas compte du fait que DEGIRO nous a exclus du marché américain des ETF). Et la dernière recommandation que j’ai vue à propos de l’investissement trimestriel concernait l’utilisation d’Interactive Brokers, le courtier le moins cher pour les investisseurs suisses.

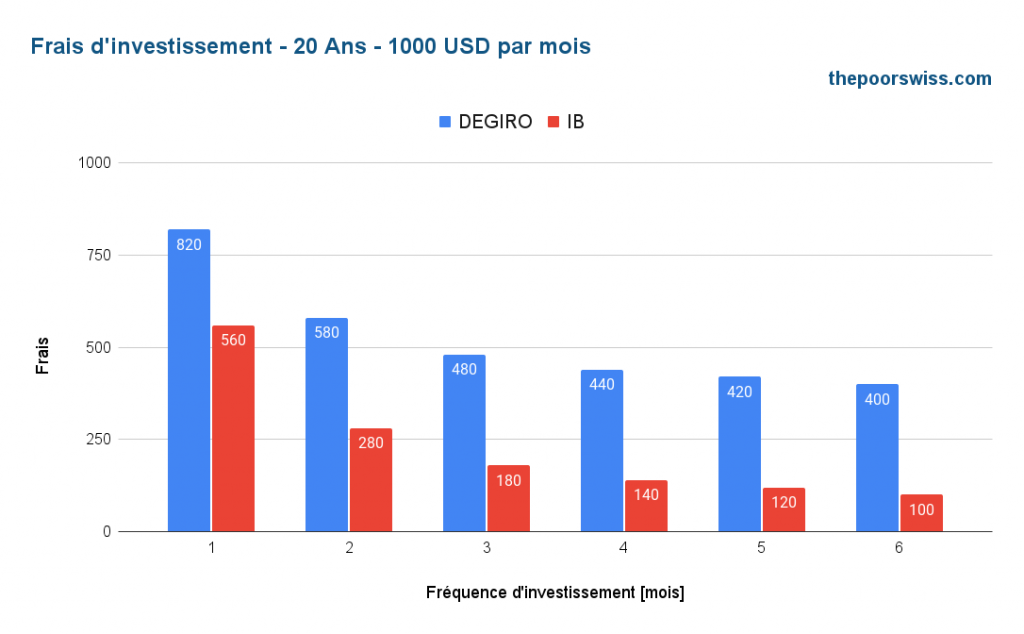

Nous commençons par le marché boursier américain. Nous pouvons examiner les frais pour 20 ans avec ces deux courtiers et 1000 investissements mensuels :

Ces résultats présentent plusieurs faits intéressants. Premièrement, nous pouvons confirmer que le fait d’investir moins fréquemment entraîne des frais moins élevés. Mais c’est logique puisque la plupart des courtiers ont des frais fixes. Ce qui est également intéressant, c’est qu’il n’y a pratiquement pas de réduction après le quatrième mois. Il n’est donc pas logique de réduire la fréquence à moins d’un trimestre.

En investissant sur le marché boursier américain tous les trimestres au lieu de tous les mois, un investisseur peut économiser 340 CHF sur 20 ans avec DEGIRO et 380 CHF avec Interactive Brokers. Ces économies représentent moins de 20 CHF par an.

Il faut mettre cela en perspective avec la perte moyenne de 5’934 USD après 20 ans. Pour économiser au maximum 380 CHF, vous sacrifiez 5934 USD! J’espère que vous vous rendez compte que cela n’a pas de sens. Et n’oubliez pas que cela ne concerne que les 1000 USD investis mensuellement. La différence est encore plus grande pour plus d’investissements !

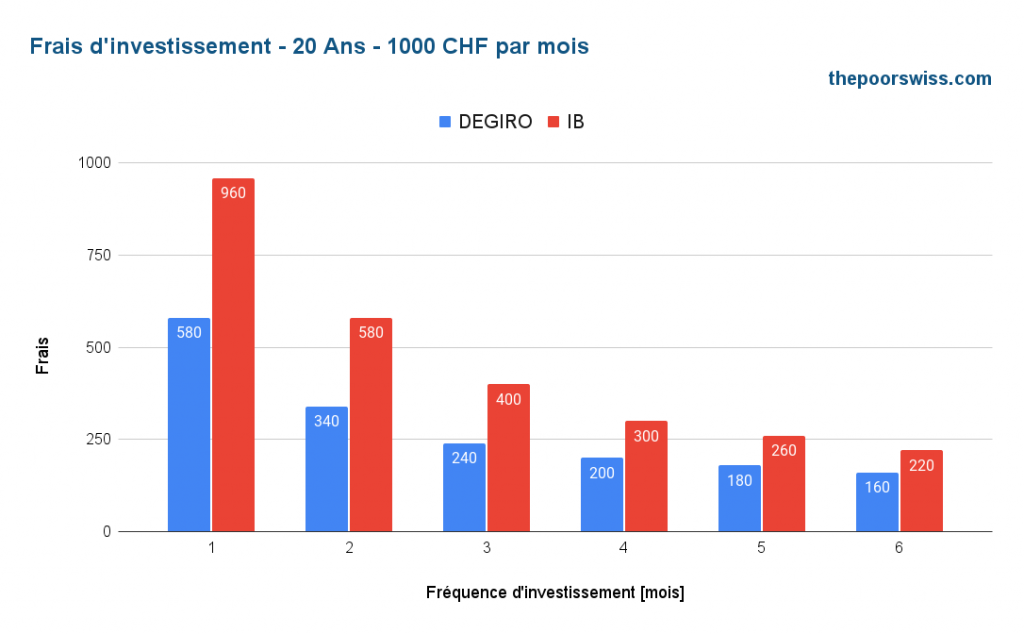

Mais peut-être que la Bourse suisse est différente. Voici les frais pour 20 ans d’investissement sur le marché boursier suisse.

Pour la Bourse suisse, nous pouvons constater que DEGIRO est moins cher qu’Interactive Brokers. Cela ne rend pas DEGIRO moins cher pour un investisseur suisse puisque nous investissons davantage aux États-Unis qu’en Suisse. Mais il est tout de même intéressant de le noter.

En investissant sur le marché boursier américain tous les trimestres au lieu de tous les mois, un investisseur peut économiser 340 CHF sur 20 ans avec DEGIRO et 560 CHF avec Interactive Brokers. Ces économies représentent moins de 30 CHF par an. Mais nous pouvons constater que nous pouvons économiser un peu plus sur le marché boursier suisse que sur le marché boursier américain.

Encore une fois, nous mettons cela en perspective avec la perte moyenne de 2’044 CHF après 20 ans. Pour épargner au maximum 560 CHF, vous sacrifiez 2044 CHF! Une fois de plus, il n’est pas judicieux d’investir tous les trimestres!

Conclusion

Comme vous pouvez le constater, vous n’économiserez pas d’argent en n’investissant pas tous les mois. Investir chaque mois est la stratégie la plus efficace!

Certaines personnes vous diront d’investir tous les trimestres plutôt que tous les mois. Mais vous perdrez de l’argent en investissant tous les trimestres. En effet, en laissant votre argent sur un compte bancaire, vous perdez sur les rendements du marché boursier. Et les frais de courtage que vous économisez ne sont pas négligeables par rapport à la perte.

Certains diront que vous gagnerez du temps en investissant chaque trimestre. Mais honnêtement, si vous n’êtes pas prêt à investir un quart d’heure par mois pour acheter un ETF (beaucoup moins que cela en général), vous n’êtes pas assez motivé ! Il vaut vraiment la peine de consacrer quelques heures par an à investir correctement en bourse (et à votre argent).

Et si vous pensez que cela prend trop de temps, vous devriez envisager d’automatiser vos investissements.

À quelle fréquence investissez-vous ?

Téléchargez cet e-book et optimisez vos finances et économisez de l'argent en utilisant les meilleurs services financiers disponibles en Suisse!

Télécharger l'e-book GRATUIT

Sujet très intéressant et ultra détaillé. Et à l’inverse, investir trop souvent va coûter plus cher en frais mais est ce que cela serait quand même gagnant d’investir 2 fois par mois par exemple ?

J’imagine que ça donne de mauvaise habitude de trop regarder les marché peut être.

Bonne question. Ca va dépendre de combien vous investissez. En théorie, avec un investissement énorme et un salaire journalier, la meilleur stratégie est d’investir tous les jours.

En pratique, la plupart des gens en Suisse recoivent leur salaire une fois par mois, il est donc peu pratique d’investir plus fréquemment.

En plus, il est vrai que les frais peuvent vite faire mal, surtout suivant le courtier utilisé.

Je dirais donc que si vous êtes payé plus fréquemment et que vous pouvez investir un montant suffisamment important (400+?), ça vaudrait la peine d’investir jusqu’à une fois par semaine.

Bonjour,

Comment fais-tu pour investir la même somme chaque mois? Si tu fais ça en fonction du prix de l’ETF tu auras pas une action entière.

Est-ce un problème d’avoir des pourcentages d’actions au lieu d’entières ?

Merci d’avance pour ta réponse et ton excellent travail,

Bonjour Assane,

Je n’investis pas exactement la même chose car mes revenus et dépenses varient. Et j’achète toujours des actions entières car je n’aime pas les actions fractionnées.

Du coup, si j’ai VT à environ 90 CHF et CHSPI à environ 140 et que je dois investir 2000 CHF, ça ferait 22 actions VT et il resterait 20 CHF ou 14 actions CHSPI et il resterait 40 CHF.