Was ist die moderne Portfoliotheorie?

| Aktualisiert: |(Offenlegung: Einige der unten aufgeführten Links können Affiliate-Links sein)

Die moderne Portfoliotheorie (MPT) ist in der Welt der Anleger sehr beliebt. Viele Menschen gestalten ihre Anlageportfolios auf der Grundlage dieser Theorie.

Und auch einige Online-Dienste nutzen die moderne Portfoliotheorie, um Anlagedienstleistungen anzubieten. Dies ist zum Beispiel der Fall beim Inyova Robo-Advisor, der seine Portfolios auf dieser Theorie aufbaut.

Es ist also an der Zeit, genau zu lernen, was die moderne Portfoliotheorie ist und was sie für uns, die passiven Anleger, bedeutet.

Moderne Portfoliotheorie

Die moderne Portfoliotheorie wurde 1952 von Harry Markowitz entwickelt. Der Autor dieser Theorie erhielt 1990 den Nobelpreis für Wirtschaftswissenschaften für diese Theorie.

Diese Theorie wird von vielen Vermögensverwaltern bei der Zusammenstellung von Portfolios verwendet. Die Theorie definiert einen Rahmen für die Wahl einer Vermögensaufteilung.

Das wichtigste Motto der Theorie ist, dass es für ein bestimmtes Risikoniveau ein optimales Portfolio gibt. So kann jeder Anleger sein Risikoniveau wählen und auf dieser Grundlage ein Portfolio mit einer bestimmten Vermögensverteilung festlegen.

Wenn Sie alles über die Theorie erfahren möchten, können Sie die Originalarbeit mit dem Titel Portfolio Selection lesen. Das Originalpapier ist jedoch sehr mathematisch und ziemlich kompliziert. Ich hoffe, dass mein Artikel zugänglicher sein wird als das Originalpapier.

Wie funktioniert die Theorie?

Ziel dieser Theorie ist es, ein Portfolio zu entwickeln, das bei einem gegebenen Risikoniveau eine maximale Rendite erzielt.

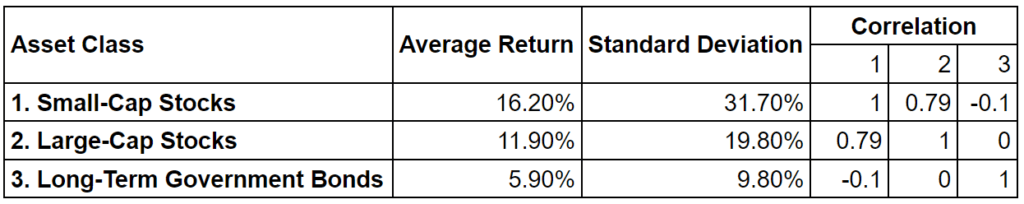

Zunächst müssen die Anlageklassen definiert werden, die bei der Analyse berücksichtigt werden sollen. Wir könnten zum Beispiel die folgenden Anlageklassen in Betracht ziehen:

- Small-Cap-Aktien

- Large-Cap-Aktien

- Langfristige Staatsanleihen

Dann benötigen Sie für jede dieser Anlageklassen drei Informationen:

- Die durchschnittliche Rendite der Anlageklasse

- Die Standardabweichung der Renditen

- Die Korrelation mit jeder der anderen Anlageklassen

Ich habe ein Beispiel mit historischen Daten für drei U.S.-Anlageklassen realisiert:

Dann können Sie mit der Bewertung von Portfolios für diese drei Anlageklassen beginnen. Sie werden viele mögliche Allokationen erstellen, die Ihr Portfolio repräsentieren werden.

Und für jedes dieser Portfolios müssen Sie zwei Dinge berechnen:

- Die durchschnittliche Rendite des Portfolios

- Die Volatilität des Portfolios

Die Formeln und die mathematischen Berechnungen für diese beiden Methoden finden Sie in der Originalarbeit.

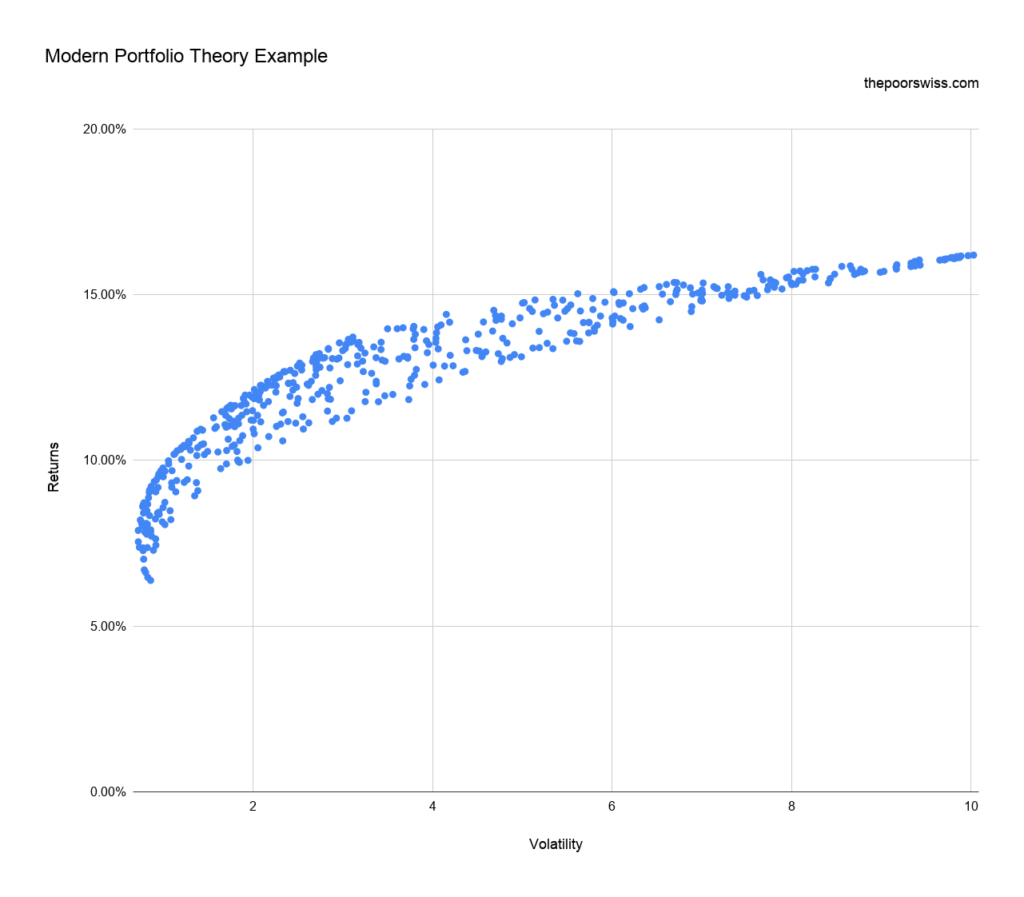

Sobald Sie diese beiden Zahlen haben, können Sie ein Diagramm erstellen, bei dem die Volatilität auf der horizontalen Achse und die Renditen auf der vertikalen Achse liegen. In meinem Fall ergibt sich daraus dieses Diagramm:

Die Effizienzgrenze

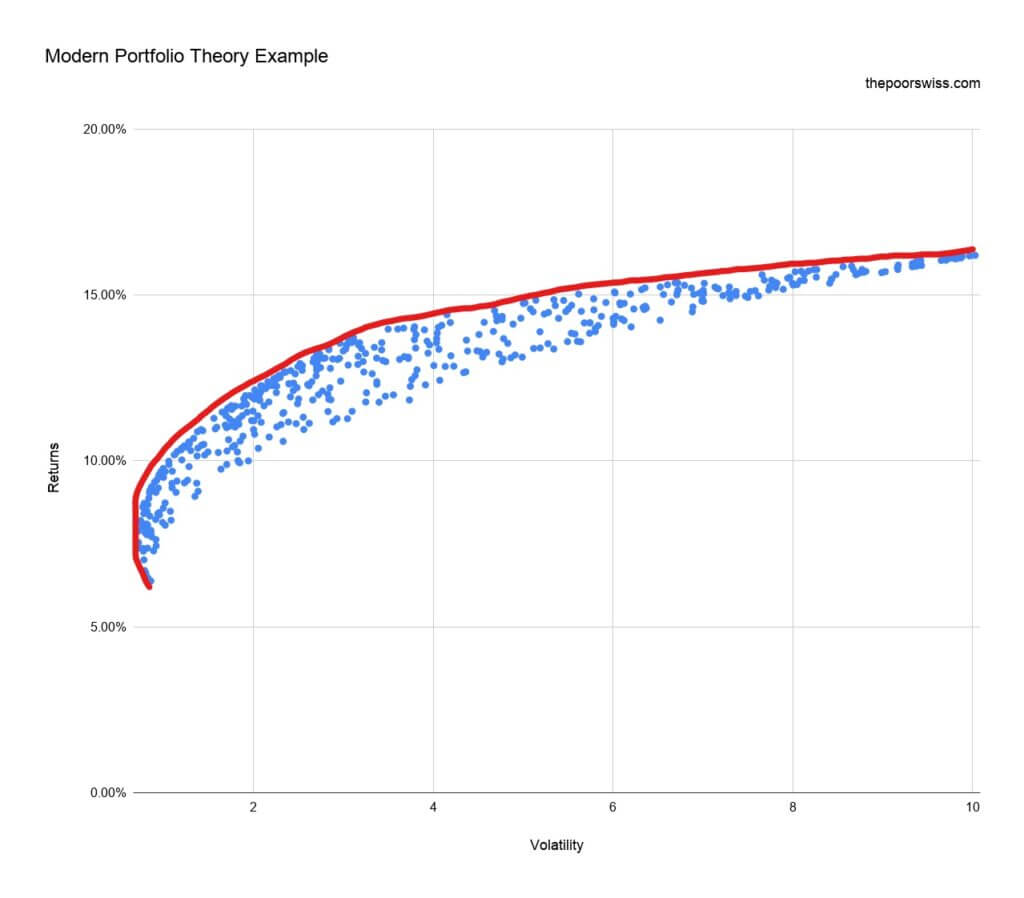

Bei einer gegebenen Rendite sind die Menschen nur an dem Portfolio mit der geringsten Volatilität interessiert. Sie interessieren sich also nur für die Portfolios auf der linken Seite einer jeden Zeile. Die Linie des interessanten Portfolios wird als „Efficient Frontier“ bezeichnet.

Hier ist dasselbe Diagramm mit eingezeichneter Effizienter Grenze (verzeihen Sie meine Zeichnung!):

Sie müssen also ein Portfolio auf dieser Linie mit einem bestimmten Risiko auswählen. Interessant an diesem Beispiel ist, dass man für etwa 10 % der Rendite eine sehr geringe Volatilität erhalten kann. Aber wenn Sie 15 % der Rendite wollen, verdreifachen Sie Ihre Volatilität.

Nach dieser Theorie gibt es für jedes gegebene Risiko ein optimales Portfolio.

Probleme mit der Theorie

Seit ihren Anfängen in den 1950er Jahren gibt es einige Leute, die Probleme mit dieser Theorie haben.

Eines der Hauptprobleme bei dieser Theorie ist, dass sie sich auf die Varianz konzentriert. Die Theorie konzentriert sich auf die Minimierung der Varianz. Aber in der Praxis ist den Menschen die Varianz egal. Den Menschen ist die maximale Inanspruchnahme wichtig. So stört es beispielsweise niemanden, wenn eine seiner Aktien um 30 % steigt, auch wenn dies eine erhebliche Abweichung darstellt. Andererseits sind die Menschen sehr besorgt, wenn ihr Portfolio um 30 % sinkt. Die Menschen wollen den Drawdown minimieren, nicht die Varianz.

Ein weiteres Problem mit der Theorie ist, dass sie davon ausgeht, dass die Renditen von einem Jahr zum anderen unabhängig sind. In der Praxis ist diese Annahme nicht zutreffend. Die Märkte haben oft einen Trend in eine Richtung.

Ein weiteres offensichtliches Problem ist, dass das gesamte Modell auf prognostizierten Werten für den Aktienmarkt beruht. Und es gibt keine Möglichkeit, sie auf lange Sicht genau vorherzusagen. Daher verwenden die meisten Menschen historische Daten, um diese Werte zu ermitteln und über das Portfolio zu entscheiden. Und manchmal ändern sie diese Werte für die voraussichtliche Zukunft. Aber alle Entscheidungen beruhen auf derzeit unbekannten Variablen.

Der MPT findet das optimale Portfolio für das vom Kunden gewünschte Risiko. Und die Anlageklassen werden im Allgemeinen vom Kunden ausgewählt. Das Problem bei dieser Wahl ist jedoch, dass die Anleger stark voreingenommen sind. Das optimale Portfolio orientiert sich also stark an den Wünschen des Kunden und nicht unbedingt an seinen Bedürfnissen.

Schließlich treten in der Praxis außergewöhnliche (nicht durchschnittliche) Ereignisse viel häufiger auf, als in der Theorie angenommen wird. Es ist nicht ungewöhnlich, überdurchschnittliche Renditen oder überdurchschnittliche Verluste zu erzielen. Diese Ereignisse passen nicht gut in die moderne Portfoliotheorie.

Alternativen zum MPT

Da die moderne Portfoliotheorie einige Nachteile aufweist, muss es Alternativen geben.

Die einfachste Alternative ist, diese Theorie einfach zu ignorieren und es einfach zu halten, wie wir es in diesem Blog getan haben. Sie ist jedoch keine echte Alternative zur MPT.

Die postmoderne Portfoliotheorie (PMPT) hingegen ist eine direkte Alternative zur MPT. Sie ist eine Weiterentwicklung der MPT. Anstatt die Varianz der Renditen als Risiko zu verwenden, verwendet das PMPT das Abwärtsrisiko. Das Verlustrisiko ist der Betrag, den ein Anleger verlieren kann. Das Abwärtsrisiko stellt ein Worst-Case-Szenario für eine bestimmte Anlageklasse dar.

Das PMPT behebt das Problem, dass sich die Anleger nicht um die Varianz höherer Erträge kümmern, sondern nur um die Varianz niedriger Erträge.

Eine weitere Alternative ist die Theorie der Behavioral Finance. Diese Theorien dringen in die Köpfe der Anleger ein. Es geht darum, zu berücksichtigen, dass Anleger Fehler machen und von ihren Emotionen und nicht von Fakten beeinflusst werden.

Diese Theorien berücksichtigen viele der Vorurteile der Anleger. So ziehen es Anleger im Allgemeinen vor, einen Verlust zu vermeiden, anstatt einen Gewinn zu erzielen. All diese Verzerrungen werden von der MPT nicht berücksichtigt.

Leider gibt es keine einheitliche Theorie der Behavioral Finance. Es handelt sich um einen ganzen Bereich der Finanzanalyse.

Schlussfolgerung

Die moderne Portfoliotheorie ist interessant. Es ermöglicht jedem Kunden, ein für sein Risiko optimales Portfolio zu finden.

Auf dem Papier klingt das großartig. Sie wählen Ihre Anlageklassen, geben einige Eingaben in die Formeln ein und finden so Ihr optimales Portfolio.

Diese Theorie hat jedoch ihre Tücken. Erstens ist es kompliziert, genaue Werte für die Eingaben der Theorie zu erhalten. Sie müssen die Renditen und die Volatilität der einzelnen Anlageklassen vorhersagen. Es ist bekannt, dass der Markt unberechenbar ist. Wir müssen uns also auf historische Daten stützen. Und historische Daten sind nur ein schlechter Indikator für zukünftige Ergebnisse.

Außerdem halte ich sie für zu kompliziert. Diese Theorie ist für mich zu intelligent. Ich ziehe es vor, die Dinge sehr einfach zu halten. Meiner Meinung nach ist es besser, die Anzahl der Anlageklassen zu reduzieren, die Diversifizierung zu maximieren und die Dinge einfach zu halten.

Wenn Sie nicht wissen, wo Sie anfangen sollen, lesen Sie meinen Artikel darüber, wie Sie ein Börsenportfolio von Grund auf aufbauen können.

Wenn Sie sich für Theorien über den Aktienmarkt interessieren, werden Sie sich auch für die Hypothese des effizienten Marktes (EMH) interessieren.

Was halten Sie von der modernen Portfoliotheorie?

Laden Sie dieses E-Book herunter und optimieren Sie Ihre Finanzen und sparen Sie Geld, indem Sie die besten in der Schweiz verfügbaren Finanzdienstleistungen nutzen!

Das KOSTENLOSE E-Book herunterladen